作为手握重金的“顶流”基金管理人,主动权益管理规模位居前列的基金公司一举一动倍受市场关注。这些公司的最新重仓股,也成为季报披露季集结投资者注意力的重要信息。

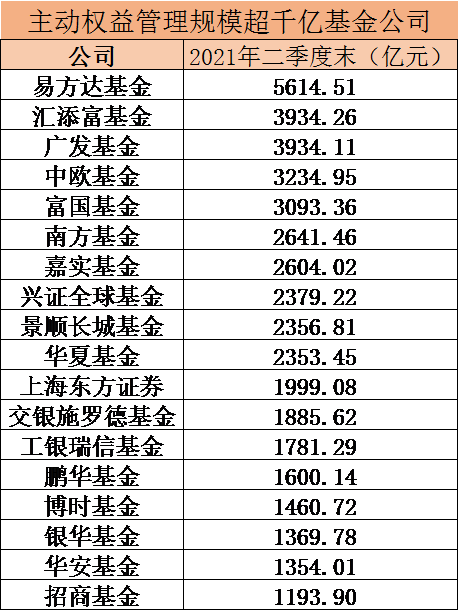

目前公募基金2021年二季报已经披露完毕,记者根据天相数据,逐一统计出了主动权益基金规模超千亿的18家基金公司偏爱个股,在“吨位决定地位”的A股市场上,这些重仓股名单请投资者拿好。

从各大基金公司的前十大持仓来看,基金公司依然偏爱核心资产板块的白马蓝筹,但部分公司对持仓进行调整,减持了估值较高的标的,增配了二线龙头。另一个显著趋势是,不少公司增配新能源、半导体、新材料板块龙头股,积极拥抱成长型机会。

一起来看看这些规模超大的公司都有哪些“心头好”。

易方达基金:大幅增持二线白酒

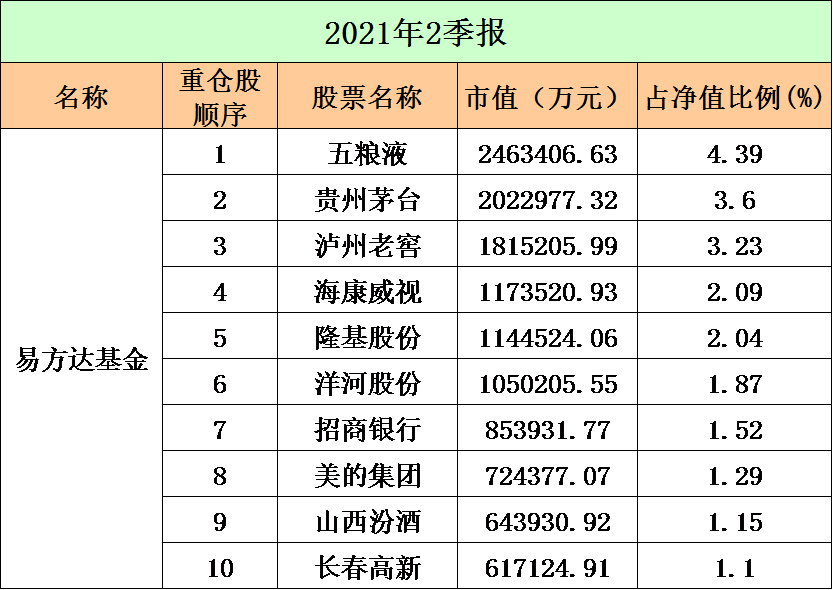

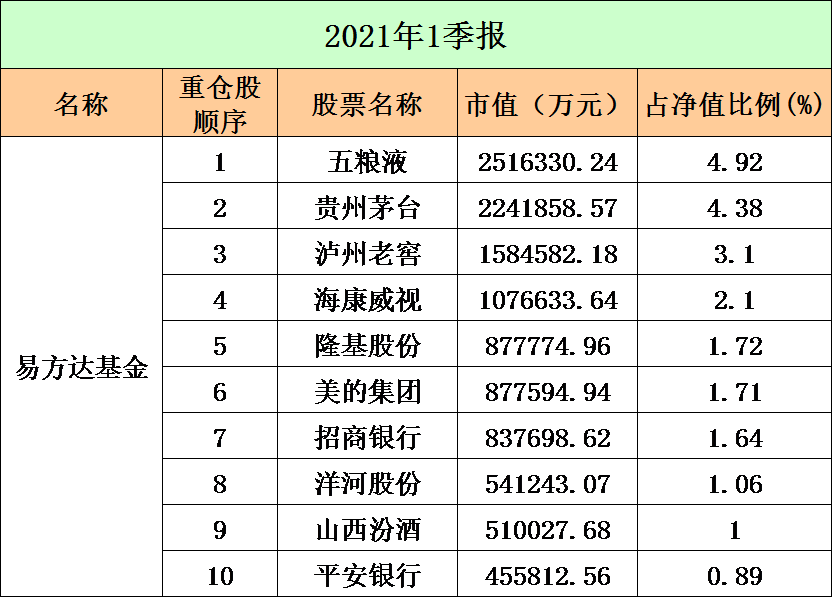

截至二季度末,易方达的主动权益规模为5614.51亿元,位居全行业第一。天相数据显示,易方达基金十大重仓股仍然是市场上的"大白马",主要集中在大消费、大金融、新能源等板块。

其中,白酒股仍然是易方达重仓持有的板块。与今年一季度末相比,易方达前三大重仓股依然依次为五粮液、贵州茅台、泸州老窖。

但从持仓市值变动来看,易方达基金对贵州茅台、五粮液等一线白酒配置仓位总体有所下降,洋河股份、山西汾酒等二三线白酒股则获大幅加仓。

二季度末,洋河股份上升为易方达第六大重仓股,持仓市值环比近乎翻番。同时,易方达持有山西汾酒的市值二季度增长13亿元以上。

二季度,易方达基金还对部分医药个股进行增持。长春高新一季度新进入前十大重仓股,平安银行则退出其列。

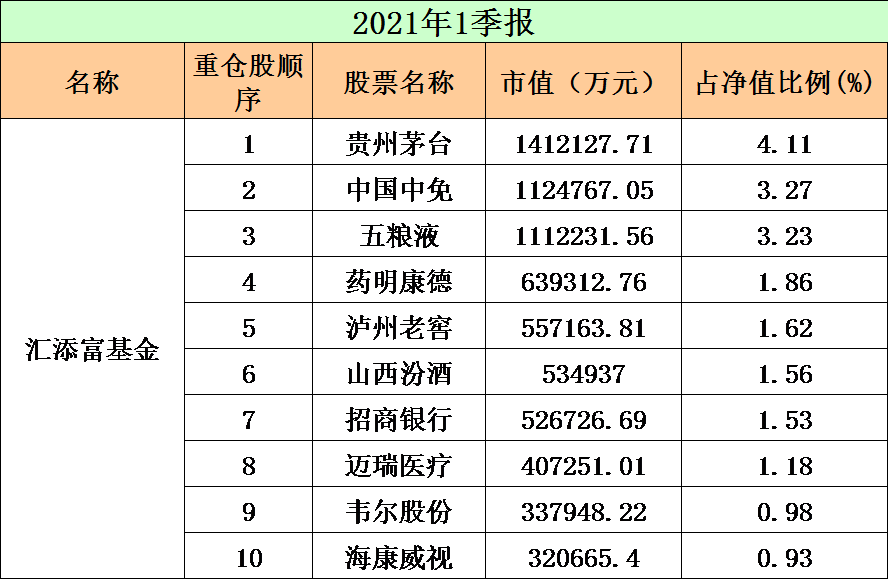

汇添富基金:宁德时代、百润股份新进前十大重仓

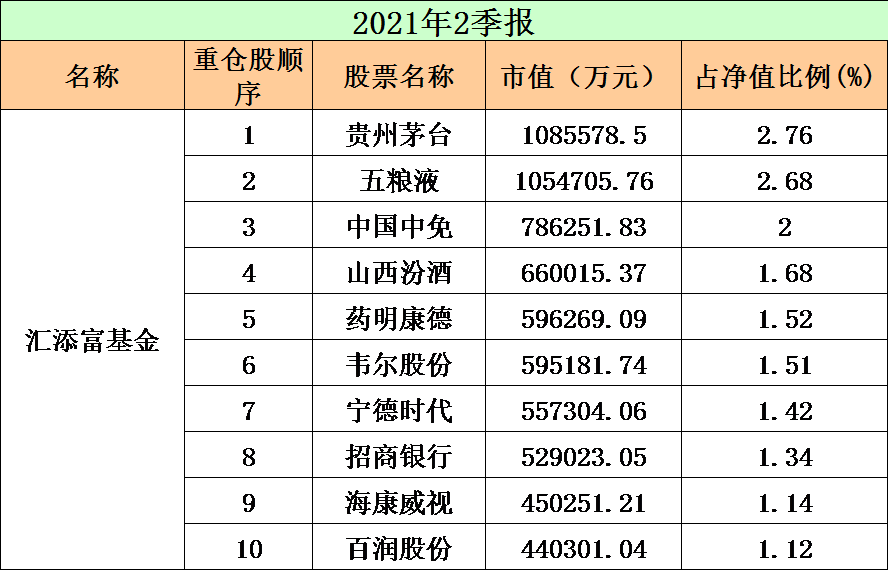

今年二季度,汇添富基金以3934.26亿元的主动权益规模位居行业第二,二季度规模猛增近500亿元,距离4000亿元关口仅咫尺之距。

天相数据显示,今年二季度,白酒、医药、金融、科技板块下的细分领域龙头股受到该基金公司青睐。

贵州茅台仍然稳坐汇添富基金第一大重仓股,但持股市值下降逾30亿元至141.21亿元。整体看,汇添富基金对白酒持仓也进行了调整,五粮液遭减持,山西汾酒获增持,一季度第五大重仓股泸州老窖二季度直接掉出前十大重仓股。

二季度,汇添富基金增配科技细分领域龙头股的动作明显。半导体龙头韦尔股份获得大幅增持,锂电池龙头宁德时代新进前十大重仓,位居第七大重仓股。

另外,鸡尾酒龙头百润股份新进入汇添富基金前十大重仓股,迈瑞医疗则不再出现在前十重仓股行列中。

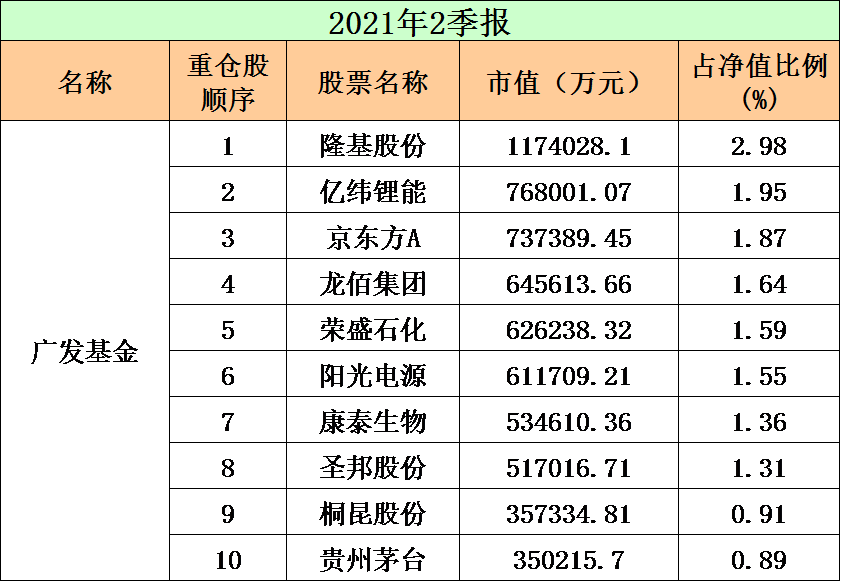

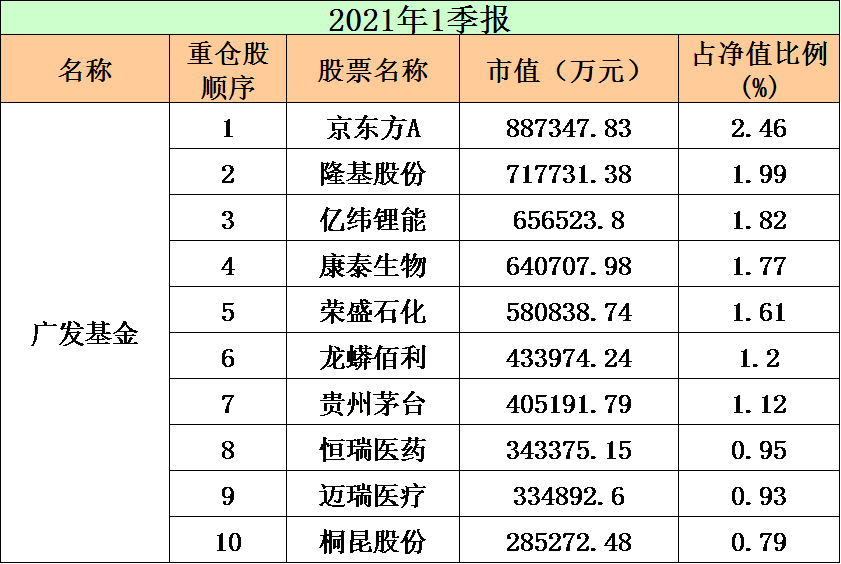

广发基金:头号重仓隆基股份 减持医药

广发基金二季度末主动权益基金管理规模位居行业第三,为3934.11亿元。从前十大重仓股来看,旗下多只基金延续一季度持仓风格,瞄向新能源、半导体等板块。

二季度,隆基股份获得广发基金大幅增持,替代京东方A成为第一大重仓股。广发基金也增加了对亿纬锂能的配置,京东方A持仓市值则有所下降。

值得注意的是,一季度末位于广发基金前十大重仓之列的迈瑞医疗、恒瑞医疗二季度末不再现身前十大重仓股行列,光伏龙头股阳光电源和模拟芯片龙头圣邦股份则新进入。

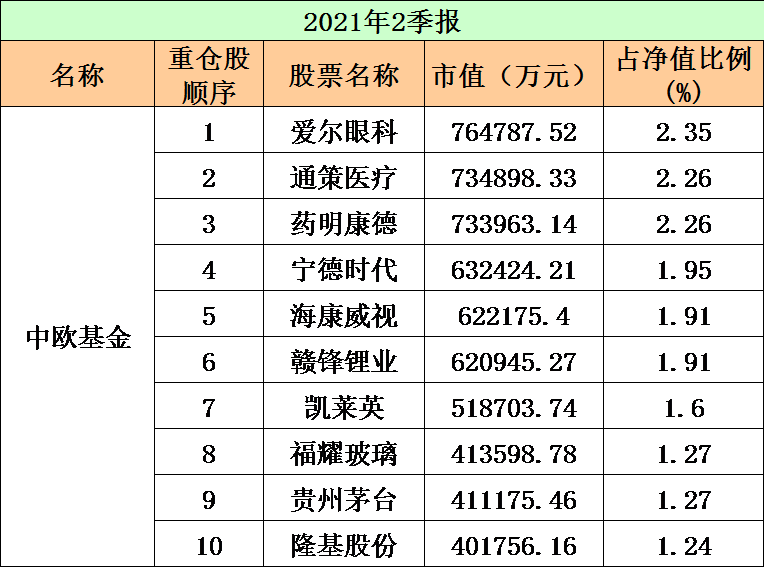

中欧基金:大力增配医药股

中欧基金同样是主动权益基金管理能力较强、管理规模居前的基金公司,旗下周应波、周蔚文、葛兰、王健等一批知名基金经理。

相比今年一季度末,中欧基金今年二季度对持仓也进行了较大幅度的调整,前十大重仓股中近一半更换。事实上,在上个季度,中欧基金前十大重仓股变化也比较明显。

从中欧基金一季度末的十大重仓股来看,前三大重仓股为赣锋锂业、贵州茅台、爱尔眼科。然而到了二季度末,前三大重仓股依次为爱尔眼科、通策医疗、药明康德,其中通策医疗是新进前十大重仓股。

此外,CDMO行业龙头凯莱英同样新进前十大重仓。不难看出,中欧基金二季度大幅增配医药医疗股。

此外,福耀玻璃、隆基股份进入二季度中欧前十大重仓股,而万华化学、五粮液、顺丰控股、长春高新则退出了前十大重仓股之列。

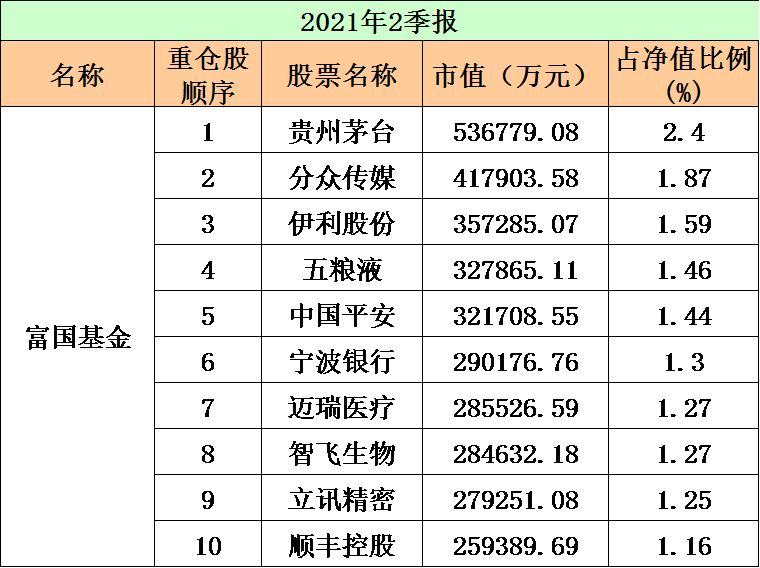

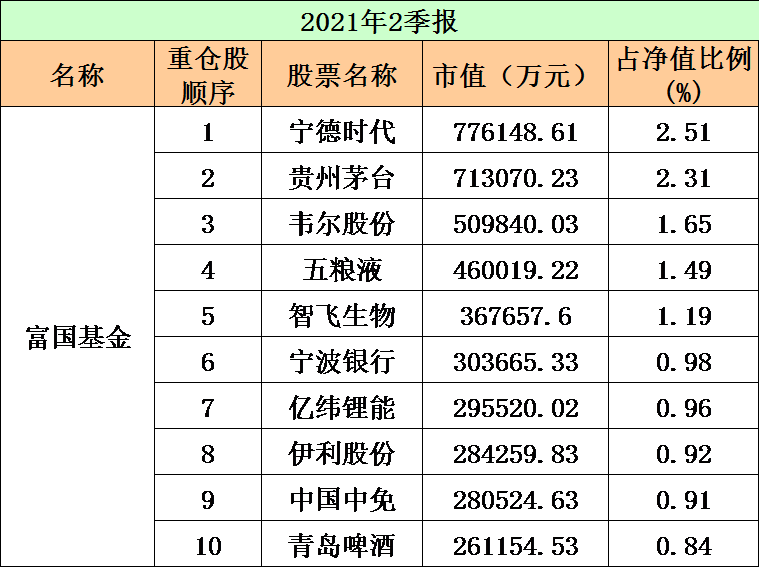

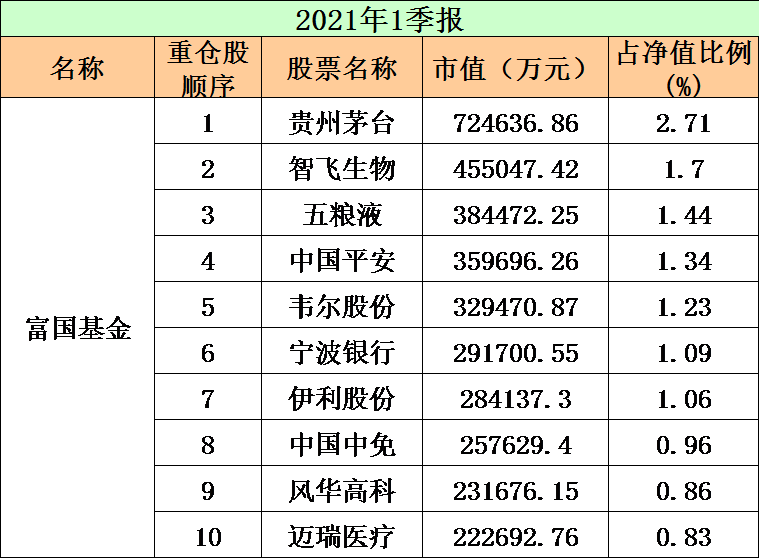

富国基金:宁德时代取代茅台成第一重仓股

作为国内“老十家”基金管理公司之一,富国基金凭借出色的主动管理能力,近年来为投资者实现了不俗的整体回报,主动权益管理规模今年二季度环比增加400多亿,站上3000亿元大关。

今年二季度末,富国基金头号重仓股由贵州茅台变为宁德时代,贵州茅台则退居第二大重仓股,韦尔股份位列第三大重仓股。而在一季度末,宁德时代尚未进入富国基金前十大重仓。

二季度市场持续震荡背景下,富国基金也进行了调仓换股,加仓新能源,减持金融、医药股。

除宁德时代外,亿纬锂能、青岛啤酒、新进前十大重仓之列,中国平安、迈瑞医疗、风华高科则退出前十大重仓股。

值得注意的是,中国平安一季末高居富国基金第四大重仓股,持股市值曾高达近36亿以上。

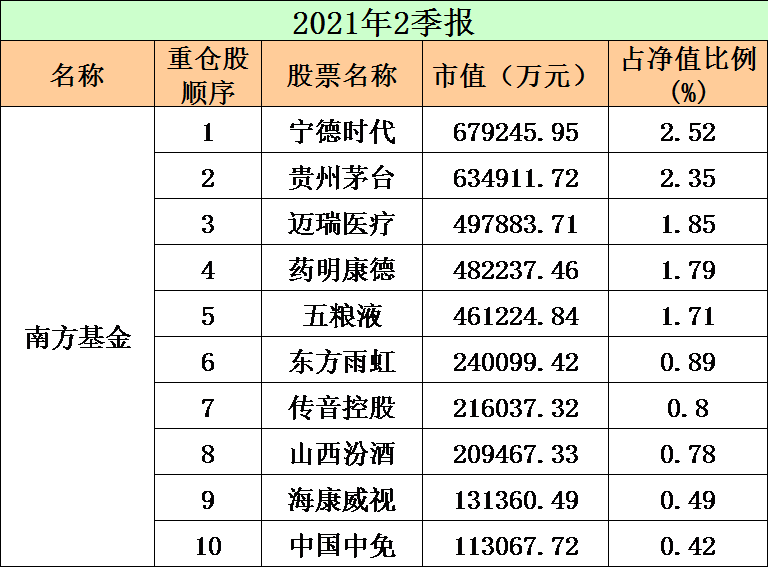

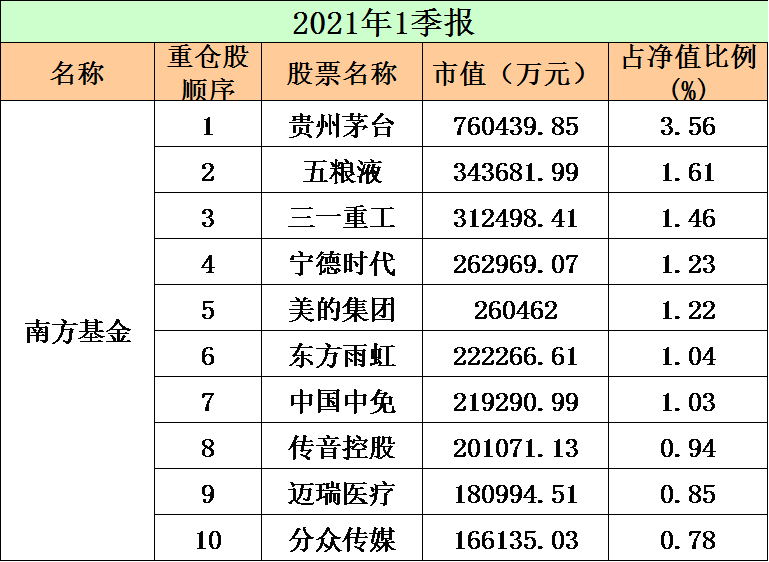

南方基金:加仓新能源、医药

在去年底主动权益基金管理规模迈过2000亿大关后,今年南方基金管理规模连续两个季度稳步增长,目前已超2600亿元。就基金公司前十大重仓股而言,白酒股仍受到重配,同时加仓新能源

一季度末南方基金第一大重仓股为贵州茅台,二季度对其进行了减持,同时大幅增持锂电池龙头宁德时代,持仓市值由26.3亿增长为69.72亿元,激增1.65倍。

从前十大重仓股变化看,南方基金适当减少了对传媒股和家电股的配置,分众传媒、美的集团滑出前十大重仓股,同时加大了医药和二线白酒的配置,药明康德、山西汾酒新进前十大重仓。

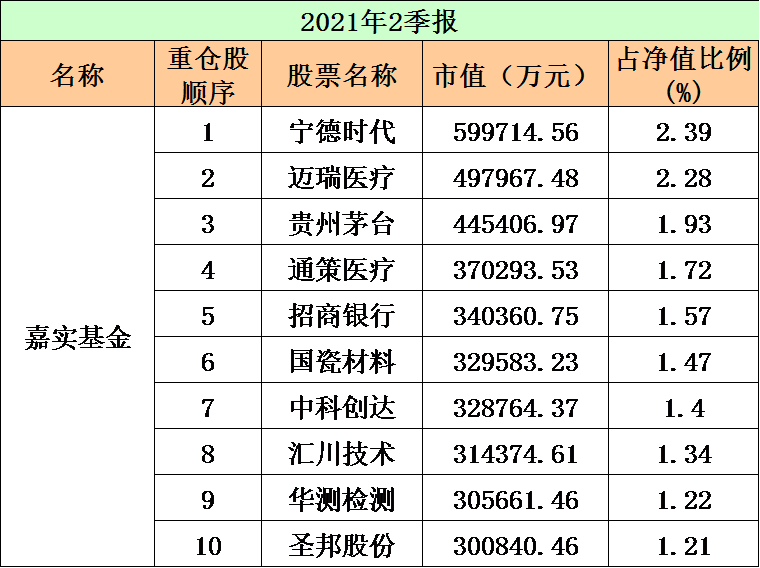

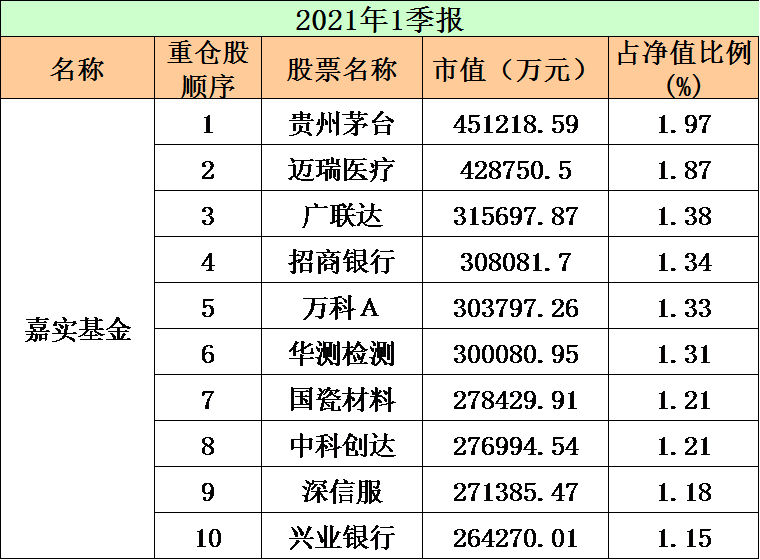

嘉实基金:宁德时代、通策医疗新进前十重仓股

截至二季度末,嘉实基金主动权益管理规模为2604.02亿元,环比上个季度增加364亿,目前位列行业第七。

从重仓股来看,宁德时代、迈瑞医疗和贵州茅台为二季度末嘉实基金的前三大重仓股。与去年四季度末相比,宁德时代为新进前十大重仓股,迈瑞医疗位次并未发生调整,贵州茅台则向下滑两个位次。

不过,作为第四大重仓股口腔医疗连锁龙头通策医疗一季度末尚未出现在前十大重仓股行列。这只新进前十大的个股,取代了建筑信息化龙头广联达。

此外,圣邦股份、工业自动化行业龙头汇川技术也新进入前十大重仓股,深信服、兴业银行今年二季度则退出了前十大重仓股行列。

可以看出,一季度嘉实基金明显增持了新能源、半导体等先进制造板块,对部分信息技术、金融标的或进行了一定减持操作。

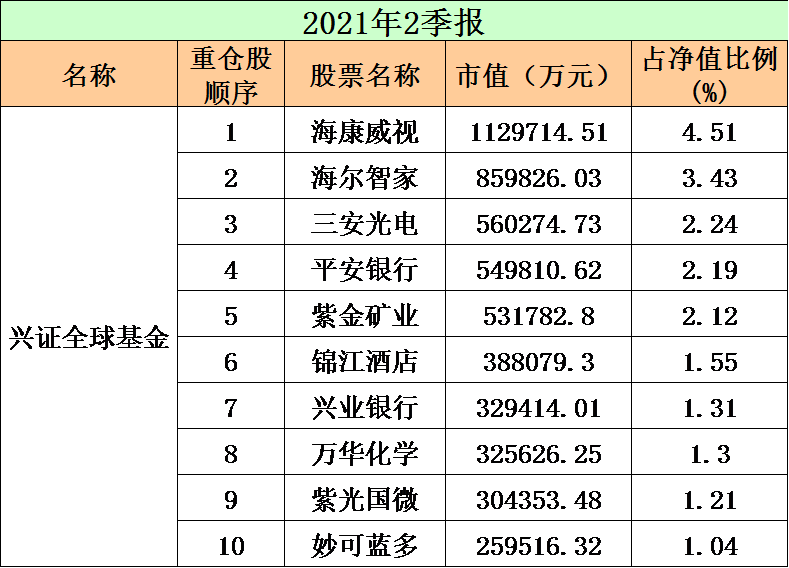

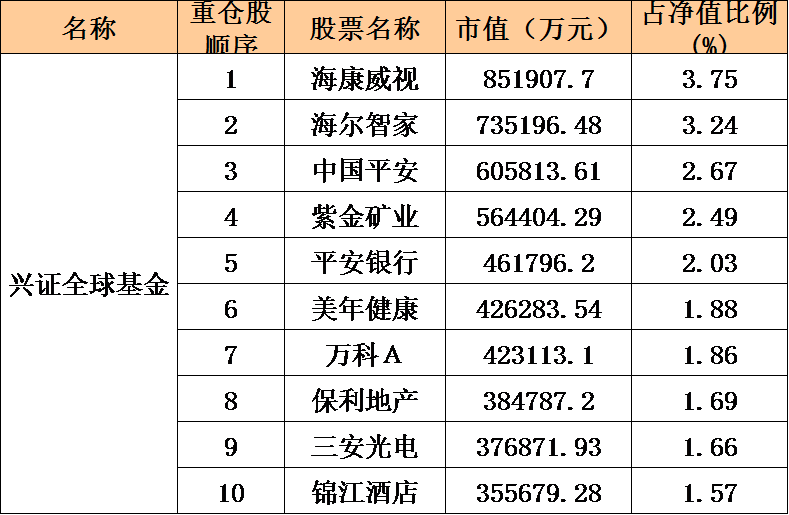

兴证全球基金:海康威视仍为头号重仓股

兴证全球基金一直主打主动管理能力,因持续较好业绩奠定了行业口碑,因此在今年二季度规模再度稳步上升,目前居行业第八。

二季度末,海康威视仍为兴证全球基金头号重仓股,持有市值达到110亿元以上,环比增持35亿元。海尔智家、三安广电紧随其后,为该公司第二、第三大重仓股。

与一季度相比,今年二季度兴证全球基金前十大重仓股也有所调整。其中兴业银行、万华化学、紫光国微、妙可蓝多为新进个股,另一面,万科A、保利地产和锦江酒店、美年健康则退出。

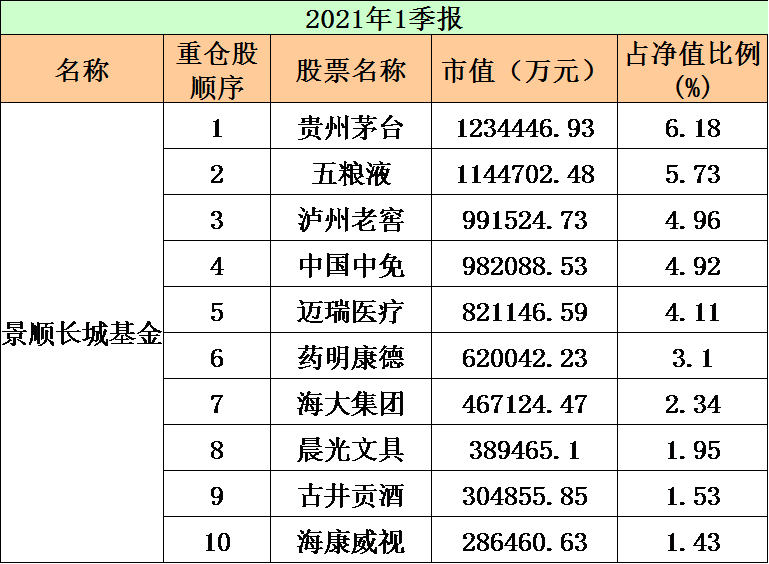

景顺长城基金:继续增持“茅五泸”

今年二季度末景顺长城基金主动权益管理规模达2356.81元,位列行业第九。

就其二季度重点持仓而言,天相数据显示,景顺长城前十大重仓股较多集中在消费和医药板块。

其中贵州茅台、五粮液仍然占据前两大重仓股之位。中国中免二季度末成为景顺长城第三大重仓股,第四大为迈瑞医疗。泸州老窖由第三大重仓股下滑为第五大重仓。不过从持仓市值看,这三只白酒股都获得增持。

中国中免二季度末成为景顺长城第三大重仓股,第四大为迈瑞医疗。另外一只医药白马股药明康德紧随其后,位列第六大重仓股。

相较于去年末,一季度景顺长城前十大重仓股保持稳定,无论个股还是顺序均未出现较大变化。从新进个股来看,仅第九大重仓股由古井贡酒变为欣旺达,前者滑出后者进入。

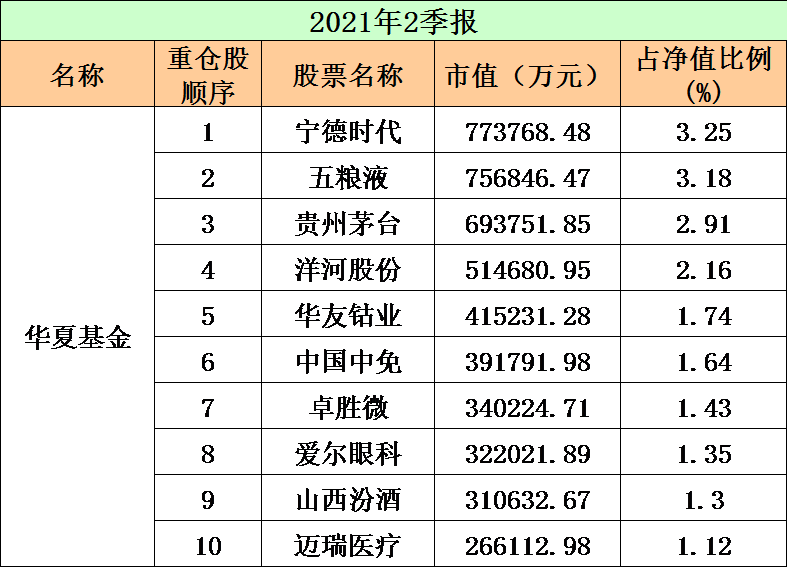

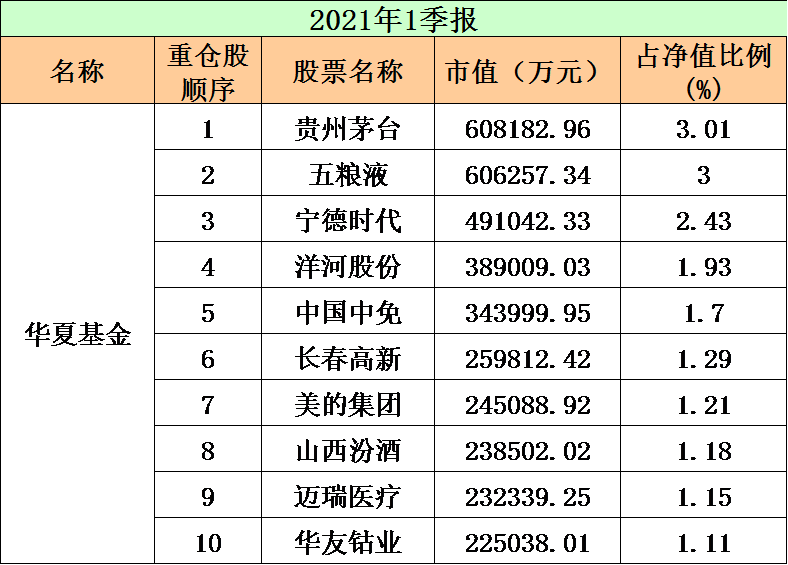

华夏基金:增配新能源、半导体

华夏基金二季度末的主动权益管理规模为2353.45亿元,也是主动权益产品的主要管理人。今年一季度,华夏基金前十大重仓股仍然集中在消费、医药、科技等核心资产板块,但对持仓进行了一些调整。

具体而言,宁德时代取代贵州茅台成为华夏基金二季度末第一大重仓股,持仓市值增加27亿元左右。第二、第三位为五粮液和贵州茅台。

与去年末相比,华夏基金前四大重仓股仍然是洋河股份,但由于大幅增值华友钴业,第五大重仓由中国中免变为华友钴业。

此外,华夏基金加大了对半导体的配置,美的集团退出的同时,芯片龙头卓胜微新进第七大重仓股。同时,爱尔眼科取代长春高新,新进入前十大重仓股。

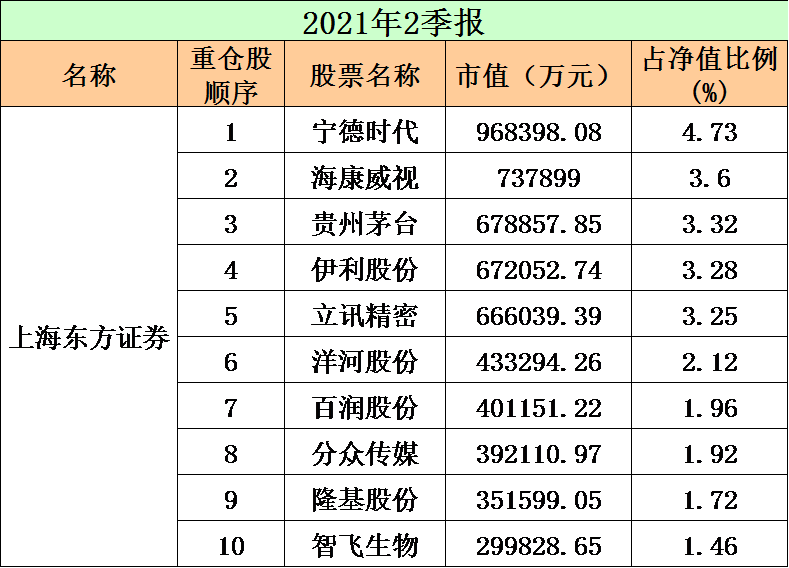

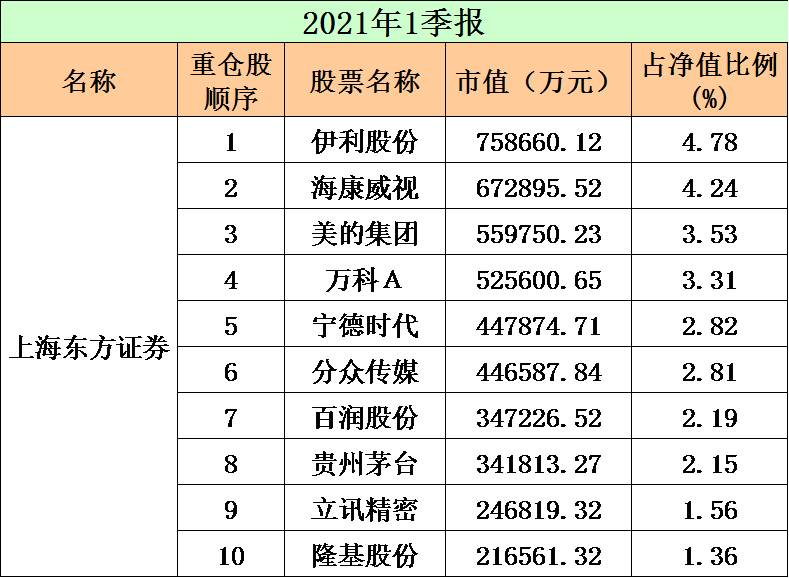

上海东方证券:加仓宁德时代、贵州茅台

作为公募基金管理人,上海东方证券二季度末主动权益管理规模为1999.08亿,即将突破2000亿关口。

天相数据显示,二季度上海东方证券持仓仍然集中在消费和科技两大板块,对细分领域持仓结构有所调整。

与一季度末相比,上海东方证券大幅加仓宁德时代,使其从上季度末的第五大重仓股跃升为头号重仓股。海康威视、贵州茅台也获得加仓,目前位列第二、第三大重仓股。尤其贵州茅台持仓市值近乎翻倍,由第八大重仓股上升为第三大重仓股。一季度末第一大重仓股伊利股份则遭减持,二季度末作为第四重仓股位列贵州茅台之后。

一季度末第三大重仓股美的集团、第四大重仓股万科A二季度末则不再现身公司前十大重仓股行列,洋河股份、智飞生物两只个股新进入。由此可见,上海东方证券加仓白酒、新能源动作明显,对家电、地产则进行了减持。

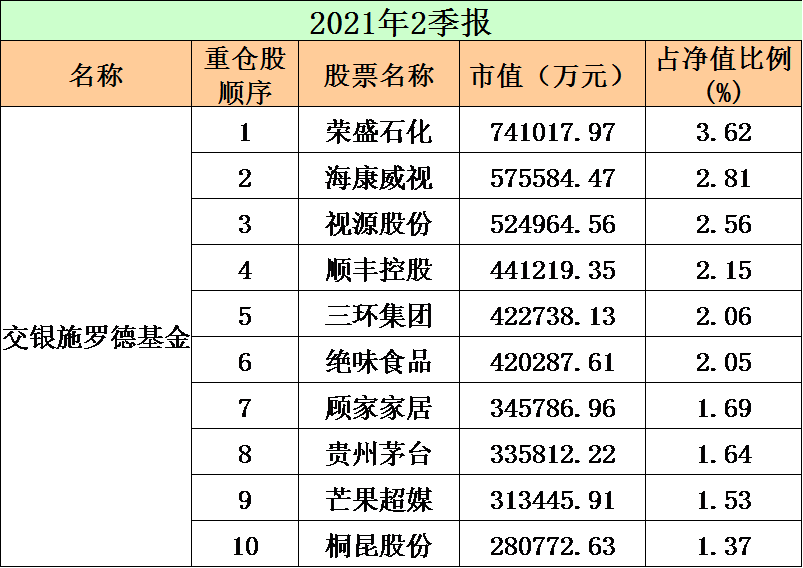

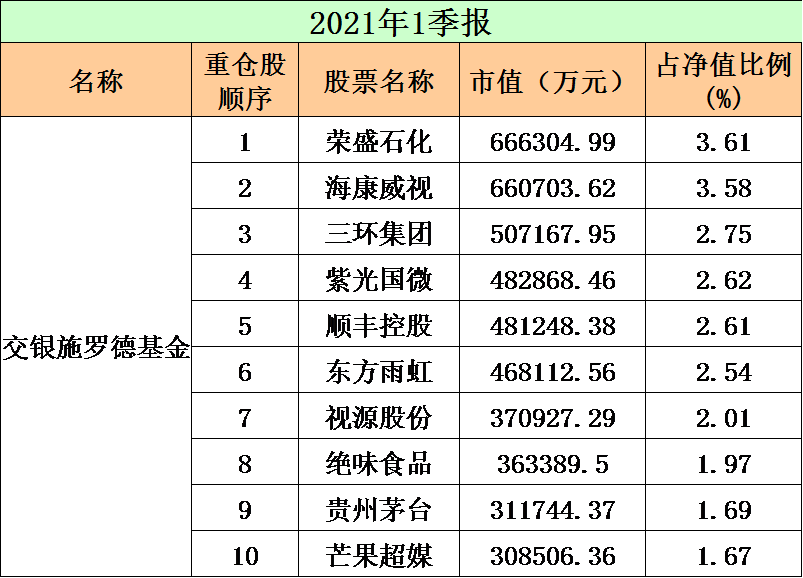

交银施罗德基金:重配荣盛石化、海康威视

交银施罗德也是主动权益基金管理能力较强的基金公司,旗下拥有杨浩等一批知名基金经理,截至二季度末主动权益管理规模1885.62亿元。

从交银施罗德二季度末的十大重仓股来看,前三大重仓股为荣盛石化、海康威视、视源股份,与一季度末相比仅前两大重仓股未发生改变,视源股份由第七大重仓上升为第三大重仓,三环集团则由第三大重仓下滑为第五大重仓。

尽管二季度市场整体震荡,交银施罗德持仓总体保持稳定,前十大重仓股组成来看,仅东方雨虹滑出,顾家家居进入。

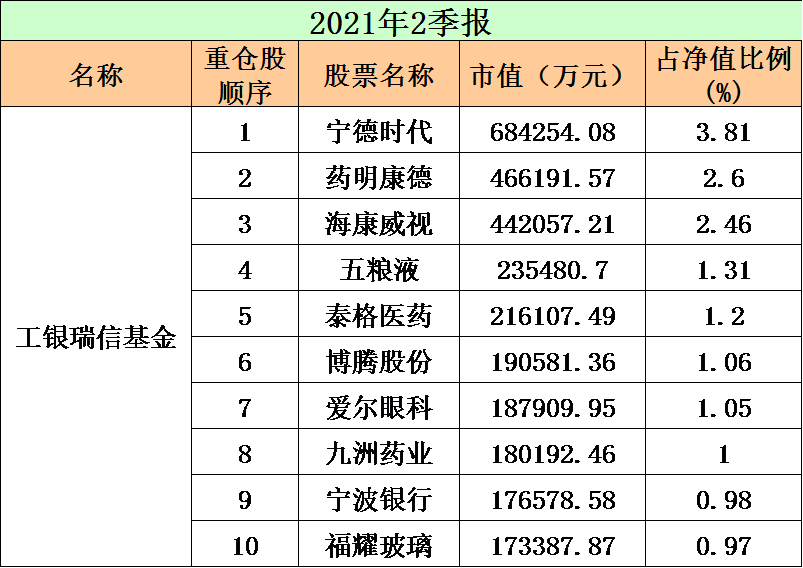

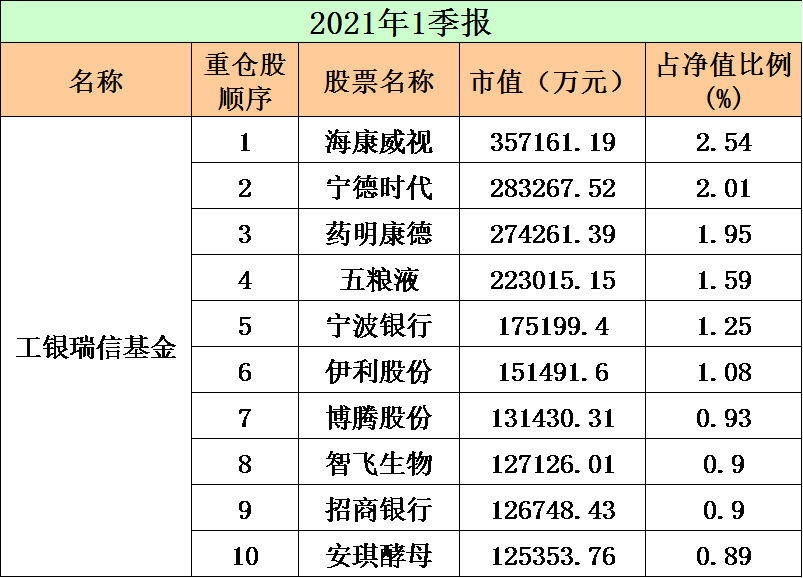

工银瑞信基金:加仓医药、新能源

工银瑞信基金同样是主动权益基金管理能力较强的基金公司,尤其是近两年涌现一批优秀基金经理,如袁芳、杜洋等。公司截至二季度末主动权益规模1781.29亿元,环比上升近400亿元。

从工银瑞信基金二季度末的十大重仓股来看,前三大重仓股依次为宁德时代、药明康德、海康威视。与一季末相比,次序有所调整,主要是由于宁德时代、药明康德的持仓市值大比例上升。

此外,二季度工银瑞信还增持多只医药股,例如泰格医药、九洲药业、爱尔眼科,均新进前十大重仓股。

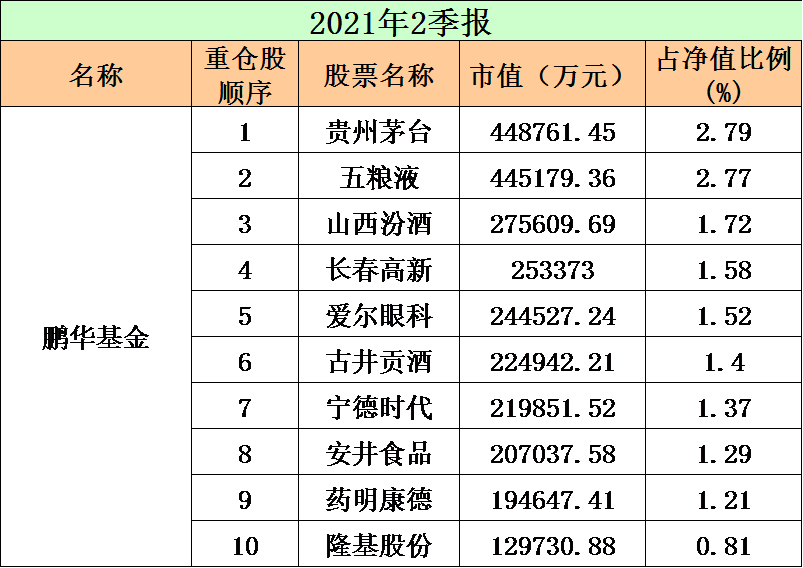

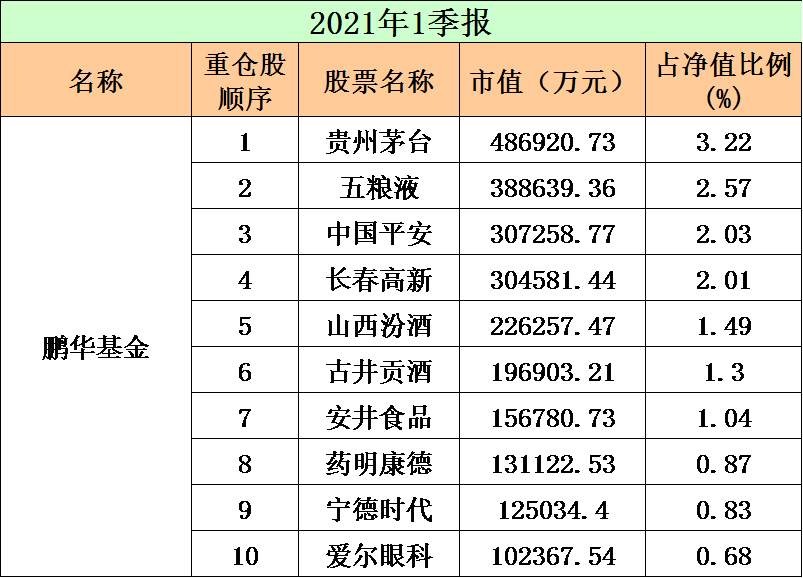

鹏华基金:前三大重仓均为白酒

鹏华基金中长期主动管理能力突出,旗下涌现出王宗合、梁浩等知名基金经理,助推公司管理规模持续增长,截至二季度末已达1600亿元。

二季度末,鹏华基金的重仓股聚焦在白酒和新能源板块上。贵州茅台、五粮液仍然稳坐鹏华基金第一、第二大重仓股,而山西汾酒成为第三大重仓股。此外,古井贡酒也获得增持。

一季度末位列第三大重仓股的中国平安已经不在鹏华基金前十重仓行列,而隆基股份新进入前十大重仓。

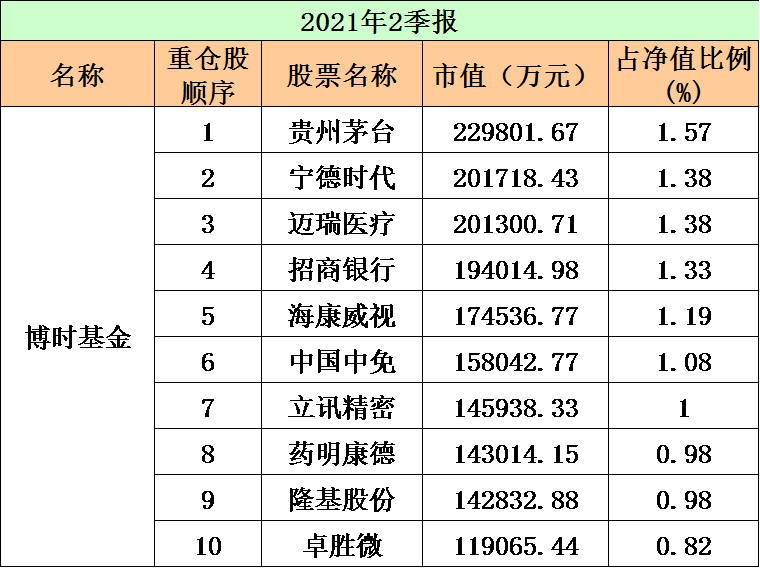

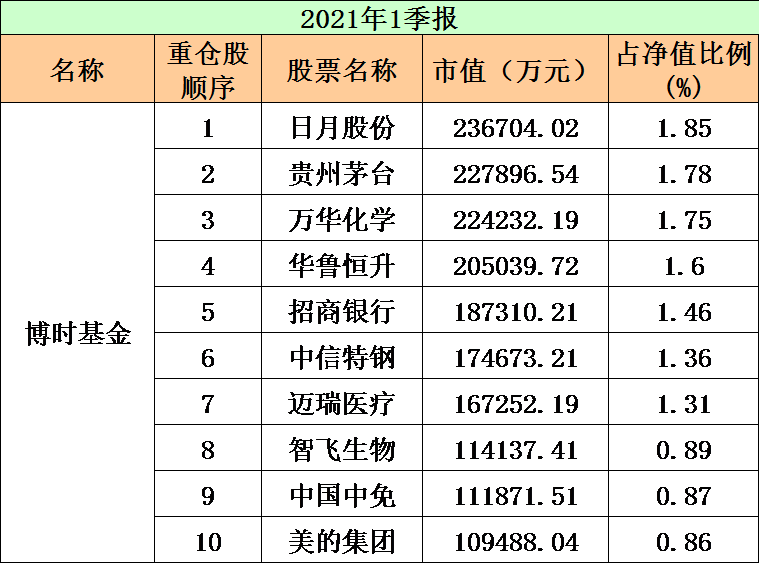

博时基金:加仓新能源、半导体

在主动权益基金管理规模逼近1500亿的博时基金,也是较为受到关注的公司。就基金公司前十大重仓股而言,增加了医药、新能源、半导体的配置。

二季度末,贵州茅台、宁德时代、迈瑞医疗位居博时基金前三大重仓股,对比一季度末的日月股份、贵州茅台、万华化学调整较大。其中,宁德时代为新进入前十大重仓。

卓胜微、立讯精密等半导体、消费电子相关龙头股也新出现在博时基金前十大重仓股之列,隆基股份同样获得增持,新进为第九大重仓股。

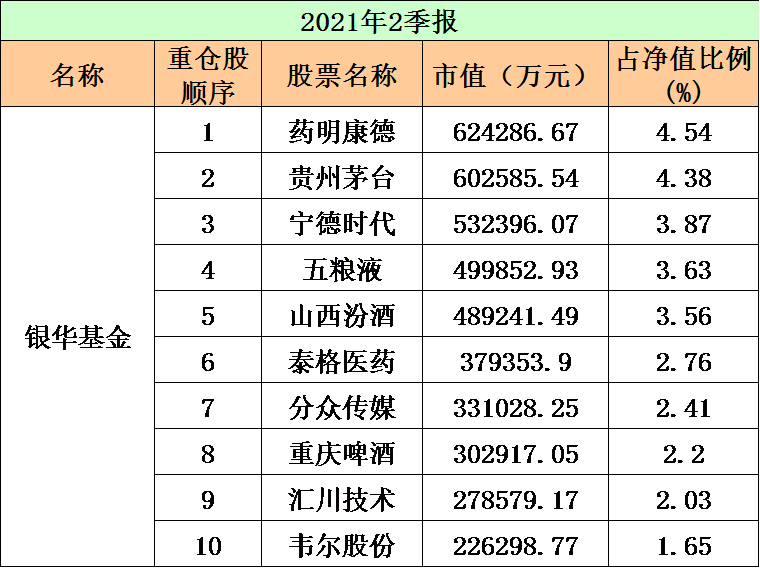

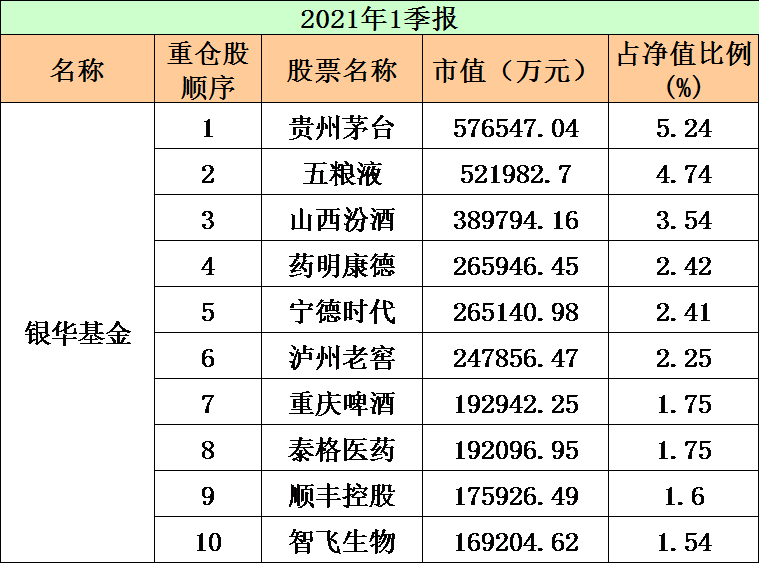

银华基金:重配药明康德、贵州茅台

整体发展稳健的银华基金,近两年涌现出李晓星、刘辉等知名基金经理,优秀业绩也带动基金公司整体主动权益基金规模的上升。二季度末银华基金主动权益管理规模超过1300亿。

从二季度末银华基金前三大重仓股来看,分别为药明康德、贵州茅台、宁德时代,打破了上一季度末前三重仓均为白酒股的状况,持仓更为分散。

汇川技术、韦尔股份等新进入银华基金前十大重仓股,可见基金公司加大了对科技板块细分领域的配置。

华安基金:重仓宁德时代、中国中免

作为老牌基金公司,华安基金主动权益领域实力不俗,也是市场关注的较高的公司。

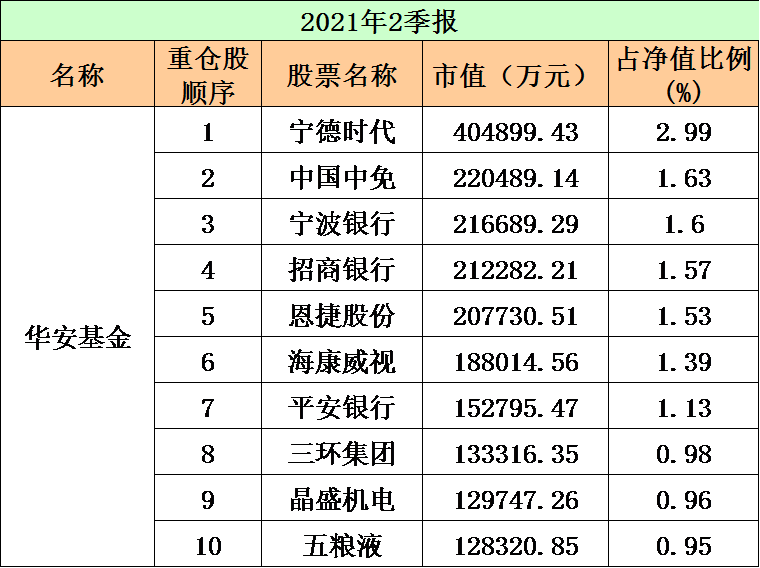

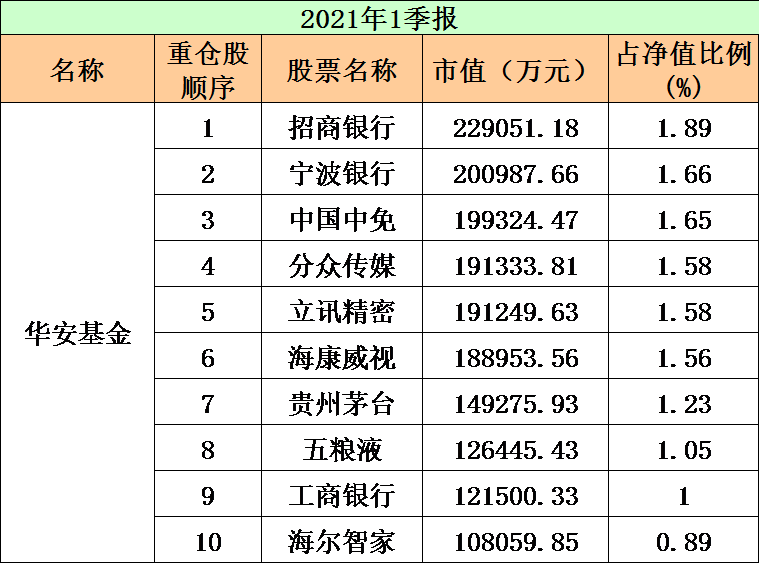

天相投顾数据显示,二季度末华安基金前三大重仓股依次为宁德时代、中国中免、宁波银行,而一季度末为招商银行、宁波银行、中国中免。

二季度,华安基金加仓了新能源产业链、半导体设备等板块个股,宁德时代、恩捷股份、三环集团、晶盛机电新进入前十大重仓行列。

而一季度末出现在前十大重仓股的分众传媒、贵州茅台、海尔智家等大消费板块个股,已在二季度的前十大重仓股中不见踪迹,进行了调整持仓结构应对市场。

招商基金:减持银行,加仓新能源

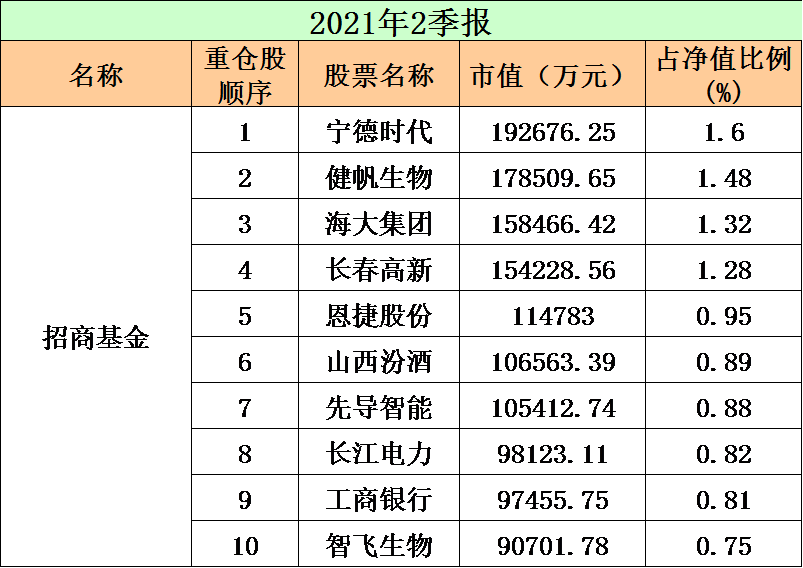

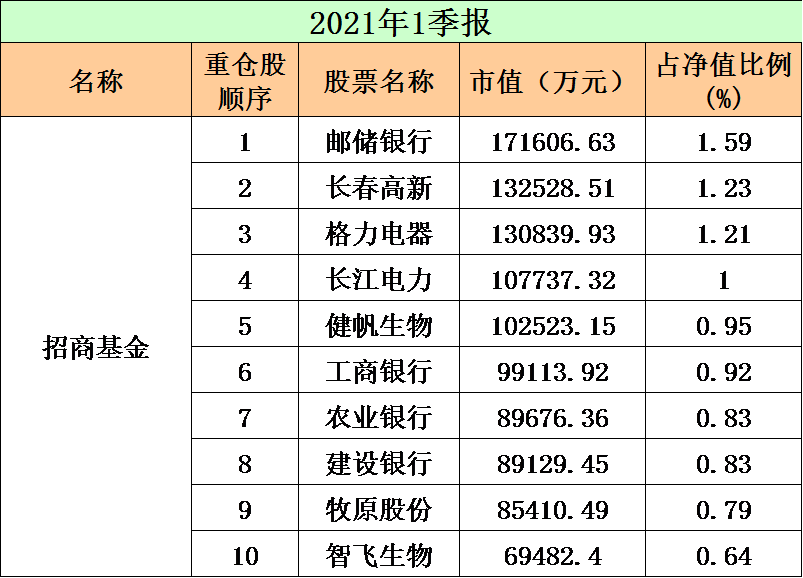

招商基金是近两年主动权益基金规模也发展较快,在一季度末进入“千亿俱乐部”一员后,二季度规模稳健增长,季末达到1193.9亿元。

二季度,招商基金整体重仓还是以优质的个股为主,增配了新能源汽车产业链个股,对银行股进行了减持操作。

从招商基金一季度末前五大重仓股来看,重点布局了宁德时代、健帆生物、海大集团、长春高新和恩捷股份。其中宁德时代与恩捷股份均为新进入前十大的个股,同时锂电池设备龙头先导智能也新进入前十重仓。

对比来看,一季度末,银行股占据了招商基金前十大的四席,而且邮储银行高居头号重仓股,到二季度末则仅余工商银行在列,邮储银行、农业银行、建设银行已不见踪迹。

2021-07-22 07: 24

2021-07-22 08: 45

2021-07-22 12: 47

2021-07-22 16: 33

2021-07-22 19: 48

2021-07-23 09: 04