刚刚过去的周五(7月23日)是个让很多人铭记一生的日子。由于疫情影响,尽管一路跌跌撞撞,比赛现场没有观众“破了记录”,但2020年东京奥运会终于开幕了。

而这一日,对教育行业和资本市场的震动更是惊心动魄。

团灭!中概教育股集体崩盘,高瓴先走为上

7月23日日间,一份针对教培行业监管的“双减”文件在网络上流传,如果文件内容属实,市场上现有教培业务可能将整体锐减70%以上,有知名券商将教辅龙头公司好未来和新东方目标价分别下调67%和53%。虽然上述上市教育公司陆续公告称,尚未收到正式通知,但资本在悲观预期下十分谨慎,相关中概股遭遇“团灭”!

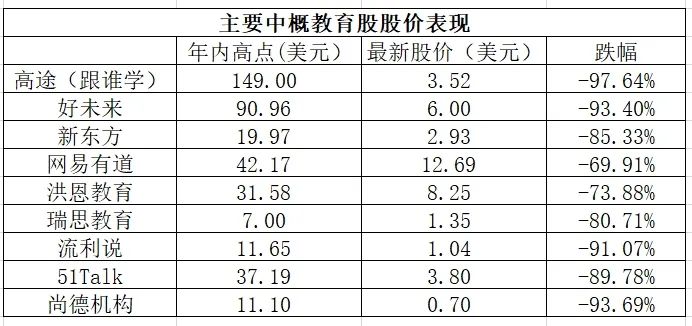

截至本周五美股收盘,好未来和新东方股价分别重挫70.76%、54.22%,其他教育类中概股跌幅也高达40%到60%不等,妥妥的“黑色星期五”(详见下图)。

7月23日中概股跌幅榜(单位:美元)

曾几何时,K12教育还是炙手可热的赛道,曾有知名机构表示,“教育是永远不需要退出的投资,做教育是最让人有幸福感的投资。”但是,在资本地不断加码下,校外培训机构赚得盆满钵满之时,背后却是家长们与日俱增的焦虑及孩子们被拔苗助长的隐忧。甚至培训机构打出这样“丧心病狂”的广告:您来,我们培养您孩子;您不来,我们培养您孩子的竞争对手。

虽然周五的暴跌有些意外,但并非空穴来风。5月21日,中央全面深化改革委员会第十九次会议召开,会议审议通过了《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》;随后,教育部成立校外教育培训监管司,将大幅禁止超纲补课、提前教学;同时推行延长学生在校时间,鼓励学校提供课后服务。

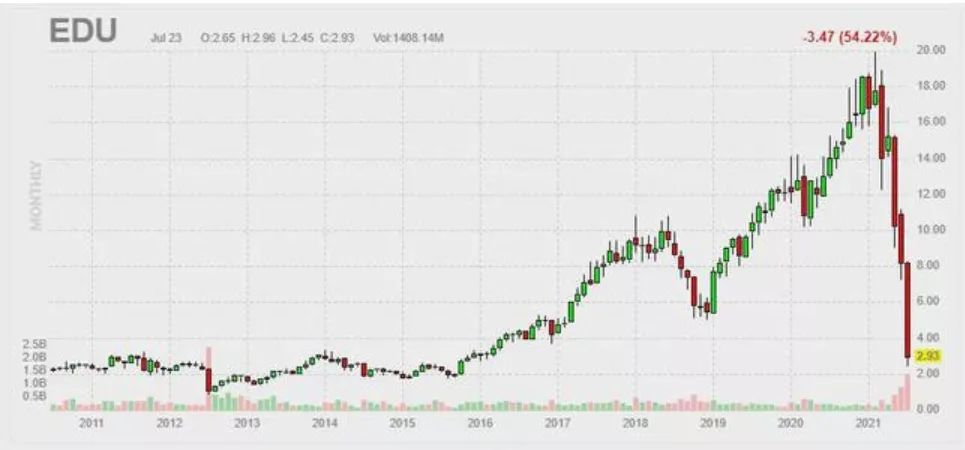

实际上,在本次暴跌之前,中概教育股早已开始了漫漫熊途。截至7月23日收盘简单统计,好未来距离年内高点跌幅高达93.40%,市值蒸发超过500亿美元;新东方距离年内高点跌幅达85.33%,市值蒸发接近300亿美元。

数据来源:wind

新东方股价走势

好未来股价走势

值得一提的是,擅长“赛道”投资的高瓴集团曾经长期投资K12行业,但从去年开始减持教育股。此前,高瓴披露了今年一季度的持仓情况,在去年三四季度连续减持后,彻底清仓好未来和一起教育科技;而早在去年四季度,高瓴就已经清仓了朴新教育。自被高瓴清仓后,好未来和一起教育的市值跌去了2/3,朴新教育的市值跌去了7成。

这两日,许多投资界的朋友在交流时感叹,在国内做投资绝对不能逆政策而行。物极必反,教培行业的巨变是迟早的事。说句题外话,学位房的神话,恐怕也离破灭不远了。这周五,在美股上市的贝壳股价一度跌幅超过30%,也是一个信号吧。

让人好奇的是当经济和投资日趋出现结构化趋势的当下,好赛道本来就不多,从教培及房地产行业溢出的大量资本将涌向哪里?

选股不如选赛道?

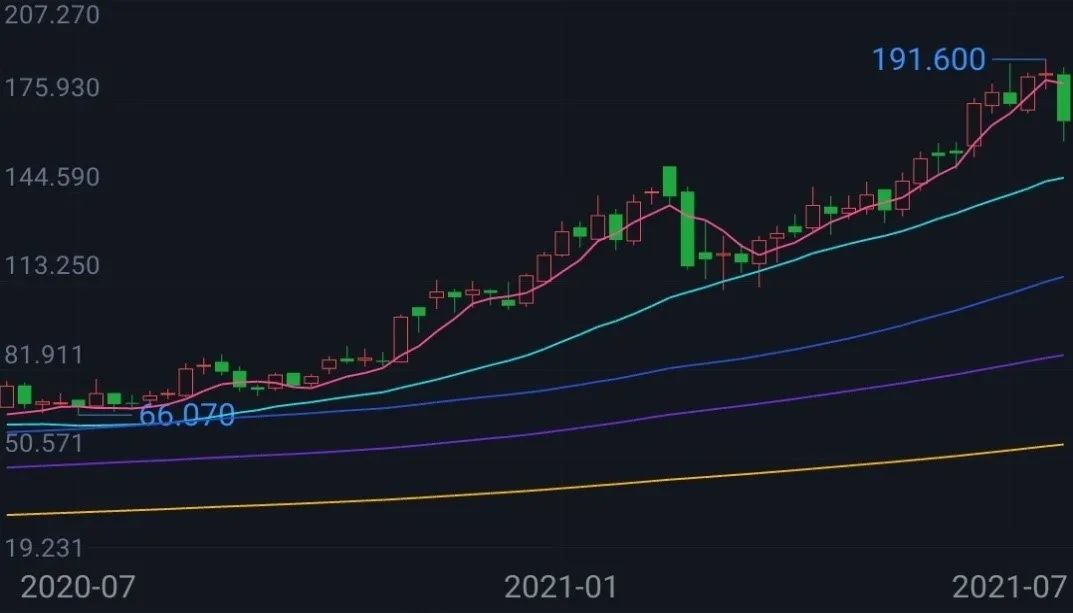

冰火两重天,和教培行业赛道截然不同的是在Z世代积极拥抱国潮的趋势下,在政策鼓励和推动消费的背景下,香港市场上几只体育用品股一年来涨幅惊人!

主要体育用品股一年来股价走势

李宁(02331.HK)

特步国际(01368. HK)

安踏体育(02020.HK)

A股市场也是如此。上期专栏里,我们分析了核心资产的分化,“茅指数”中传统蓝筹股跌跌不休,而以芯片、光伏、新能源车等为主的“宁组合”则不断攀高,宁德时代最新市值已经超过招商银行,荣登A股总市值排行榜第三位。

笔者和做投资的朋友交流,大家的一个共识是:市场偏好开始发生根本性变化。过去资金喜欢投资轻资产、高流量的生意;而现在符合国家产业政策的硬科技和先进制造则更受追捧。如果赛道没有选好,投资收益将是天壤之别。东吴证券宏观首席陈李在路演中提到:“我们认为基本国策已经发生变化,未来将补短板,重点发展卡脖子行业,重制造、轻服务已经成为未来三到五年甚至五到七年的基本政策”。由此,我们也不难看出近期针对教育、电子烟、电商、传媒、游戏等行业的监管加大也是有迹可循。

在此大背景下,社科院金融重点实验室主任、天风证券首席经济学家刘煜辉日前在参加华夏基金中期策略会时,提出了“资本市场认知革命”的概念, “今天中国资本市场结构叫鲜衣怒马,要么上天,要么就下地狱”,他认为中国正在经历一个百年未有之大变局,最优秀的基金经理如果认知跟上了节奏,相比较未转变思考逻辑的基金经理,就会拉开三五十条街的差距。对于赛道,他提出两个方向:中国未来出大牛股,一是基础材料,对应新能源,电子,半导体,光学;还有一个是种业(生物基因)。他还重点提到,“今天中国的清洁能源相当于2000年的互联网,渗透率正在爬坡。十倍、几十倍的牛股就来自于这个方向。”

业绩差近100%!明星基金经理们集体反思

正如刘煜辉所言,今年二季度公募基金业绩出现了明显分野。截至本周五(7月23日),净值增长年度排名第一的金鹰民族新兴混合基金(001298),收益率已经高达76.49%,该基金仓位重点配置了阳光电源和隆基股份等光伏龙头。相反,业绩倒数的基金净值下跌了将近20%。一头一尾,业绩相差了近100%。其中,不少去年表现突出的明星基金经理,今年的业绩却让基民们大跌眼镜,部分基金经理更是在二季度报告中公开进行了检讨和反思。

“从二季度来看,基金组合整体表现不佳,组合内个别重仓股跌幅较大,我们向基金份额持有人表示深深的歉意”,交银施罗德基金经理王崇在二季报中坦承,因为错过了如新能源(车)等高成长高估值股票的大幅上涨行情,一直深刻反思到底是自己的研究和认知没有到位,还是市场的定价水平远超过自己固守的投资框架及标的买入持有标准。

在二季报中,景顺长城研究部总经理刘苏也进行了深刻地思考和反思。他表示,春节后“核心资产”大幅调整,而后部分优质公司又大幅反弹,本是应该充分抓住的机会,事实上在底部也确实零散地买到了一批心目中的“顶级”生意,但是买入量不够大,未能借助市场的调整将组合进行更充分地调整,在长期确定性很强且空间很大的投资机会上下重注,是其未来非常重要的改进方向。

“回首自己以往的判断,发现有不少错误”,基金业顶流张坤也在其管理基金的二季报中进行了反思。例如,对持仓的教培行业出现巨大跌幅,他表示将反思和进一步完善长期投资框架中的假设。不过,虽然赛道说如日中天,但张坤认为,对于未来 5 年行业竞争格局的判断难度恐怕只增不减,从目前的判断来看,未来几年预期回报率下降可能是难以避免的。

尽管基金经理们坦承地进行了反思,但投资依然面临着两难:被热捧的高增长赛道,公司估值已经高不可攀,如果预期不能兑现,跌幅可能是“腰斩”级别;而增幅降速的赛道,即使估值低到无法直视,却依然被资金不断抛弃。

孰对孰错,时间会证明一切。对于普通投资者来说,更均衡的配置、更长期的投资周期,也许是应对变化最好的办法。

2021-07-25 16: 42

2021-07-25 16: 39

2021-07-25 16: 38

2021-07-25 16: 11

2021-07-25 14: 21

2021-07-25 13: 21