编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

二季报刚发布时,基金圈内对明星基金经理的季报解读可谓是兴味盎然,特别是一些小作文选手和业绩黑马,往往成为各家分析重点。然而在一众基金经理名单中,基金君发现,一季度业绩冠军林英睿的名字却很少出现了。

此前,曾经凭借不抱团的周期价值风,偏爱在冷门领域淘金的林英睿乘势而上,一举摘得一季度权益类基金桂冠。不过二季度,林英睿管理的几只基金总体表现平平。有市场观点认为,林英睿投资聚焦低估值价值股,二季度业绩出现下滑,市场风格的切换或是主要原因。

二季度,林英睿继续保持了对顺周期方向的配置,整体结构上仍然紧扣具备成长空间的低估值领域。据二季报显示,林英睿代表产品二季度获52亿份申购,规模增长35亿元,股票仓位由61%提升至87%。

展望下半年,林英睿表示,将更看好低估值行业,而自己会坚持不做风格轮动,耐心守候均值回归。

本期【调仓风向标】,基金君将为大家详解广发基金明星基金经理林英睿的二季报及其调仓变化。

深度价值风掉队?择时熨平周期

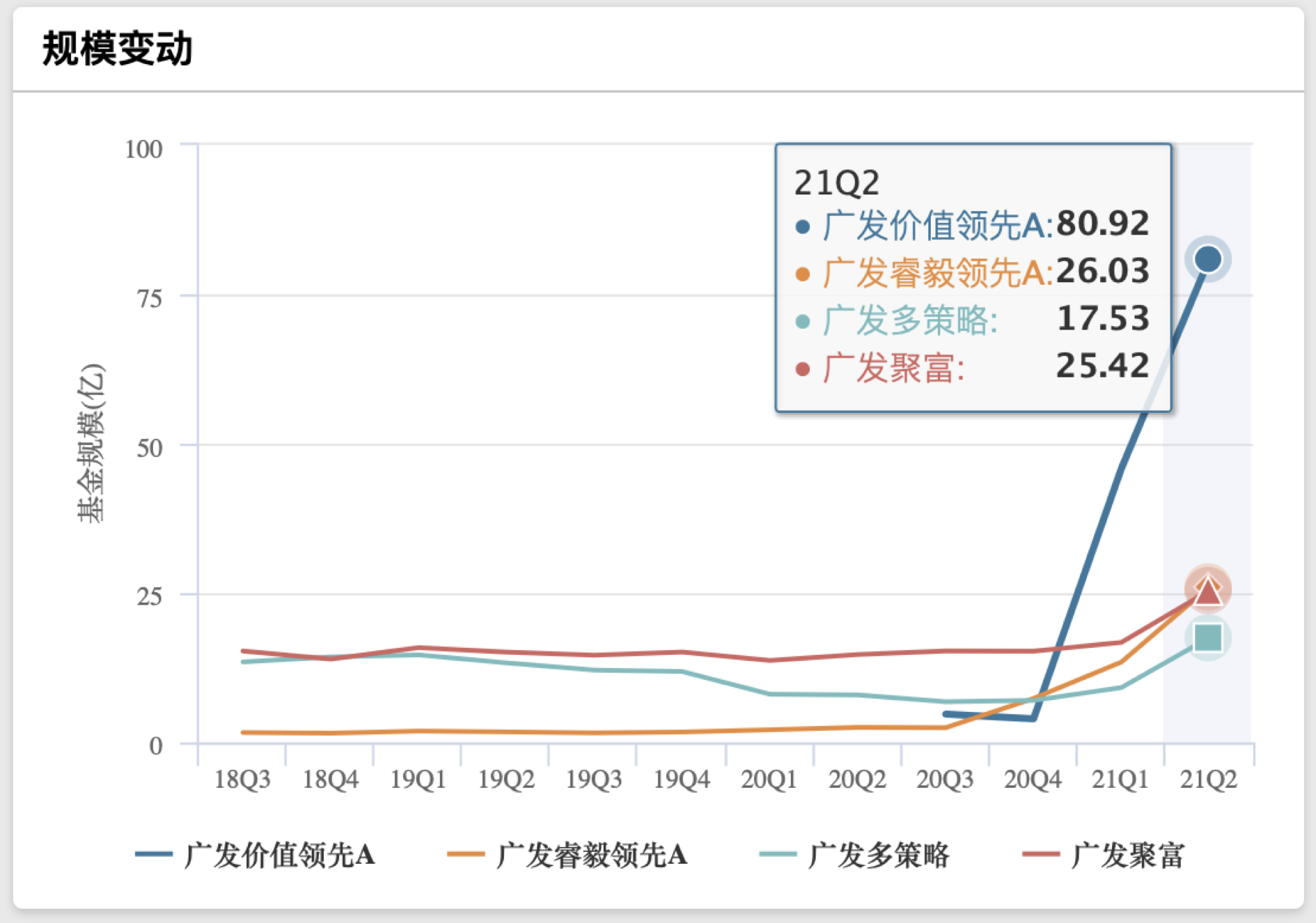

凭借一季度出色业绩,林英睿的代表产品在二季度规模继续增长了35.05亿元,增幅75.41%,总管理规模也已突破150亿元。

(数据来源:Wind)

收获一波持有人的同时,林英睿代表产品的业绩却并不突出。二季度该产品基金份额净值增长8.07%,跑输同类产品平均0.86个百分点,在新能源行业盆满钵满的时刻略显寂寥。(数据来源:Wind)

(数据来源:智君科技)

秉持着“万物皆周期”的投资理念,林英睿将自己的投资框架总结为“不追热点、不惧冷门”。坚持投资处于底部、未来可能周期反转的行业和公司,即便短期内面临着较高的胜率和赔率。而这也被市场总结为“深度价值风格”。

实际上,深度价值风自2019年以来一直较为平淡,同属该风格的林英睿也不例外,在坚守自己的投资理念的同时,背后也承受了不小的压力。对此,林英睿表示,在追求中长期胜率的同时,会通过择时来降低波动,提升客户持有体验。

回溯此前投资轨迹,2019年二季度,林英睿就大举加仓航空股;2020年三季度,布局顺周期股票;今年一季度,增持煤炭、有色等。林英睿的换手率在同类基金中并不低,但多个投资案例显示,他都能较为成功地把握住行业底部的反转机会。

在林英睿看来,“所有东西都会有波动,我希望通过自己的方法尽量把周期熨得平一些。”通过不断比较个股持有的性价比,林英睿始终追求构建更高性价比的组合。

仓位被动提升 加仓有色布局航空股

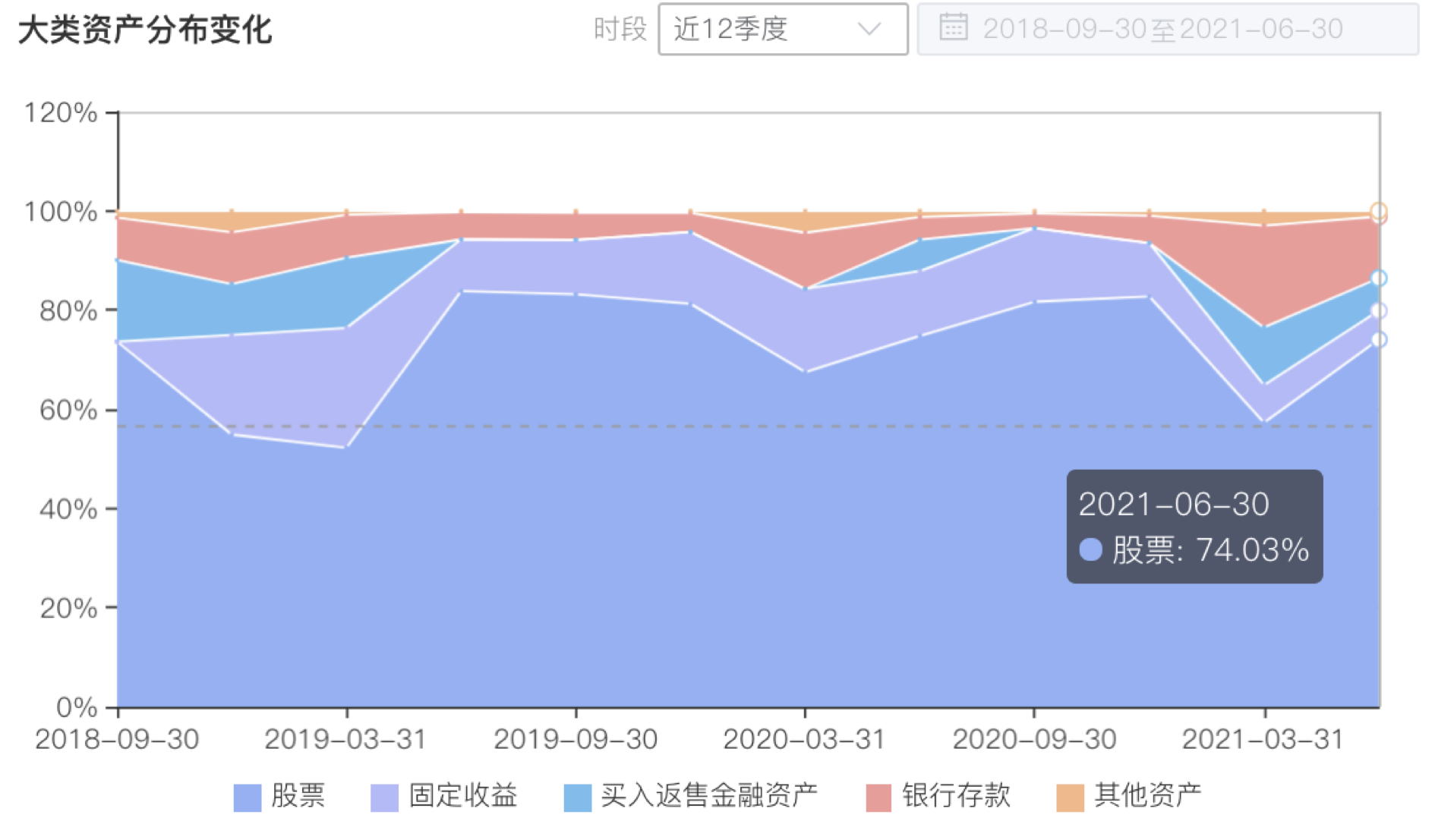

和多数基金经理选择战术性降仓不同,二季度,林英睿在管的几只基金股票综合仓位有了较大幅度的提升,最新股票占比74.03%,较一季度上升16.75个百分点。

(数据来源:智君科技)

其中,林英睿的代表产品股票仓位由61.32%升至87.10%,上升25.78个百分点。对于仓位的大幅提升,林英睿在二季报中也作出了相应解释。他表示,“二季度初,仓位维持中性,期末仓位被动提升。”

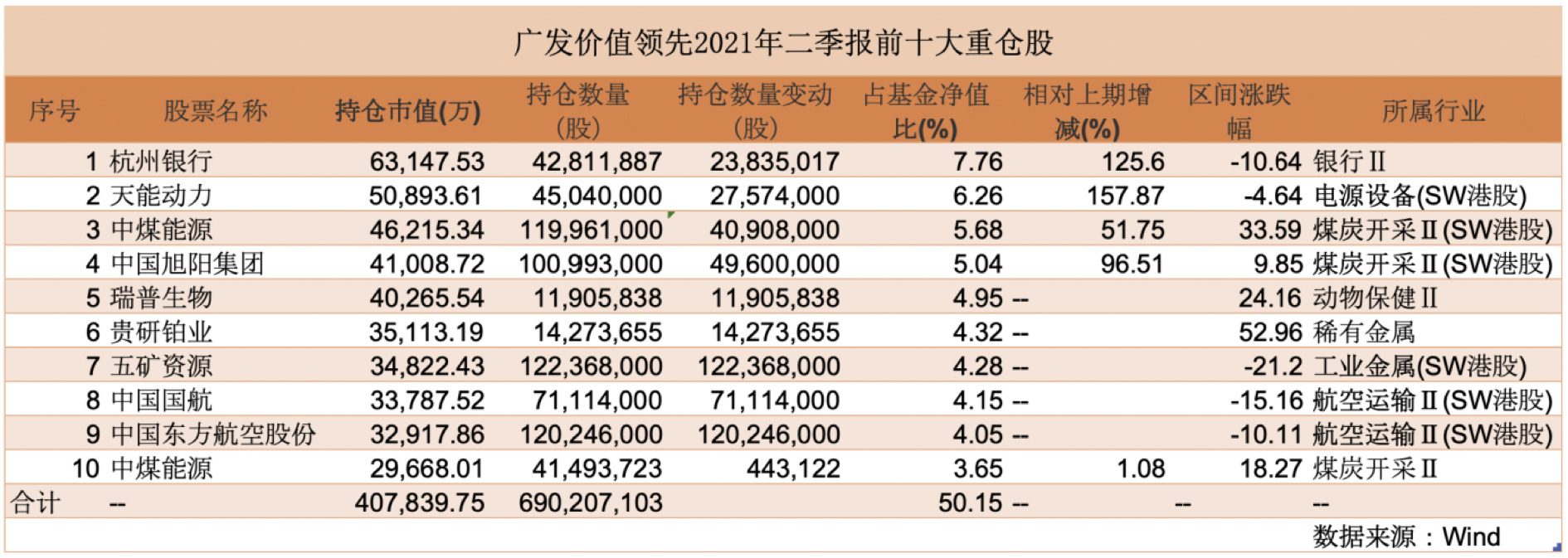

不过根据数据对比我们发现,上述产品最新前十大重仓占比不升反降,由58.23%降至50.15%,可见林英睿对重仓股之外的其他个股也进行了一定程度的加码,部分隐形重仓股或许可以在基金中报中可以一窥究竟。

据智君科技数据显示,二季度,有三只个股新晋综合重仓股名单,分别是贵研铂业、五矿资源和中国国航,其中贵研铂业更是获得四只基金同时重仓,跃居第三大重仓席位。

新晋的个股主要集中在有色金属行业和交通运输行业。从去年三季度开始,林英睿已经开始配置有色行业。对于这类波动性较大的行业,林英睿选择长期跟踪、左侧进左侧出的投资策略,他表示:“我不会在市场非常热的时候跟风买,反而会在市场热的时候卖。”

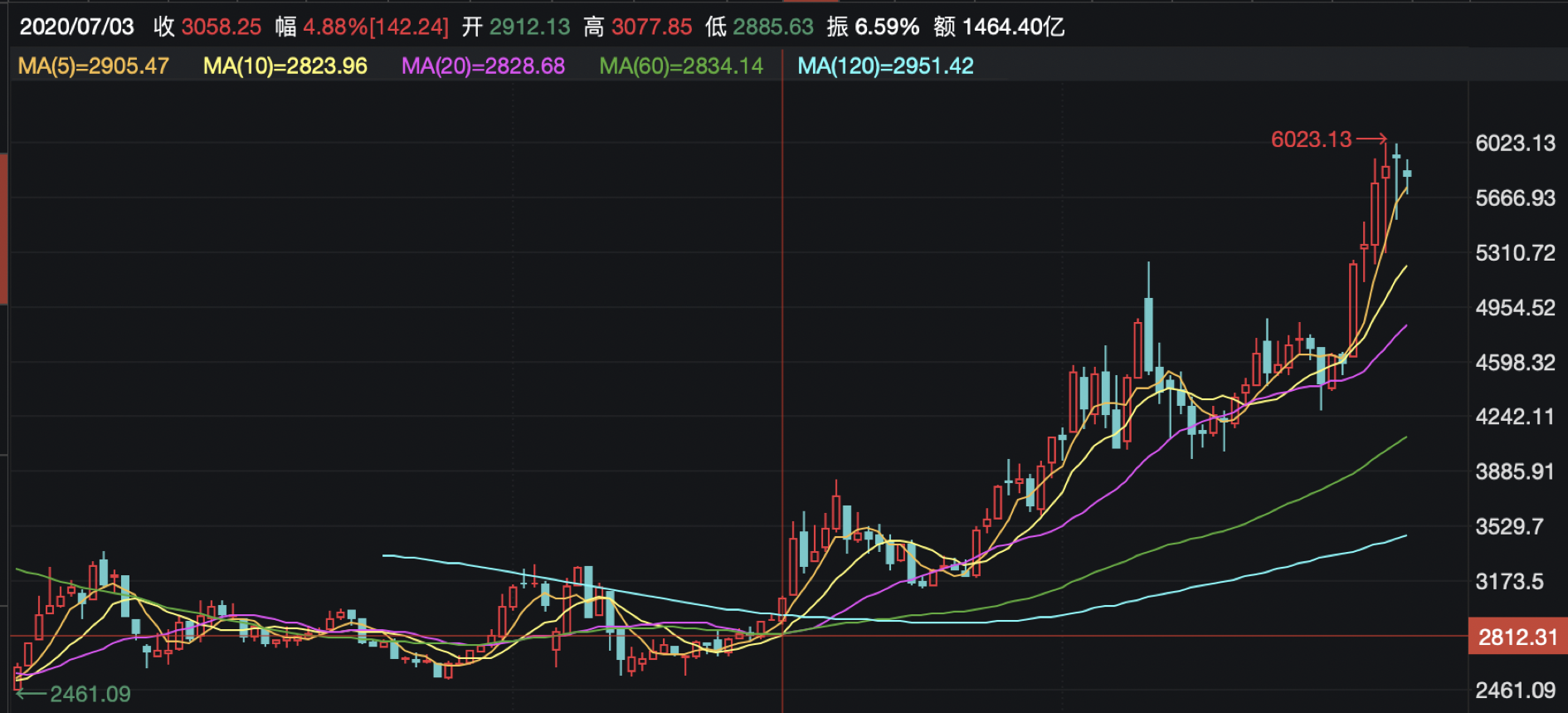

据Wind数据显示,申万有色金属指数从去年三季度至今,涨幅已经超100%,近一个月以来更是势头强劲。

(数据来源:Wind)

就林英睿的代表产品来看,有五只个股新晋前十大,分别是瑞普生物、贵研铂业、五矿资源、中国国航以及中国东方航空股份。相应地,一季报中的中国宏桥、神火股份、西部矿业、华荣股份以及兖州煤业股份纷纷退出前十大,其中有三只均属工业金属领域。在固有的重仓中,大幅增持杭州银行2383.5万股、天能动力2757.4万股,增持比例均超100%。

此外,前十大重仓股名单的“含港量”也已经达到60%。在一季报中林英睿曾表示,未来会把一定仓位暴露在港股的价值风格中,因为在风格正常化的过程中,港股不乏潜在收益率更为优异的品种。

就重仓行业来看,林英睿对煤炭开采行业和工业金属略有减持,同时加大了对航空运输行业的投资。

在林英睿的投资框架中,组合资产的性价比始终是他综合考量的重点。一旦发现持有的标的随着基本面的变化或者股价的上涨已无法在同业中凸显优势时,林英睿就会考虑卖出和替换。

二季度被替换的重仓中,多只个股在二季度到达阶段性高点随后股价呈现滑坡态势,特别是在工业金属行业。作为替代品的五矿资源自五月份以来一路下跌,六月中旬探底震荡后上涨,虽然二季度内跌幅达到21.2%,结合林英睿左侧进左侧出的投资理念,其后市表现如何依然值得验证。

价值风回归并非一蹴而就 继续看好低估值行业

回顾二季度,林英睿继续保持了对顺周期方向的配置,整体结构上仍然紧扣具备成长空间的低估值领域。

从今年5月-6月的数据来看,经济逐渐企稳走平的同时,流动性出现非常宽松的特征。林英睿分析,在这种环境下,一般成长风格是阶段性占优的。但根据他一向的投资风格——不做风格轮动,林英睿坚持在中高频经济数据里寻找线索,客观评判价格和价值的收益差异,耐心守候均值回归。

二季度,市场风格再次出现剧烈波动,一季度表现最好的价值风格在5月后出现较大的相对回撤,成长与价值的收益差异再次来到高分位水平。林英睿认为,这其实属于小概率事件范畴。

在一季报中,林英睿就曾强调,“虽然我们从2020年下半年开始一直看好价值风格的回归,但是这种回归应该不是一蹴而就的,中间会经历各种各样的挑战和反复。”

在林英睿看来,市场是一面镜子,不仅反映了基本面情况,更反映了人性在面对波动时的原始冲动。因此在设立投资目标时,林英睿更希望将时间维度拉长,获得长期15%-20%的复合回报,控制回撤的同时,让持有人能够实现财富增值。

展望下半年,林英睿表示,随着疫苗全面接种,无论国内还是国际社会都会逐步恢复到疫情前状态,流动性更加宽松的可能性较低。随着经济持续向好,低估值行业可能表现更好。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-13 15: 54

2021-08-13 15: 37

2021-08-13 15: 19

2021-08-13 15: 10

2021-08-13 14: 59

2021-08-13 14: 20