市场上的钱多得有点让人害怕!

据消息人士透露,深圳某头部券商客户保证金今天突然猛增近5%,过去四个交易日,增幅接近10%。与此同时,在两融余额有所萎缩,不断有大额基金限购的情况之下,本周市场成交量突然放大。两市全天成交1.71万亿元,创年内新高。沪市成交额突破8000亿元大关,更是创2015年7月24日以来新高。

从结构来看,市场却再度走向偏激的一面。前期大热赛道今天几乎全线覆灭,低估值板块的基建、银行、保险、券商等则全面崛起。在这种激烈的转换当中,涨停与跌停的家数比达到了86:59。由此可见,激烈的转换必然带来惨烈的市场结构。

现在的问题是,风格是否由此要发生转变,锂电、光伏是否会像今年二月份的白酒等龙头股一样来一波大级别的调整呢?分析人士认为,从这一周开始,市场风格的切换明显变快,但这一波热门赛道的调整可能与二月份那一波的茅调整有些不同。

钱太多

9月份的第一个交易日,让人感到刺激,又让人感到不安。让人感觉到刺激的是,市场的转换太快、太突然。热门板块的跌落与传统蓝筹的崛起几乎就在一瞬间完成;让人感到不安的是,市场上的热钱突然多了许多,而这些钱的属性似乎并不单一,到处乱窜的特征比较明显,很容易让人想起2015年的行情。

据某头部券商的消息人士向券商中国记者透露,他们公司最近四个交易日,客户保证金突然猛增,增长幅度接近10%。而9月1日的增幅就接近5%。记者注意到,二季度,许多证券公司的客户保证金规模相比一季度是有明显下降的。而从市场的成交量来看,二季度的确也是交易相对比较清淡的时间段。随着三季度的开启,市场的成交量与日俱增,这意味着增量资金规模在逐渐增长。然而,从本周一开始,市场成交金额突然增长了数千亿元,这意味着有大批量的资金涌入股市。

那么,这些资金空间来自何方呢?有业内人士认为,二级市场的钱主要来自三个方向:

一是一级市场。由于金融反腐、去杠杆、去结构化等动作,目前资金很难通过信托等通道加杠杆进入一级市场,导致一级市场特别缺钱。

二是房地产市场。由于房地产调控,炒房的资金也无资产可投。当下,资金出海也存在较大难度,债券市场也是雷声不断,整个市场一定程度上出现了资产荒。在这种情况之下,二级市场的钱就显得特别充沛。

三是银行理财市场。据券商中国此前报道,理财产品2021年9月1日之后新增的直接投资和间接投资资产,均应优先使用市值法进行公允价值计量,这意味着银行理财层面的资金可能也会减少。而目前,二级市场上的蓝筹股估值并不高,可能会相应地吸引一部分资金。

热门赛道缘何暴跌

今天市场最惨的是稀土、锂、光伏等热门赛道。这些板块的杀跌,也顺带着把钢铁和有色全部打趴下。

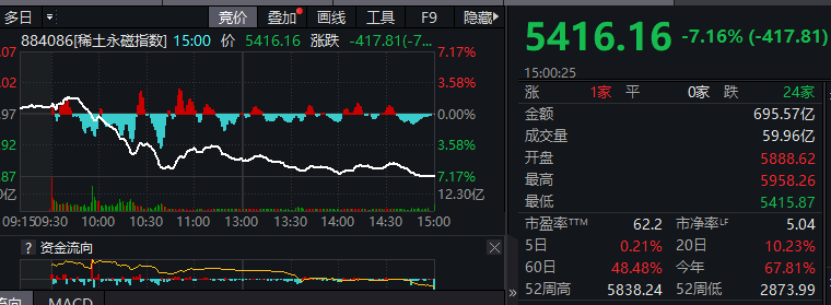

据wind数据,钛白粉、钴矿、稀有金属、稀土、稀土永磁指数均跌超7%。北方稀土放历史天量,收跌7.67%,成交金额达176亿元。五矿稀土、广晟有色、盛和资源、华宏科技跌停。包钢股份炸板,收涨超1%,主力净流入超20亿元,全天成交163亿元。

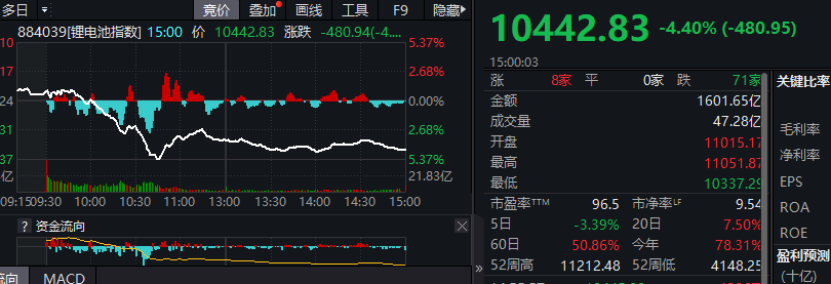

锂电池指数跌4.4%。天齐锂业、赣锋锂业、华友钴业跌停;盐湖提锂指数跌超4%,早盘一度涨超3%,西藏矿业、西藏城投、西藏珠峰盘中齐创新高;比亚迪跌近4%。

光伏指数跌4.46%。通威股份一度封住跌停,收盘跌7.6%。隆基股份跌5%。

其实,从行业层面来看,这些行业的景气度和基本面都未发生太大变化,那么这些板块缘何出现暴跌呢?

分析人士认为,有两件事可能影响市场情绪:一是为全力做好电解铝行业保供稳价工作,防范铝价恶意炒作和非理性大幅上涨,中国有色金属工业协会于2021年8月30日下午召开骨干电解铝企业视频会。会议指出,要坚决贯彻7月30日中共中央政治局会议要求,做好大宗商品保供稳价工作,防范铝价恶意炒作和非理性大幅上涨。二是9月1日,证监会副主席方星海在“中国(郑州)国际期货论坛”上致辞时表示,防止过度投机,严防价格操纵。

风格是否会切换

今天赛道股暴跌,但传统蓝筹却快速崛起。Wind概念板块中,水泥制造指数涨超7%,证券指数涨4.63%;挖掘机指数涨超5%,三一重工成交金额超124亿元,为历史最高;大基建央企指数涨4.4%,中国交建涨停,中国中铁涨9.77%;保险指数涨超4%,白酒指数涨4.08%。

那么,市场风格切换是否由此展开呢?分析人士认为,短期风格的漂移可能会发生,但从中长期来看,还很难判断是否会发生类似于今年二月份之后那样的行情。

首先,从行业的景气度来看,二季度消费开始调整,除了估值原因,很重要的一点是与监管和行业景气度预期有关;但从目前的新能车、光伏和稀土来看,估值高是一方面,但行业景气度暂时还未看到变化,从政策层面来看,新能车上游材料的不断上涨的确是已经造成了整车企业毛利的下滑,但对于新能车的鼓励并未消失;光伏和稀土亦是如此,稀土的价格可能还有上涨空间。而整个与碳中和有关的板块,都是未来数年最有确定性的投资方向。因此,很难说,资金就会完全离开这些赛道。

其次,从传统蓝筹的角度来看,估值是优势。但成长性、政策变数却也是个问题。以基建为例,未来传统基建究竟还有多少潜力?以银行为例,金融让利的政策要持续到何时?房地产市场的调整会给银行带来多大规模的坏账?以消费为例,消费数据持续下行,消费税一直悬而未决,这些不利因素何时能够消除?分析人士认为,短期可以看估值修复,但中长期依然要看到预期转向积极才能吸引到资金。

2021-09-01 17: 39

2021-09-01 17: 36

2021-09-01 16: 33

2021-09-01 15: 14

2021-09-01 15: 11

2021-09-01 15: 08