今年以来,贵州茅台股价从最高的2603元跌到最低的1525元,低迷的行情已持续了大半年。

期间,虽在5月中旬有过阶段性反弹,但从6月开始又开启了漫漫阴跌之路。

市场上的主流观点认为,这样的下跌源自抱团的瓦解、市场风格的切换;券商们依旧在卖力地吆喝着“白酒的基本面未变,只是情绪和周期使然”、“调整已到底部、现在或可上车”。

但是,白酒的基本面真的没变吗?至少在部分基金经理眼中,答案是否定的。

白酒基本面有一些变化

财通基金的基金经理梁辰,其管理基金的风格是做行业轮动,从中长期角度寻找供需格局有明显变化、长期价值被低估的资产,紧跟风口、搭高景气度行业快车。

去年买过白酒、今年年初高点减仓的梁辰认为,白酒抱团瓦解,说到底还是基本面出现了问题。

“像行业的龙头公司,大家一致预期它今年会有很高的业绩,结果呢,也许有业绩,但是在利润表现上不足。更大的扰动是来自政策的影响,白酒企业受到国家政策大方向的指引,例如一些白酒产品的上市有变化。主要还是基本面出现了问题,所以才会下跌,只是基本面的问题是后延的。”梁辰称。

梁辰目前在管4只基金,分别是财通多策略精选、财通内需增长12个月定开、财通多策略福鑫、财通优势行业轮动A。

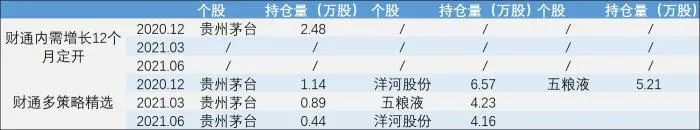

上述基金中,前3只成立于2019-2020年,其中,只有财通多策略精选、财通内需增长12个月定开两只基金2020年在前十大重仓股里持仓过白酒。

从其季报的持仓情况来看,今年以来,梁辰在不断卖出白酒。

“一季度我们白酒还拿的多一些,二季度也还有一些,从投资结果的角度来说,二季度没有卖光,相对来说不是一个非常成功的案例。

主要是年初的时候我们判断白酒行业景气度今年没什么问题,但后来在微观上出现了一些扰动,比如龙头公司业绩释放出现变化、政策层面的影响,导致我们对景气度的判断有一些变化,在觉得自己高估了的时候就会减仓。

但如果要清仓的话,就是基本面已经发生了比较大的变化,才会完全决定卖掉。所以我们对白酒没有卖光,是留了一些持仓。”梁辰说。

2020年末以来季报中前十大持仓白酒情况

轮动选股关注行业景气度,而非纯估值

目前,在新能源板块大涨之后,部分投研人士开始担忧相关板块是否过热的问题。

尤其是近段时间,有券商测算出宁德时代2040年的增速,并给出目标价,这样的终极思维让部分投研人士“惶恐”于市场会不会进入到过热的氛围。

毕竟,在去年下半年消费股狂热的时候,亦有不少基金经理是按照2025年的增速,给白酒企业们估值,准备一路高歌,然而今年初却迎来当头一棒。

对于做轮动的基金经理来说,如果新能源板块股价透支比较多,就需要减仓。

不过梁辰认为,目前市场上的机构投资者整体还是看到2025年左右会比较多一些,这个可预测性相对高一些,看到2030或者2040年目标价的机构,还是比较少。

“定性来看,确实大家都看好这个行业、也在买这个行业股票,都买到2023年、甚至2025年的预期了,似乎有一些过热的现象。但是,高估值只是一个表观现象,判断一个行业是否真的过热,是多方面衡量,例如包括宏观环境,不单单是抱团、情绪高亢。如果一个行业的景气度能持续高预期,并且估值还有一定空间的话,依旧存在机会,但要注意潜在的利空或宏观环境的变化。”梁辰说。

在其投资框架中,做行业轮动,不是单纯看估值,而是要以行业景气度为核心。如果行业加速边际向好、盈利预测中枢上调的时候,这种高估值向上是可以维持的。一旦这个行业出现边际的减速或者有边际利空,就可能阶段性出现比较大的回撤。

梁辰称,亦不会因为股价“便宜”就去买。如果一个行业接下来的景气度还不是很乐观,但股价已经跌了不少,依然需要持谨慎的态度。这或显示出其对消费、或者说白酒的看法。

“这个主要评估相对价值,判断行业景气度未来有没有变好的可能。就算进入到相对价值的区间,但行业景气度方面看不到明显改善,就还是谨慎的态度。因为行业轮动本质上是一个景气度驱动的行为,而不是根据估值高低切换来进行轮动。”梁辰说。

2021-09-02 15: 02

2021-09-02 14: 06

2021-09-02 12: 44

2021-09-02 12: 40

2021-09-02 00: 02

2021-09-01 23: 26