2021年,错过周期类资产,几乎就是错过结构性牛市行情。但步入“金九”中旬,部分周期资产剧烈回调。周期盛宴结束了吗?机构之间分歧较大。

上周五,(9月10日),国内黑色系期货集体走弱,焦炭跌逾6%,动力煤跌逾5%,焦煤跌逾4%。作为全球经济和大宗商品市场的领先指标的波罗的海干散货指数(BDI),自8月底高点跌幅超过13%,暗示全球大宗商品贸易活动活跃度下降。

9月10日晚间,市场监管总局再度发声,强调经营者定价不能仅强调市场供求,不考虑生产经营成本。企业要遵循公平、合法和诚实信用的定价原则,合理定价。同时,经营者价格行为,即定价策略、价格标示、运用的价格手段都受到市场监管部门监管。

中国煤炭运销协会也表示,对于这种狂飙突进的价格乱象,煤炭上下游企业应保持足够的警惕。当晚,大商所将焦煤焦炭期货的主要合约投机交易保证金水平由15%调整为20%。

煤炭市场降温,后期价格会如何运行,是否会影响到所有周期股的未来表现等问题成为市场最关心的问题之一。

煤炭后市如何?

中国煤炭运销协会公布《2021年8月煤炭市场运行分析及后期走势预判》。报告显示,煤炭增产增供将稳步推进。9月1-7日,协会重点监测煤炭企业日均煤炭产量696万吨,比8月日均增长1.5%、同比增长4.5%,重点企业煤炭产销势头良好。

据悉,9月中旬将有近5000万吨/年产能的露天煤矿取得接续用地批复,这些煤矿将陆续恢复正常生产。随着主产地煤炭产能加快释放,预计后期煤炭供应有望保持增长,煤炭需求将有所减弱,煤炭市场供需形势将继续改善,市场煤价格将有所回落。

兴业证券解读称,煤炭供给端持续紧张,迎峰度夏接近尾声,动力煤需求将逐步减弱,但下游库存仍处于低位,刚性补库对煤炭价格将有较强支撑。预计短期煤价维持高位震荡。

国泰君安证券则认为,虽然当前面临旺季淡季切换,但由于冬季的旺季时间很长、补库的时间很短(只有9-10月),鄂尔多斯煤炭产量持续难以增加,当前电厂燃煤可用天数维持10天左右低位,电厂依然有较强补库动力,带来煤价超预期上涨的可能性非常大。而煤炭上市公司三季度盈利增长有望加速,高经营杠杆公司业绩弹性最强,“零长协”销售公司将尽享行业红利。

周期资产还有持续性吗?

开源证券在研报中称,本次行情的幅度和持续性已经超越了上一轮供给侧改革,比肩2006年时的“波澜壮阔”,这两段行情的一个共同特征是周期股跑赢商品,由于股票是对长期盈利的定价,商品更多地反映短期的矛盾,此前提示的能源转型下的隐藏剧情在展开,而投资者也开始了自身认知变化的周期性转变。

展望后市,该机构认为,催化在即,价格上行是大概率的宏观变量。周期资产未来还有更多因素在发酵:

第一,化石能源的供需矛盾仍未缓解,而供暖季即将到来又将激化这一矛盾,目前来看不论是煤炭还是天然气,现货价格已经创出新高;

第二,对高能耗行业的限产开始更加密集且严格地落地,以江苏省为例,2021年上半年全省单位GDP能耗同比上升1%,与下降3%左右的目标相去甚远,江苏省已出台文件要求尽快实现能耗强度快速下降;

第三,在能源供应紧缺的预期下,也催生了类似2020年末的“限电”预期,高能耗产品供给受到进一步收缩的压力。

最后该机构总结称,周期股或许存在波动控制的必要,但不存在方向上的择时。对于传统行业和资源类企业的重估是广泛而长久的,仍然看好当下正成为新共识的:钢铁、煤炭、铝、纯碱;但建议投资者关注更多资源类企业的重估:油、黄金、铜和天然气;以及关注船舶制造、化纤等细分领域。同时,当下宏观风险下降,价值风格回归条件已经成熟,建议积极布局:券商、银行、建筑、房地产。

但方正证券对周期类资产则显得更“谨慎乐观一些”。

该机构表示,本轮上游周期行业高景气度与常见范式截然不同,本轮上游周期景气度受供给约束的影响更大。因此认为,未来不论是宏观政策还是产业政策,均有可能出现微调。政策的调整可能会直接影响对于上游行业景气度持续程度的判断。

野村东方国际也认为,周期行业仍有望在今年下半年跑赢。

该机构称,从当前分化加剧的市场环境来看,高性价比(低估值+高成长)行业数量逐渐变少,且机构投资者持仓结构进一步集中,需留意短期过高估值和与其逐渐不匹配的业绩成长性之下,热门行业所积聚的下行压力。考虑到下半年稳增长政策的潜力、仍偏紧的供需压力和中长期“碳中和”的政策目标,周期行业仍有望在今年下半年跑赢,建议关注其中盈利稳定且矿品质量高的采掘行业、盈利空间扩大且停产压力小的钢铁行业,以及全球定价的有色和航运行业等。

留一半清醒

虽然,周期轮动,相关资产类别涨势如虹,但也别忘记“买在周期顶点,要等到下一个周期才能解套”的事实。

周期类资产首先面对的现实是,国家利用战略储备进行市场调节。

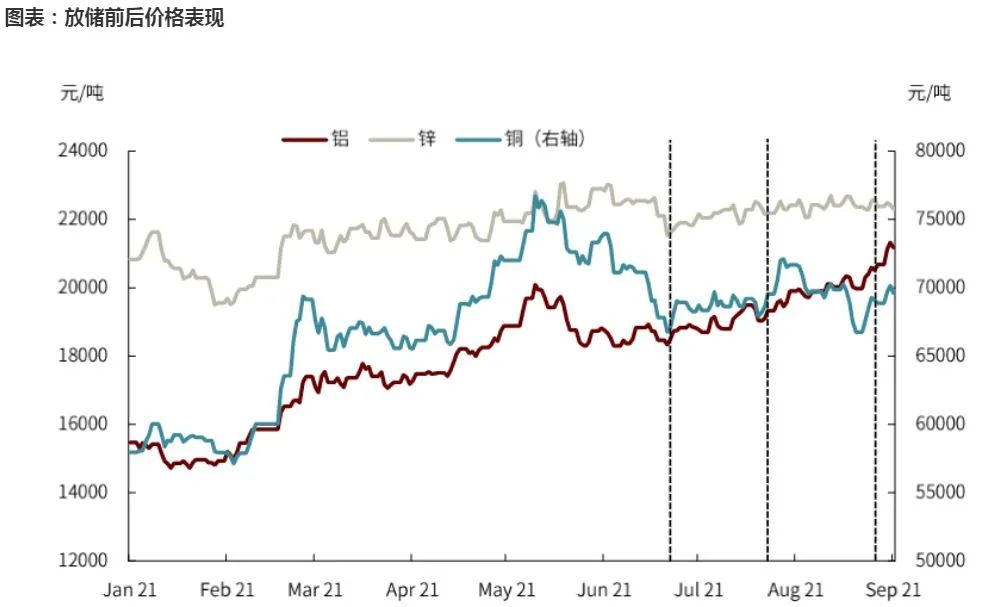

中金公司称,国储局今年6、7、8月分别三次“放储”,合计向市场投放铜8万吨,铝21万吨,锌13万吨,以抑制有色金属价格超涨。

该机构称,由于大宗商品由基本面定价,因此库存是进行市场化调控的基础。一般来讲,大宗商品储备分为商业库存和国家战略库存。

企业商业库存是供需平衡的结果,是价格跟踪的晴雨表;而国家战略库存是影响供应平衡的因素,是平抑价格波动的缓冲垫。大宗商品价格超涨与超跌是常见的,“调供需”和“稳预期”在大宗商品市场调控中相辅相成,且都是以库存为基础,因为在必要时,战略库存既可以充当供应的补充,也可以主动补库提振需求,而且可以通过平衡影响商业储备来影响市场预期。

近期国家发改委发布了《重要商品和服务价格指数行为管理办法(试行)》就旨在规范大宗商品现货价格,合理引导市场预期,但还需要客观、全面、透明且权威的大宗商品基本面监控,才能“增战储,调供需,稳预期”。

另外,投资者还需密切跟踪供需变化。主要资源出口国生产恢复、全球经济活动放缓等因素,都会对周期类资产的价格运行节奏和方向产生重大影响。

2021-09-13 08: 25

2021-09-13 08: 24

2021-09-13 00: 00

2021-09-12 20: 55

2021-09-12 20: 48

2021-09-12 20: 41