海外经济复苏,消费电子回暖以及新能源车爆发,半导体行业需求获得支撑。代工产能紧俏,涨价周期再现,集成电路行业持续高景气。

数据宝《金秋望远·穿越牛熊》系列,本期关注半导体。文末有彩蛋活动,祝大家中秋快乐!

芯片产能紧张,国产替代潜力大

芯片产业链主要包括IC设计、制造、封测三大环节,及半导体设备、材料两大支柱产业。IC设计、制造封测受市场供需影响较大,设备材料则与企业产能息息相关。

新冠疫情及中美贸易争端冲击全球产业链,叠加下游新能源车、5G等领域需求爆发,半导体货缺价涨已近一年,制造封测产能持续紧张。受缺芯影响,全球汽车累计停产数高达300万辆,手机芯片供货周期也从3个月延长至12个月。机构预测,芯片短缺情况将至少持续至明年。产能供给不足下,近日台积电、三星、联电等芯片代工厂掀起新一轮“涨价潮”。

芯片设计端看,受终端产品需求旺盛影响,大陆地区IC设计产业上半年保持增势,但头部厂商与台湾地区相比仍有一定差距。天风证券表示,预计下半年半导体货缺价涨持续,IC设计仍有结构性涨价行情。随着进入手机需求旺季,叠加新能源车等需求出货量放大,IC设计产品或将迎来量价齐升。

目前,全球半导体设备市场主要由美国、日本厂商主导,国产化率仅在10-20%左右,国产替代空间较大。中芯国际等国内晶圆厂商在新增产能建设过程中积极导入国产设备,极大拉动国内半导体设备需求,设备材料板块上半年营收实现同比高增长。中美贸易争端大背景下,大陆地区进入战略扩产期。有机构预计,2030年大陆地区半导体产能约占全球产能的24%。半导体企业扩产、国产化加速之下,设备材料板块将持续受益。

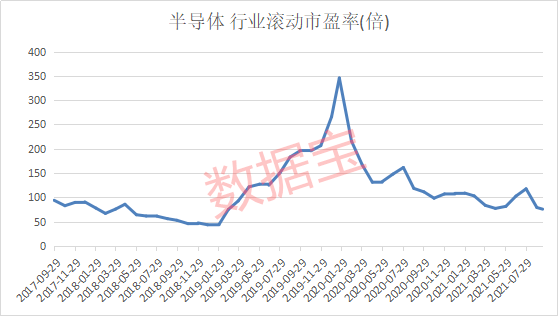

半导体板块估值处近三年低位

“十四五”规划将集成电路列为科技前沿领域攻关项目之一。二季度以来,半导体行业景气大幅攀升,并于8月初达到历史高点。4月至今,申万半导体行业指数上涨38%,大幅跑赢A股主要指数。细分板块持续高景气,设备、材料等指数涨幅居前。

从估值来看,截至上周五,申万半导体行业滚动市盈率为75.89倍,相比7月末的117倍的估值,回落超35%。从更长时间来看,目前半导体行业估值处于近三年的低点,2020年1月行业估值曾达到过惊人的345倍。

机构高关注个股名单出炉

今年内,国家集成电路产业大基金(下文简称“大基金”)正加速布局,大基金二期投资覆盖制造封测、IC设计、设备材料等环节,目前投向制造较多,如入股中芯国际、中芯南方等公司,设备材料企业则有中微公司、南大光电等。

证券时报·数据宝梳理了A股机构关注度较高的半导体个股,有15股评级机构家数超20家。最受关注的是IC设计板块韦尔股份,多达38家机构评级,公司为国内CIS龙头,下游汽车光学、VR/AR、手机等多领域应用爆发。北方华创、中微公司、紫光国微、兆易创新、三安光电评级机构也均在25家及以上。

4月至今,13只半导体股涨逾50%,其中6股股价翻倍,设备材料板块北方华创涨幅居首,公司为半导体设备龙头,产品碳化硅外延设备已实现市场销售。另有全志科技、士兰微、斯达半岛、圣邦股份涨逾110%。

中报业绩同比翻倍且估值低于行业平均水平(75.89倍)的共13股,长电科技、通富微电、精测电子不足50倍。制造封测板块长电科技为国内封测龙头。华创证券认为,封装对于提升芯片整体性能越发重要,随着先进封装朝着小型集成化方向发展,技术壁垒不断提高。目前公司技术水平已达行业领先,未来有望受益于先进封装需求释放。

2021年预测净利润来看,士兰微、晶丰明源、晶晨股份、富瀚微等13股有望翻倍增长。士兰微增幅最高,超13倍。公司上半年延续高增长态势,实现归母净利4.31亿元,同比增长1306%,机构预计,定增获批及引入大基金股东,公司生产制造和盈利能力将进一步增强。

2021-09-21 20: 37

2021-09-21 20: 23

2021-09-21 18: 50

2021-09-21 18: 21

2021-09-21 17: 39

2021-09-21 17: 21