恒大近期出现债务危机和流动性问题,在一些债券基金经理的眼中,却是抄底时机。

国际基金评级机晨星(Morningstar)的数据显示,过去几个月,恒大债券下跌之际,贝莱德、汇丰资管和瑞银资管在持续加仓。

贝莱德增持超3000万张恒大债券

根据晨星的数据,今年1至8月期间,贝莱德旗下BGF亚洲高息债券基金(BGF Asian High Yield Bond)抄底买入了3130万张恒大债券,不过由于债券价格下跌,持仓在基金的占比也随之下降,约相当于基金总规模的1%,略高于恒大在基准摩根大通亚洲债券指数的权重(0.5%)。

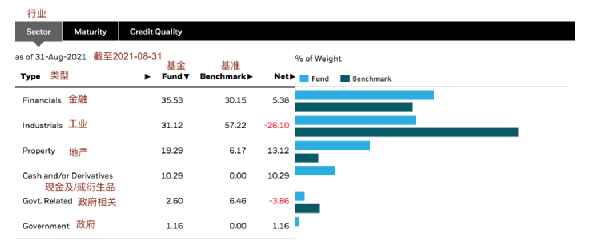

截至8月底的数据显示,BGF亚洲高息债券基金一年回报为2.5%,跑输基准指数(6.17%),恒大并不在该基金的十大重仓之列,但其中不乏地产公司,包括德信中国控股、佳兆业及当代置业。持仓的行业分布来看,该基金投资金融机构占比最高,权重为35.53%,其中包括华融。地产行业的持仓虽位居第三,但权重高达19.29%,是基准指数中地产权重的3倍多。

图片来源:贝莱德

晨星的数据显示,1-7月,汇丰资管旗下GIF 亚洲高息债券基金(GIF Asia High Yield Bond)持有的恒大债券数量也增加了约40%。截至5月的最后更新数据显示,瑞银资管旗下的BS亚洲高息债券基金(UBS(Lux)BS Asian HY)持有的恒大债券数量也增加了约25%。不过,截至8月的持仓数据显示,恒大并不在这两只基金的十大持仓之列。

晨星基金经理研究分析师Patrick Ge表示,今年7月和8月,面对息差扩大和具有吸引力的估值,一些基金选择“抄底”恒大债券。Patrick指出,有些基金经理认为目前是可以买进的水平,也有基金经理选择趁低买入其他因恒大事件而被市场情绪误伤的地产公司债券。

不过,也有基金经理选择减持,富达、太平洋投资(PIMCO)和德国安联资管(Allianz)旗下的亚洲高收益债券基金在1-7月卖出数量不等的恒大债券,持仓数量减少3%-47%。总体而言,全球6只最大的亚洲高收益债券基金对恒大债券的持仓规模自5月以来有所下降。

如期支付2.32亿债息

本周,投资者最为关注的是9月23日到期付息的两笔恒大债券是否会出现违约。

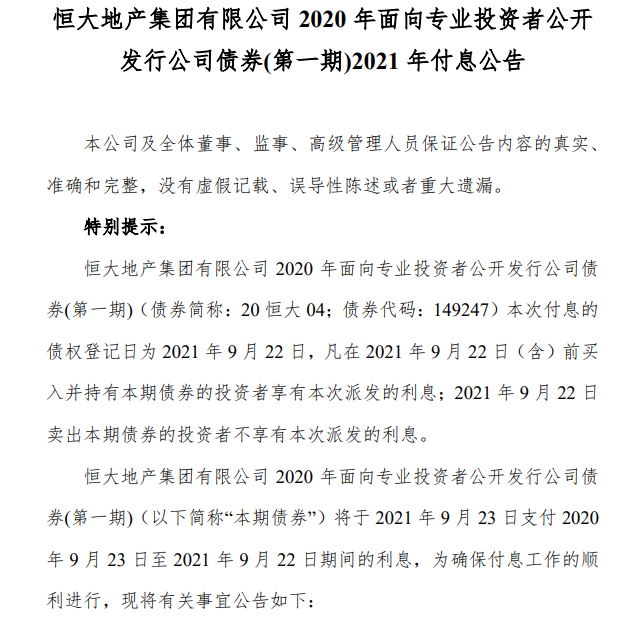

9月22日,恒大旗下的恒大地产已在深交所发布公告,已经通过场外协商方式解决境内人民币债券“20恒大04”的付息问题,并将如期今日支付。

公开资料显示,“20恒大04”债券发行总额40亿元,为5年起固定利率债券,票面利率为5.8%,面向专业投资者公开发行,每手(面值1000元)付息金额为58.00元(含税),利息总计2.32亿元。

同时,恒大今日还有一笔5年期美元债券需要支付约8300万美元利息,在30天内无法兑付,就会构成违约。此外,恒大还有一笔7年期美元债应于9月29日支付4750万美元利息。目前,恒大尚未公布对这两笔债券的利息安排。

投资者淡化恒大事件影响

尽管流动性问题尚未完全解决,但今日恒大地产如期支付人民币债券的利息,为持有恒大债券的投资者们带来一丝宽慰。

9月23日早盘,恒大及恒大物业(6666.HK)股价分别大幅反弹10.57%和7.38%,收报2.51和4.51港元。恒大美元债也有所上涨,并带动其他中资地产美元债价格上涨。

媒体消息称,恒大集团昨日深夜召开“复工复产保交楼”专题会。许家印强调,必须认识到全力以赴抓好复工复产的重要性,保质保量顺利交楼是公司必须履行的义务和必须承担的责任,要以对投资者高度负责的态度,按照已经公布的三种方案全力做好恒大财富投资者的兑付工作,并继续细化、深化实物兑付方案。

相比恒大事件爆发初期,海外投资者的态度也有所转变,担忧得到一定缓解,不少投资者认为虽然恒大大概率会违约,但中国政府应当会采取措施稳定金融体系和经济发展。

摩根士丹利固定收益研究全球总监Vishwanath Tirupattur认为,市场对于恒大流动性问题可能大范围蔓延的预期过于夸张,恒大事件不同于2008年时的情况,中国决策者释放的信号已经发生细微变化,价格已经充分反映投资者的想法。

安本标准投资(亚洲)亚洲主权债主管Kenneth Akintewe认为,短期内仍有不确定性和波动,但在其基本情境下恒大会进行有序重组,因为不可控的溢出风险或恒大事件波及经济其他领域,均并不符合决策者、经济或市场的利益。

2021-09-23 19: 19

2021-09-23 16: 05

2021-09-24 00: 20

2021-09-24 00: 25

2021-09-24 00: 52

2021-09-24 00: 48