全球资本市场正担心美联储“收水”,中国监管政策带来的不确定性时,全球最大资产管理者贝莱德却给出了不同的意见:

随着中国国内宏观政策可能转向适度宽松,战术上从今年年中的中性转向增持A股。近阶段仍然支持买入风险资产,尤其是全球整体低配的中国股票。

从中长期的战略角度来看,贝莱德指出,中国资产指数基准中占比小,客户实际配置不够,有空间增加数倍。

预期中国宏观政策转向 股债皆有增持价值

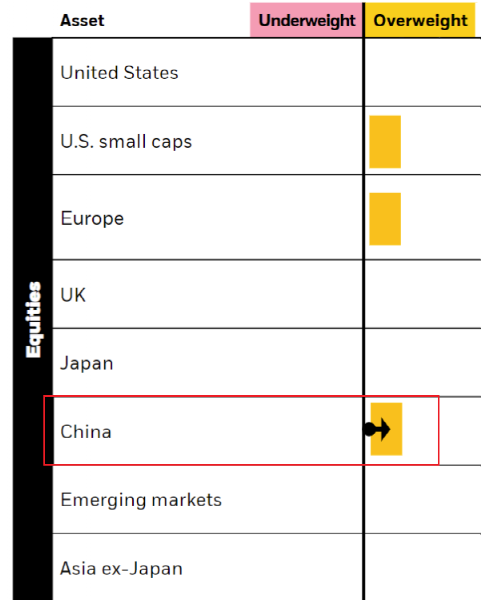

在全球股票类资产上,贝莱德对中国股票转向增持

贝莱德投资研究所所长让 · 博文指出,尽管存在政策风险,但却看好A股,目前已经从中性转为增持。他在刚刚公布的每周市场观察报告中指出,这种转向来自于其对中国市场所面临的宏观环境发生转变的预期。

这份报告指出,近期中国可能会在货币、财政及监管上出现不同程度的放松,以应对可能出现的经济放缓。贝莱德指出,中国第四季度GDP增长率可能从年初的18%下降至3%。

另外支持贝莱德看好中国市场的是低估值。目前,中国股票比美国同类股票价格要低30%。国际市场给中国股票的风险溢价过头,尤其是在6至12个月内的估值太低。这个价位上,中国股票的风险已经得到补偿。

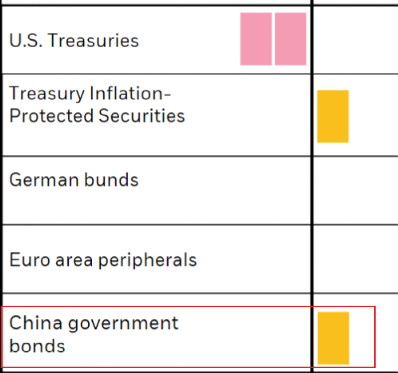

贝莱德表示,还看好包括中国债券在内的新兴市场债券,战术上转向适度增持。贝莱德指出,鉴于新兴市场实际收益率较高,外部收支状况改善,不认为美联储缩减量化宽松政策会导致新兴市场出现抛售。

贝莱德表示,相较于美元债更青睐新兴市场本币债券,因为本币债提供了有吸引力的估值和息票收入。同时,许多新兴市场经济体的早期紧缩周期已经过去,也为本币债券提供了支持。贝莱德表示维持超配中国债券的判断,尤其是政府债券。

贝莱德维持对中国政府债券超配建议 认为中国房地产市场可控 全球市场对中国资产配置严重偏低

近期,国际市场对房地产开发商中国恒大违约的担忧,引发了短暂的风险抛售。但贝莱德指出,相信中国政府不会允许房地产行业无序的去杠杆化,从而破坏经济和社会稳定,因此看不到扩散风险。

尽管近期政策监管目标显示,社会和政治目标凌驾于经济目标之上,这将导致更大的市场波动风险,并需要一种新的投资视角来看待中国市场。但大背景是,全球市场对中国资产的配置与发达市场资产的配置不在一个数量级上。

这就是另一个长期看多A股的结构性原因——国际市场上整体仍然配置过低,还处在一个逐步增长的通道上。贝莱德指出,目前中国股票在国际指数权重较低,客户实际配置也还不到位。考虑到中国这个全球第二大经济体的结构性配置严重偏低,国际资本实际需要增加数倍才会大幅改观。

不过,贝莱德强调,目前温和的增持建议并不意味着战术上变得更加倾向于风险。事实上,近期各类风险资产上涨的路径越来越窄,在风险资产的长期牛市之后,市场容易反应过度,在此过程中可能会出现波动。

另看好两大投资主题 欧洲市场和碳中和

欧洲市场是贝莱德近期看好的另一大主题,相较于美国股市的中立态度,这家资管巨头看多欧洲股票和通胀挂钩债券。

目前,欧洲央行通过采用 2% 的对称通胀目标,对其货币政策框架做出了重大改变。贝莱德认为,这是全球趋势的一部分,即放松早期框架中的限制以使货币政策更加灵活。

随着欧洲经济复苏逐渐追上美国,预期通胀率将出现上涨,与美联储在2023年逐渐实现利率正常化相比,欧洲央行会保持更长时间的宽松,更有利于欧洲资产表现。

贝莱德还看好碳中和,认为市场低估了即将到来的深刻变化。尽管投资碳中和的道路可能不太平坦,却存在巨大的投资机会。贝莱德指出,气候风险就是投资风险,碳中和是一个历史性的投资机会。

在具体投资品种上,贝莱德认为,一些大宗商品如铜和锂可能会出现需求增加,但近期经济复苏对金属价格带来的波动,和长期因素对这些金属价格的驱动力不完全相同,需要区别看待。在具体板块上,贝莱德认为科技股更适合绿色转型,能更好应对气候变化。

2021-09-29 00: 21

2021-09-28 12: 45

2021-09-28 16: 40

2021-09-28 08: 23

2021-09-28 22: 44

2021-09-28 22: 10