通过机构层层打包、广泛渗透金融领域,被包装成低风险的次级贷款是2008年全球金融危机的主要诱因。

而目前,有一类投资和次级债的性质高度相似,已经有监管机构提前发声,称有两大因素决定其可能构成类似的系统性风险。英国央行日前警告说,除非出台严厉的法规,否则加密货币可能会引发全球金融危机。

该行负责金融稳定的副行长约拿·坎利夫在近日一次演讲中,将快速增长的加密货币市场,比作2008年规模1.2万亿美元的次贷市场。

他指出,当金融系统中的某些东西快速增长,且基本不受监管时,金融稳定机构就必须高度警惕。与之呼应,我国金融机构已经采取行动,对加密货币实施了最严格监管。

英国金融监管机构发出此番言论有其背景原因:

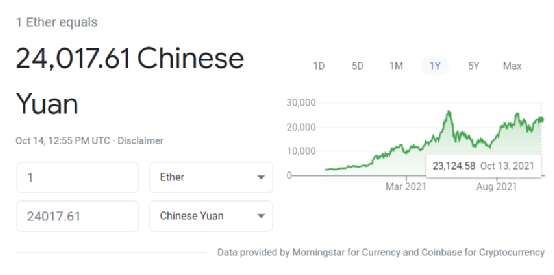

以比特币为代表的加密货币近年市场规模迅速膨胀,五年前160亿美元,现在约2.3万亿美元。

一方面,新冠疫情以来,各国央行放水推高了包括加密资产在内各种资产价格,比特币在过去12个月里上涨了400% 。自今年以来,多家华尔街机构宣布支持加密资产货币交易,不少机构呼吁能够让普通投资者参与的ETF尽早出台,这种具有高度波动性的另类资产从未像现在一样开始融入金融体系。

另一方面,具有名人效应的特斯拉总裁马斯克不断发声力挺,比特币已经获得越来越多普通民众的关注,甚至不少投资者以赌徒心态加杠杆买入。不仅仅是美国、欧洲,即便像韩国这样的亚洲国家,有不少年轻人愿意赌上身家参与这场游戏,比特币的参与者已经是全球性的。

但这种资产具有高度波动性:比特币和以太坊这两种最大的加密货币在今年早些时候暴跌了30%以上,随后出现反弹,事实证明,自它们诞生以来,价格极其不稳定,容易受到各种内、外部因素的影响。

波动性强 加密货币毫无内在价值

坎利夫指出,目前加密资产对金融稳定构成担忧,因为大多数 "没有内在价值,容易受到重大价格修正的影响"。他指出,加密货币正在开始与传统的金融体系连接,杠杆玩家不断涌现。而且,至关重要的是,这发生在基本上不受监管的领域。

他的评论与英格兰银行行长安德鲁·贝利5月份的评论相呼应,他警告说,由于资产缺乏 "内在价值",加密货币投资者可能会落得身无分文的下场。英国金融行为管理局也对加密货币的风险提出了警告。

与许多对加密货币内在价值狂热追捧的机构相比,也有不少华尔街机构认为比特币一文不值。摩根大通公司首席执行官戴蒙近日重申了以往的言论,虽然摩根大通可以支持比特币交易,但其个人仍然认为比特币一文不值。

能否构成系统风险取决两大因素

坎利夫表示,如果市场继续以这样的速度扩张,金融稳定的风险可能迅速增长,但这些风险是否可控将由监管机构和政府的反应速度决定。他指出,在过去五年中,比特币的价格有近30次在一天内下跌了10%,其中最大的一次下跌近40%。

前瞻性的问题是,如果这些加密资产继续大规模增长,如果它们继续更多地融入传统金融体系,如果投资策略继续变得更加复杂,这类事件会产生什么结果?

坎利夫认为,一旦发生大规模价格回撤,是否能被系统吸收,能让一些投资者承受痛苦的损失的情况下,避免对实体经济产生冲击,主要取决于这两大因素,即虚拟货币与实体经济的相互关联性,及其参与者使用的杠杆程度。

建立公共监管框架迫不及待

坎利夫表示,这两种情况都存在于2008年之前的次贷市场,最终导致全球经济陷入困境。而这两种情况在加密货币领域正变得越来越突出。管理这种日益增长的风险并确保该系统对重大修正具有弹性,是监管当局的责任。

世界各地的许多监管机构已经开始工作,建立一个公共政策框架,通过该框架来管理加密资产的快速扩展,但这必须作为一个紧急事项来进行。

坎利夫也指出,虽然加密货币金融运作非常新颖,但精心设计的标准和强有力的监管可以使其得到良好管理,就像在传统金融一样。政府和监管机构需要承认,区块链技术为相关金融服务提供了 "彻底改善 "的前景。

我国提前采取强监管 各大交易平台取消人民币交易选项

我国是对待加密货币上最为严格的国家之一,央行宣布所有与加密货币有关的交易非法。

我国政府在2017年禁止加密货币交易所在中国境内运营,最近还采取行动遏制加密货币相关活动,要求金融公司在切断加密货币交易方面发挥更积极的作用,并迫使比特币挖矿业务离开中国,境外加密货币交易所通过互联网向中国境内居民提供服务同样属于非法金融活动。

近日,世界上最大的加密货币交易所表示,将不再允许在其平台上以人民币进行交易。币安(Binance)表示,今年之后,将取消在P2P交易中以人民币买卖加密货币的选项,届时,任何居于中国大陆的用户将只允许提现或平仓操作。据了解,币安成立于2017年,总部最初设在中国。

2021-10-15 00: 21

2021-10-15 00: 18

2021-10-14 16: 34

2021-10-14 23: 00

2021-10-14 23: 22

2021-10-14 22: 50