今年A股市场风云变化,热点散乱,此前为数不多能走出“独立行情”的新能源、周期板块,近期也开始遭遇大幅回调,一旦把握不好投资节奏,产品很容易出现较大回撤。

资管行业也掀起了一股“道歉风”,前有汇安基金邹唯、嘉实基金归凯、交银施罗德基金王崇等明星基金经理因产品短期业绩不佳,陆续通过微信公众号、基金季报等形式向投资者道歉。

最近,有银行理财子公司也加入“道歉的队伍”,通过公开信的方式,对产品净值出现浮亏表示歉意。

业内人士表示,根据资管新规要求,今年年底前,银行理财要从预期收益型产品向净值型产品全面转型,及时反映基础金融资产的收益和风险,这也意味着未来银行理财产品净值波动将成常态。新的市场环境下,资管机构要始终坚持投资者适当性管理,将合适的产品卖给合适的人,而投资者也要明白“买者自负”的道理,不能再抱有刚兑思维,购买之前要充分了解产品的风险收益特征,综合判断之后再做投资决策。

银行理财子公司加入“道歉的队伍”

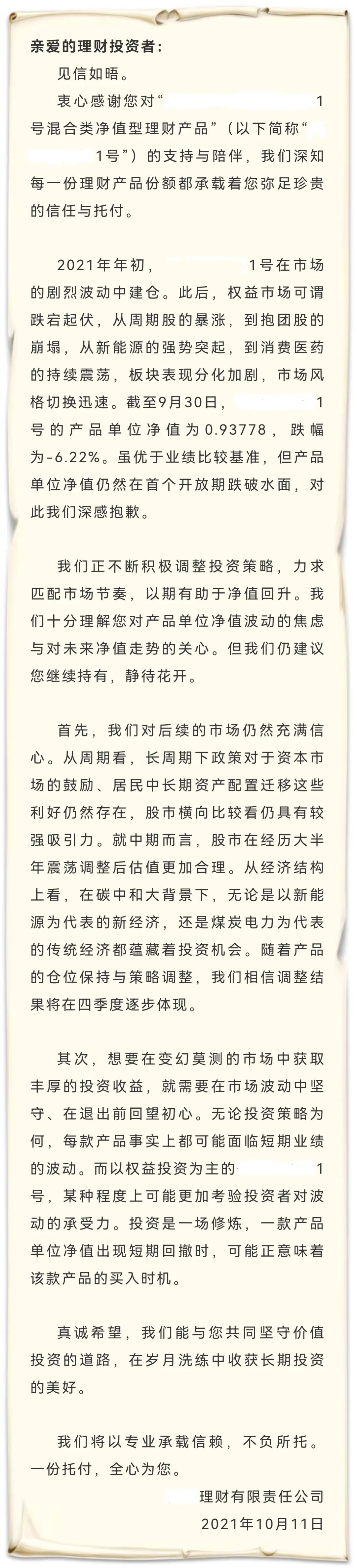

近期,一则银行理财子公司的公开信刷屏朋友圈,公开信中对一款理财产品净值在首个开放期跌破水面向投资者表示歉意。

公开信中称,2021年年初,该理财产品在市场的剧烈波动中建仓。此后,权益市场可谓跌宕起伏,从周期股的暴涨,到抱团股的崩塌,从新能源的强势突起,到消费医药的持续震荡,板块表现分化加剧,市场风格切换迅速。截至9月30日,上述产品单位净值为0.93778,跌幅为-6.22%。虽优于业绩比较基准,但产品单位净值仍然在首个开放期跌破水面,公司对此深感抱歉。

上述银行理财子公司同时表示,目前正不断积极调整投资策略,力求匹配市场节奏,以期有助于净值回升。公司也十分理解投资者对产品单位净值波动的焦虑与对未来净值走势的关心。但仍建议投资者继续持有,静待花开。

于此同时,对后续的市场仍然充满信心。从周期看,长周期下政策对于资本市场的鼓励、居民中长期资产配置迁移这些利好仍然存在,股市横向比较看仍具有较强吸引力。就中期而言,股市在经历大半年震荡调整后估值更加合理。从经济结构上看,在碳中和大背景下,无论是以新能源为代表的新经济,还是煤炭电力为代表的传统经济都蕴藏着投资机会。随着产品的仓位保持与策略调整,相信调整结果将在四季度逐步体现。

信中还谈到,想要在变幻莫测的市场中获取丰厚的投资收益,就需要在市场波动中坚守、在退出前回望初心。无论投资策略为何,每款产品事实上都可能面临短期业绩的波动。而以权益投资为主的理财产品,某种程度上可能更加考验投资者对波动的承受力。投资是一场修炼,一款产品单位净值出现短期回撤时,可能正意味着该款产品的买入时机。

二季度末权益投资占比超70%

记者查阅相关公告发现,上述银行理财产品成立于今年2月9日,首发规模超过43亿元,是一款混合类的净值型理财产品。

从净值走势上看,春节后遭遇市场回调,该理财产品在今年3月19日净值一度回落至0.9298元,之后随着市场震荡上行,产品净值6月末一度升至1元之上,不过到了7月下旬之后又开始有所调整,9月10日累计净值达到0.9688元,到了10月8日又跌至0.9304元。

据产品说明书介绍,上述理财产品的内部风险评级为R4,为混合类产品,以相对收益为主要投资目标,通过不断优化组合,力争在合理控制组合风险的前提下实现超越业绩比较基准的收益。该产品的业绩比较基准为沪深300指数收益率*70%+人民银行一年期定期存款利率*30%。

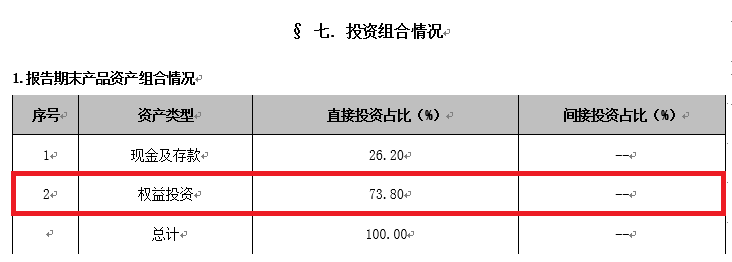

2021年半年度报告显示,截止今年6月末,该理财产品的权益投资在直接投资中占比达到73.80%,其他仓位主要投向现金及存款。

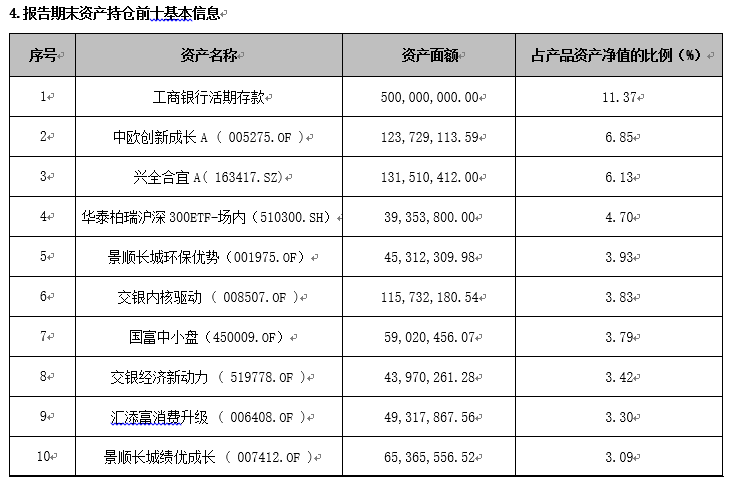

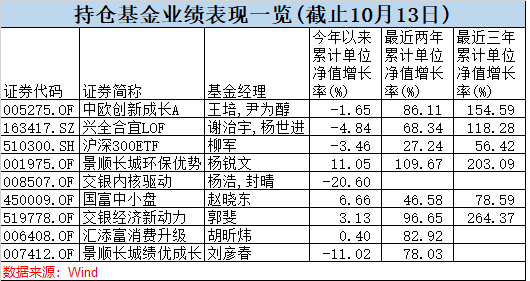

中欧创新成长、兴全合宜、景顺长城环保优势、国富中小盘等多只长期业绩优秀的主动权益基金出现在二季度末前十大重仓品种中。

不过,今年受市场风格影响,部分“顶流”基金经理短期业绩不佳,或也在一定程度上影响银行理财产品的投资业绩。

权益类理财产品净值波动已成常态

事实上,最近一年,多家银行理财子公司陆续发行了多只银行理财产品“试水”权益市场,产品净值出现波动也已成常态,不少产品即使净值一度遭到回撤,通过积极把握市场的结构性机会,产品净值也能收复“失地”。

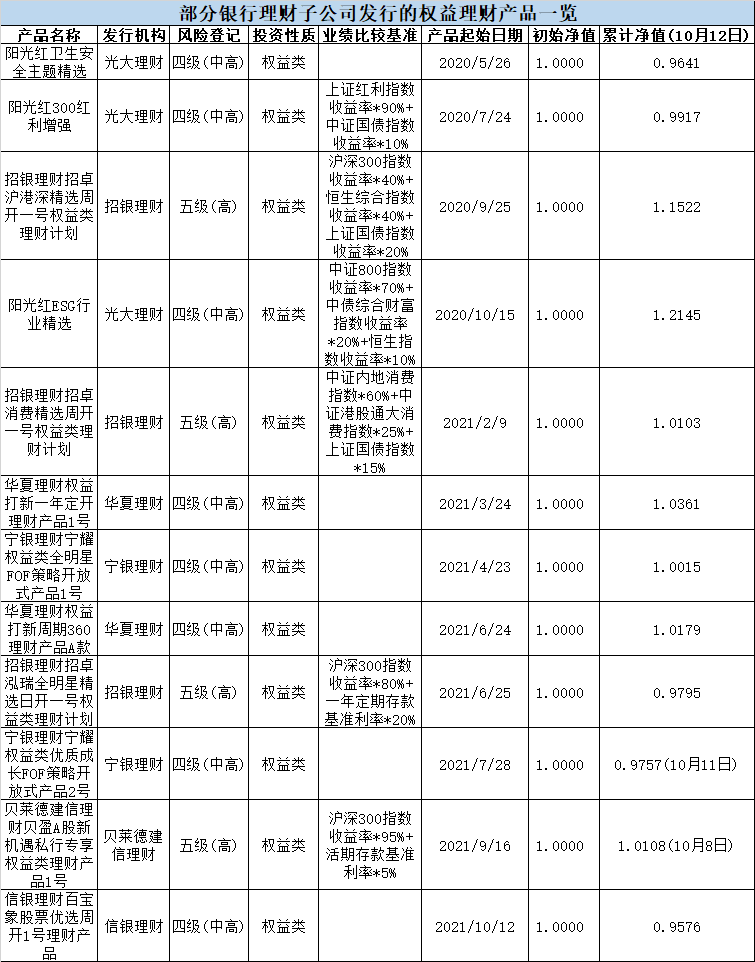

例如,中国理财网数据显示,阳光红ESG行业精选在今年3月25日净值一度回落至0.9822元,到了10月12日,净值已经涨至1.2145元;招银理财招卓消费精选周开一号权益类理财计划7月29日产品净值跌至0.9371元,10月12日净值升至1.0103元。

需引导投资者建立正确的理财观念

资管新规出台已超过3年时间,银行理财净值化转型正稳步推进。理财产品净值回撤,这也标志着银行理财产品真正开始打破“刚兑”。

中国理财网数据显示,截至6月底,理财产品存续规模达25.80万亿元,同比增长5.37%,理财产品净值化进程有序推进,净值型理财产品存续规模20.39万亿元,占比79.03%,较年初和去年同期分别提高 11.75 和 23.90 个百分点。

在普益标准看来,净值型理财产品使用市值法进行估值,其业绩表现与市场走势高度相关,在银行理财净值化转型过程中,固收类产品波动甚至出现亏损属于正常现象。未来,随着理财子公司的加入和新产品发售,混合类,甚至权益类产品开始崭露头角,银行理财净值波动将成为常态。

普益标准表示,银行理财产品的投资者教育还不够充分,大部分客户对理财产品的印象仍然停留在过往的岁月里,认为收益刚性,安全,稳健。习惯了“保本理财”、“刚性兑付”的投资者一时之间尚难以接受较大的净值波动。新的净值型理财产品要上规模,必须要加强投资者教育,引导客户正确认识和投资净值型银行理财。

首先,需要引导投资者建立正确的理财观念,必须使投资者明白,短期账面的浮亏并不代表最终会呈现负收益。以股票投资为例,短期股票价格的下跌会带来亏损,但如果长期持有,价格依然会涨回来,长期看依然是盈利。债券类理财产品同理,债券价格有涨有跌,最终市场价格会向内在价值回归,只要不是短期就赎回,账面的负收益并不会带来实际的负收益;长期投资能够抵御市场的短期波动,投资者可以用时间换价值,最终收获稳定的投资收益。

其次,需要向投资者传递正确的产品信息,做好风险提示工作。在资管新规之后,投资者关于理财产品的传统认知需要改变,如果想追求相较于银行存款较高的收益,就不得不适应相应的产品投资风险。净值型理财产品的收益和风险更加匹配,信息披露也更加透明,对投资者来说将有机会获取更多的超额收益。银行等金融机构在向投资者者销售理财产品时,一定要提示投资者仔细阅读产品说明书,并提示产品的潜在风险,让投资者自主决策选择适合自身风险承受能力的理财产品。

多位明星基金经理今年也纷纷道歉

今年春节后一波急跌,也引发了基金经理的道歉潮。

成立于今年2月9日的汇安均衡优选混合基金,短短不到一个月的时间,到了3月5日净值跌至0.8238元,成立以来跌幅达到17.62%。

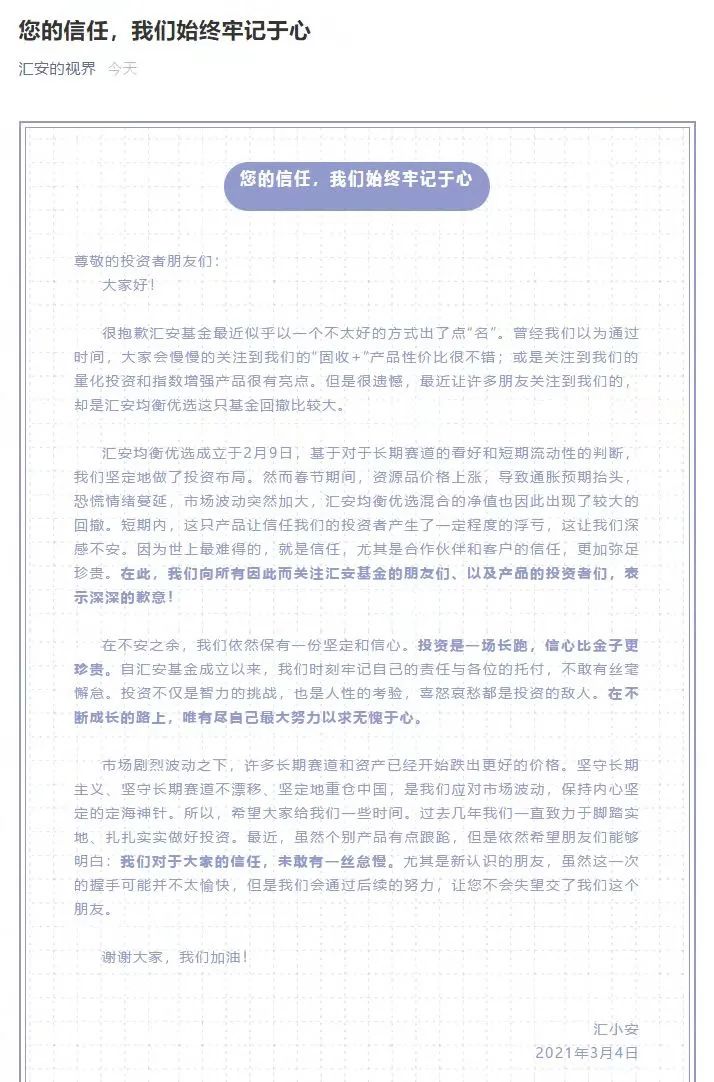

汇安基金3月4日晚间发表了一篇名为《您的信任,我们始终牢记于心》的文章,对投资者表示歉意。文章指出,基金回撤让汇安基金深感不安。汇安基金表示,尽管该基金大幅回撤,但仍坚信许多长期赛道和资产已经跌出更好的价格,并恳求投资者再给一些时间。

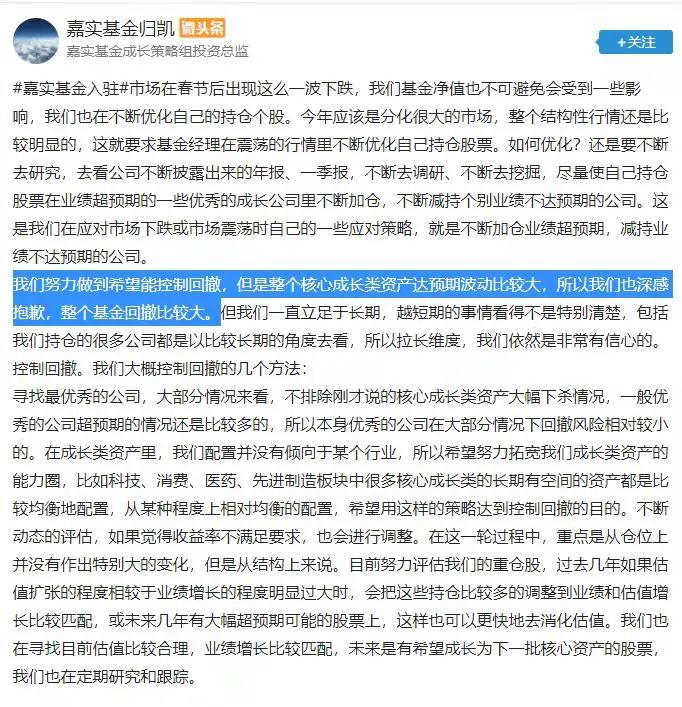

3月25日收盘后,掌管500多亿规模的嘉实基金成长策略组投资总监归凯一连发布了4篇“微头条”,对春节后市场下跌带来基金净值的较大回撤“深感抱歉”。

此后,交银施罗德明星基金经理王崇也在基金二季报中反思投资,更表达歉意。王崇在交银新成长基金二季报中表示,本基金二季度保持中性略高仓位,加仓家具家居、石油化工,教育、物流以及物业等服务业相关公司股票,减持建材、军工等相关股票配置。从二季度整体来看,本基金略跑输业绩比较基准。

从二季度来看,基金组合整体表现不佳,组合内个别重仓股跌幅较大,我们向基金份额持有人表示深深的歉意。我们错过了如新能源(车)等高成长高估值股票的大幅上涨行情,我们一直深刻反思,到底是是自己的研究和认知没有到位,还是市场的定价水平远超过自己固守的投资框架内的买入持有标准。就我们目前的基金组合而言,这些非热门行业的公司以三四年的视角竞争优势明显,其股价所处的动态估值和当前业绩匹配度较高,并未明显透支未来几年业绩预期,这些估值合理的股票未来几年有望实现较好的年化收益率,其构成的组合也是未来基金实现一定收益率的基础。

2021-10-16 17: 39

2021-10-16 00: 10

2021-10-16 00: 12

2021-10-16 00: 15

2021-10-16 13: 33

2021-10-16 13: 31