A股十一长假后第一个完整的交易周,市场整体表现平稳,但缺乏明确的投资主线,热点轮动速度较快。

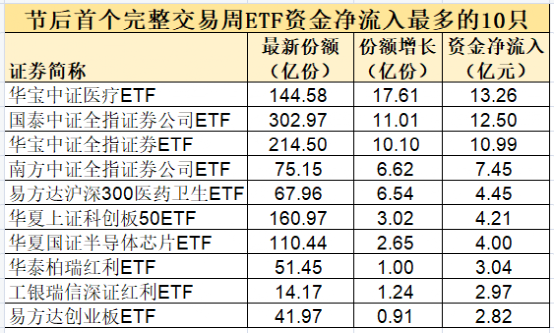

但资金布局热情不减,A股ETF合计净流入资金超54亿元。从资金流向看,医药类ETF、券商类ETF最吸金,沪深300、上证50等宽基指数ETF则遭到净赎回。

业内人士认为,场内资金不断借道ETF基金加速对医药、券商板块的布局,表现出市场对板块投资价值的认可。经过前期调整,这两大板块性价比逐渐上升,四季度或迎来较佳配置时机。但步入三季报披露期,医药股业绩增速和高估值匹配的问题影响较大。而集采是医药行业的达摩克里斯之剑,政策风险也值得警惕。

节后首周A股ETF净流入54亿元

医疗、证券ETF最吸金

国庆节后首个完整交易周,上证综指和深证成指分别微跌0.55%和微涨0.11%,A股ETF近一半实现上涨,总成交额1513.18亿元。A股ETF份额总体增加69.29亿份,资金净流入约54.28亿元。

具体来看,上周获得资金净申购最多的当属跟踪中证医疗指数的华宝中证医疗ETF,截至上周五即10月15日,该基金总份额达到144.58亿份,单周份额增加17.61亿份,若按照上周该ETF每份0.75元的成交均价估算,约有13.26亿资金净流入。

而在国庆节之前的9月底当周,华宝中证医疗ETF份额呈现基本稳定的态势,总份额基本维持在123亿份到125亿份。

伴随着节后资金净流入,截至10月12日,华宝中证医疗ETF份额达133.02亿份,基金规模突破百亿元,也成为全市场唯一百亿规模的医疗主题ETF。而截至10月15日,该基金规模升至106.67亿元。

由于前期估值偏高,医药板块今年遭遇不小调整,但从资金流向来看,板块依旧被许多资金看好。数据显示,截至10月15日,年内份额增长第二高的ETF是医疗ETF,份额增长139.14亿份,仅次于中概互联ETF。

同样出现明显资金净申购的还有跟踪中证全指证券公司指数3只券商类ETF。其中国泰中证全指证券公司ETF最受资金欢迎,截至上周五该基金总份额达到302.97亿份,该基金上周份额增加11.01亿份,折合约有12.5亿元资金净申购。华宝中证全指证券ETF上周份额增量同样超过10亿份,获得超10亿元资金净流入。南方中证全指证券公司ETF最新份额75.15亿份,上周约有7.45亿资金净申购。

与此同时,易方达沪深300医药卫生ETF也获得了4.45亿元的净申购。上述五大医疗类、券商类ETF国庆后首周合计净流入资金量达48.66亿元,出现了比较明显的资金流入现象。

此外,上周获得资金净申购较多的还有华夏上证科创板50ETF、华夏国证半导体芯片ETF、华泰柏瑞红利ETF、工银瑞信深证红利ETF等。

部分ETF获得净申购的同时,也有一些ETF出现了明显净流出现象。其中华泰柏瑞沪深300ETF上周“失血”最严重,净流出资金5.35亿元。华夏上证50ETF也遭遇减持,同样有超5亿元资金净流出。此外,嘉实沪深300ETF、国泰中证500ETF等宽基ETF也遭遇不同程度资金净流出。

行业主题ETF中,天弘中证银行ETF、华安中证银行ETF等银行类ETF以及平安中证新能源汽车产业ETF、南方中证新能源ETF等新能源类ETF遭遇净赎回。

医药行业存结构性机会

警惕业绩和政策风险

对于医药和医疗行业在四季度接下来的表现,多位公募投资人士持谨慎乐观态度。一方面,估值修复的过程还没有完成,因此医疗板块还会有所补涨。但另一方面,步入三季报披露期,估值偏高业绩不达预期的医药股可能还会面临较大调整。

南方基金认为,医药消费领域今年的政策变化比较多,相关公司股价调整也非常剧烈。因此公司趋向于认为市场对即期利空的反应比较充分,一旦相关公司盈利底和政策底得以确认,则是非常好的中长期布局时点。

汇添富基金表示,近期医药板块的几次下挫主要还是受到了情绪与资金等外因的影响,而基本面这类的内因并无发生明显的变化,在这种时候,回调反倒是我们应当抓住的机会。

但考虑到医药板块的估值在一些赛道尚不算太便宜,同时下半年政策出台往往比较密集,虽然目前板块底部已现,向下的空间总体有限,但反弹可能承压,可能短期内比较难以出现如前两年红火行情,需要适当降低预期,但长期来看,医药依然是一个值得参与的高景气板块。对这样长坡厚雪的赛道,还是建议大家借助调整逢低建仓,分批参与,等待板块发展的下半场。

长城基金权益投资部基金经理谭小兵表示,受到七八月份宏观经济数据超预期回落影响,医药仍未脱离调整态势。预计海外流动性最宽松时点已过,流动性难以维持先前宽松程度;国内流动性整体保持宽松,应当着眼于宏观经济数据企稳迹象以及政策方面消息。

谭小兵提示道,当前医药基本处于左侧较合适位置,四季度是否转向右侧还需重点对两点进行观察跟踪。“第一,重点关注上市公司三季报披露情况。第二,密切关注10月医保谈判情况,医保谈判后,行业短期内政策压力将得到有效释放。对于其他高景气度行业,不会过度预期其估值扩张。接下来会更加重点关注明年景气度能够持续、业绩成长性比较确

江西银行(1916.HK)行长罗焱,可能成为因管理风格及理念与银行业务发展及实际需求不符而遭解聘的第一人。

10月15日收盘后,江西银行发布《建议免去执行董事及解聘行长》的公告宣布,经董事会考虑评估,罗焱的管理风格及理念与江西银行的业务发展及实际需求不完全一致,故考虑江西银行及股东的整体利益,董事会决议,解聘罗焱行长,免去其副董事长等职务,自2021年10月15日起生效。

10月15日,江西银行收报3.41港元,微涨1.19%。

罗焱表示异议

公告还表示,自2021年10月15日起,江西银行行董事长陈晓明代为履行该行行长职责,直至新任行长聘任生效为止。

罗焱对免去其上述职务表示了异议。但该行中国法律顾问认为,上述解聘程序符合适用的法律法规及该行章程的规定。

公开资料显示,罗焱2018年2月加入江西银行,担任行长一职,也是江西银行成立以来的第二任行长。罗焱加入江西银行4个月后,江西银行在香港上市。

公开资料显示,罗焱在银行业拥有超过30年的工作经验,1990年进入交通银行扬州分行担任信贷员及副科长;1996年6月进入招商银行,先后担任业务部门副经理及经理、办公室秘书室高级经理和办公室主任助理职务;2004年10月加入中信银行,先后担任办公室主任助理、董事会秘书、广州分行行长兼党委书记、沈阳分行行长兼党委书记等职;2016年8月起罗焱先后担任广东南粤银行行长、董事及党委副书记。

即将出任代行长的陈晓明,2006年加入南昌市商业银行,即现在的江西银行前身,并担任行长一职,从2015年12月起担任江西银行党委书记、董事长至今。

陈晓明也是银行业老人,1988年在建行开始职业生涯,历任该行南昌市分行营业部信贷科干部、南昌市分行国际业务部副主任、南昌市分行党委委员及副行长、江西省分行营业部副总经理及党委委员、江西省分行营业部党委副书记及副总经理、九江市分行党委书记及行长等职。2006年加入南昌市商业银行后,历任党委副书记、行长、副董事长等职。

收入下滑

2015年,南昌市商业银行吸收合并景德镇市商业银行,江西银行正式成立,2018年6月在香港上市,成为江西首家上市的金融企业。

上市之后,江西银行的业绩表现却逐年下滑。年报显示,过去三年,江西银行的归母净利润分别为27.34亿元、20.51亿元和18.59亿元,同比增速均为负数,分别为-4.6%、-24.98%、-9.34%。

营收增速也呈下降趋势,2018年营收同比增长20.08%,2019年同比增幅降至14.12%,2020年,江西银行的营收更是大幅下降,从129.53亿元降到102.85亿元,同比增幅变为-20.59%。

城商行在港股的表现多数一般,在业绩走低的背景下,江西银行的股价表现也不尽如人意。在2018年12月达到7.07港元的高点后,江西银行股价进入下行期。10月15日,该行股价收于3.41港元,微涨1.19%,总市值205.4亿港元。

华安基金多次举牌

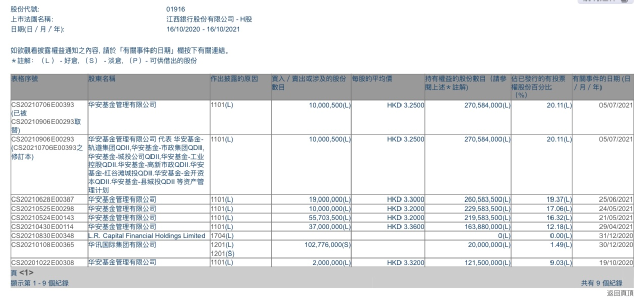

在行长被“罢免”前,华安基金今年已经5次增持江西银行股票。

港交所资料显示,华安基金自今年4月开始增持江西银行股票,目前持股比例已达20.11%。

4月29日,华安基金今年首次增持,买入江西银行3700万股;5月21日,华安基金增持江西银行超过5570万股;5月24日,华安基金再耗资3200万元增持1000万股。

6月和7月,华安基金再度两次增持,分别买入1900万股和超过1000万股,持股数量达270,584,000股,持股比例由19.37%上升至20.11%。

定、估值没有明显扩张的行业和个股。”她介绍道。

华南一位医药基金经理表示,医药已历较长时间调整,亦有较高性价比个股值得持续跟踪。在他看来当前影响医药板块表现的最关键因素和风险是业绩增速和高估值匹配的问题。

“医药板块高估值代表了更高的增长预期。随着疫情冲击和影响减弱,医药行业正在逐步回归常态化发展,三季报披露期到来后,估值偏高业绩不达预期的医药股可能还会面临较大调整。此外,医药股还面临一定政策风险。集采意味着原先的生意模式被彻底颠覆,原来的业绩增长无法维持。”他进一步表示。

2021-10-16 21: 33

2021-10-16 19: 01

2021-10-16 18: 57

2021-10-16 18: 53

2021-10-16 18: 46

2021-10-16 18: 18