今年以来,指数增强基金业绩表现可圈可点,多只产品收益率超过20%,中证500指数增强更是凭借出彩回报成为亮点。

业内表示,在今年风格多次切换的市场环境下,量化选股由于分散投资的特性能够获取较多超额收益。

下半年以来多家基金公司向证监会申报了指数增强基金,其中既包括细分行业指数增强基金,也有宽基指数增强基金。受访人士认为,两者策略上会有明显的区别。未来代表中国经济核心发展方向的更加具有比较优势的行业或者长期赛道所对应的指数增强产品,或会有更好的投资价值。

指数增强基金年内平均收益6.76%

据了解,年内指数增强产品总体表现远远优于普通指数基金。业内认为,今年股市大小盘风格轮动很快,量化多因子以及其他各种指数增强手段效果显著。

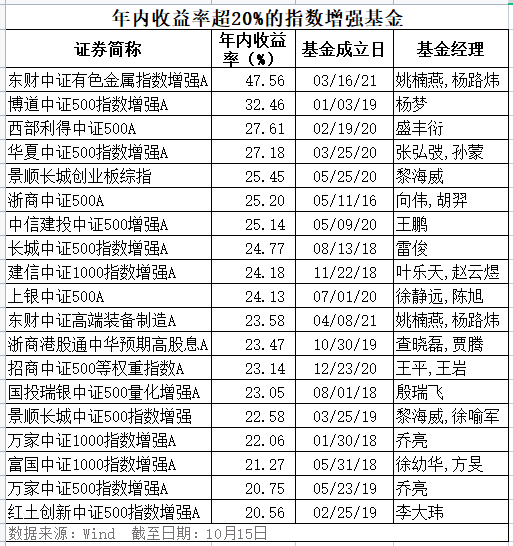

Wind数据显示,截至10月15日,市场上的指数增强基金平均收益率达6.76%,较普通指数增强基金3.52%的收益率高出近一倍,也高于普通指数基金的回报率。具体到单只产品而言,东财中证有色金属指数增强A以47.56%的收益率位列第一,博道中证500指数增强A、西部利得中证500A、华夏中证500指数增强A、浙商中证500A、中信建投中证500增强A等多只跟踪中证500指数的产品收益居前。

对此华夏中证500指数增强基金经理孙蒙认为,指数增强基金大部分采用量化选股的方式进行组合投资,大多持股相对分散,在今年风格多次切换的市场环境下,押注单一风格的组合可能会有较大波动,量化选股由于分散投资的特性反而能获得比较好的超额收益。而中证500指数本身也由于盈利增速以及估值的优势,受到了很多投资者的认可,在各大宽基指数中表现靠前。

长城基金总经理助理、量化与指数投资部总经理雷俊则表示,今年指数增强基金出彩的关键是因为部分公募主动权益型基金业绩调整,而中证500指数的业绩表现相对颇为亮眼,使得这一类别的产品备受关注。

“另外一个关键的原因是量化超额收益的有效性仍在继续。在过去的2019、2020年,中证500指数增强产品在私募圈内已经在高速扩容;从绝对收益的角度看,中证500指数增强的性价比非常高。量化私募已然将其作为主赛道在运作,也提高的这类产品的认知度。”雷俊表示。

雷俊进一步指出,在经历2019、2020年主动权益基金连续两年的大牛市后,以“茅指数”为代表的一线龙头股今年以来震荡剧烈,而更加细分的二线龙头白马则表现抢眼;另外,从行业的角度看,今年周期性行业涨幅更高,而相对上证50和沪深300,中证500在周期的配置中明显高于前二者,这从行业上也影响了指数的表现。今年整体二、三线中小市值股票表现突出,市场广度的有效性较好,量化恰好可以充分地利用广度选股优势获得超额回报。

在诺德基金基金经理曾文宏看来,指数增强基金表现突出的原因主要是因为今年市场没有出现系统性的行情,其次整个股票市场大小盘的风格轮动非常快,消费、周期、科技此起彼伏,行业轮动也更是频繁,个股波动大而指数层面波动小。

“尤其是中证500指数今年震荡上行,指数增强的效果也相当不错,量化多因子以及其他各种指数增强手段在这样的市场环境下贡献了很多超额收益,所以业绩表现较为突出。”曾文宏说道。

行业与宽基指数增强产品策略不同

伴随着业绩的走强,指数增强基金也成为多家公司重点布局的对象。下半年以来,有18只指数增强基金申报,其中既包括细分行业指数增强基金,也有宽基指数增强基金。在业内看来,两类指数增强产品的具体策略有所差异。

对于指数增强基金的密集申报及发行,长城基金总经理助理、量化与指数投资部总经理雷俊认为这是公募基金行业发展的必然趋势。从主动权益类基金看,这些年全面型选手更加稀少,各种主动赛道型的产品层出不穷,这说明主动权益类的基金产品早就在往大赛道方向发展,而以ETF为代表的细分指数型基金规模也在快速提高,同时还有更多的细分类产品在申报;相比前两者,指数增强的多元化算是走的最慢的一个。

关于下半年以来多家基金公司向证监会申报指数增强基金的现象,诺德基金基金经理曾文宏认为这可能主要是机构和渠道都有这方面的需求,所以基金公司趁势加强布局,申报新产品,这属于是行业发展的合理现象。

关于行业指数增强与宽基指数增强基金,雷俊表示两者策略上会有明显的区别。“一是基准指数权重分布的差异会导致策略框架完全不一样。有些细分行业只有20个股票,量化在广度上空间很小,行业指数增强很可能是直接采用研究员的荐股进行增强配置,而宽基指数增强基金往往量化框架做会具有更好的稳定性。”

“二是因子选择的区别。”雷俊进一步介绍称,两类产品在同样的量化框架下,行业指数增强基金更加看重细分行业内的有效因子,有些甚至可能是相关行业专属因子,而宽基指数增强基金的因子选择思路会更多,如果全市场建模则可以考虑多行业稳定性都不错的因子,如果考虑行业间建模则可能会有行业轮动性因子。

“三是风险模型的考虑,行业指数增强基金由于个股集中度更高,理论上要想获得超额回报,在个股的相对敞口上会放得更大,虽然其整体行业上可能还是中性;而宽基指数增强基金则可以在行业上通过错配追求超额回报,从传统的量化增强基金策略看,个股的相对敞口较小。”他说道。

曾文宏对记者表示,宽基指数和行业指数增强有相同也有不同。增强策略的差别主要体现在公募宽基指数是用量化多因子增强的多一些,行业指数增强基金则是一部分用量化因子增强,另外较大一部分可能有主动研究增强。

华夏中证500指数增强基金经理孙蒙认为,细分行业指数增强使投资者在配置某一细分板块的过程中还可能获得一些额外的超额收益,可以作为投资者配置工具的补充。“方法论上,细分行业增强和宽基增强的因子配置应当会有所差异,另外,宽基增强中有的基金可能还会通过调整行业分配来获得额外的超额收益,细分行业增强则应当更加侧重选股本身。”他说道。

量化增强基金优势将延续

展望未来,指数增强策略的优势仍将延续,代表中国经济核心发展方向的更加具有比较优势的行业或者长期赛道会有更好的投资价值。

曾文宏直言,指数增强基金的优势在一段时间内依旧会有所体现,核心在于整个A股市场是呈现结构性震荡行情。量化多因子有较大的用武之地。我们认为中证500在宽基指数中相对占优,因为增强效果相对较好,容易挖掘超额收益,当然指数基本面也还不错。

当前的市场环境下,孙蒙乐观谈道,风格切换较为频繁,基于分散投资的指数增强基金受极端风格的影响相对较小,对于长期投资的配置型投资者可能具有持续的吸引力。对于跟踪指数的产品,一方面是看指数的beta,另一方面看基金的超额收益,沪深300指数经过今年的持续回撤估值已经到合理区间,中证500指数估值一直不高,再结合超额收益表现,传统的宽基指数增强仍然应当是比较好的配置工具。

雷俊对于指数增强基金则配置价值和发展前景也比较看好。他表示,从近年来市场的慢牛趋势看,这类产品在未来有望得到更多投资者的青睐。一方面,这类产品往往有明确的约束可确保对指数的有效跟踪,让投资者的投资不会“赚了指数不赚钱”;另一方面,A股仍旧是弱有效市场,足够的参与度和活跃度,让市场存在大量的定价偏差机会,为量化增强基金提供了更加优质的土壤,长期来看仍大概率有望获得超额收益。

“投资者从原来的选人(“基金经理”)到选产品(“赛道”)会有一个再平衡的过程,对照中国经济发展的核心方向,那些科技含量更足、更有盈利护城河、更加具有比较优势的行业或者长期赛道会有更好的投资价值,而跟踪这些方向的增强型基金产品也将获得更多的资金关注。”雷俊说道。

2021-10-17 13: 23

2021-10-17 13: 25

2021-10-17 13: 28

2021-10-17 16: 12

2021-10-17 18: 31

2021-10-17 17: 52