市场观察

9月份的万得全A指数全月振幅为7.06%,微跌了1.03%。大盘的系统性波动不算大,但是结构的分化还是很厉害。代表中等市值公司的中证500指数虽然全月仅下跌了2.09%,但是呈现明显的冲高回落的走势,全月的波动幅度达到9.54%。周期行业的股票近期也呈现了一定的冲高回落的特点,而消费类的蓝筹在经历了较长时间调整后,近期的走势有所修复,与周期股的走势出现了跷跷板效应。港股恒生指数9月份依然疲弱,当月跌幅为5.04%。

电力最近成了大家关注的焦点,停电必然压减GDP

自90年代大学毕业后,“停电”这个儿时常见的事已经久违很多年了。进入八九月份以来,由于电煤价格高,火电企业亏损严重,以及地方政府能耗双控的考核指标的压力,不少地方纷纷都对工业企业开展“有序”用电管理,莞深地区部分企业都按照开2停5的节奏进行“有序”用电。不少考核压力大的地方加大力度,直接要求高耗能企业停掉40-80%的产能。

当下产业链全球分工的时代,不少地区某些细分产品的全国市占率甚至全球市占率有可能很高,这些地区的企业如果被限产了,很可能会导致某几类细分产品阶段性出现严重的供求失衡的后果,本来上行压力就巨大的PPI很可能会进一步人为加剧。更严重的是,水桶中最短的板决定了水的容量。少数某些商品的短缺,有可能会导致相关的终端产品大量减产,对经济与就业的影响,可能会超出大家的想象,但这些并不是地方政府的职责所在。

去年以来,由于疫情原因,单位GDP能耗密度低的服务业受到很大的冲击,与此同时,由于中国制造正在开足马力满足全球的需求,阶段性第三产业比重降低导致能耗强度暂时超标,其实是非常正常的现象,如果考核部门没有实事求是地根据情况的变化对考核直接进行阶段性调整的话,恐怕会犯“削足适履”的荒唐错误。从最近发改委要求煤炭企业开足马力生产,暂时忽略配额的举措上看,主管部门还是做到了非常及时的根据实际情况进行合理调整。

地产行业对经济的影响需要更加重视

房地产历来都是周期之母,相关产业链占GDP比重超过20%,这些年来,党中央对坚持“房住不炒”控制房地产泡沫持续在进行不遗余力的调控。自从央行和银保监会对于地产企业的“三道红线”和银行地产行业“贷款集中管理”的两个上限等监管制度的推出与落实。今年下半年以来,一些高杠杆率管理粗放型房地产纷纷感受的巨大的压力。从华夏幸福、蓝光、恒大、花样年…问题纷纷暴露。尤其是作为头部地产公司的恒大,其总负债规模接近2万亿,已经接近中国GDP总量的2%了,单单这一家企业倒下,对相关供应商和金融机构的冲击已经是非常巨大的。更何况大家都清楚,金融体系内各家机构之间就像一艘艘连船,近2万亿的债务损失最大的一定是直接的债主,会不会有质地差的债主因为敞口过大而倒下,进而进一步向债主的债主传下去?目前还无法轻易定论,理论上这种可能性存在的概率是很大的。从近几年主管部门有序处理了包商银行、海航、华夏幸福的战绩看,眼下阶段也还不需要太担心,但这次恒大的体量更大,影响范围更广,控制火情的难度要远超前几家问题机构。就在国庆长假期间,另一家地产公司花样年也传出债务违约的问题,情况还在发展中…需要睁大双眼盯着!

让管理部门和媒体长期苦恼的房价,最近也有了新变化。随着二手房交易量价齐跌,一手房销售快速降温之后,大家对买房的兴趣也急速下降。各地方政府“稳房价”为眼下主要的苦恼,已经从过去防涨价变为防跌价了。媒体近期报道多城发布房价“限跌令”,对于低于备案价格一定幅度成交的交易不予备案,个别地产商由于资金链紧张想低价套现回笼资金的行为,也很快被地方的监管部门及时叫停。同时,土地市场方面,也出现“急冻”现象,多数民企已经基本卧倒,只有部分杠杆率较低的国企近期还能出手拿地。

看来房地产这个家确实不好管,涨了跌了都很烦恼。央行最近开始把维护房地产行业的健康发展提到一个很高的位置,代表地产调控政策有所变化了。但作为亿万人参与的大市场,是否能按照政策精准演变,过去上涨阶段很难实现,接下来会如何演绎?这一次我们的地产调控最终能否走出一条中国特色有效控制住泡沫与风险,做到软着陆?拭目以待。

四季度投资策略和思路

—珍惜熊市,拥抱牛市!

目前股市是牛市还是熊市?我们对市场的定义还是牛市,但是这一轮牛市是一轮新型牛市。“新”的含义有两层含义。第一层新意新在成熟上。过去95年、05年、09年和13年的4次牛市,中国的资本市场就像一个人的成长历程,从婴儿期到幼儿期到少儿期,都是不成熟的市场。不成熟的特点主要体现在波幅大,齐涨齐跌上;在过去的4轮牛市中,只要投资者在牛市中买了股票,大概率都是赚钱的。而这轮“新型牛市”不再是一个齐涨齐跌的牛市,它的成熟体现在整个市场波幅变小,大盘的贝塔变小,但是行业之间的贝塔出现了严重的分化。呈现分部牛市的特征,即不同的行业与公司,不排队进入牛市、排队走向泡沫、排队泡沫破灭进入熊市,而不是像A股过往的牛市同步完成。

第二层新意指的是新经济的“新”。这一轮牛市有很明显的新经济牛市的烙印,在A股历史上,新经济的牛市不多见。我们可以参考1998年到2000年,纳斯达克泡沫就是典型的新经济牛市。跟那一轮新经济牛市不同的是,这一轮扮演新经济的演员,不再是互联网,而是这几年市场逐渐形成共识的新能源汽车产业链、光伏、风电为代表的清洁能源,也包括半导体在内的科技自主,这三个赛道是这一轮A股新经济。新经济牛市和传统周期性牛市它的区别是,在新经济牛市的过程中,对于一些传统型的行业和公司,它会出现虹吸效应。类似1999年底2000年初的时候,在纳斯达克加速上涨的过程之中,旧经济的股票就出现了加速的下跌。在这一轮牛市当中,我们也看到了这种现象,在新经济持续走牛的过程之中,很多旧经济的行业和公司股价是一路新低的。那么这一轮往后如何发展演绎?究竟是要等到新经济泡沫破灭之后,传统经济股票才能上涨,还是会在后期补涨,我们认为这两种可能性都存在。

根据我们中欧瑞博的四季理论,这轮牛市从 2019 年年初走到现在,时间虽然已经超过两年半了,但当下整体市场的水温也还不算太高,眼下既不是牛市初期,也不是牛市泡沫期,刚好处于均衡区的位置,以我们的标准来看,这时的A股市场依然处于夏季当中,这个阶段系统性风险依然不大,风险与机会我们认为都是来自结构性的。上文阐述了这轮牛市与过往牛市的不同点,但两者也有相同点,其牛市的剧本大体是相同的,剧本就是邓普顿爵士曾经说过的4句话,牛市总“在绝望中产生,在犹豫中发展,在乐观中成熟,在疯狂中结束”,要经历这四个阶段。当下的市场总体可以用“犹豫”这个词来形容。当然在不同的行业和赛道,它的状况不一样,有些行业赛道可能可以用“绝望”来形容,有些行业和赛道可以用“乐观”甚至“疯狂”来形容,这也是这轮牛市分化的特点。总体来说,市场都会经历这4个阶段,我们更要把这4个阶段用来衡量每一个行业和赛道,在这轮牛市当中重要的是行业和赛道。

牛熊股不搞终身制

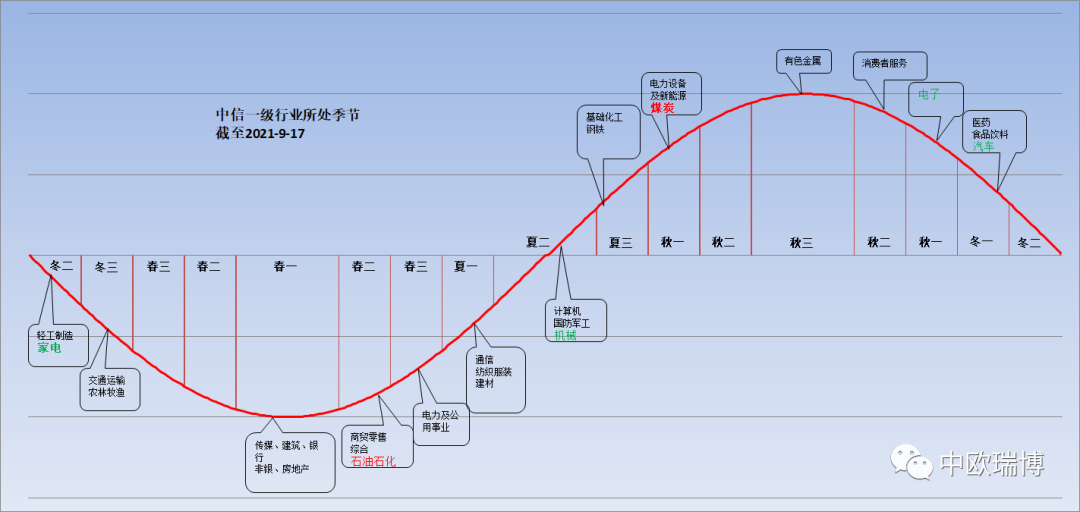

下图是中欧瑞博市场策略部门对当下29个中信一级行业各自分处的季节的一个描述。

目前整个市场分化很严重,如果以此刻静态给市场拍一张全景图,各行业既有处于熊市初、中、后期的,也有牛市初、中、后期的,各行业分别处于牛熊循环周期的不同位置,各行业的水温差异巨大。但我们需谨记,牛股和熊股不搞终身制。可能过去两年及上半年的牛股接下来不一定再扮演牛股,眼下的熊股不一定会继续熊下去,虽然整体的牛市没有结束,但是有一些行业和公司的牛市已经结束了。

面对这样的市场,对处于牛市早期和中期的行业板块,我们积极参与;牛市后期的,我们会谨记“知止不殆”,逐渐兑现获利筹码、逐渐离场;对于处于熊市的行业,越跌我们越重视,越跌越值得我们参与。我们相信当下的熊市板块,正在孕育着下一个牛市。所以我们的策略很明确:拥抱当下的牛市,同时聚焦好接下来要参与的熊市板块中的行业和公司。只要始终坚持以合理的价格去买优质的公司,还是大概率能成为这轮牛市的赢家。

对于今年整体很牛,节前深调的周期行业,我们觉得这轮下跌属于调整的概率偏大。因为这一轮产能新增的难度是过往不一样的,除非产业监管政策出现大的调整,否则供给不足的现象还会再演,调整后再度重来的可能性不小。对于低估值的价值股,我们相信野百合也会有春天,会持续跟踪投资机会。

吴伟志

2021年10月7日

2021-10-20 14: 47

2021-10-20 14: 49

2021-10-20 14: 09

2021-10-20 13: 58

2021-10-20 13: 49

2021-10-20 12: 22