上市公司三季报进入密集披露期,明星基金经理的持仓动向也随之曝光。

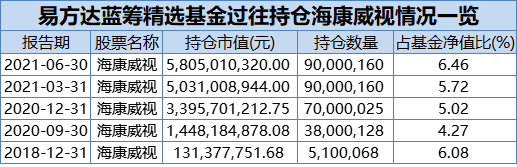

10月22日晚间披露的最新三季报显示,千亿“公募一哥”易方达基金经理张坤在三季度逆势加仓海康威视,他管理的易方达蓝筹精选三季度加仓海康威视接近3400万股,按照三季度成交均价计算,加仓金额接近20亿元,期末持股市值达到68.20亿元,继续位列海康威视第7大流通股东。

而三季度的大牛股——石英股份最新披露的三季报中,前十大流通股东名单中出现了睿远基金傅鹏博的身影,他管理的睿远成长价值三季度末位列石英股份第6大流通股东,Wind数据显示,石英股份三季度股价大涨65.53%,四季度股价继续飙升,截止10月22日,三季度以来股价涨幅已经翻倍。

张坤三季度加仓海康威视接近20亿元

在三季度股价出现回落之际,“公募一哥”张坤选择逆势出手,果断加仓安防龙头股——海康威视。

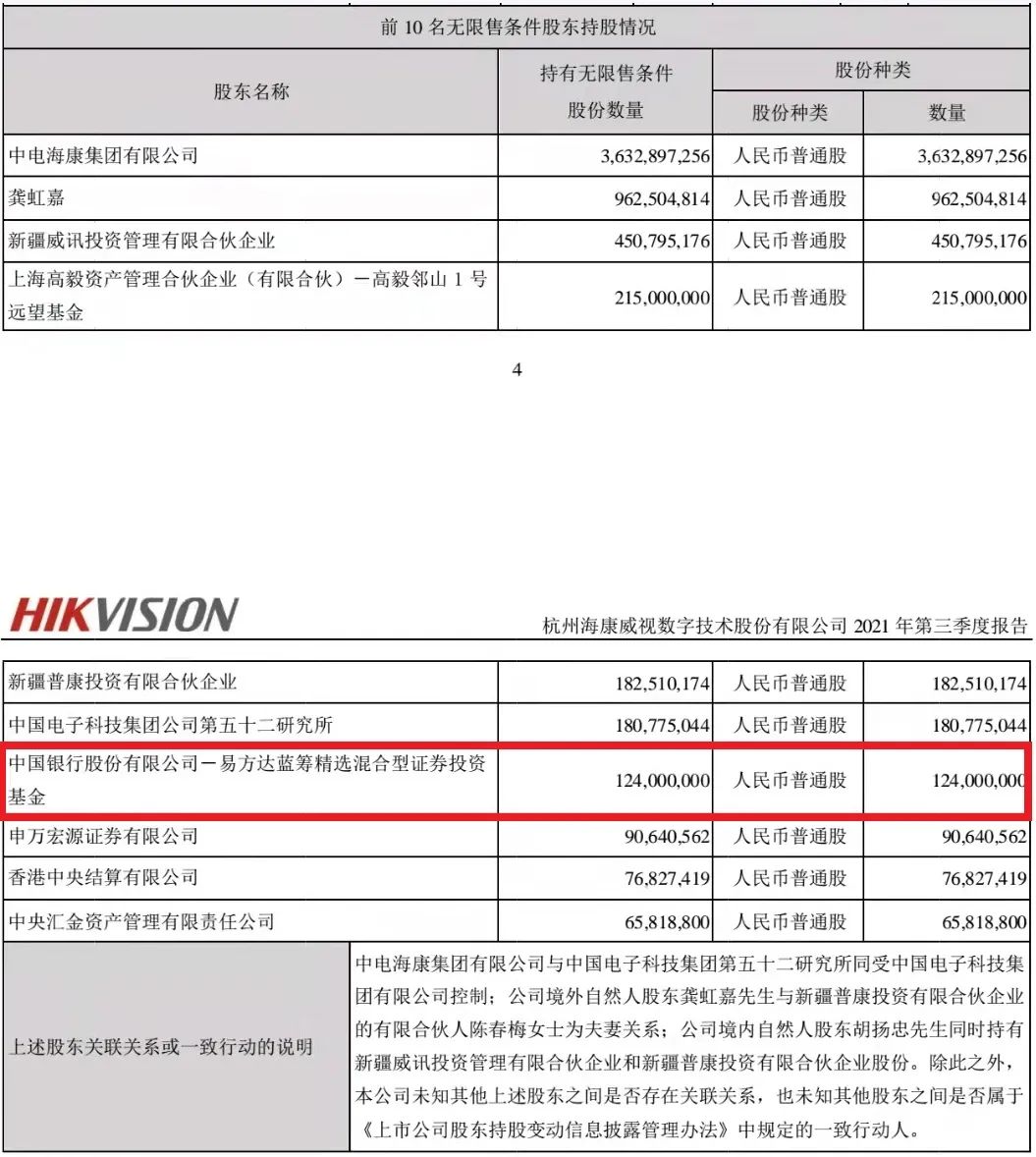

海康威视最新披露的三季报显示,张坤管理的易方达蓝筹精选在三季度加仓海康威视3399.98万股,按照三季度成交均价计算,单季度加仓金额约达19.78亿元,三季度末持有海康威视1.24亿股,期末持仓金额达到68.20亿元,继续位列海康威视第7大流通股东。

根据过往易方达蓝筹精选基金季报看,张坤自去年三季度起,已经连续5个季度重仓海康威视,过去5个季度,海康威视一直在易方达蓝筹精选前十大重仓股之列。

在去年四季度,易方达蓝筹精选曾大笔加仓海康威视,单季度大笔加仓接近3200万股,加仓比例高达84.21%,海康威视今年上半年大涨34.64%,张坤可谓精准加仓,不过,今年上半年,张坤没有继续追涨,易方达蓝筹精选在上半年持股一直没有出现变化。到了三季度,海康威视股价终于回调,三季度跌幅接近15%,张坤才再次加仓。

张坤管理的另外两只基金——易方达优质精选、易方达优质企业三年持有期混合基金在二季度也同时持有海康威视,其中,易方达优质精选持有5万股海康威视,持仓市值322.5万元,易方达优质企业持有1760万股海康威视,持仓市值超过58亿元,是该基金的第二大重仓股,不过上述两只基金并未进入海康威视三季度前十大流通股东,三季度对于海康威视如何调仓换股,需等基金三季报才能揭晓答案。

傅鹏博三季度新进光伏半导体大牛股

三季度光伏半导体领域的大牛股——石英股份背后则出现明星基金经理傅鹏博的身影。

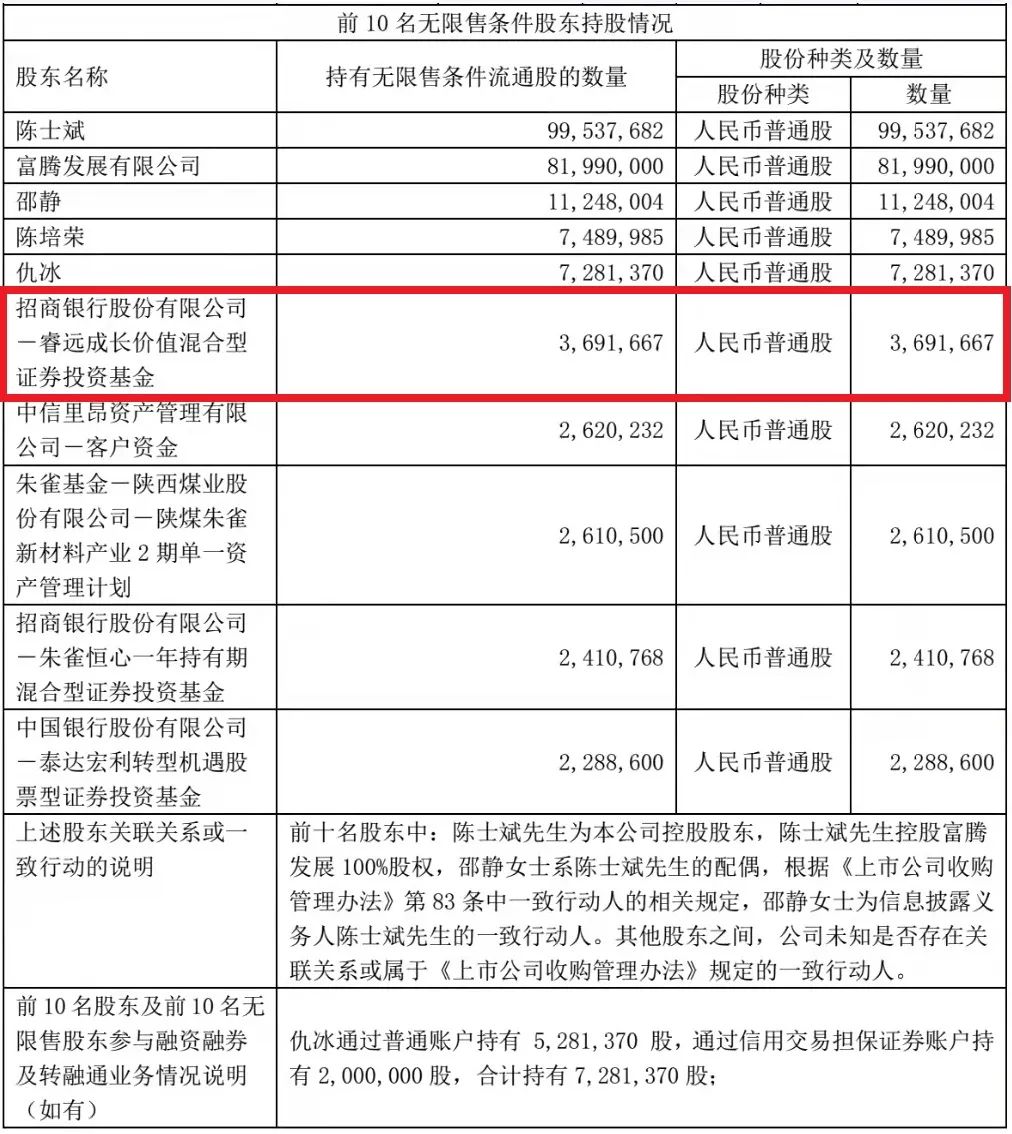

石英股份10月22日晚间披露的三季报显示,傅鹏博管理的睿远成长价值基金新进第6大流通股东,三季度末持有石英股份369.17万股,期末持有市值接近1.44亿元。

睿远成长价值基金中报显示,该基金在二季度已经买入石英股份,二季度末持有石英股份133.64万股,对比二季度,三季度加仓幅度高达176.24%。

多家机构在三季度也同时出手,朱雀基金旗下包括陕煤朱雀新材料产业2期单一资产管理计划、朱雀恒心一年持有期混合基金在内的两只产品以及泰达宏利基金旗下的泰达宏利转型机遇股票基金同时新进三季度末前十大流通股东。

Wind数据显示,石英股份三季度大涨65.53%,今年四季度仍延续涨势,截止10月22日,股价报收47.88元,四季度以来涨幅超过23%,年内涨幅高达105.47%。

据石英股份三季报数据,石英股份第三季度营收2.39亿元,同比增长48.27%;第三季度净利润6278万元,同比增长126.7%。

中泰证券近日发布研报指出,石英股份是全球第三家、国内唯一一家可批量供应高纯石英砂的企业,竞争力强。受益于光伏装机量快速增长,以及光伏电池P型转N型,高纯石英砂需求有望迎来爆发式增长,公司直接受益。预计2万吨高纯石英砂产能有望于2021第四季度-2022年第一季度投产,带动公司销量保持高增。此外,行业新增产能有限,预计2022年仍将保持供不应求态势,公司仍有提价空间。

目前石英股份已通过国际主流半导体设备厂商TEL/LAM认证,AMAT已取得阶段性成果。随着认证企业数量的不断增加,公司半导体订单有望持续放量,预计2021-2023均保持较高增长。公司采用连融法工艺,成本更低,估算产品价格相较国外低约30%,竞争优势明显。受益于半导体国产化趋势,公司半导体石英材料市场份额有望快速提升。

不过,9月14日晚,石英股份公告,特定股东仇冰先生出于个人资金需求方面考虑,拟通过集中竞价交易、大宗交易等方式减持公司股份总数不超过1030万股,占公司总股本的2.92%。中泰证券表示,根据公司公告,仇冰先生已于2019年11月28日离职,不再担任公司职务,因此认为此次减持为“必然”事件,并非对公司长期发展缺乏信心,认为公司长期发展趋势仍向好。

2021-10-22 21: 17

2021-10-23 09: 13

2021-10-23 08: 33

2021-10-23 09: 51

2021-10-23 17: 03

2021-10-23 17: 04