最近的A股,似乎少了点激情。

尽管今日(10月26日,下同)沪深两市成交量突破万亿,但已经没有了前段时间连续49日成交过万亿、屡破记录的亢奋。

今年以来(20210101-20211025),大盘就一直在3300点至3700点左右徘徊。身处起起落落落落的股市中,有窃喜、担忧、懊恼、犹豫,还有疲惫。

这种疲态,可能会让你少动、从“长期投资”的角度获益,也可能让你失去机会。

动与不动、何时动、怎么动,学问很大,小通也无法预测哪个效果更好。

毕竟,乐观者有乐观者的理由(详见《看完10家券商的四季度策略,我放心了…》),悲观者有悲观者的出发点。

孰对孰错,按下不表。

今天,小通希望从另外的角度,分享目前的一些投资思考。

01 视 野

时机可能不能决定所有事情,但时机可以决定许多事情。

——罗伊•纽伯格

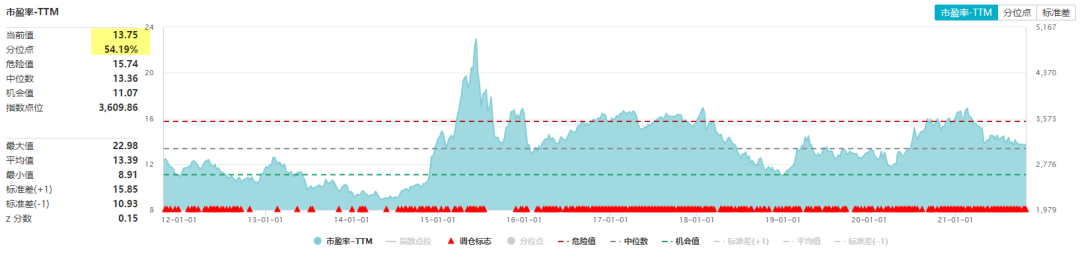

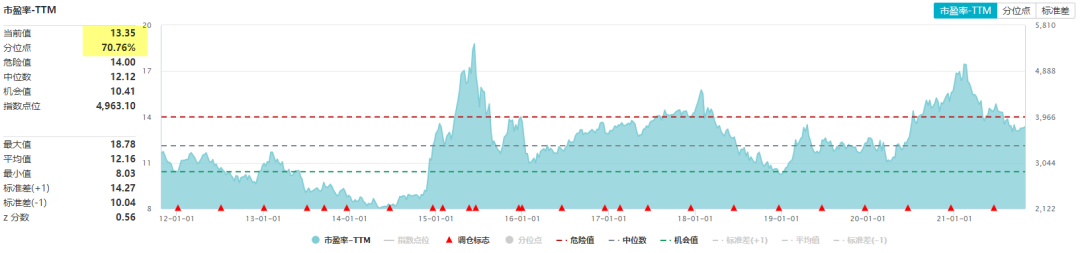

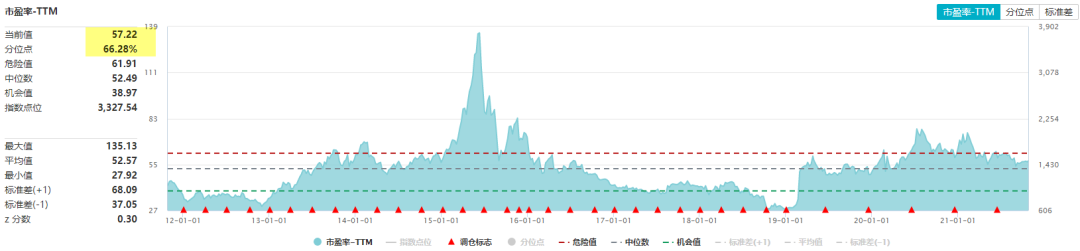

下图是今日收盘后A股代表性指数的市盈率。

上证指数为13.75倍,沪深300为13.35倍,创业板指数为57.22倍。

上证指数市盈率

20120101-20211025

数据来源:Wind

沪深300市盈率

20120101-20211025

数据来源:Wind

创业板指数市盈率

20120101-20211025

数据来源:Wind

以近十年为维度,现在已经不算便宜,但也不是特别贵,三者均未到历史危险值(即80%分位)。

这就是3600点左右的大盘,既不便宜也不贵。

在这个中等偏上的估值区间里,震荡徘徊或许才是常态。

今年的大盘,一方面庆幸没有下探到3000点(鬼知道这个点位有多磨人),另一方面离4000点也还比较远(最高摸到了3731点)。

在这场拉锯战中,对大部分投资者来讲,体验恐怕都不太好。

擒牛难

今年以来很牛的行业,除了光伏、电力新能源等,基本集中在“夕阳”产业。

以前乏人问津的煤炭、钢铁、有色,摇身变成“小甜甜”。尽管去年这些“夕阳”产业就开始蠢蠢欲动,但有多少人,敢重仓这些上游资源品行业呢?

陷坑易

今年最大的“坑”,恐怕就是白酒、医药等板块赚钱效应不再,甚至让不少小伙伴亏钱。

截至10月26日,今年以来白酒指数微涨5.05%,医药生物指数亏超8%。而在去年,白酒指数一年涨了137%,医药生物指数一年涨了56%。

没有对比就没有伤害。

如果是跟风进入的投资者,这两年巨大的收益差距,很触目惊心。

从另一个角度看,现在的拉锯,对有些人来讲是折磨,对有耐心的投资者来讲,或许就是他的布局良机。

02、心 态

不要随群众起舞。卓越的股票投资,一个基本要素是,能够不盲从当时的金融圈主流意见,也不会只为了反其道而行便排斥当时盛行的看法。

——菲利普•费雪

有部分仓位的人很苦恼。

按兵不动还是加仓?要不要调仓?持有煤炭钢铁的,想着要不要卖,何时卖;套在白酒医药的,苦盼着何时解套,要不要补仓、调仓。

空仓者很为难。

怕现在不入场,有些板块会“一骑绝尘”,失去补票上车机会;又担心买早了,或冲进去就接盘。

满仓者很焦虑。

现在是卖呢,还是不卖?

大多数人都会被盘面裹挟。

特别是3400点到3600点持续的拉锯战、叠加多变的市场风格,更是放大了投资者的心理挣扎。

在心理博弈的层面,有人恐惧,有人贪婪,有人瞻前顾后。

这时候的每一种“动”或者“不动”,如果符合自己的选股标准、投资逻辑,匹配自己的风险承受能力,又何必管他人的操作、何必在乎当前点位呢?

如果你现在“想动”又“怕动”,或可以试试定投。

市场跌了,可以积累便宜份额,等待市场回暖的机会;市场涨了,至少不会踏空。

03、 机会和风险

顺应趋势,花全部的时间研究市场的正确趋势,如果保持一致,利润就会滚滚而来!

――江恩

不管是3500点、3600点还是4000点、5000点,都不单单是一个“点”,也代表着一个区域。

在每个区域里,市场、板块或者个股的涨跌,也许是黑白分明的。但背后蕴藏的机会和风险,并不是一两天、一两周甚至一两个月的涨跌能够反应出来。

如果这个区域中的某些股票、行业具备了一定的投资价值和中长期布局条件,你还会犹豫不决或者放弃吗?

如果真要在此处“放弃”,可以问问自己原因,是经济严重恶化、公司基本面发生了重大变化、成长被证伪、还是出现了黑天鹅?

如果经济环境和公司本身没有问题,不妨多给点耐心和信心。

有时候,机会不仅是跌出来的,也是“磨”出来的。

在各种“磨砺”中,部分个股估值回到了合理区间,尤其是一些符合政策导向、成长空间巨大的行业和个股,或值得关注。

最后,用彼得•林奇的一段话结尾,这段话献给迷茫或忧虑的投资者:

每当我对目前的大局(Big Picture)感到迷茫和忧虑时,我就会努力让自己关注于“更大的大局”(the Even Bigger Picture)。

如果你期望自己能够对股市保持信心的话,你就一定要了解“更大的大局”这个概念。

“更大的大局”是从更长更远的眼光来看股市。

历史长期统计数据告诉我们,在过去70年里,美国股票平均每年投资收益率为11%,比国库券、债券、定期存单高出一倍以上。

尽管20世纪以来发生了各种大大小小的灾难,曾经有成千上万种理由预测世界末日将要来临,但是投资股票仍然要比投资债券的收益率高一倍以上。用这种大局观来看股市,坚定信心,长期投资股票,收益率要高得多。

谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断投资标的是否和投资人的风险承受能力相适应。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征。投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断投资标的是否和投资人的风险承受能力相适应。

2021-10-26 18: 44

2021-10-26 18: 29

2021-10-26 18: 18

2021-10-26 18: 01

2021-10-26 17: 26

2021-10-26 17: 15