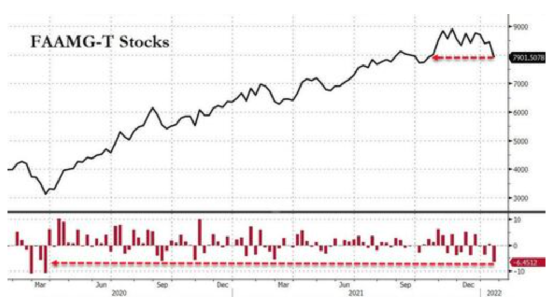

新年伊始,但美股惨遭“滑铁卢”,而“罪魁祸首”竟然是历来被市场视作“永不坠落”的龙头科技股们。以科技股为主的纳斯达克综合指数上周累计下跌7.6%,创下自2020年3月欧美疫情爆发以来最大单周跌幅,更是较去年11月高点跌超10%,直接落入“调整区间(correction territory)”。

与此同时,龙头科技股中流媒体巨头奈飞用户增长不及预期导致已经跌超20%,创了九年来最差表现;同时亚马逊、脸书更是直接入熊。此外,根据彭博数据汇编,标普500成分股中也有超三分之二进入“调整区间”,更有149只个股跌幅超过20%。

(5只龙头科技股“FAAMG”指数走势 来源:华尔街见闻)

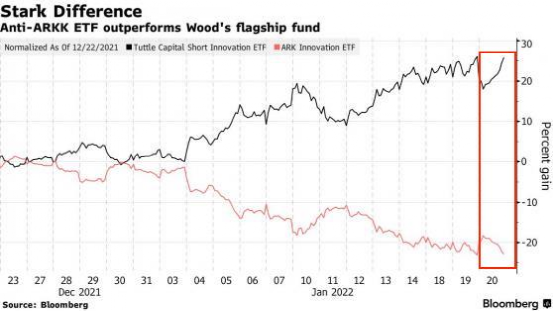

如此震荡且惨淡的行情,却让押注了“伐木”ETF——反向做空方舟投资(Ark Investment)掌门人、有着“女版巴菲特”之称“木头姐”的凯西•伍德(Cathie Wood)的旗舰基金ARKK——的投资者们乐开了花。

“木头姐”反买 别墅靠海?“伐木”三个月暴涨60%,劲吸超2亿美元

这只“伐木”基金Tuttle Capital Short Innovation ETF(代码:SARK)由资管公司Tuttle Capital Management在去年11月初推出,为ARKK的反向做空基金。值得注意的是,虽然反向基金的规模在美国的ETF行业中并不鲜见,但SARK的不同之处在于,它只专注于ARKK一只基金,所有操作都是和AARK反向的。

(AARK和SARK自2021年12月以来走势 来源:彭博社)

尽管创立才三个月,但根据晨星数据,这只年轻的基金自成立以来回报率已经达到约60%, 吸金大约2.34亿美元,而进入2022年以来不到一个月更是上涨超28%。对此,彭博社高级ETF分析师Eric Balchunas表示:“任何获得超过2亿美元资产的独立ETF都可以说获得了出乎意料的成功,更不用说在成立前三个月就做到了这一点。” 彭博另一ETF分析师James Seyffart也表示对SARK的吸金力“并不感到惊讶”,他还认为,对于方舟来说,“目前的趋势仍然是负面的”。

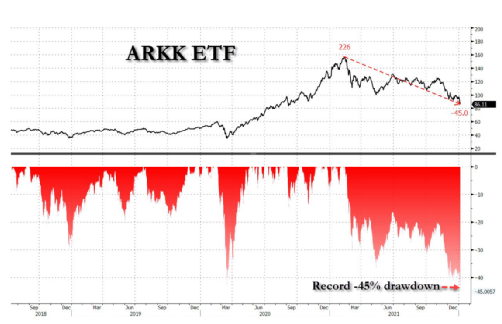

与SARK暴涨对比显著的是,其专注做空的对象、“木头姐”的ARKK自2022年以来已经跌掉24%,近一年更是已暴跌超50%,直接腰斩。

SARK在ARKK下跌时通过掉期合约做空ARKK,在美股今年以来科技股暴跌的趋势下赢得了大量投资者跟投,截至1月24日,已经连续10个交易日实现资金流入。

此外,Tuttle Capital Management的首席执行官Matthew Tuttle对媒体表示,SARK在ARKK上涨的日子里也有资金流入,这表明投资者越来越将该基金视为一种对冲工具或对宏观环境的押注,而不仅仅是为了做空ARKK。

截至收稿,今日美股开盘后,SARK上涨2.55%,报49.07美元。

而ARKK继续下行,报69.176美元,下跌3.28%,资产规模约216亿美元。

“木头姐”持仓最新动向:大手减持京东、奈飞、推特,曾于两周前遭遇3.5亿资金撤出

“木头姐”向来以投资颠覆性创新科技公司而闻名。其旗下共管理着9只ETF,其中有6只主动管理型ETF,3只指数型ETF,最著名、占据其持仓一半的是旗舰基金ARKK——曾因押注特斯拉等创新股于2020年创造年回报率145%的惊人回报,“木头姐”和方舟也因此一战成名。

根据美国证监会SEC公布的文件显示,上周伊始(1月18日),方舟减持了所的99%的京东股票,这与腾讯“派息式”减持京东结尾时间近乎一致;1月19日,ARKK买入了基因组编公司Intellia,也减持了3000股奈飞;到了1月20日,奈飞大跌20%, “木头姐”没有抄底,而是继续减持其持仓的大约60%的奈飞股票;1月21日,纳指大跌2.7%,“木头姐”大手笔减持近百万股推特。

(方舟1月21日持仓变化数据 来源:HKET)

实际上,“木头姐”自去年年中之后便有点“水逆”,而据彭博统计,美东时间1月13日的短短一天,Ark Invest的旗舰基金ARK Innovation ETF(ARKK)就遭遇投资者撤资3.52亿美元,创去年3月以来该基金单日资金流出规模新高。

或许3.5亿美元对ARK来说只是九牛一毛,毕竟其旗下9只ETF目前总规模还有约250亿美元。自去年2月巅峰以来,ARKK的资产规模已经缩水约150亿美元,其中源于资金净流出的只有约11亿美元,其它都是自身业绩不佳所致。该基金目前的交易价远低于问世以来平均买入价。

(方舟的几只重仓股DocuSign、Zoom都下跌明显 来源:华尔街见闻)

但媒体指出,这可能意味着“木头姐”的“铁粉”动摇了。毕竟ARK成立于2014年,这3.5亿美元已经是其旗舰基金ARKK问世以来第三大单日资金外流。

(方舟旗舰基金ARKK截至1月15日表现 来源:华尔街见闻)

看空情绪加剧 高风险资产“回归地球”,大摩:还不是抄底时候!

随着美联储货币政策收紧预期,美股上周经历最惨一周,投资者的看空情绪,明显——许多投资者大量购买看跌期权来进行对冲,这就导致周五(1月21日)看跌期权的成交量飙升至3000万份,刷新最大单日成交纪录。

对此,百达资产管理公司首席策略师Luca Paolini表示:“在某些时候,科技板块的表现对其他领域造成的影响是不可避免的。一旦(科技股)亏损影响到投资者情绪,其他的一切都会跟着下降。”

对市场如此表现,摩根士丹利高级投资经理安德鲁·斯利蒙则表示,投资者应该避免在成长股低价的时候选择买入,因为“热度一旦褪去,将会持续很长时间”。

他表示,他不认为真正的大型科技股是脆弱的,因为虽然科技股已经下跌了很多,但这些股票并没有出现大规模的抛售。

他认为,只有当这种类型的泡沫破裂得到反趋势的反弹时,比如它们上升一点,然后下降,然后上升,再下降。直到没有人愿意投资成长股的时候,才是它们触底并且可以投资的时候。

此外,他还建议,市场正在进入一个以更高通胀为代价实现更高增长的环境,因此在这种环境下,投资一些“价值型股票”是可取的,但并不是扔掉所有的成长型股票去买所有有价值的股票。

2022-01-25 08: 19

2022-01-25 15: 34

2022-01-25 15: 12

2022-01-25 14: 51

2022-01-25 14: 41

2022-01-25 14: 35