一、哪些属于“避险资产”

持有避险资产是为了规避市场剧烈波动的风险,追求的是一种“风雨不动安如山”的境界。一般而言,当风险事件冲击市场时,投资者会因恐慌抛售风险资产,将目光转向避险资产。理论上说,避险资产与风险资产的走势往往呈现负相关。如果避险资产配置得当,可以有效降低投资组合的波动性,提高收益稳定性。

避险资产主要可以分为四大类:一是货币类,如美元、日元、瑞士法郎;二是债券类,如美债;三是贵金属类,如黄金;四是波动率资产,如VIX ETF。接下来,就给大家简单介绍几种具有代表性的避险资产~

1. 避险货币

目前主要有三大避险货币——美元、日元、瑞士法郎。美元的避险属性是基于其强大的经济实力及全球影响力。简而言之,风险事件更易大幅扰动新兴市场,因此资金会倾向于回流相对稳定成熟的美国金融市场,美元需求拉升,从而带动美元上涨。瑞士的永久中立国地位和完善的金融体系,使其不易受到国际政治环境的扰动。

由于这部分散户主要是日本家庭主妇,而“渡边”又是日本比较常见的姓氏,因此就给他们一个统一代号——渡边太太。

2. 美债

这里的美债是指美国十年期国债,固定收益类资产相对权益类资产本就具有低波动的特性。同时,长期国债有国家信用背书,即有国家作后盾。一般来说,发行主体越稳定强大,信用越高,违约概率也越小。

3. 黄金

不知道大家在看古装剧的时候,有没有看过店小二收下金元宝以后,用牙咬辨真假的情节。这时候的黄金是在履行货币的流通手段职能。黄金因其易于保存、化学性质较稳定、稀缺性等原因,历史上很长一段时间都扮演着货币的角色,至今其保值避险属性都广受认可。俗话说,“盛世藏古董,乱世买黄金”,是因为乱世中货币存在一定的信用风险和贬值风险。

4. 波动率资产

波动率交易涉及衍生品,大家意会即可。首先可以了解一下恐慌指数,即VIX。高VIX指数代表投资者认为未来一段时间市场会出现剧烈波动;而当投资者认为未来市场表现将会趋于平淡,大幅上涨或下跌的可能性都不大时,VIX指数就会比较低。这个指数本身是不可以被交易的,但是聪明的人类总是可以找到办法。当市场恐慌、大幅下跌时,做多VIX相关标的一定程度上可以对冲下跌风险。

二、避险效果“测评”

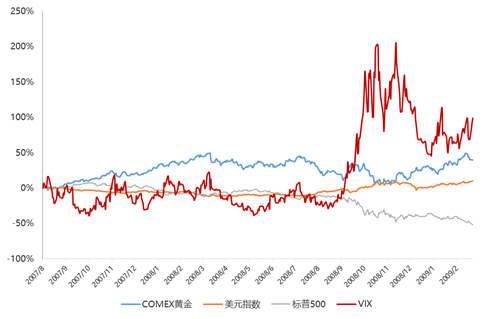

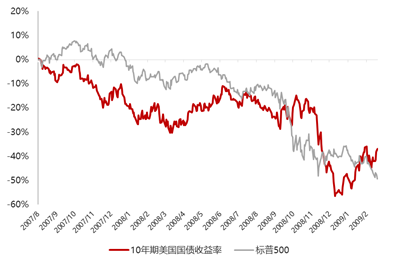

那么,上述谈论的这些避险资产是不是真能发挥避险效果呢?图1和图2展示了2008年金融危机期间,标普500指数与COMEX黄金、美元指数、VIX以及十年期美债收益率的走势。其中,美债收益率与美债价格成反比,美债收益率的下降意味着美债价格上行。整体来说,这四类资产表现与标普500走势相反,其中VIX表现尤其突出。

图1:标普500、黄金、美元、VIX指数走势

图2:标普500与美债收益率走势

数据来源:wind,数据区间:2007.8.9-2009.3.1

由于避险资产的避险原理、自身交易属性等方面存在差异,不同风险事件下它们的避险效果也会有所不同。申万宏源证券分别测算了全球经济危机时、局部地缘政治风险发生时、国别政治周期风险事件下各类避险资产的表现。

结果发现,黄金表现出比较明显的避险特性,抗跌能力好评。但是,在市场出现流动性挤兑时,可能会短暂失灵。而VIX适合进行短期对冲操作,尽管风险事件中涨势喜人,但情绪来得快、去得也快,回调也十分迅速,容易让人措手不及。

本文内容观点仅供参考。投资有风险,入市需谨慎。

2022-03-01 17: 49

2022-03-01 17: 00

2022-03-01 16: 55

2022-03-01 16: 50

2022-03-01 13: 30

2022-03-01 15: 00