备受市场关注的公募REITs产品又有新消息。

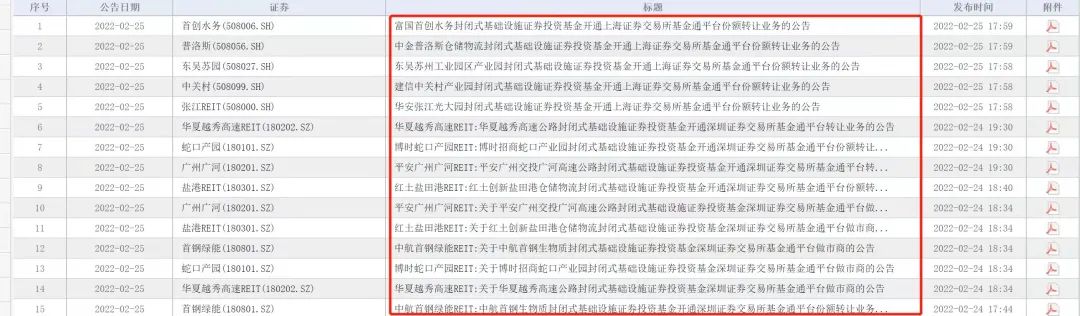

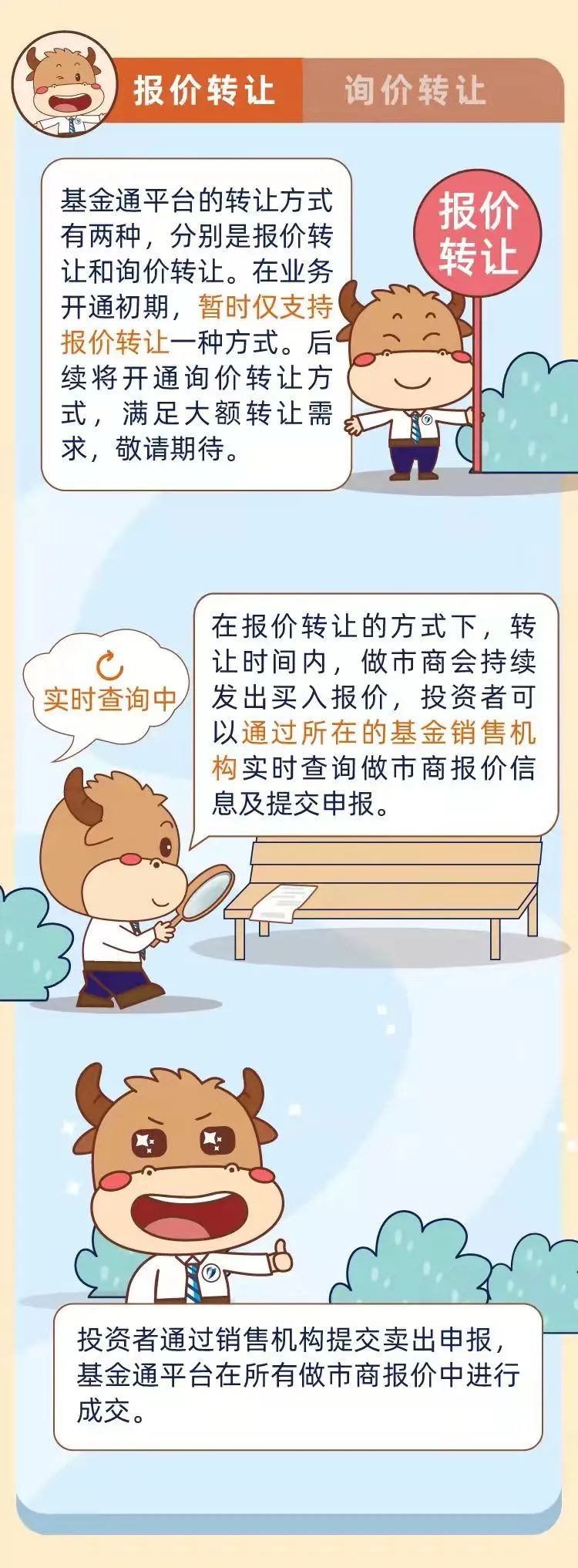

近期,多只REITs产品发布公告称,开通沪深两市交易所基金通平台份额转让业务公告。

这意味着,2月28日开始,场外投资者可以使用沪深两市开放式基金账户通过基金通平台转让基金份额,为这类产品提高了流动性。

多只REITs发布公告

开通沪深交易所份额转让

基金君发现,日前多只REITs产品发布公告称,开通沪深两市交易所基金通平台份额转让业务公告。

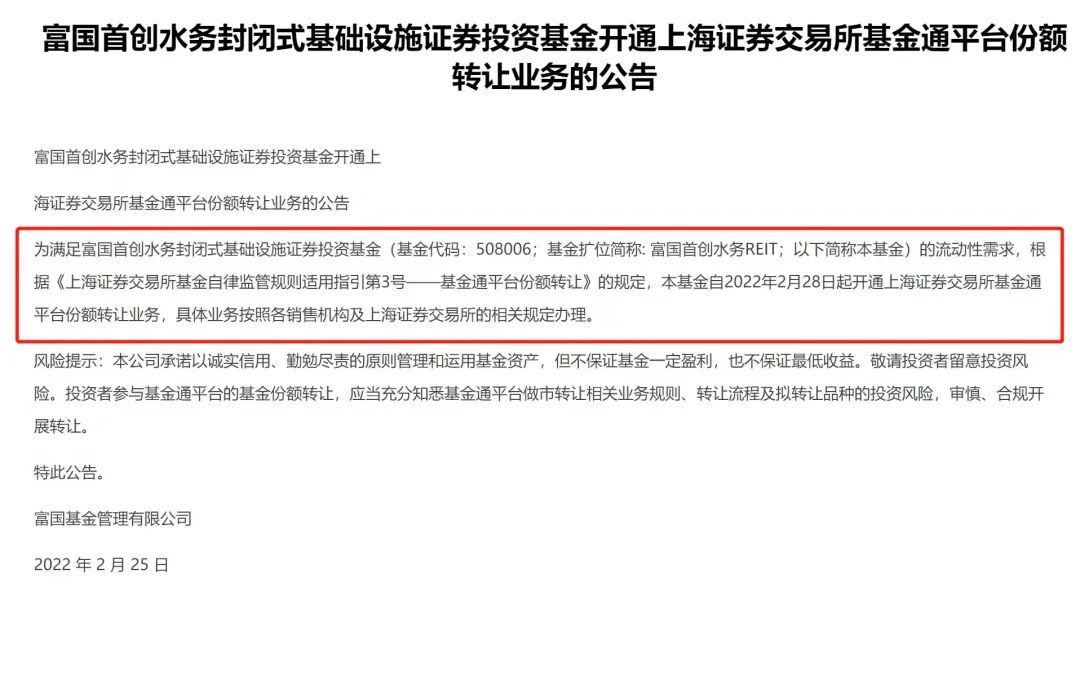

以富国首创水务为例,该基金宣布,为满足富国首创水务REIT的流动性需求,根据《上海证券交易所基金自律监管规则适用指引第3号——基金通平台份额转让》的规定,该基金自2022年2月28日起开通上海证券交易所基金通平台份额转让业务,具体业务按照各销售机构及上海证券交易所的相关规定办理。

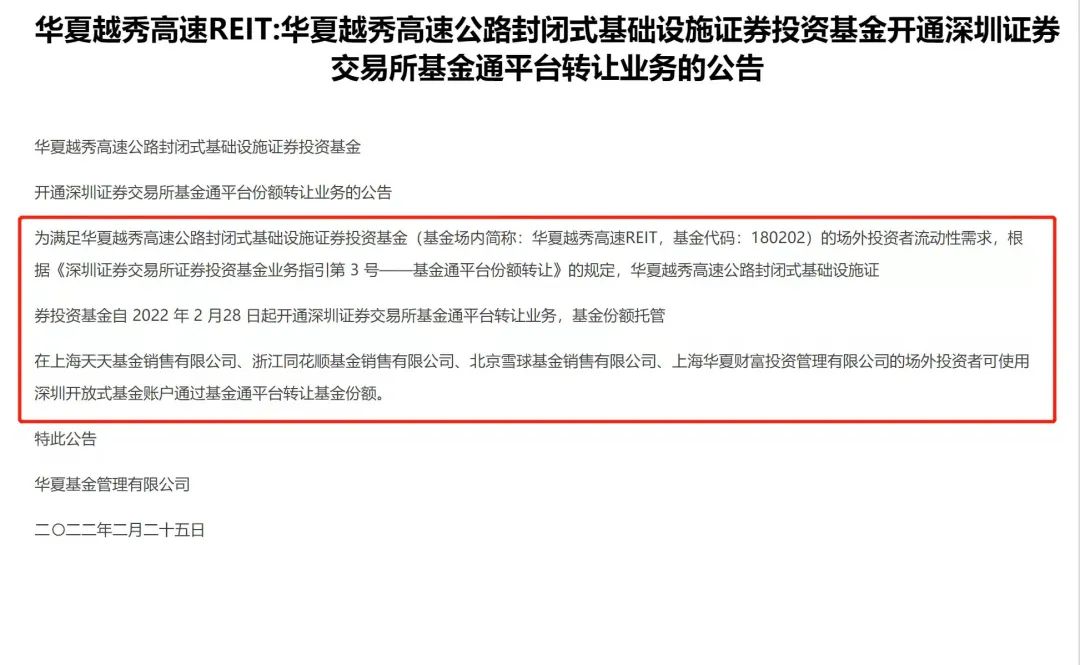

以华夏越秀高速公路为例,该基金宣布,为满足华夏越秀高速REIT的场外投资者流动性需求,根据《深圳证券交易所证券投资基金业务指引第3号——基金通平台份额转让》的规定,该基金自 2022 年2月28日起开通深圳证券交易所基金通平台转让业务,基金份额托管在天天基金、同花顺、雪球、上海华夏财富的场外投资者可使用深圳开放式基金账户通过基金通平台转让基金份额。

其他REITs产品公告也大多类似,还有几只REITs产品发布了交易所基金通平台做市商的公告,有多家券商作为REITs提供做市服务。

实际上,今年1月28日,深交所发布《深圳证券交易所证券投资基金业务指南第3号—基金通转让业务办理》的通知,明确基金通业务中机构入场前的准备、基金开通转让业务前的流程、基金销售机构及做市商如何开通业务权限等;2月18日,上交所也接连发布了《基金通业务做市商技术实施指南》、《销售机构技术开发稿》、《上交所报盘软件错误代码表》等三个技术类文件,为基金通业务的开通做好技术接入准备。经过多年的准备,基金通平台已经蓄势待发。

富荣基金公募REITs投资总监王甲同表示,本次基金通运用在公募REITs上,可以有效解决场外认购公募REITs的公众投资者持有份额转让问题。

他表示,在公募REITs投资者范围中,除了战略配售和网下机构投资者外,还有很多公众投资者。这些投资者很多是通过银行、互联网等场外直销或者代销渠道认购的REITs份额。在基金通推出之前,场外认购的普通投资者,如果想要转让份额,只能开通证券交易账户,参与场内的交易。这对普通民众来说,需要耗费较大精力,且手续繁琐。

如果可以通过基金通转让REITs份额,既省去了场内开户的麻烦,又可以分享公募REITs增值收益,且有利于引导更多投资者实现长期投资、价值投资和低成本投资。此外,由于近期公募REITs市场行情火爆,供需关系紧张,份额溢价效果明显,开通基金通,也有利于增加市场份额供给,缓解供应紧张问题。

提升REITs流动性

注意交易细节

有了基金通,公众投资者不用担心购买REITs份额后的转让便利性问题,可将公募REITs作为长期投资的配置资产。

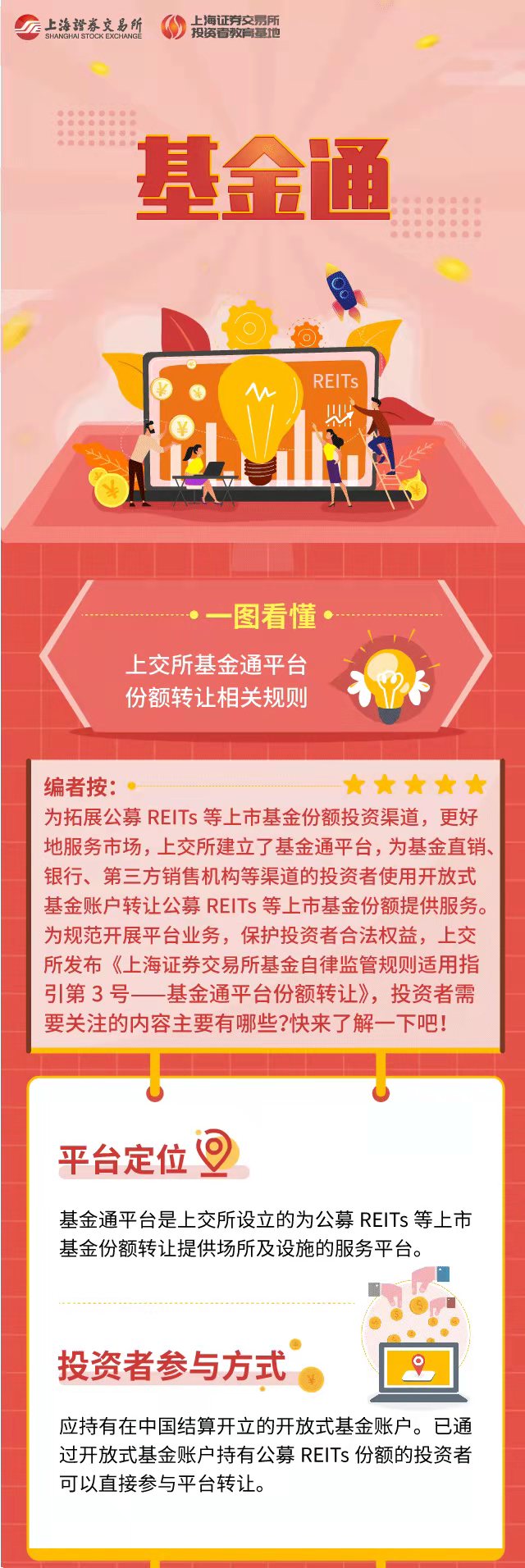

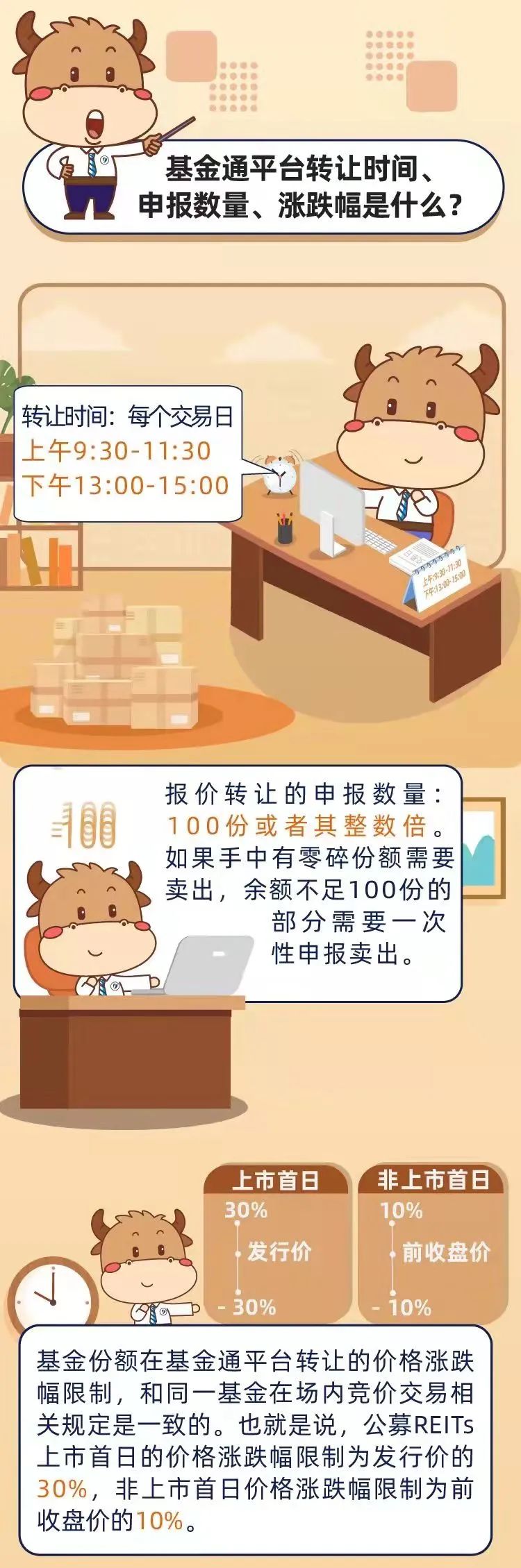

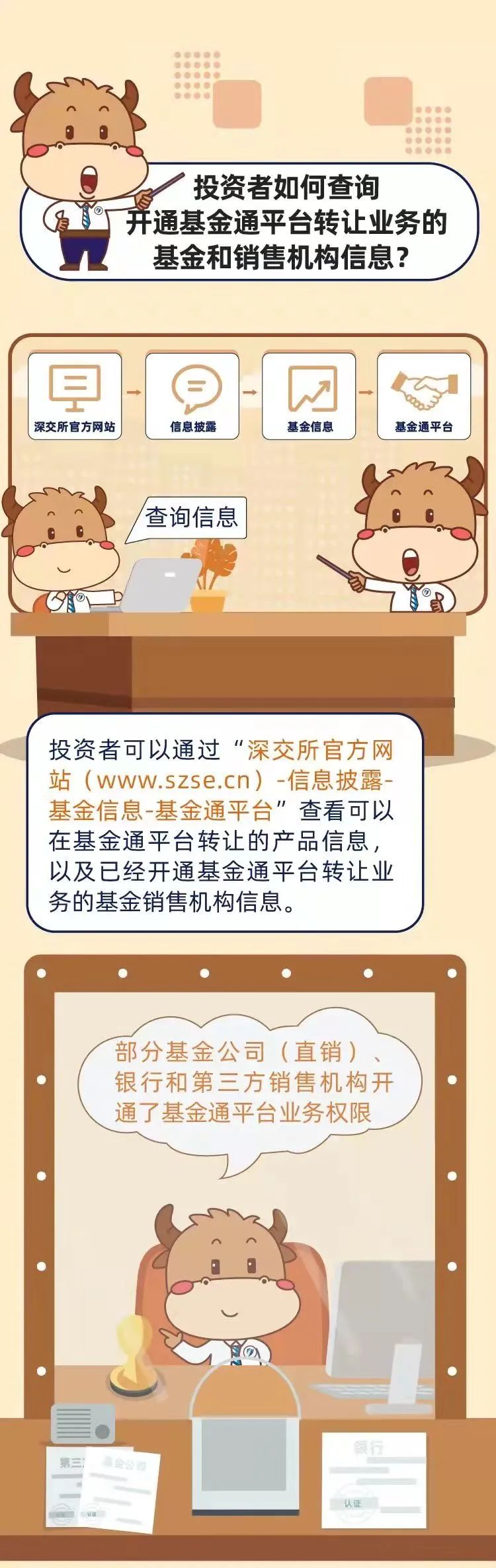

近期也有沪深交易所关于基金通的一些介绍,值得投资者关注,其中交易时间、如何报价、申报指令和申报数量规定、卖出基金到账时间等细节尤其需要注意。

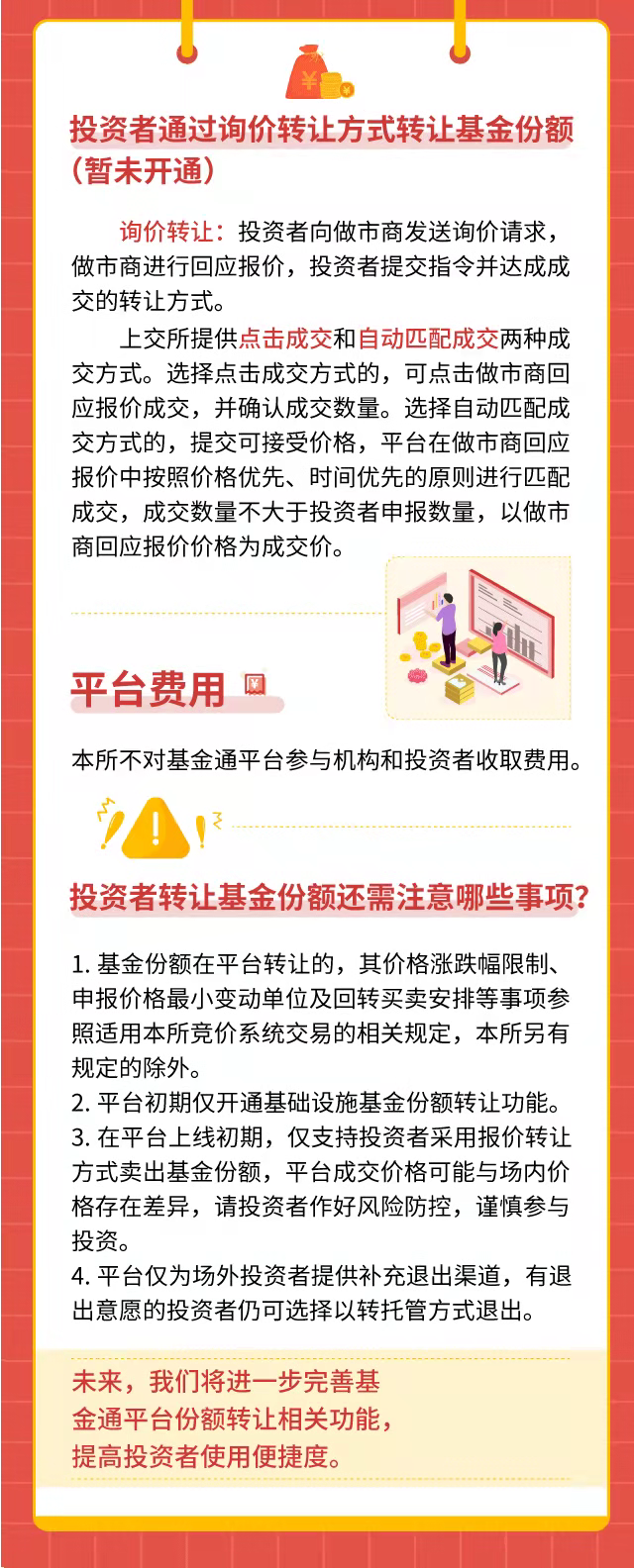

如上交所:

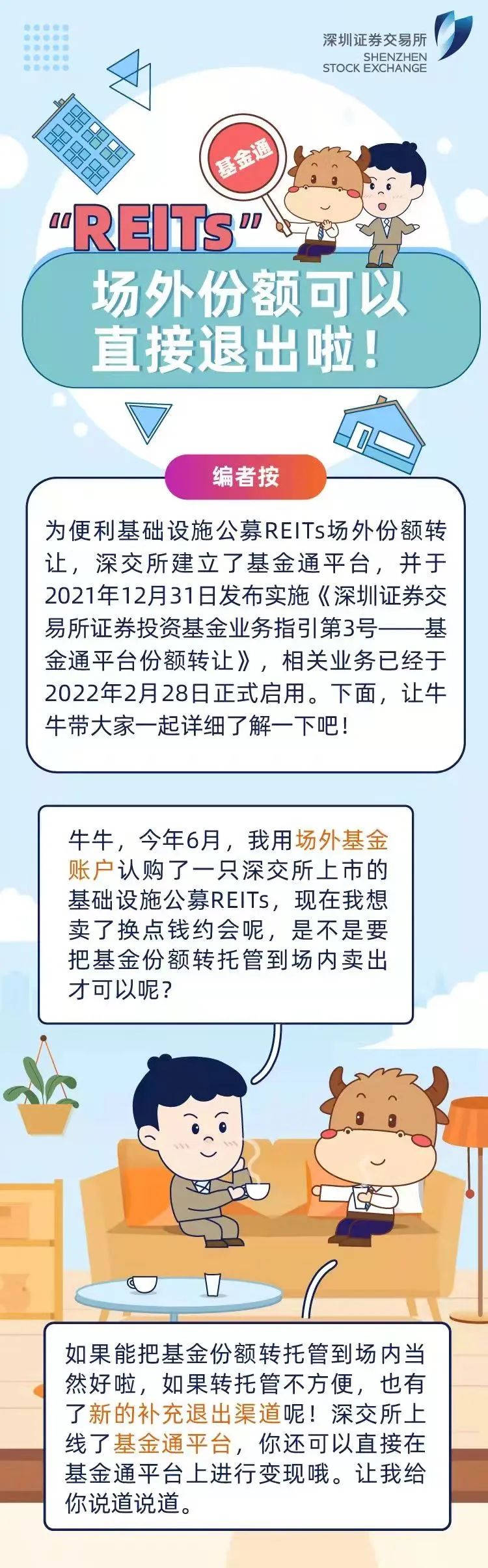

如深交所:

多维度提升REITs流动性

对于提升公募REITs流动性,行业也有一些建议。

建信基金表示,公募REITs作为一类全新的配置品种,发行伊始便受到市场高度关注,从换手率、成交量等数据来看,目前市场整体流动性情况较好。

参考海外经验,部分REITs在上市初期的流动性较强,但随着打新效应的消失、市场的不断扩容、资产类型的不断丰富,存在一定流动性走弱的趋势。因此,为了呵护我国公募REITs市场健康发展,建议不断提升公募REITs的流动性,具体措施建议如下:

一是完善公募REITs做市商机制,发挥做市商提供流动性的作用,例如本次基金通平台的交易方式;

二是随着我国公募REITs市场的不断成熟,可以考虑适当提高网下投资者和公众投资者的发售比例,提高流通盘规模;

三是保持投资者的多样性,明确公募基金、企业年金、养老金等长线资金投资公募REITs的可行性,积极吸纳海外投资者参与我国公募REITs市场,为更多投资者提供投资我国优质的基础设施项目的机会。

王甲同也表示,从目前我国公募REITs市场具体标的换手率来看,我们REITs市场的流动性比较不错。国外成熟的公募REITs市场,平均换手率不足1%,而我们现在公募REITs市场换手率都在2%-3%,有的时候甚至能到5%。

“换手率高的主要原因还是我们的公募REITs刚刚起步,市场规模比较小,现在首批和二批项目加起来市场规模不超过500亿,流通市值也就130亿左右,有的标的流通市值也就是7-8亿。”王甲同表示,加上公募REITs的产品特点符合银行理财、保险资金等机构配置诉求,在供需关系紧张的情况下,就会出现换手率高,增值幅度大的特点。

但这并不能说明公募REITs市场达到千亿、万亿市值时,还依然保持目前的流动性。想要真正提升公募REITs市场流动性,还要从完善市场定价和交易规则、完善信息披露机制和监督管理机制等方面加强公募REITs市场建设,同时扩大市场规模,引入养老基金、社保基金等重要参与者,让更多的机构投资者、公众投资者认可公募REITs,长期参与REITs投资并获得稳健的投资收益。

REITs溢价大幅降低

投资价值值得关注

此前表现火爆的REITs产品明显有些降温,尤其是随着近期各家基金管理人密集发布交易风险提示,最近一周,公募REITs出现调整。

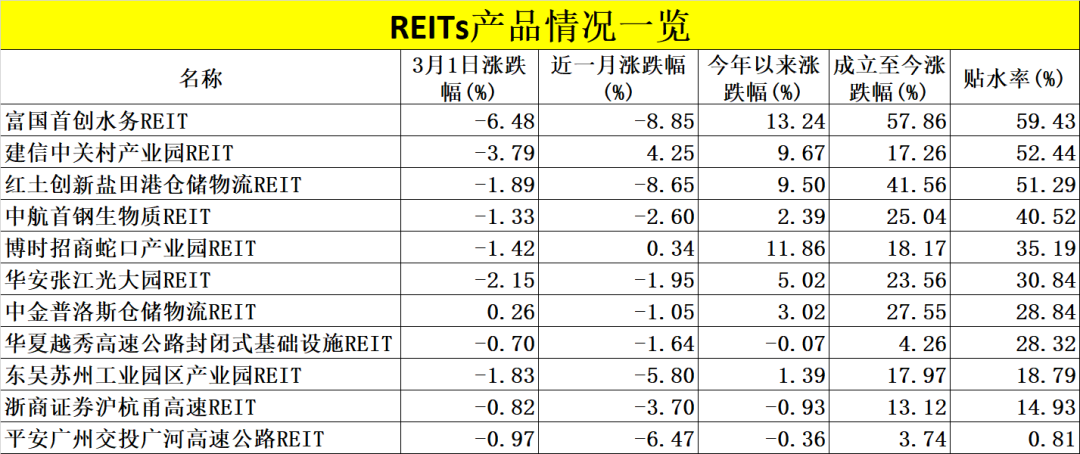

截至3月日,11只公募REITs产品平均溢价率为32.85%。比一周前的1月15日高点回落了接近20个百分点,但溢价率仍然处于高位。

谈及REITs的投资价值,建信基金表示,公募REITs兼具股债属性,债性体现为每年稳定的高比例分红、股性体现为场内价格的变动。受益于近期公募REITs行业利好政策、大基建板块持续走强等因素影响,公募REITs年内二级市场价格出现一定上涨,我们认为这也是公募REITs股性特征的体现。

与此同时,也建议投资者深入了解其价格变动的因素以及收益来源,警惕与投资逻辑不符的交易价格非理性上涨,避免高溢价买入相关份额而造成投资损失。

博时基金认为,公募REITs作为一种不同于现金、股票、债券的第四类资产,具有分红较为稳定、价格波动较小(与股票相比)、牛熊市不明显、与其他资产价格相关性弱等特征,这些特征一方面特别适合追求稳健增值的长期持有型投资者,尤其适合保险、养老金等投资人;另一方面也为机构投资者做大类资产配置提供了新的资产类别,有利于机构投资者优化投资组合。

王甲同表示,公募REITs既有股性,又有债性,即不同于股票,也不同于债券,是全新一个大类资产。基础设施公募REITs最大的特点是有稳定的分红,风险适中。投资者每年可以获得一定的分红,同时还可以分享项目增值收益。公募REITs的投资,不同类型资产的价值判断要遵循不同的逻辑,特许经营权类和产权类是不同的投资逻辑,一类要看IRR,一类要看资本化率。

无论是机构投资者,还是公众投资者,都应本着“长期投资”的理念,在投资时,测算买入时点的价格水平下,资本化率(或者分红率)和IRR是否合理,最好能做一定的压力测试,即长期持有情况下,出现不及预期状况时获得的分红,能否满足自己投资的最低要求。结合国外成熟REITs市场,投资者一般都是本着“长期持有、获得稳定分红”的预期去投资REITs的。如果某个REITs价格上涨过高,明显背离投资价值,是有调整风险的,投资者购买时要谨慎判断,不可追风热炒。

2022-03-02 18: 19

2022-03-02 00: 35

2022-03-02 09: 41

2022-03-02 00: 32

2022-03-02 16: 32

2022-03-02 16: 15