据了解,申港证券于2016年3月14日设立,是国内首家根据CPEA协议设立的合资全牌照证券公司,总部位于上海自贸区,申港证券系首家CPEA框架下赴A上市的合资券商。

证券公司上市热情不减,2月24日,证监会公告,东莞证券IPO获得通过,成为今年首家上市的证券公司,而券商IPO后备军方面,包括渤海证券、首创证券、信达证券等十余家IPO候场或处于“辅导备案”阶段。

公开信息显示,申港证券此次辅导备案的辅导机构是华泰联合证券,律师事务所是国浩律师(上海)事务所,会计师事务所是毕马威华振会计师事务所(特殊普通合伙),阵容非常豪华。

申港证券的出生就受到市场关注。公司由3家香港持牌金融机构、11家国内机构投资者发起设立, 于2016年3月14日获得中国证监会批复,系国内首家根据CEPA协议(《关于建立更紧密经贸关系的安排》)设立的合资全牌照证券公司。

2016年3月14日,公司获得由中华人民共和国商务部颁发的《中华人民共和国台港澳侨投资企业批准证书》。

2016年4月8日,公司获得由上海帀工商 行政管理局颁发的《营业执照》公司注册地为中国(上海)自由贸易试验区, 注册资本为35亿元人民币,其中港资投资额合计12. 2亿元人民币, 占总股份的34.86%;

2018年5月,经2018年第二次临时股东大 会审议通过和上海证监局备案,公司完成增资扩股,注册资本从人民 币35亿元增至人民币43. 15亿元。

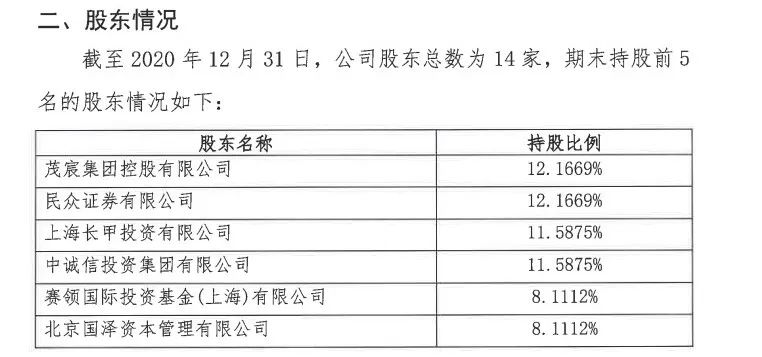

公司目前持股前5名的股东分别是茂宸集团控股有限公司、民众证券有限公司、上海长甲投资有限公司,中诚信投资集团有限公司,赛领国际投资基金(上海)有限公司,北京国泽资本管理有限公司。公司没有实际控制人。

申港证券官网介绍,公司总部位于上海自贸区,在北京、上海、深圳、湖北、四川、天津、重庆、山东、福建、大连、广东、浙江、江苏、湖南、河南、安徽、陕西和广西等地分别设有分公司和证券营业部。截至2020年12月31日,公司设有22家分支机构,其中分公司18家,证券营业部4家,有员工700多人。公司主要经营证券资产管理,证券经纪,证券承销与保荐,证券自营,证券投资咨询,与证券交易、证券投资活动有关的财务顾问,融资融券,人民币利率互换,IB,代理证券质押登记,股票质押式回购,受托管理保险资金等业务。

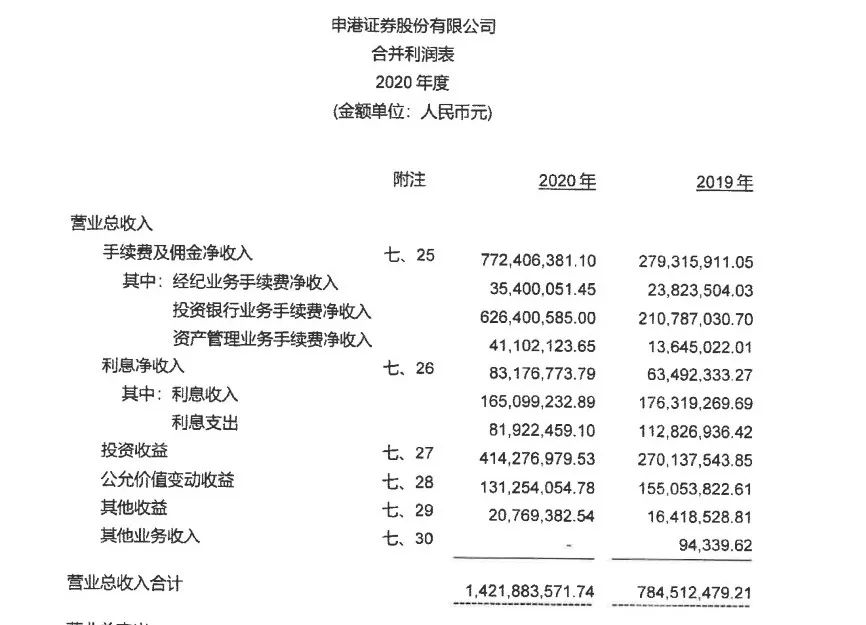

申港证券目前还没披露2021年的年度报告,根据公司2020年的年度报告来看,公司经营情况比较稳定。2020的和并利润报表显示,公司2020年实现营业总收入14.22亿元,全年实现净利润3.31亿元。从收入构成上来看,公司主要依赖投行和自营部门。

营业总收入中,投资银行手续费净收入为6.26亿元,投资收益为4.14亿元,公允价值变动损益为1.31亿元,三者相加高达11.71亿元,占营业总收入的比例为82.35%。

申港证券在2020年年报中表示,公司投行业务厚积薄发、硕果累累。股权业务完成三力制药、科翔股份、国盛智科、德林海和金达莱共5单IP0,其中科创板3单, 创业板和主板各1单,完成道恩股份首单可转债发行及同辉信息精选 层挂牌业务申报,为华迪钢业等企业赴美股上市提供境内服务;债券 及ABS业务承销金额411. 72亿元;首次发行扶贫债1单,发行疫情 防控债和绿色债各5单;IP0承销家数、承销收入、承销金额以及公司债券承销规模排名全部进入行业前1/3;绿色债承销数量行业排名第一。

公司自营业务稳健操作、深度布局。固定收益业务规避年中利率 上行风险,捕捉交易机会,收益率行业名列前茅;银行间现券交易总 量行业排名第9,首次跻身行业前十;完成金融市场业务体系搭建, 实现市场主流机构全覆盖。证投业务把握市场节奏,布局衍生品领域, 保持中性仓位,稳健平衡操作,收益率大幅超越沪深300指数涨幅。

截至2020年12月31日,公司总资产95. 35亿元,货币资金、交易性金融资产和买入返售金融资产占比96. 07%。公司负债总额为51. 28亿元,主要系卖出回购金融资产款、交易性金融负债、应付款项、应付职工薪酬和应交税费等。

2022-03-03 16: 34

2022-03-03 16: 32

2022-03-03 16: 31

2022-03-03 15: 30

2022-03-03 12: 55

2022-03-03 12: 47