最近的股市一言难尽,很刺激。

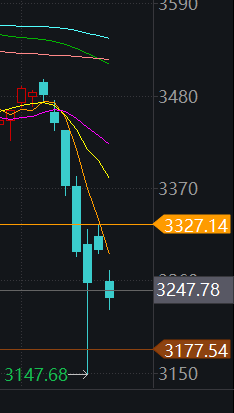

3月以来大盘指数下行趋势明显,3月8日沪指直接跌破了3300点,创了近16个月新低,创业板指也跌破了2600点,10日A股终于硬气了一把,11日早开盘A股又跌了(来源wind)。

截至10日,3月来上证指数跌去了4.8%,而今年创业板指、沪深300、上证指数已经下跌了20.69%、13.11%、9.44%(来源wind)。

来源:wind,上证指数,2020.3.3-3.10

面对市场的爆锤,买基人“跌麻了”,定投人 “不玩了”,小欧身边的朋友也在互相调侃“比比谁更惨,跌的少就是赚”。

但回顾历史,市场比现在更惨的“至暗时刻”并不少,假设每次在市场大跌时开始定投,会“更惨”吗?我们回溯了历史数据,一起来看看。

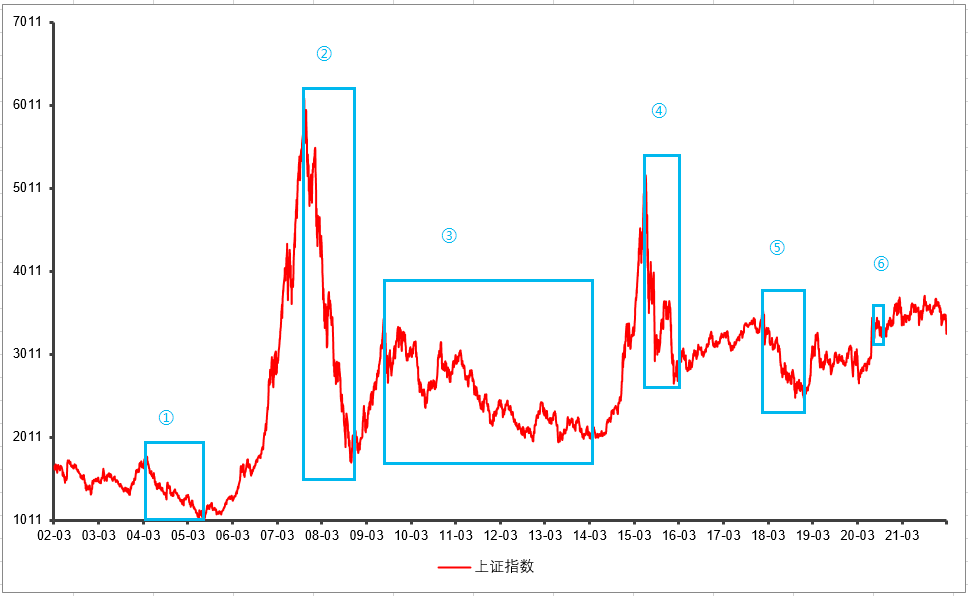

过去20年,6次明显下跌行情

公募基金已经经历了20余年,我们统计了过去20年大盘走势,发现有6次明显下跌行情,且每一次的跌幅都比现在的时刻惨。

数据来源:wind,2002.3.10-2022.3.10

① 2004年4月初,铁本事件标志着宏观调控政策趋紧,全部A股净利润增速下降,再到2005年4月证监会宣布启动股权分置改革的试点工作,引发了市场恐慌,上证综指跌破千点大关,截至2005年4月30日,这一年来上证指数下跌33.44%。

② 2007年10月16日股市创出最高点6124点之后,一路下跌,叠加 08年由次贷危机引发的国际金融海啸影响,使得国际经济形式急转直下,进一步影响中国股市,截至08年底,15个月上证指数跌幅近70%。

③ 2009年8月4日3400点后,A股经历调整-下跌-调整的磨人行情,一直到2014年7月市场才进入上涨趋势,前后历时5年,截至2014年7月1日上证指数跌了40.78%。

④ 2015年上半年,市场非理性过度上涨产品较大金融泡沫,六月中旬,大盘掉头向下,一轮暴跌扑面而来,6月15日至8月26日的52个交易日,17次千股跌停,16年股债双杀,截至16年底,上证指数下跌39.93%。

⑤ 2018年3月23日,中美贸易摩擦开始,当天沪指跌幅3.39%,直至12月G20峰会上,中美双方决定停止升级关税等贸易显示措施,中美贸易摩擦才告一段落,截至18年底,这段“危机时刻”,上证指数跌了23.58%。

⑥ 2020年受新冠疫情影响,鼠年第一个交易日三千股跌停,2月3日上证指数大跌7.72%,随后开始反弹,3月美股十天内四次熔断,全球开启暴跌模式,上证指数在19日跌至2646点,3月2日至19日上证指数下跌6.19%。

(以上数据来源:wind)

如果在市场大跌时,开始定投…

如果经历过去20年6次“至暗时刻”,很多投资者都会感觉自己倒霉透顶,假设在市场大跌时开启定投,效果如何呢?

我们分别以代表大盘行情的指数(上证指数)、代表公募偏股基金的指数(偏股混合型基金指数)为模拟定投标的,定投1000元/月,测算从历次市场下跌时开始定投,持有至今的数据情况。

回溯6次统计数据后,小欧有4点发现:

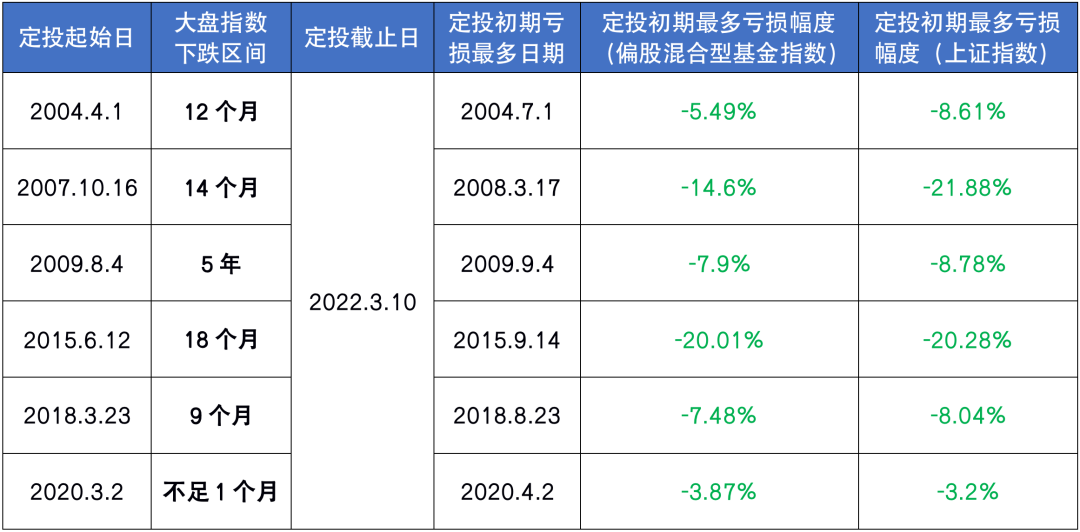

在下跌初期开始定投,往往都会遭遇亏损

小欧分别统计了从过去6个下跌行情时,开始定投,观察定投初期(初期指定投运作6个月内)收益情况,发现:无论是定投大盘指数还是偏股混合型基金指数,都是亏损状态。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述偏股混合基金指数定投的复合年平均收益率依次是:-10.68%、-27.07%、-15.18%、-36.02%、-14.40%、-7.59%、;上证指数定投的复合年平均收益率依次是:-16.48%、-38.97%、-16.79%、-36.45%、-15.43%、-6.30%。

比如2004年4月开始定投,截至2004年7月定投偏股混合型基金指数最多亏损5.49%,同期上证指数也亏了8.16%;2015年6月股市暴跌中,定投进行至第四期时,定投偏股混合型基金指数、上证指数都亏了20%+。同样情况也发生在离我们比较近的2020年春节后下跌行情中,定投至第二期,定投偏股混合型基金指数、上证指数都亏了3%以上。

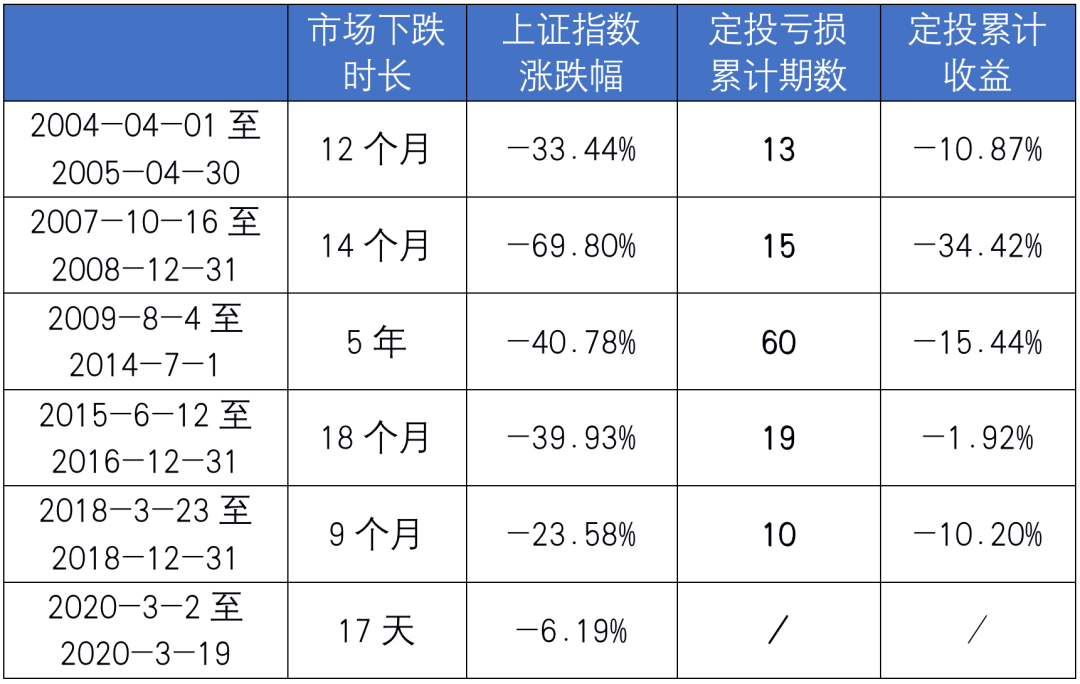

下跌周期越长,定投持续的亏损越久

回溯过去6次市场下跌,每次历经的区间长度不同,最短不足1个月,最长的持续有5年之久。

我们分别统计了每个完整下跌区间内的定投情况,发现:下跌周期越久的,定投持续的亏损也越久。以2009/8/4-2014/7/1为例,下跌区间长达5年,定投持续亏损了60期;而下跌区间相对短的2018/3/23-2018/12/31区间,定投亏损维持了10期。

注:图表中统计的定投为定投“上证指数”数据,因2020年3月2日至19日下跌时间较短,不纳入统计范围;数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述定投的复合年平均收益率依次为:-10.11%、-28.65%、-3.30%、-1.22%、-12.16%。

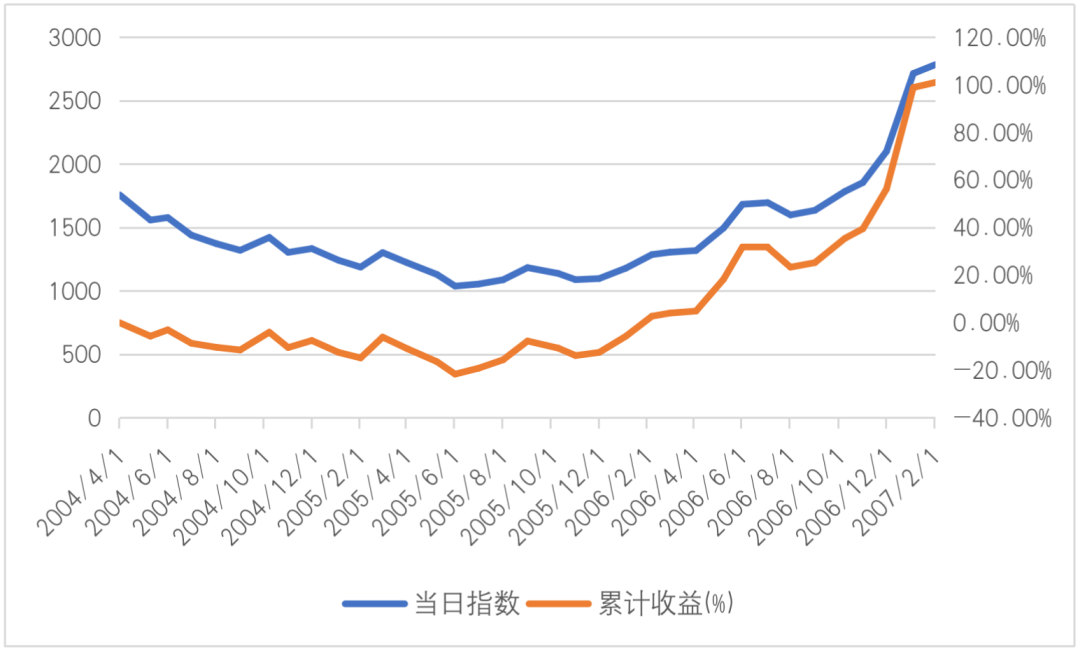

不过亏损越久的定投,在后续市场好转后,也更容易收获更好的收益。比如在2004年4月开始定投,虽然定投经历了较长亏损期,如果能坚持到2007年2月1日,定投已经获得翻倍的收益(101.08%)。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述定投复合年平均收益率为28.00%。

在保持相同投资量的情况下,当基金下跌,基金净值处于低位时,投资者反而可以以较低的价格买入更多筹码,下跌周期久,相当于“微笑曲线”左边积累便宜筹码的时间更久,当基金反弹时低位积累的筹码就有机会跟随净值增长而获利。

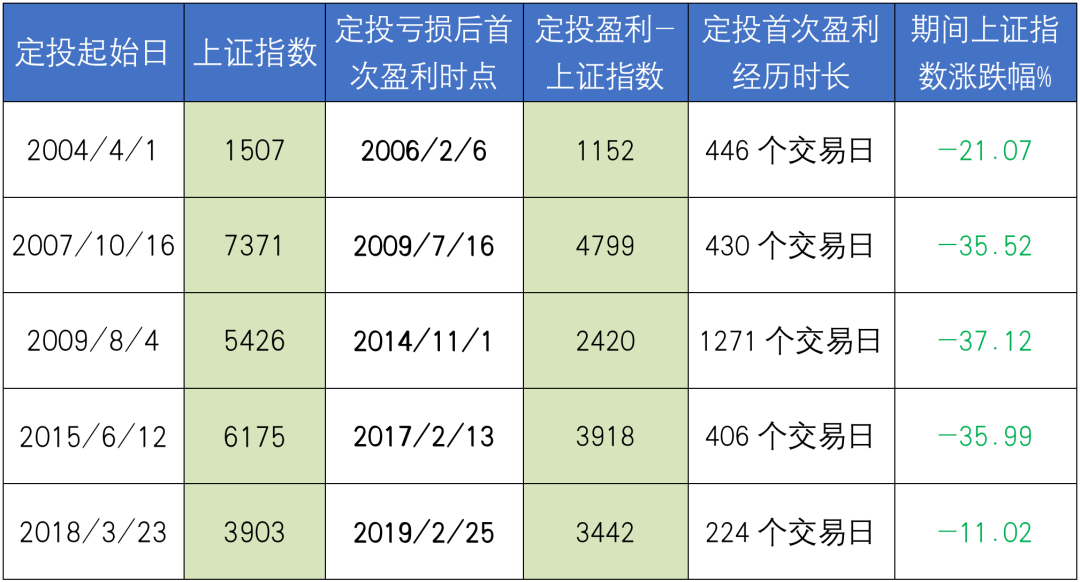

大盘指数还未恢复时,定投已经开始率先盈利了

我们发现,在下跌市开始定投,定投需要忍受的亏损有长有短,而当大盘指数还未恢复时,定投就已经开始率先盈利了。

同样统计了长周期的5次定投,我们可以发现,在大盘行情还没回本的时候,定投已经开始盈利。以2018/3/23那一期看,经过224个交易日后,大盘指数跌幅在-11.02%时,定投已经开始盈利。

注:图表中统计的定投为定投“上证指数”数据,因2020年3月2日至19日下跌时间较短,不纳入统计范围;数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。

同样市场环境下,定投基金指数要好于大盘

截至今年的3月10日,过去6次大跌下的定投,定投偏股混合基金指数的收益都要高于上证指数。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述偏股混合型基金指数定投的复合年平均收益率依次是:7.44%、6.11%、6.32%、6.87%、9.40%、2.54%;上述上证指数定投的复合年平均收益率依次是:1.73%、1.12%、1.27%、0.63%、1.53%、-1.40%。

比如2004年4月1日至今,定投偏股混合型基金指数的收益同期上证指数定投收益的7倍左右;2007年10月16日至今,定投偏股混合型基金指数的收益是同期上证指数定投收益的7倍;2009年8月4日定投至今,定投偏股混合型基金指数的收益是同期上证指数定投收益的6倍。

虽然我们谁也不想要“下跌”行情,但市场总是波动的,有涨就有跌。正确认识市场,利用好每一次的危机,说不定也能转“危”为“机”。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

2022-03-11 21: 19

2022-03-11 21: 24

2022-03-11 20: 16

2022-03-11 20: 14

2022-03-11 19: 35

2022-03-11 18: 59