近年来,加密货币的市场规模不断扩大,叠加俄乌地缘政治“黑天鹅”以及史无前例的通胀风险,悄然改变了华尔街传统玩家对待加密货币的态度,越来越多的对冲基金开始涉足这一领域。

需要说明的是,加密货币对冲基金(crypto hedge fund)指的是一种主动型基金,其目的是获得不受加密货币市场整体波动影响的超额回报(即所谓的“阿尔法回报”),与被动型加密货币指数基金形成鲜明对比。

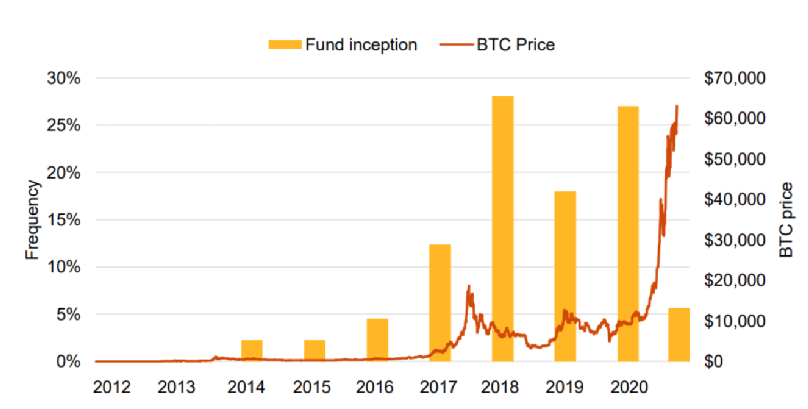

随着市场变得越来越高效,与传统资产相比,加密货币作为一种高波动性资产所具有的回报潜力更大,也因而受到了对冲基金的青睐。一些业内人士认为,加密货币对冲基金规模将继续扩大,且加密货币和混合型基金将主导2022年对冲基金的发行市场,以散户为主的加密货币市场正在迎来变局。

通胀风险攀升

传奇对冲基金大佬布局加密货币

根据另类投资管理协会(AIMA)与普华永道合作发布的2021对冲基金行业报告显示,目前已有21%的对冲基金投资于数字资产,投资金额在其管理资产规模的占比平均为3%。此外,86%已经投资加密货币的对冲基金计划增加投资,而尚未投资的对冲基金中,26%表示已处于计划投资或执行投资决定的最后阶段。

根据普华永道的报告显示,几乎所有传统对冲基金策略都涉足了加密货币领域。目前,全球有超过400只活跃加密货币对冲基金,并且数量每天都在增加。

摩根大通认为,通胀风险令投资者重燃将比特币作为对冲资产的兴趣,机构投资者重回比特币市场,或许是认为比特币是比黄金更好的对冲资产。

(新发行的加密货币对冲基金数量与比特币价格走势 来源:普华永道)

资产规模220亿美元的对冲基金Point72创始人兼首席执行官Steven Cohen曾直言自己已完全切换到了加密货币领域;全球顶级对冲基金Brevan Howard也于1月宣布新推出一只接受外部投资者资金的加密货币对冲基金,押注比特币、以太币等加密货币价格的走势,同时寻找套利机会。

Brevan Howard以其宏观交易见长,其联合创始人Alan Howard有对冲基金大鳄之称,在2007年和2008年市场剧烈波动时期,分别实现25%和20%的回报率,远超同行,2020年回报率则高达100%。

此外,除了面向外部投资者的新基金,Brevan Howard还组建了一个新的加密货币部门,包括12名投资组合经理,管理资产规模超过2.5亿美元。而Howard本人也投资于加密货币、区块链等资产。

去年,Brevan Howard曾表示旗下资产管理规模达56亿美元的对冲基金将开始投资数字资产,投资比例不超过1.5%。2020年,该基金还收购了拥有加密货币基金的资产管理公司One River 25%的股份。

Tudor Investment的创始人兼首席执行官Paul Tudor Jones也在增加对加密货币的投资。他曾对其客户表示,在渴望新的安全资产的世界里,比特币的作用可能会越来越大。Jones因成功预测1987年黑色星期一的暴跌而一战成名,他管理的对冲基金曾连续25年无亏损,被称为仅次于索罗斯的全球第二交易员。

最近,资产管理规模超300亿美元的重量级对冲基金Citadel对加密货币的态度也发生了转变。其首席执行官Ken Griffin最近承认自己此前将比特币比作“郁金香泡沫”是错误的,转而将加密货币称为过去15年来金融领域最好的“故事”之一,同时他还表示计划投资比特币。

今年1月,Griffin旗下Citadel证券首次接受外部投资时,投资者就包括红杉资本和加密货币投资机构Paradigm。彼时,Paradigm联合创始人及合伙人黄共宇(Matt Huang)就曾表示,期待 Citadel证券涉足包括加密货币在内的新资产类别。

但在大佬们投资热情高涨之际,也有人继续对加密货币持观望态度。资产管理公司Rebeco认为,虽然比特币与黄金具有类似的稀缺性,同时便于交易、易携带,但与黄金相比,比特币缺乏类似作为保值资产的交易历史。全球最大上市对冲基金英仕曼集团分析师Henry Neville则认为,比特币尚未经历通胀周期的考验。

表现优于股票回报趋稳

加密货币基金获青睐

数据显示,在危机期间,加密资产的表现优于股票等传统风险资产。例如,自2月24日俄乌冲突爆发以来,这两种数字货币分别上涨了14.5%和13.5%,而在此期间标普500指数仅上涨了3.2%。

另一方面,长期来看,加密货币类资产的回报在逐步趋稳。根据3月14日数据,旨在追踪加密货币资产管理公司交易的Barclay Hedge加密货币交易商指数2月跌幅仅为1.5%,远低于其1月的13%,以及去年12月的10%。

全球第一只加密货币对冲基金BitBull Capital的首席执行官Joe DiPasquale表示,俄乌冲突没有引起恐慌,且得益于比特币和以太币在2月的回升,该公司旗下的两只采用市场中性策略的对冲基金今年仍然有所上涨。

优于传统风险资产的表现与逐步趋稳的回报率使更多的投资者积极投资于加密货币类基金和相关企业。

根据资产管理公司CoinShares的数据,在截至3月4日的前两周内,加密货币投资产品和基金有1.63亿美元的机构资金流入,而流入区块链股票的资金总额约为1,560万美元。与此同时,基金分析公司理柏(Lipper)的数据显示,在截至3月9日的一周,债券基金净流出78亿美元,房地产基金同期流出了7.7亿美元。

信息交换平台With Intelligence的一份报告指出,去年进入开发阶段的加密货币产品数量显著增加,尤其是在第四季度,预计今年这一趋势还将延续,在机构投资者兴趣的推动下,将有更多高质量的产品推出,而加密货币和混合型基金将主导今年对冲基金的发行市场。

加密货币风投领域也受到资本青睐。根据数据公司Fundstrat的报告,在2月的最后三周,风险投资公司在加密货币领域投资了约40亿美元。而今年迄今,加密货币领域每周吸引的投资额平均在8亿美元至约20亿美元之间。此外,在截至3月11日过去两周,新的加密货币基金也筹集了近30亿美元。

“加密货币原生公司仍在以非常高的估值进行融资,许多融资轮仍获得超额认购,”加密货币经纪公司SFOX的首席执行官George Melka说。他还表示,加密货币初创公司的估值是他所见过最高的。

私募股权巨头贝恩资本(Bain Capital)旗下的贝恩资本风险投资公司(Bain Capital Ventures)也于上周初宣布将推出一支5.6亿美元、专注于加密货币相关的投资的基金。

“狂野的西部”被拿下

行政令下监管指引渐明晰

一直以来,市场和业内人士都认为加密货币市场就像是“狂野的西部”一样缺乏足够监管,而美国总统拜登于3月9日签署的行政令弥补了这一空缺。加密货币被用于洗钱等犯罪一直困扰着金融监管机构,而这一总统行政令就赋予他们对该行业更大的监管权力。

这份行政令要求联邦监管部门评估规模约1.75万亿美元的加密市场可能给消费者、投资者及宏观经济带来的风险。美国财政部长耶伦对此表示,此举将支持负责任的创新,对国家、消费者和商业界形成实质性利好。与此同时,政府部门也会关注与非法金融有关的风险,预防对消费者、投资者、金融系统和经济形成风险。

一些参与者欢迎政府提高参与加密货币的想法。印加数字(Inca Digital)公司首席执行官扎拉津斯基(Adam Zarazinski)说,行政命令提供了“融资新途径”的机会。对冲基金One River的研究主管Marcel Kasumovich则认为,对金融稳定的关注反映政府有意将数字货币纳入主流体系。

加密指数基金管理公司(Bitwise Asset Management)总顾问道林(Katherine Dowling)也表示,提供更为法律清晰的政府监管的行政命令会是“加密货币的长期正面因素。”

但美利坚大学金融管理教授艾伦(Hilary Allen)则提醒不要过于匆忙地拥抱加密货币。她说,“加密货币在融入我们金融系统的同时,不光对那些投资加密货币的人,也对我们经济的每一个参加者都制造了薄弱环节。”

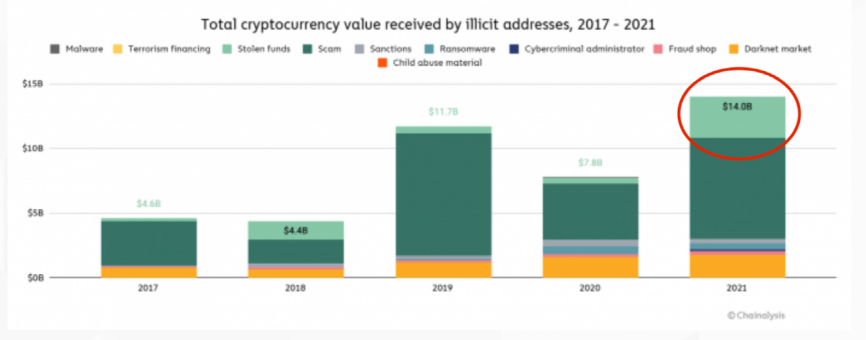

事实上,基于加密货币的犯罪在2021年创下了历史新高。根据区块链研究机构Chainalysis报告,非法地址在一年中收到140亿美元,高于2020年的78亿美元。

“加密货币遭犯罪滥用,成为继续采行加密货币的巨大障碍,增加了政府实施限制的可能性,最糟糕的是,殃及了世界各地的无辜民众,”Chainalysis指出。

(非法地址收到的加密货币价值和类别统计 来源:Chainalysis)

2022-03-18 22: 44

2022-03-18 23: 15

2022-03-18 21: 20

2022-03-18 20: 53

2022-03-18 19: 29

2022-03-18 19: 27