才好了一天,A股昨天又都跌回去了。周三,上证指数在3200点附近“反复横跳”,午后翻红后,尾盘再度跳水,收跌-0.82%,报3186.82点,3800余股下跌。

数据来源:Wind,截至2022.4.13

周三晚间,传来大消息,国常会定调:鼓励拨备水平较高的大型银行有序降低拨备率,适时运用降准等货币政策工具,进一步加大金融对实体经济特别是受疫情严重影响行业和中小微企业、个体工商户的支持力度,向实体经济合理让利,降低综合融资成本。

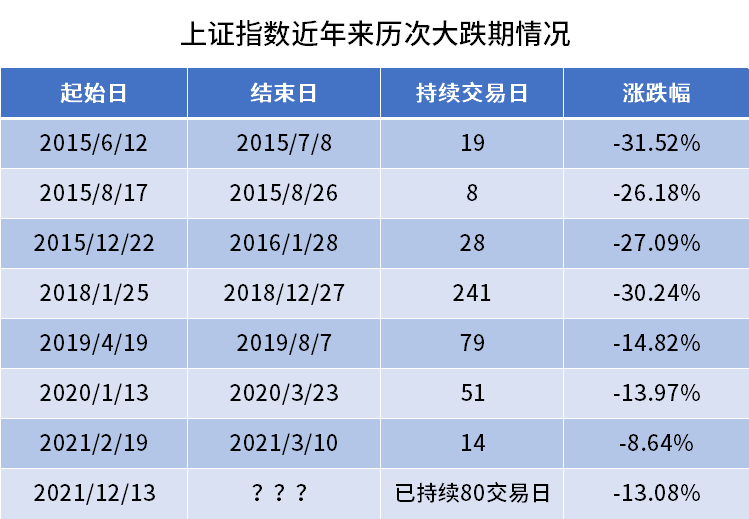

A股势头何时能够反转?自去年12月13日以来的这一波深幅调整,已持续80个交易日,还要多久才能够重回上升之势?每一次大跌的原因,都不太一样,但许多规律又都是相似的。我们试图从历史数据中,寻得一些安慰。

还要多久,大盘才能不跌?

2022年1季度经历的下跌令人难以忍受,但拉长来看,相似的波动在历史上已经反复出现。统计2015年以来上证指数发生较大回撤的时期,我们发现基本每一年市场都会面临阶段性大跌。

(数据来源:Wind)

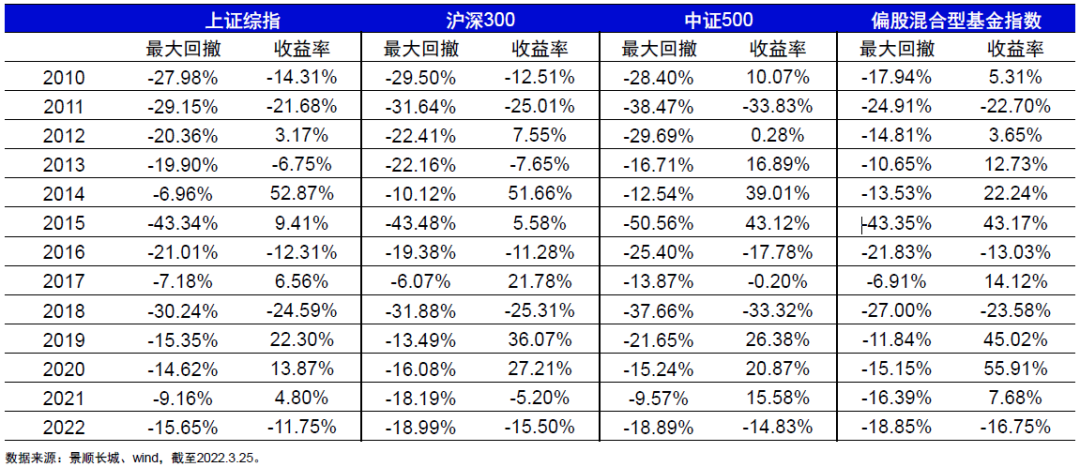

回顾过往十余年,我们发现,A股市场,波动和回撤是常态。2010年至今12个自然年度中,市场主流宽基指数和权益基金指数每年度基本均表现出剧烈回撤,沪深300有9年回撤超过15%,仅2017年一个年度回撤低于10%,即使在赚钱效应较好的2019年、2020年,最大回撤也达到15%。

与此同时,虽然每年都经历大的回调,但偏股混合型基金指数大部分年份依然能取得较高的收益。

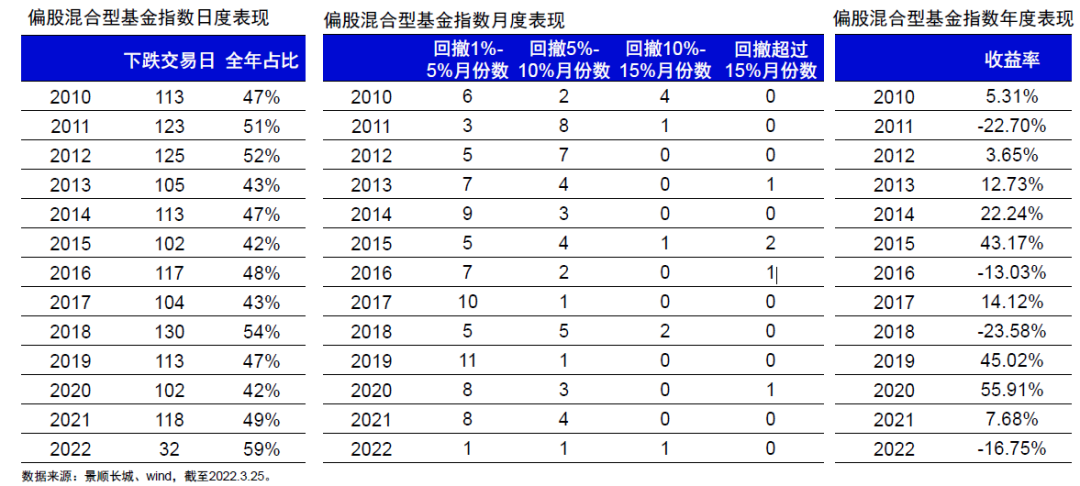

计算偏股混合型基金指数的表现,平均来看一年下跌的时间超过45%,拉长时间到月,绝大部分的月份也处于下跌状态。但如果把周期拉长,投资体验可能加大改善,12个完整自然年度中有9年收益率为正。而随着持有时间继续拉长,收益率将进一步提高,分别从2017.03.26、2019.03.26持有至2022.3.25, 3 年、5 年的年化收益分别达到18.56% 、11.34% 。(数据来源Wind,分别从2017.03.26、2019.03.26计算至2022.03.25,偏股混合型基金指数)

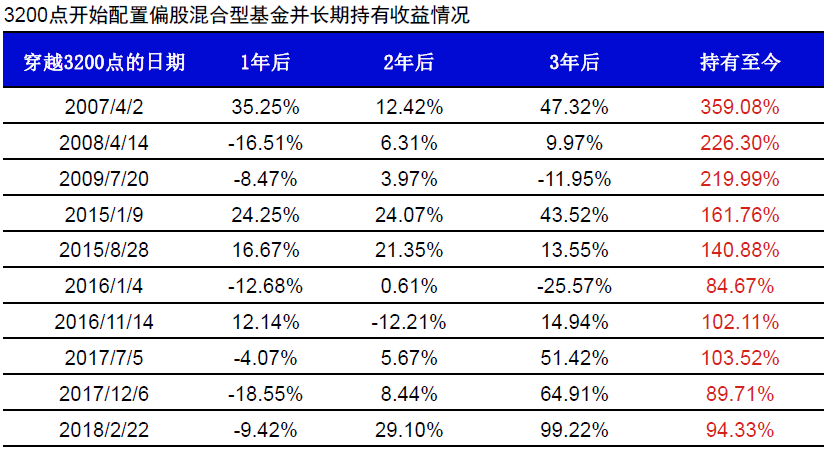

历次穿越3200点时入场的人,后来怎么样了

当前市场点位在3200点附近震荡,我们统计了历次上证指数穿越3200点时,买入偏股混合型基金指数的收益情况,数据显示即便短期内投资收益具备一定不确定性,或亏损,或盈利,但是只要耐心持有,拉长投资周期,有机会获得不错的收益。

风险提示:我国基金运作时间短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。

基金亏了,多久能回本?

我们统计了银河证券主动权益方向,成立满五年的614只基金,这些基金在过去五年经历最大回撤后,目前已有573只基金恢复下跌前的净值,占比高达93%(时间:2017年1月1日——2021年12月31日)。其中用时最长的花了861天,用时最短的为62天,平均恢复天数为330天。

这样看来,在经历大幅回调后基金还是有机会可以回本的,但是回本的时间有长有短。不过,过长时间的等待也确实会让投资者难以坚持,但巴菲特有一句名言“资本市场是财富再分配的系统,它将金钱从没有耐心的人转移到富有耐心的人”。所以当我们拉长投资时间等到亏损的基金回本后,要不要立马就卖掉呢?据以上数据接着统计发现,这573只基金恢复净值后再持有6个月的平均收益为23.21%,也就是说,如果你想着回本就卖了避避风险,很可能会错过后续上涨的机会。

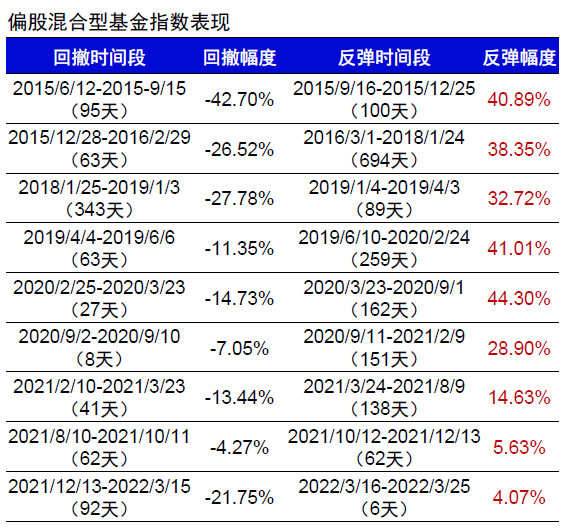

风险与回报相伴相生,短期的回调可能是为了蓄力后期更大的回弹 。尤其2018年,投资者普遍陷入对市场的深度怀疑时,回过头来看却是宝贵的入场时机。统计2015年以来偏股混合型基金历次涨跌,数据显示,每次波动都成为未来不断向上的垫脚石,相对大盘取得显著的收益。

小景说

以史为镜,可以知兴替。历史不会简单重复,历史数据也难以直接预测未来。但是了解了这些历史之后,我们的心态或许能够更平和。就像我们知道黑夜过后太阳依然会升起,再次进入黑夜时,便不会再那么恐惧。

风险提示:以上观点不构成具体投资建议。尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

2022-04-14 10: 41

2022-04-14 10: 26

2022-04-14 10: 16

2022-04-14 10: 10

2022-04-14 10: 04

2022-04-14 09: 50