没有人可以挡住光。

2000年,一只由政府成立的工作组,从中国无锡出发远赴澳大利亚,开始了一场对光伏行业特殊的调研。之后,无锡市的第一条10兆瓦的太阳能电池生产线投产使用,产能相当于此前4年中国太阳能电池产量的总和。

从市场认知偏差中发现光伏的机会

2001-2011年,新能源板块的光伏产业开启了发展速度最快的十年黄金发展期,十年间,光伏行业被附注了诸多的形容词:财富光环、造福第一、激发地方政府火热追逐、最吸引资本的梧桐树、第一家在美国主板上市的中国民营企业等。

一时间,做水电开发的、做建筑材料的、做服装业的、做家用电器的……纷纷披上光伏新衣,摇身一变为炙手可热的光伏新秀。

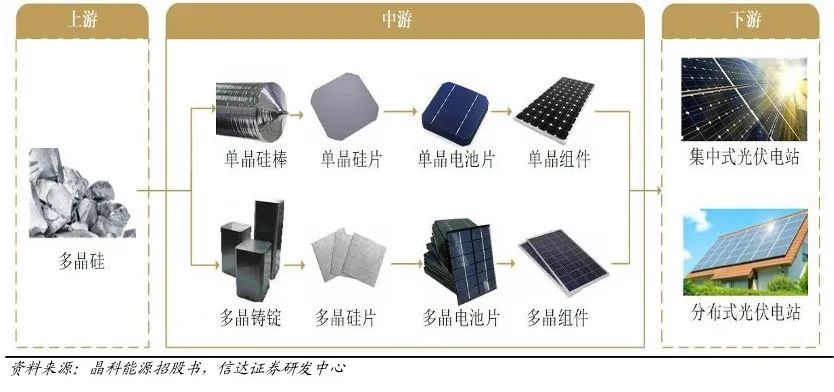

光伏产业链

但光也会带来暗影。

2012年,美国“双反”、欧盟反倾销立案、行业产能过剩、全球装机量骤降等一系列问题,让曾经风光无限的中国光伏行业遇到前所未有的困难和挑战。光伏行业开始进入了一轮整合调整期。

2012年,时任无锡市长朱克江在媒体记者发布会上表示,面对整体萧条的光伏产业,无锡政府首批2亿元资金贷款已发放到位,并成立扶持企业工作服务小组,政府将全力帮助各类光伏企业重拾信心渡过难关。昔日的多家光伏龙头企业跌下了神坛,无力喘息。

然而,当一个产业的龙头企业开始破产时,也意味着新的变革已经开始了,大浪淘沙,剩者为王。

做投资研究的基金经理们乐于这些变化,变化会带来新的变革,行业格局重塑的过程中蕴含着很多超额阿尔法的机会。

光伏产业的残酷在于,在没有到达历史的拐点之前,必须跑马圈地,扩大产能,攻坚新技术,以自我革命来杀出机会。所以在行业下行的过程中,更需要慧眼识别出谁是那些能抓住自我革命的公司,一旦行业问题解决,公司的价值成长曲线就能看得清楚。

在光伏行业,唯一不变的是技术会不断进步,永远在变的是产业格局。光伏产业的核心是技术迭代带来的成本优势。2015年至2017年,光伏产业中新技术的出现,意味着新产能将会打败老产能,投资成本甚至会低于老产能的残值。

二级市场的基金经理们在蓄势观察,等待着机会。光伏企业也是一代新人辈出,光伏行业发展迎来了成长期。

2017年-2020年,技术迭代,产业链延伸、需求上涨、海外业务放量等,每一年,光伏行业都在积蓄力量,光伏行业从补贴输血走向自我造血,推动着整个产业的大革命。

拉长周期来看,行业和公司的成长性决定了公司股价的长期逻辑,而周期性主导着公司短期涨跌。光伏行业上涨是需要依托公司自身成长性与光伏行业周期互相叠加筹码的结果。

在嘉实成长风格总监姚志鹏和他的团队看来,投资和研究要深度探究产业的背后,观察产业趋势如何驱动、基本面如何驱动。如果市场估值没有错,那么这些资产的回报率就是业绩,本质上市场对于这些东西的定价,会趋于合理性。

光伏行业中的龙头企业成了二级市场中涨幅的“头马”,几年间涨幅近100倍,完美上演了成长风格投资的标准路径。

新能源车已进入行业钟摆加速期

如果我们用长期视角回溯今天市场发生的一切,再同时横向比较同期各大产业链的发展脉络,会发现基本面向好的低点或许只是一场“阵痛”,是“成长的烦恼”。

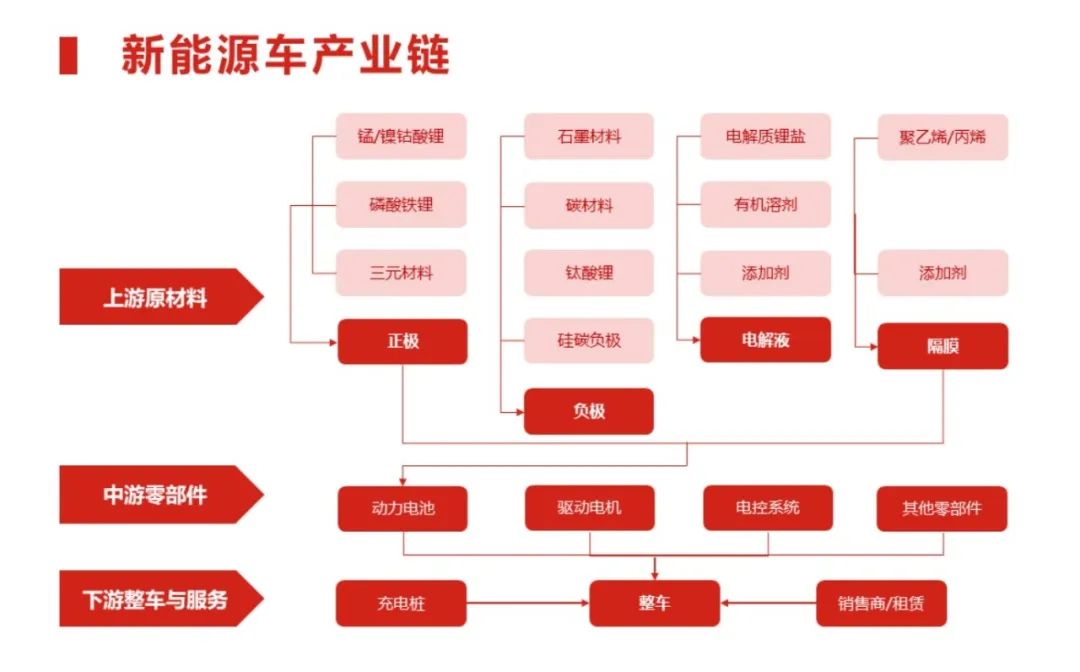

眼下,新能源车产业链的上游矿产资源的争夺早已硝烟四起,据“锂”力争。中游零部件在产品质量上迭代精进,而各路造车新势力纷纷宣布入局新能源车领域,加入整车与服务的下游链条。

事实上,新能源车在2017到2019年进入平稳增长过程之中,有大量公司出现过明显的洗牌。洗牌后,中游环节的竞争格局就更加清晰。对于投资结果,竞争格局的确定性可能比行业空间更重要一些。中游板块涵盖了大批有明确竞争优势和竞争格局的企业,这也是一股不应忽视的投资机会。

只有对产业链里的每个环节都跟踪得非常紧密,才有可能知道哪个环节正在发生变化,哪里会产生强阿尔法。

嘉实基金成长风格投资总监姚志鹏和他的团队,给出了投研的逻辑:中游和下游是能够产生大市值的公司的,不仅仅是在这个行业,在其他各种各样的行业之中,长期的大市值公司和企业大部分都是在中游和下游的环节之中,长期能走出来的核心原因是它的供给端可以做出一定层面的差异化。

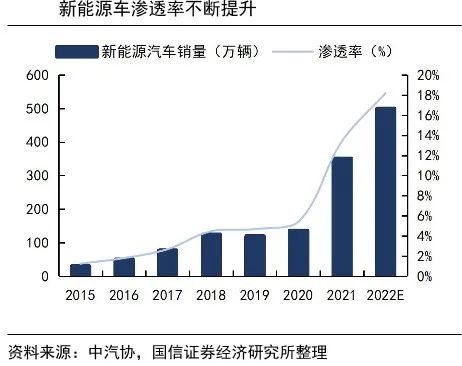

市场对新能源未来的成长有了各种各样的探讨。基于渗透率,很多投研团队认为智能手机行业过去十年的路径或许对新能源车行业是一个参考借鉴。从2010年开始,智能手机在全球的渗透率从10%进入到上升阶段,到2015年,在增速最快的5年里,智能手机的渗透率从10%提升到70%,是一个5年增长10倍的过程。

全球的新能源车渗透率依然处在10%的水平,中国的新能源汽车渗透率大概是20%出头,欧洲略高在20%-30%的水平。而在北美、日本和南半球渗透率会更低一些。

可以说,整个新能源车行业正处于一个行业钟摆加速的时候,它像是正在成长的小树,正在生机勃勃的进入成长前期,还在储蓄力量,蓄势待发准备进入成长的中期和后期。有可能3、4年后,新能源车行业的发展路径也依然可以依托历史的摆渡,让投资者们清晰的标注上注脚。

产业周期阶段不同 成长型基金经理布局也大不同

“每一条净值曲线,都是基金经理投资观、价值观、人生观的折射。

观察基金经理最好的时间窗口,不是在大市场顺风顺水的时候,而是看他们在逆境的表现。在逆境中反思、纠错、体会、沉淀,才能让投资能力再上层楼。

翻看十年间姚志鹏的持仓记录,挖掘新能源和消费电子的时候,很多标的都买在底部,身边并没有“伙伴”,市场的声音也很嘈杂。这就需要基金经理孤独的面对企业的基本面,把大部分精力放在识别资产的价值上,而不是看着市场的热点来回交易。同时,根据细分方向成长性与性价比调整持仓重点。

观察姚志鹏及他的团队投资方法,可以看出,要在一个行业萌芽期时深度研究,但不要轻易出手。萌芽期意味着线索,这是一个基于基本面的主题博弈,要在企业有估值安全边际的时候在考虑入手;观察萌芽期步入到成长期之后,就开始陆续大规模出手去买这些板块,或者说试探性陆续去加仓;等待机会进入成长期后,进程可能会有波折,更需要深度研究、观察决策;而等到成长后期,当它的预期回报率明显下降时,会果断做一定的调节,或是去寻找更加处在向上期的行业。

一个时代“头号玩家”,往往会经历对于产业价值链重构颠覆性的创新,以及在自我业态上跃迁的一系列过程。而很多伟大的投资机会,只有看得远才能发现。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。

2022-04-14 18: 22

2022-04-14 09: 47

2022-04-14 15: 53

2022-04-14 16: 54

2022-04-14 16: 29

2022-04-14 15: 56