虽说金融产品“卖者尽责、买者自负”,但百万现金砸了个底儿掉,这事搁谁身上都得着急。

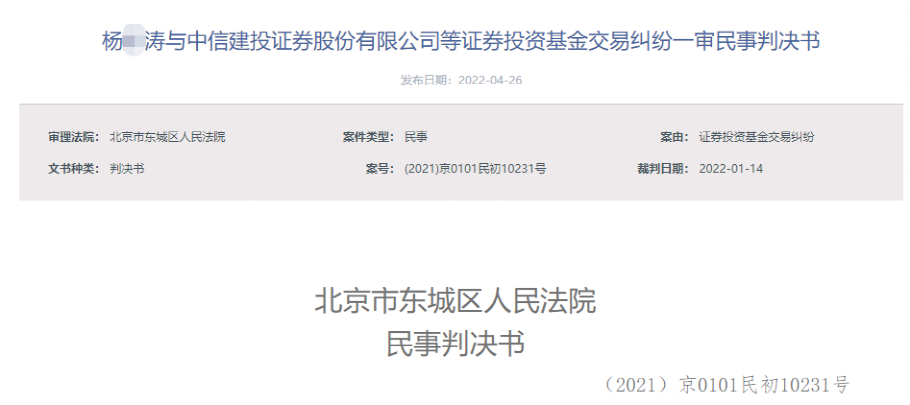

近日,北京市东城区法院公布的一起民事判决书显示,投资者杨某涛轻信了基金代销方“8%基准收益”的承诺,在出资100万购买私募产品后却遭遇巨额亏损,清盘后仅余1.86万元。杨某涛遂将私募公司、代销机构和托管券商一起告上法庭。

对于这样的巨额亏损,法院是否会支持投资者的请求?基金君带你一探端倪。

投资一年净值低至0.019

判决书显示,2018年4月,投资者杨某涛通过代销机构理财师田某介绍,投资100万元购买“泓实资产睿兴十号私募投资基金”,投资起始日期2018年5月15日,投资期限12个月。

具体看该基金涉及的各方:其基金管理人为北京泓实资产管理有限公司,代销机构为上海进懋资产管理有限公司、深圳盈信基金销售有限公司。理财师在出庭作证时表示,三家公司同属一个集团。此外,该私募基金由中信建投进行托管。

在2019年5月,睿兴十号投资期限将满1年,泓实资产向杨某涛发送《清算公告》称,该基金的清算开始日为2019年5月14日,清算小组将按照合同约定及时向投资人分配剩余财产。但由于该基金投向某资管计划,所投资股票市场流动性较差,变现所需时间延长,预计将在2019年8月30日前完成基金财产清算。

在清算报告中,泓实资产还特意强调:变现时间仅作为参考,可能受到多种因素影响;股票市场不确定性较大,存在后期变现导致损失扩大的风险。

而正如泓实资产所言,在承诺清算完成的日期来临,其再次发送《清算进度说明》称,由于基金所投资管计划部分持仓股票停牌,变现时间无法预估。泓实资产承诺,将在股票复牌后尽快变现股票并进行基金财产清算。

一拖再拖之下,至2020年5月,睿兴十号终于得以清算。根据清算公告,此前成立资金7130万元的睿兴十号资产总净值仅余132.35万元,累计单位净值0.019。当年5月19日,杨某涛终于收到了转账,此前100万元的投资仅余18552.65元。

巨额资金投向仙股

那么,睿兴十号到底投资了什么样的资管计划,导致巨额亏损的产生?

法院查明事实显示,2018年6月,泓实资产作为委托人与申万宏源(管理人)、交通银行(托管人)签订了资产管理合同,委托期限10个月。该产品为权益类定向资产管理计划,资产比例配置为为权益类资产98%-100%,现金类资产0%-2%,负债比例不超过200%。其中,权益类资产为在港交所挂牌交易的中新控股股票。

2018年6月,中信建投在泓实资产的指令下,向上述资管计划的托管账户划款6660万元。彼时,中新控股的股价约在0.9港元/股。作为“先锋系”旗下港股公司、坐拥先锋支付牌照,在2018年下半年“先锋系”网贷产品不断爆雷的还环境下,中新控股的股价自然也节节败退。至产品到期日,中新控股股价已跌至0.04港元/股。

在2019年7月,中新控股因受旗下全资子公司先锋支付不合规操作影响而正式停牌,停牌前中新控股股价为0.012港元/股,彻底沦为仙股。这也是睿兴十号最终产生巨额亏损的原因。

在2018年的环境下,为何要将资金投向先锋系的港股上市公司?记者根据天眼查查询发现,泓实资产的曾用名为北京先锋国泰资产管理有限公司,进懋资产则背靠网信集团,盈信基金大股东的前身为北京先锋财富投资管理有限公司,三家公司均具备“先锋系”背景。

此外,盈信基金、进懋资产均已成为最高人民法院公示的失信公司,泓实资产也在今年4月成为被执行人,且因登记住所无法联系而被列入企业经营异常名录。或许也正因为此,上述三家公司均未出庭参与诉讼,仅有基金托管方中信建投出庭应诉。

轻信8%基准收益承诺

在庭审中,杨某涛自称自己为工人,年收入10万元。其认为泓实资产作为基金管理人,未如实告知其购买的基金产品存在极高风险,未履行适当性义务。对于代销机构进懋资产,杨某涛称其理财师田某宣称有8%的保底收益,且存在冒充签字等行为,所留联系方式也是理财师的,其行为侵犯了自己的知情权。

具体来看他们的聊天记录:

投资者:收到了合同,不过合同里面的条款让我感觉就是风险自负,没有保本之说,基金公司赚了和亏了都没约束。

田:合同肯定这么说呢,不然备案也过不了,理论上肯定是盈亏自负啊,公司也没有义务替客户承担亏损的,但是咱们公司还是会说有8%的保底,这个就凭良心了,对客户投资的体验感满意出发的。

投资者:没有保本8%的内容啊。

田:而且咱们的管理人实力确实不错,之前兑付的那么多产品平均收益都挺高,只有一个港股收益略亏一点,但是公司最后给了9%,

杨:你的意思时基金经理做亏了,你们公司给补贴,让数据不太难看。

田:他们自己贴,公司不给贴,不过基金管理人,也是公司的,他们发行那么多基金,才亏这一个,其他还是赚很多,基金的产品,任何合同都不会写保本的,不过里面有个基准收益,写的8%。

在庭审中,理财师田某出庭确认了聊天记录的真实性,并称8%是进懋资产对投资者的承诺。经杨某涛授权,基金合同、业务申请表等内容均由田某代签字,电话、邮箱均是田某的。

法院判决:

私募及代销方承担赔偿责任

产品出现巨额亏损,是否全部由投资者自担责任?

北京东城区人民法院一审认为,本案的争议焦点在于,泓实资产是否违反适当性义务。

适当性义务是指卖方机构在向金融消费者推介、销售银行理财产品、保险投资产品、信托理财产品、券商集合理财计划、杠杆基金份额、期权及其他场外衍生品等高风险等级金融产品,以及为金融消费者参与融资融券、新三板、创业板、科创版、期货等高风险等级投资活动提供服务的过程中,必须履行的了解客户、了解产品、将适当的产品销售给适合的金融消费者等义务。

在本案中,《基金交易业务申请表》、《账户业务申请表》及《基金合同》均由进懋资产员工田某代签署,案涉基金属于R3级基金产品,基金未设预警止损线,在极端情况下,投资者的本金有可能出现全部损失,属于高风险金融产品。

根据查明的事实,《基金合同》并非杨某涛本人签署,回访电话及邮箱均系进懋资产员工田某所使用。故法院认为,泓实资产作为专业金融机构,在销售上述金融产品时,未了解杨某涛的风险承受能力、未向杨某涛充分揭示投资风险,其作为金融产品发行人未尽适当性义务,违反了先合同义务,导致杨某涛在购买金融产品过程中遭受损失,应予赔偿。

此外,法院认为,盈信基金与进懋资产作为金融产品的销售者,在销售过程中未如实告知基金存在的风险、未了解投资者风险承受能力,且承诺基金存在基准收益8%,其亦未尽到适当性义务,杨某涛有权要求其就上述损失与泓实资产共同承担连带赔偿责任。

不过,对于基金托管方中信建投,法院认为其作为托管人履行了合同约定的事后监督、付款、清算等义务,杨某涛要求其承担连带赔偿责任无事实与法律依据,驳回其诉讼请求。

据此,北京市东城区人民法院一审判决,自判决生效之日起七日内,泓实资产、进懋资产圳盈信基金连带赔偿杨某涛投资本金损失98.14万元及利息损失。

2022-04-26 12: 58

2022-04-26 16: 06

2022-04-26 19: 30

2022-04-26 20: 00

2022-04-26 21: 00

2022-04-27 00: 12