小e划重点:

1、行业已进入隆冬:今年一季度,去年仍盈利的牧原股份也亏损52亿元,10家上市猪企已合计亏损超150亿元。

2、养猪持续亏损,中小规模的养殖场迫于现金流压力不得不退出市场,华东部分地区散养户退出比例达到60%-70%。

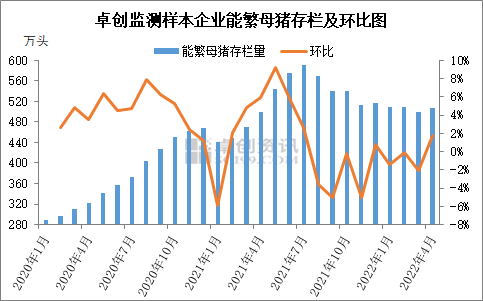

3、作为衡量生猪产能的重要指标,全国能繁母猪存栏量今年3月份已经降至4185万头,环比下降1.9%,同比减少7.86%,接近于4100万头的基础保有量。

4、“近期的猪价上涨更多是源于需求端的拉动,未来走势如何,还要看供应端的具体情况。”

5、在非瘟、新冠双重疫情影响下,当前生猪消费端疲软,市场存在供大于求情况,加上饲料价格较高,成本与售价存在严重剪刀差,行业尚处于十分困难的时期。“目前看来,这一情况至少要到三季度,才有可能出现反转,悲观来看要到四季度才会出现周期反转的可能。”

6、“能繁母猪去化,未来一段时间的生猪供给量或可持续走低,但当前生猪出栏量依然相对稳定充裕,加之猪群结构改善、生产性能提高带来的影响,对于是否可宣称‘拐点’来临,目前尚不能做出简单的判断。”

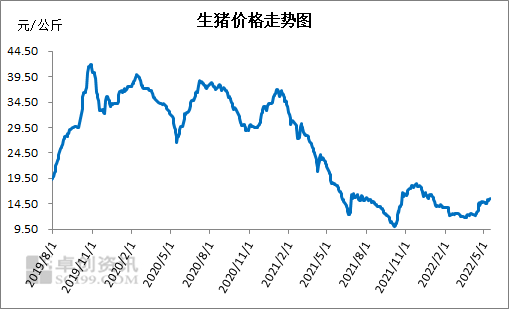

这一轮最强猪周期,何时能反转?市场陷入分歧:乐观派认为,国内生猪价格4月以来显著回温,部分养殖类上市公司的股价已经有所体现,周期拐点即将来临;谨慎派则表示,粮食价格推高养殖成本,产能去化尚未完成,供应充裕叠加需求疲弱,生猪企业大幅亏损的局面会持续,行业仍将在较长一段时间内处于磨底期。

双方也存在共识,生猪养殖是周期属性最为明显的行业之一,经历大起大落后,开启新一轮循环是大概率事件,市场在等待猪周期反转。

近期,证券时报·行业e线记者组深入采访龙头上市公司、中小养殖户、业内专家等生猪养殖行业参与主体,试图展现新一轮上行周期前的真实图景,帮助投资者判断猪周期进程几何。

散户大量出局

中小规模的生猪养殖散户,资金、技术等方面的实力薄弱,掌握信息不全面,防疫水平较低,很难扛过一轮完整的猪周期。生猪养殖散户的优势在于“船小好掉头”,在每一轮周期低谷震荡过程中,可以快速反应,实现自我淘汰,或者认亏出场。等待新一轮猪周期上行方向确认,养殖散户又会快速加入,追赶行情。

因此,生猪养殖散户是否完成产能去化,可以作为猪周期是否处于底部的判断依据之一。

河南新乡原阳县的养殖户李华(化名)仍在坚持,但情绪已然不高。“这两年猪价一直不好,赔了不少钱,现在也就随便喂喂。”对于证券时报·e公司记者提到的猪价回暖话题,李华不以为然,“去年也涨过一波,但没过多久就又跌下去了,横竖也都是赔的。现在这个情况,就是价格涨了也没人愿意养猪。”

2020年高峰期,李华这个并不大的小养殖场内育肥着四、五百头生猪,显得有些拥挤,彼时猪价逼近20元/斤,头均盈利有两千多元。而当下,肥猪仅剩几十头,可供后续繁衍增产的母猪不足十头,养殖场显得空荡了很多。

周边十里八乡,像李华这般大幅降低养殖规模,甚至弃养的养殖户不在少数。李华说,目前本村养的生猪总数不超过300头,上波高价期新进的养殖户去年就不干了,仅有个别老养殖户还养几头维持。

维持的办法是“穷喂”,尽量降低高企的养殖成本。“这两年玉米、豆粕价格越来越高,猪又卖不上价。”趁着五一假期前的一波小涨行情,李华又急忙卖出家里的三头肥猪。“现在都不敢养太大,200斤左右能卖就卖,喂猪成本太高,养越大越赔钱。”李华说。

为了节省成本,李华喂养的猪料早已不敢使用营养更为均衡丰沛的饲料,豆粕价格上涨后,菜粕等相对便宜的替代料也都用上了。即便如此,养殖散户的资金压力依然较大,“只能用穷喂法”。

李华已经瞄上了其它门路,近期她的微信朋友圈都是关于茶业、养生品的广告,和主要为猪市信息的情况已经大有不同。

让众多中小养殖户选择去产能的原因,除了成本高企、价格低迷的因素外,还有难以堤防的非洲猪瘟。即便经常冲洗,散户们的养殖环境也会有明显异味,与规模企业严格防疫下的猪场有天壤之别,这是散户更容易受到非洲猪瘟冲击的主要原因。

“这个病(非洲猪瘟)没药可治,也防不住,猪一旦感染就不能要了,之前的投入也都得打水漂。”李华感慨,去年11月份以来,自家就有数十头猪因为非瘟死亡,周边养殖户也都随时面临疫情侵袭,束手无策。

“养猪持续亏损,中小规模的养殖场迫于现金流压力不得不退出市场,华东部分地区散养户退出比例达到60%-70%。”采访中,有业内人士表示,每轮猪周期都是行业洗牌,头部企业的竞争优势正逐步显现。

猪企持续深亏

和养殖散户不同,规模化猪企的防疫极为严密。以牧原股份为例,要求进入猪场前一周禁食猪肉,还需要隔离三天,洗澡十余次,公司还强调“任何人都不会有例外”。

牧原股份生猪养殖场区

5月上旬,南阳地区经历了一波倒春寒,室外气温不高,但猪舍保持25度的恒温。根据牧原股份的要求,要在特设隔离点待满三天才能进入厂区。进入隔离点的首道程序是非瘟采样检测,生物安全员会对包括头发、脸部、手部、脚等全身部位都进行详细擦拭采样,检测结果为阴性后才能进行下一步的自我消毒程序。自我消毒,即是短时间内反复洗澡,从进入隔离点,到最终走出场区,需洗澡十余次。进入养殖区、猪舍单元,以及离开单元后都要分别洗澡,每次都要求在10分钟以上。

牧原股份还在猪舍进风端加装了新风系统,并在猪舍内部加装精准通风系统,以隔绝大部分病毒。饲料、车辆、物资等方面的管理也极为严格,确保内外相对隔离,做好清洗消毒,并落实监督检查制度。

牧原股份生猪养殖场区

牧原股份相关负责人对证券时报·e公司记者表示,“非洲猪瘟目前还没有特别有效的疫苗与药物,只能通过严格隔离养殖,才能保障生猪生产的稳定,公司近年来也主动提升了生物安全防控等级。”根据记者的了解,其它规模猪企情况类似,均采取严格的防疫措施,以确保养殖安全。

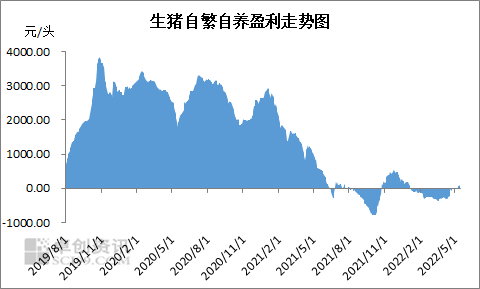

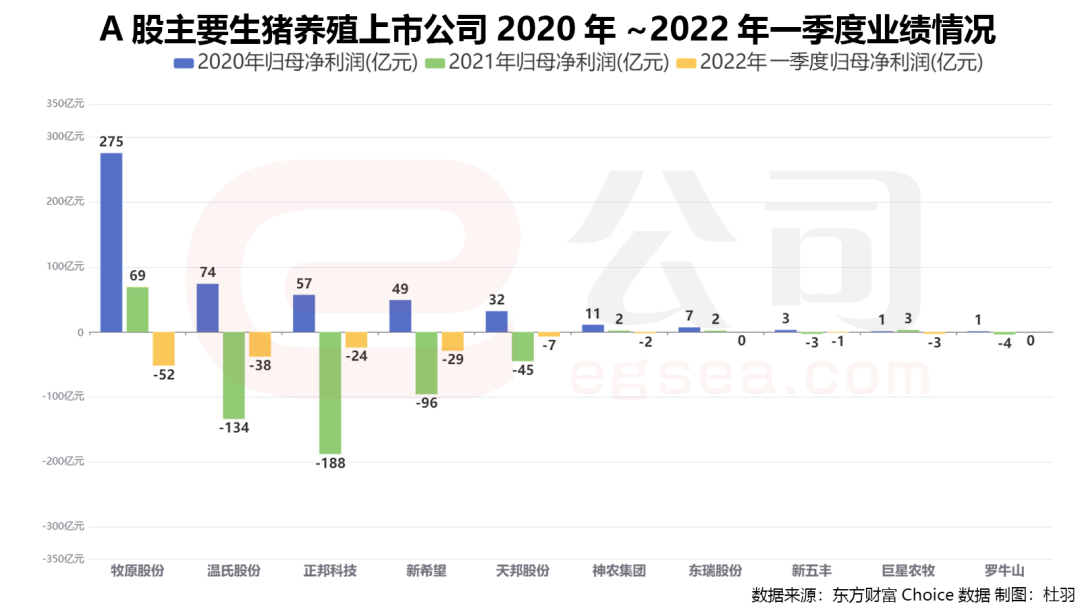

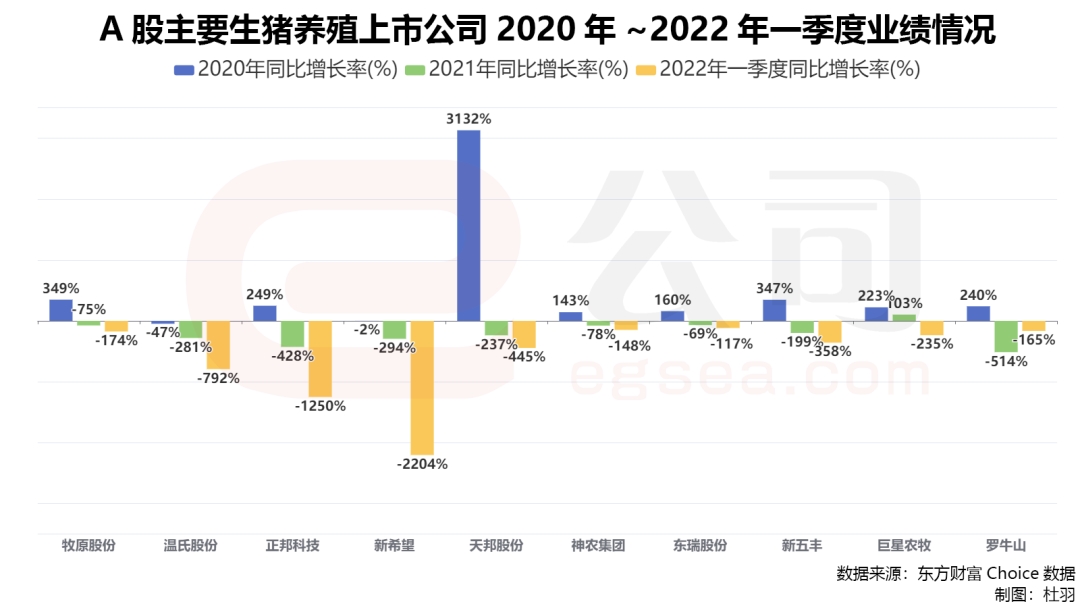

非洲猪瘟是上一轮超强猪周期上行的重要推动因素之一,其当时对行业产能造成极大冲击,大幅拉升猪肉价格。大型养殖企业积极提高防疫等级,补栏成果也开始显现,行业产能释放,2019年、2020年赚的盆满钵满。但随着供应大于需求,2021年至今年一季度国内生猪市场价格持续下行,一路击穿成本线,规模猪企开始陷入巨亏状态。

2021年,Wind申万行业类生猪养殖板块10家上市公司中,6家上市猪企已合计亏损近350亿元。而到了今年一季度,去年仍盈利的牧原股份也亏损52亿元,板块中10家上市猪企已合计亏损超150亿元。行业进入隆冬。

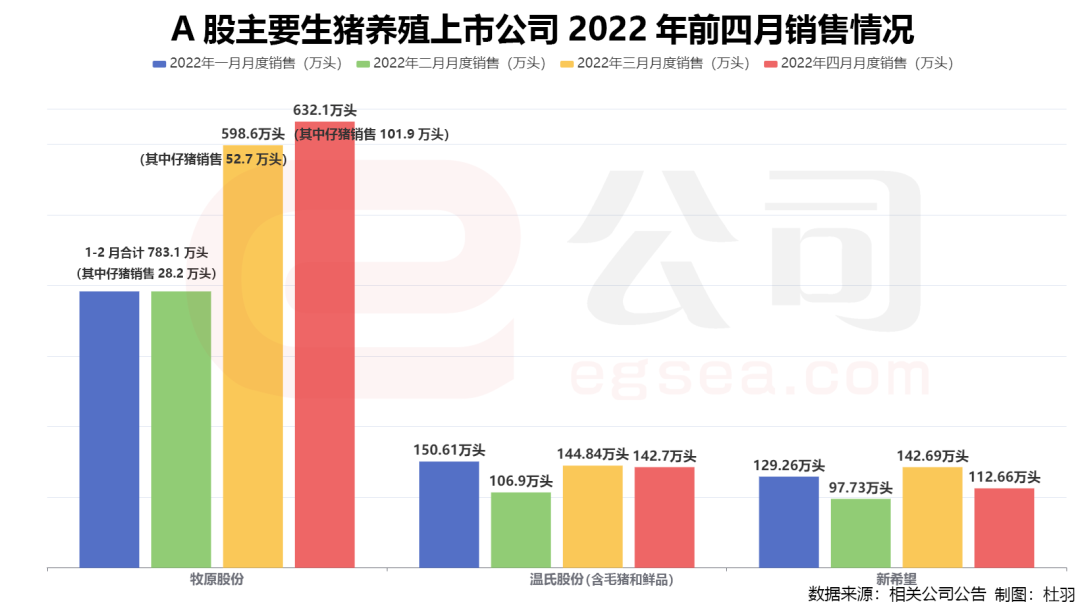

今年二季度开始,情况开始有所改变。4月,猪价较一季度有了小幅的回升;5月,生猪市场价格来到15元/公斤左右。市场普遍看好下半年猪价行情,补栏积极性提高,仔猪与种猪价格均有所增长。

这一次,是猪周期拐点临近了吗?

猪周期持续磨底

对于周期性行业而言,产能去化、供给端收缩程度,是衡量周期演变的进展的重要标准。具体到生猪养殖行业,能繁母猪的存栏数量变化直接关乎行业产能。

2021年6月,全国能繁母猪数量达到了近几年最高水平4564万头,随后开始下降。今年3月份,全国能繁母猪存栏量4185万头,环比下降1.9%,同比减少7.86%,已经接近于4100万头的基础保有量。

“能繁母猪存栏量将显著影响10个月后生猪的供应量,因此2022年4月份生猪的潜在供应量已达到峰值。5月,市场供应压力或将迎来边际改善。”宝城期货金融研究所高级农产品研究员毕慧分析,能繁母猪存栏量已经接近于基础保有量,表明父母代这个饲养环节的去产能化已经基本完成,且季度环比下降和同比微增也预示着未来一个生产周期内的商品猪供应压力会明显放缓。

毕慧认为,二季度末能繁母猪存栏量有望回归正常保有量区间,现阶段去产能化已经接近尾声。

“周期反转的核心是生猪产能在价格持续低迷阶段不断去化,市场供需关系发生根本性改变。同时,根据历史经验,生猪价格在周期底部也有不断波动并二次触底的情况发生。”牧原股份相关负责人对证券时报·e公司记者表示,虽然从农业农村部数据来看,能繁母猪存栏当前整体去化明显,但是依然略高于往年周期能繁母猪低点数量,公司能繁母猪存栏小幅变动,整体较稳定。

温氏股份相关负责人接受记者采访时表示,即使存栏数据达到基本供需平衡点,也需向后推演母猪孕期、生产,到仔猪养殖的约10个月时间,这期间,肉猪产出将是逐步下降的过程。

从此前较长的4个猪周期情况来看,猪价底部震荡时间都需要一年多时间,持续去化生猪养殖的产能。

“目前市场尚处在周期底部。从去年下半年开始,到今年一季度,整体呈现了‘长L’型走势,是典型的大周期底部形态。”傲农生物相关负责人向证券时报·e公司记者分析生猪周期走势时表示,“从大的周期看,生猪价格波动和能繁母猪存栏的数据变化趋势相关联,最终与市场供求变化和实质产能波动挂钩。即将到来的新一轮上行周期与以往数轮并没有什么本质差别,还是市场供求关系带来的影响推动周期演变,只是扰动因素会更多一些。”

拐点或延后而至

稍早之前,生猪养殖上市公司的股价有所表现,部分个股涨幅较大,但近期又被压制。

“当前,市场都在期待周期反转,但实际上产能去化底部需要一年多的煎熬期。”温氏股份相关负责人认为,本轮猪周期去化时间或进一步延长。其分析了多方面原因:一是,猪肉价格近期时好时坏影响养殖户心态,产能去化速度阶段性放缓;二是行业集中度提高,大企业获资本市场赋能综合实力提升,追求的不是短期盈利,即使低价期亏损,有资金实力的企业还是要维持一定产能,产能不会瞬间大幅萎缩。

在非瘟、新冠双重疫情影响下,当前生猪消费端疲软,市场存在供大于求情况,加上饲料价格较高,成本与售价存在严重剪刀差,行业尚处于十分困难的时期。上述人士认为,目前看来,这一情况至少要到三季度,才有可能出现反转,悲观来看要到四季度才会出现周期反转的可能。

牧原股份上述负责人也表示,虽然目前部分行业观点认为二季度将是生猪市场的拐点,但对于中长周期判断,公司依然比较谨慎,短期来看,公司认为下半年行情会好转。

牧原股份生猪养殖场区

傲农生物相关负责人预计,今年三季度猪价将逐步有向上走势。其进一步解释,生猪市场已从去年开始累计产能去化成果至今,存量必然持续减少。这一存量变化对应到小猪出生,再到育肥出栏,已开始对后续市场供应关系及生猪价格走势形成影响。母猪存栏量去化超过10%后,对应肥猪出栏价格就会有相对较为明显的表现。

对于国内生猪市场是否临近拐点?唐人神相关人士判断,3月份大概率是低点,今年整体维持上涨趋势,四季度维持高位。

毕慧判断,当前生猪市场在供需格局逐步改善的情况下,现货价格或将延续底部反弹,价格重心将有所上移,但在能繁母猪及生猪绝对保有量不低的情况下,整体的反弹高度还将受限。同时从仔猪、母猪涨价幅度来看,仔猪价格上涨显著高于母猪上涨幅度,也说明市场更看好下半年。

新希望回复记者表示,猪价是由供需决定的,目前生猪出栏量相对稳定充裕,一季度生猪出栏量达到1.95亿头,比去年同期高14%。每年年后1-2个月是全年的需求淡季,而4月需求逐渐回暖,会对猪价产生较强的拉动作。近期的猪价上涨更多是源于需求端的拉动,未来走势如何,还要看供应端的具体情况。

新希望生猪养殖场区

新希望观察到,这轮能繁母猪去化的同时,母猪群的优化和改善也在同步进行,关键生产指标在逐步提升,部分市场参与者在淘汰低效母猪的同时,也在补充高性能的后备母猪。

因此,当前虽然处于能繁母猪持续下降的阶段,但由于猪群结构改善和生产性能提高,后续的生猪供应下降的情况还需要进一步观察。

新希望认为,能繁母猪去化,未来一段时间的生猪供给量或可持续走低,但当前生猪出栏量依然相对稳定充裕,加之猪群结构改善、生产性能提高带来的影响,对于是否可宣称“拐点”来临,目前尚不能做出简单的判断。

成本高企或加速周期推进

在猪周期持续探底阶段,粮食价格却冲抵历史高点,加重了养殖端的成本压力,而消费端需求疲软,价格持续下行,企业和养殖户遭遇上下夹击。但客观上看,成本与价格“剪刀差”的存在,或加速猪周期转换过程。有观点认为,若行业转向回暖,高粮价成本向终端传导将变得顺畅,进而推动猪肉价格走高。

新冠疫情暴发以来,反映粮价最重要的指标——全球谷物价格指数屡创新高,今年在地缘冲突因素的影响下又再度出现短期暴涨。数据显示,2020年初至2022年3月,全球谷物价格指数涨幅超过65%,达170.1,创该指数有统计以来最高水平。2022年3月,玉米采购均价2865元/吨,环比增长1.8%,比2014年8月历史高点(2580元/吨)高出285元/吨。

在高粮价拉动下,饲料企业在过去一年多时间内频繁上调产品价格,而饲料价格高企,无疑加剧了生猪养殖端的成本压力,因为猪饲料成本占养猪总成本的50%~70%。正常情况下,在生猪饲料生产中,蛋白饲料主要靠豆粕提供,占比达25%;能量饲料主要由玉米提供,占比达65%。

对于当前国内生猪养殖行业的高成本现状,傲农生物相关负责人对证券时报·e公司记者表示,整体来看,粮食价格上涨推升养殖成本的问题是明显的,同时也会加速产能的继续去化。

“目前生猪市场处于供过于求阶段,但粮价已经涨至高位,高成本下养殖企业承受压力较大,但如果生猪市场进入供不应求的情况,粮价依然维持高位,那价格传导机制就会得到比较明显的体现。”对于高粮价对养殖端的影响,温氏股份相关负责人认为,由于高粮价,当前每斤猪肉成本较此前要提升1元左右,这部分成本或最终转嫁到下游猪价。

“无论哪一个生产环节作用,只要影响到成本或者效率,在很长一段时间使养猪板块赚不到钱,就会形成减产,最终会推演到猪价提升。长远看,如果原料价格持续维持在较高水平,对生猪养殖成本线和长远的猪价,将形成托底作用。”对于高粮价对生猪养殖行业的长远影响,傲农生物上述负责人分析认为,本轮即将到来的周期上行,原料价格肯定比上一轮要提升,这最终会反应到猪价上,非瘟防控成本也会体现在未来的价格里。

不过,卓创资讯生猪分析师马丽媛认为,生猪养殖成本构成多样,高成本未必带会带来高猪价和高盈利,决定猪价的根本因素是市场供需格局,成本决定价格支撑。成本和猪价共同决定了盈利水平。

唐人神相关负责人表示,生猪价格短期主要受供求关系影响,不太受成本的影响,长期来看会受到通胀因素及各种成本上涨因素的影响,周期底部会逐步抬升。盈利水平短期会受制于粮价的上涨,长期来看基本不受粮价的影响。

4月份以来,猪价回暖,粮价所回落,养殖压力暂有缓解。在4月份退出过度下跌一级预警区间后,据国家发展改革委最新数据,5月9日-13日当周,全国平均猪粮比价为5.35∶1,连续三周以上处于5:1-6:1之间,回升至《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》设定的过度下跌二级预警区间。

行业格局迎新变化

每一轮猪周期都会对行业格局产生影响,本轮最明显的表现就是行业集中度大幅提升,头部企业的竞争优势体现。头部企业穿越周期能力的提升,也在深刻影响周期推进,是导致本轮底部周期持续时间较长的重要因素。

公开信息显示,20强猪企占全国总出栏量的比重,已经从2018年的9.76%提升至2021年的20.3%,生猪养殖行业集中度大幅提升。畜牧兽医研究所的数据也显示,2021年,年出栏500头以下的养殖户比例下降至40%,规模养殖场(年出栏500头以上)占比60%。

据涌益咨询数据,4月份样本点能繁母猪存栏环比下降0.13%,但集团场环比增加3.8%。4月份,30强猪企能繁母猪存栏量940.5万头,占全国能繁母猪总量的22.5%,集中度比2021年末提高0.9%。

在养殖亏损和持续的现金流压力下,中小养殖场延续去化,但资金实力较强的集团场仍保持稳定,这也说明养殖行业在进一步向头部企业集中。毕慧表示,在全国去产能的背景下,多数头部企业产能保持稳定甚至小幅回升,并且仍有继续提升的空间。

傲农生物相关负责人也认为,龙头的竞争优势更强,产能聚集还会持续体现,新周期可能存在的高成本压力将进一步考验养殖企业的经营技术水平。“规模企业的目标都不是赚单个周期的钱,关注的是长远平均盈利。生猪养殖产业投入较大,需要消耗较多资本金。新周期下,企业要看怎样把已经形成的产能有效利用起来,把成本做到相对更优的状态。”他说。

下游格局也在发生变化。当前,在双重疫情影响下,国内生猪养殖行业在防疫成本提升的同时,终端需求也面临阶段性受限,生产、物流、销售都不同程度迎来新局面。行业人士认为,随着“调猪向调肉转变”政策持续推行,养殖端下游正经历屠宰企业产能分布重塑、产业链一体化布局加速的过程。

“我国生猪市场长年来延续着北猪南调的供应格局,调猪向调肉的政策指引下,对本地生猪屠宰产能提出了更高要求,也无疑改变了屠宰行业的生产、分布格局,下游需求也逐步由热鲜肉向冰鲜肉调整。”河南地区一不具名屠宰行业人士对证券时报·e公司记者表示,居民猪肉消费习惯决定以往生猪屠宰和消费地距离更近,因此之前主销区具备较强屠宰产能,“调猪向调肉转变”政策下,生猪产区的屠宰产能需求加大,而对销区的养殖产能需求就更为迫切。这种区域性的市场格局变化正在逐步进行,养殖、屠宰企业也都在推进全产业链的发展。

在终端,伴随预制菜等终端消费形态兴起,肉类食品需求模式发生变化。但毕慧认为,我国居民消费习惯依然是以鲜肉为主,预制菜兴起对猪肉需求的拉动效应比较有限。

温氏股份相关负责人也表示,预制菜的出现是随着社会需求衍生而来,具体需求能否增加,还要与我国消费者生活习惯和饮食结构相适应。

傲农生物相关负责人也对证券时报·e公司记者也认为预制菜市场还需要观察。“预制菜消费需要考虑替代的哪一类猪肉消费,还要观察这种替代带来的是对等消费,还是增长性消费。”该人士表示,“如果是对等消费,那么对生猪需求的影响是不大的。”

行业如斯,猪周期拐点何时能至?拭目以待。

2022-05-19 21: 47

2022-05-19 21: 35

2022-05-19 21: 18

2022-05-19 21: 03

2022-05-19 21: 01

2022-05-19 20: 11