全球资本市场迎来巨大冲击波!

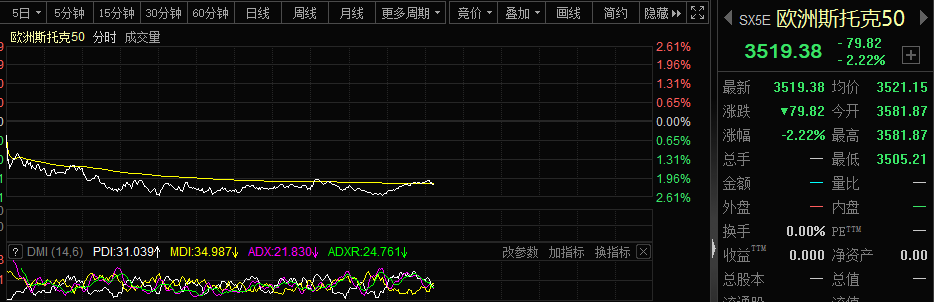

2022年6月13日,全球主要国家和地区股市和债市出现集体大跌。亚太主要股指白天时段大多收跌在3%以上,欧洲斯托克50指数晚间开盘大跌超2%,美股三大期指多数时间在2%-3%之间徘徊。

当晚,美股大幅低开,标普500指数跌2.5%,较高点回撤20%,进入技术性熊市;道指跌超600点,跌幅超2%,纳指跌3.14%。大型科技股普跌,亚马逊跌超5%,特斯拉跌近4%。中概股新东方逆势大涨超10%,新东方旗下直播带货平台主播“双语带货”人气大涨。截至北京时间23:30,美股三大股指跌幅继续扩大,标普500指数跌3.33%,道指跌2.50%,纳指跌超4%。

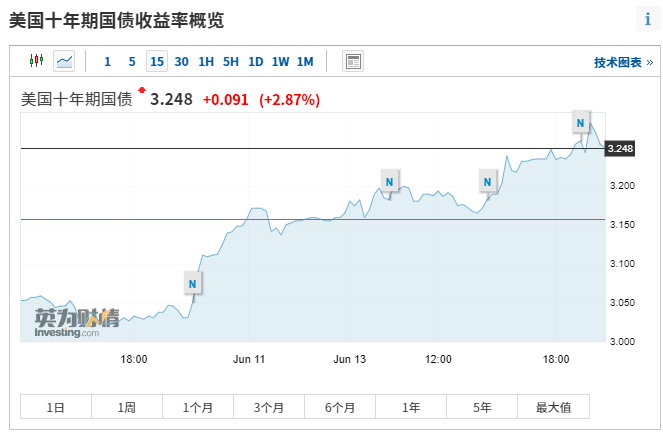

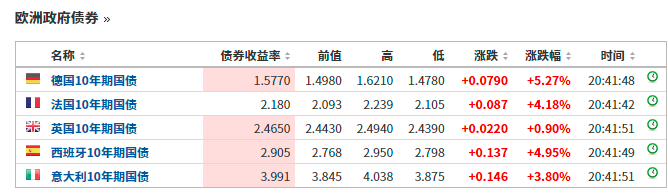

债市的表现其实更为恐怖。欧洲发达国家国债全线大跌,10年期国债收益率的普遍涨幅都在4%以上;美国期限国债集体重挫,基准国债收益率升至10多年来的最高水平;10年期美国国债收益率上涨13个基点至3.28%,超过了2018年的峰值,达到2011年以来的最高水平。

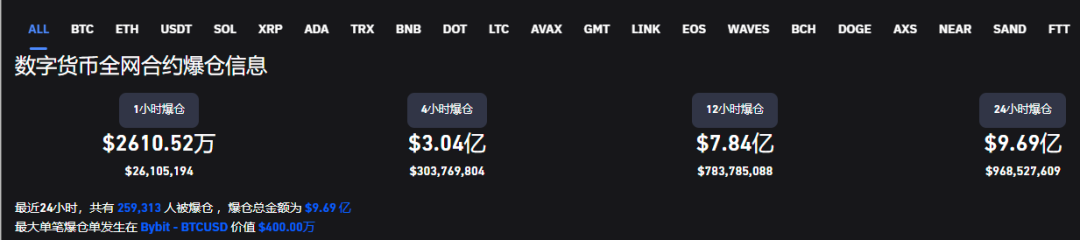

加密货币市场更是沦为“绞肉机”。加密货币贷方Celsius表示,以“极端市场条件”为由,将暂停所有账户提款和转账。比特币周一跌至24000美元以下,触及2020年12月以来的最低水平。从周末到周一早上,整个加密货币市场已经蒸发了超过2000 亿美元。过去24小时,将近26万人爆仓。

那么,这些资产的动荡是否会冲击到中国资产呢?

集体塌方

由于上周五美股收盘出现大幅杀跌,本周一,从已经结束交易的亚太市场来看,收盘情况大抵如下。

从正在交易的欧洲股市来看,亦难逃集体杀跌的命运。

从美股盘前期指的表现来看,接着杀跌的可能性依然比较大。

国债市场更为惨烈。美国期限国债集体重挫,基准国债收益率升至10多年来的最高水平;10年期美国国债收益率上涨13个基点至3.28%,超过了2018年的峰值,达到2011年以来的最高水平。美国两年期国债收益率周一升至10年期借贷成本之上,这就是通常预示着经济衰退的“曲线倒挂”。截至今年第二季度,美国国债市场规模已超过21万亿美元(折合人民币超过140万亿元),约29%由外国投资者持有,其余由美联储、美国国内银行、养老基金、共同基金等机构和个人持有。根据一项彭博指数,美国国债今年迄今下跌大约10%,是创纪录最糟表现。

欧洲主要国家的国债收益率亦集体飙升,这意味着国债市场正承受着巨大压力。

由于一家名为Celsius的加密借贷公司已暂停为其客户提款,引发了对蔓延至更广泛市场的担忧,数字货币市场一片狼藉。根据CoinDesk的数据,世界上最大的加密货币比特币跌破24000美元大关,在华尔街早上7:45 交易价格约为23575美元。从周末到周一早上,整个加密货币市场已经蒸发了超过2000亿美元。根据CoinMarketCap 的数据,周一加密货币市值自2021年2月以来首次跌破1万亿美元。过去24小时,将近26万加密货币的投资者出现爆仓。

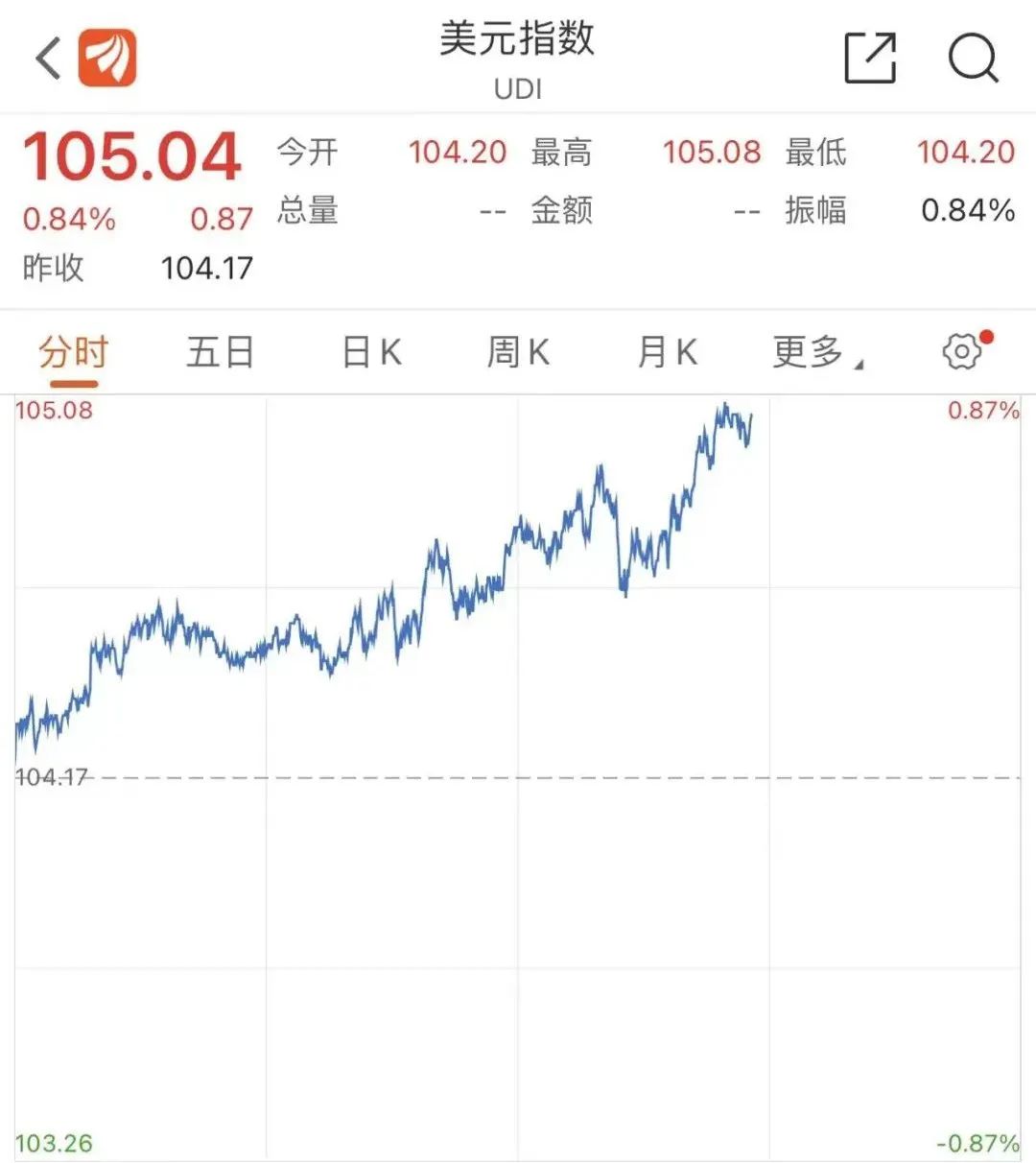

美元指数则持续飙升。跟踪美元兑一篮子10种全球主要货币走势的彭博美元即期汇率指数上涨0.8%,至2020年4月以来的最高水平,并有望创下2020年3月以来的最大两日涨幅。这种加速往往意味着离岸美元的流动性会出现较大问题。

因何慌乱?

这一切的起点可能在于上周五美国公布的超预期通货膨胀率,这使得市场对美联储在9月暂停加息的希望破灭,许多人开始倾向认为,美联储实际上可能需要加快紧缩步伐。

最新的数据显示,美联储利率期货显示美联储有30%的可能性在6月会议上加息75个基点;有83%的可能性在7月加息75个基点。

巴克莱分析师表示,预计美联储本周三将加息75个基点,而不是已经确定的50个基点。

瑞银策略师Rohan Khanna表示,欧洲央行的鹰派沟通以及通胀数据完全打破了美联储可能不会加息75个基点或其他央行将逐步采取行动的想法。

德国复兴信贷银行KfW首席经济学家Fritzi Koehler-Geib说,在即将到来的6月和7月的美联储会议上,关键利率上调50个基点似乎已成定局,收紧货币政策的步伐也将继续。美联储已经开始削减8.5万亿美元的资产负债表,今年的削减总额将达到约1.0万亿美元,预计2023年将进一步削减1.5万亿美元。美联储的平衡措施是通过加息减缓价格上涨,同时不过度限制经济。

货币市场也在加大对美国终端利率的押注——联邦基金利率可能在本周期达到顶峰。周一,他们将利率定价为2023年年中接近4%,一周内上涨50个基点。德意志银行表示,他们现在看到利率在2023年年中达到4.125%的峰值。

那么,美股和美国经济是否会出现硬着陆呢?一位美股投资者告诉券商中国记者,美股硬着陆的概率很高,但美国经济应该会软着陆。而从美国银行CFO的最新发言来看,美国经济依然有望保持强劲。北京时间周一晚间,他表示,仍有望实现个位数的贷款增长。银行的信贷实力非常强劲。消费者信心依然强劲。信贷状况良好,预计不会出现衰退。

中国资产是否会受冲击?

那么,中国资产是否会受到冲击呢?

从逻辑上来看,在全球化背景之下,外围资产价格波动对中国资产的冲击是不可避免的。以周一的市场为例,北向资金全天单边净卖出135.19亿元,单日净卖出额创近2个月新高,同时终结连续10日净买入,此前10个交易日北水累计加仓超660亿元。港股市场亦是全线大跌,主要指数跌幅都在3%以上。若外围市场持续大幅杀跌,对中国资产的冲击还可能加大。

不过,从时间序列来看,可能又会是另外一个场景。

摩根大通资产管理公司的 Tilmann Galler认为,尽管短期内的不确定性持续存在,但主要不利因素是周期性的而非结构性的,这意味着中国的长期前景保持不变。中国市场的市盈率(市盈率)现在比长期平均水平低了20%,所以很多坏消息已经被中国股市消化了。

其实,我们一直在强调一个观点:中国股市的估值高度取决于宽信用的程度。从目前的形势来看,宽信用还处于起点,一些积极信号已经出现。分析人士认为,在美国加息冲击波过去之后,中国资产仍有望迎来反弹。我们的关键还是在于做好自己的事情,稳定投资者的预期。

2022-06-14 09: 20

2022-06-14 08: 36

2022-06-14 08: 17

2022-06-14 08: 14

2022-06-14 08: 07

2022-06-14 08: 05