作为玻璃行业传统的旺季,“金九银十”也是市场对于季节性需求最为期待的。在期货日报记者的印象中,往往8月中下旬,玻璃市场中便有了“小火苗”迹象,厂家门外排队拉货、抢货现象不断,厂家预热涨价,市场中拉货车辆来来往往,一派热火朝天的景象。然而,今年玻璃市场“金九”的表现令市场大跌眼镜, “金九”的“迟到”被市场人士认为是有史以来表现最衰的一年,“旺季”成色大打折扣。尽管现实弱,但对于10月的市场,多数业内人士仍有着较强的预期。本周,玻璃期价企稳回升,社会库存由增转降,玻璃厂家陆续发布涨价函,种种迹象也向市场发出了“反转”的信号。令市场关心的是,市场强预期下,玻璃产业能否打一场“翻身仗”?

“金九”成色明显不足

期货日报记者了解到,往年正常年份里,“旺季”到来前,玻璃厂家就开始预热涨价,经销商在涨价动作驱使下不断备货,多入少出,厂家库存向社会库存转移。市场中最明显的现象便是贸易商的排队拉货和厂家加班出货。

“今年的‘金九’,给市场人士的感受就是只看到了环比的好转,但是同比往年实在难言有‘金九’。”杭实国贸玻璃期现业务负责人王泽康告诉期货日报记者,9月初有一部分贸易商曾因 “旺季预期”有过短暂的产销火爆,但终端下游的惨淡导致贸易商和玻璃厂家库存消化困难,仅仅是昙花一现,终究归于平静。还有部分玻璃厂家在试探性的涨价,但下游接受度不高。以沙河为例,9月下旬价格较月初基本持平,观望了近一个月,贸易商仍旧没有囤货的信心。

光大期货高级分析师张凌璐也同样表示,今年9月以来玻璃市场产销一直未能出现“火爆”局面。以沙河地区为例,玻璃产销超过100%的日子屈指可数,大多时期徘徊在70%—90%左右徘徊。当地的玻璃市场价格自8月以来也是上调和下调交替进行,很少能看到玻璃价格上调超过一周的现象。除此之外,有些地区产销表现较好,但也多是由低价地区的玻璃市场冲击高价区所致,因此全国范围内玻璃销货也无法完全好转,是玻璃价格难以全国范围上涨的拖累因素之一。

对此,河北望美实业集团期货部负责人霍东凯也表示,最直观的感受就是大家信心不强,整体心态偏悲观。“已临近9月末,市场也会有排队拉货景象,但持续性较差。”

不仅如此,厂家降价促销的招数也“不灵”了。据国投安信期货高级分析师周小燕介绍,企业降价销售,但依然呈现累库格局。“主要原因在于下游订单情况依然呈现弱态势,环比虽有改善,但同比往年弱4—5成,下游对于原片囤货意愿低,按需采购为主,同时承接订单有选择性,加工厂对于回款差的企业订单接受意愿低。”周小燕称,“旺季”成色差,企业信心弱,冷修速度加快,市场中还出现一些计划外的检修。

值得注意的是,玻璃产业有别于其他化工品,停车冷修后短期难以重启,上半年较多的玻璃厂还对未来抱有期待,都在“咬牙”坚持,下半年却很多不再坚持。为何今年玻璃产业“金九”会如此之弱?玻璃市场遭遇了怎样的冲击?

“今年年内整体市场一直表现比较弱势,根本原因在于以房地产为基础的需求下降较为严重,供需出现阶段性错配。”霍东凯告诉记者,本年度玻璃市场一直处于下跌趋势,厂商利润持续萎缩,目前绝大多数已经亏损,产能在亏损驱使下开始缩减。

光大期货分析师张凌璐在数据方面也给出了验证。今年玻璃市场的亏损,除了玻璃价格持续下跌外,原料价格上涨也是压缩玻璃利润的另一主要因素。截至9月23日,沙河地区重质碱送到价格2700—2800元/吨,而华北地区玻璃现货价格1620元/吨。再加上煤炭、天然气等价格近期表现强势,玻璃行业自5月中下旬便进入全面亏损阶段。

周小燕表示,地产销售差,地产资金紧张,虽然一直说保交房,但是目前暂未看到实际兑现。“反馈到玻璃下游,订单同比往年较差,门窗企业对玻璃加工厂资金回款能力差,尽管玻璃冷修加快,但依然无法弥补需求减少,行业依然呈现出累库降价格局。”而张凌璐也认为,当前牵制玻璃市场最大的因素就是房地产资金问题,地产企业资金不到位,保交付都无法兑现,更别说安装玻璃这些地产后期产品的需求兑现了。

“作为产业链中重要一环,玻璃深加工企业承受着玻璃价格波动风险和下游建筑商信用风险等多重风险考验,心态显著弱于往年,承接非全款订单意愿弱,低库存状态下补充原片库存的能力和意愿偏弱。”方正中期期货分析师魏朝明表示。

去库涨价市场信心有所回暖

值得一提的是,本周玻璃库存由增转降、玻璃厂家近两日也陆续发布了涨价函,玻璃期货价格本周稳步上行。

据卓创资讯数据统计,截至9月22日,重点监测省份浮法玻璃生产企业库存总量为6472万重量箱,较上周库存减少209万重量箱,减幅3.13%,库存天数约32.39天,较上周减少1.05天。

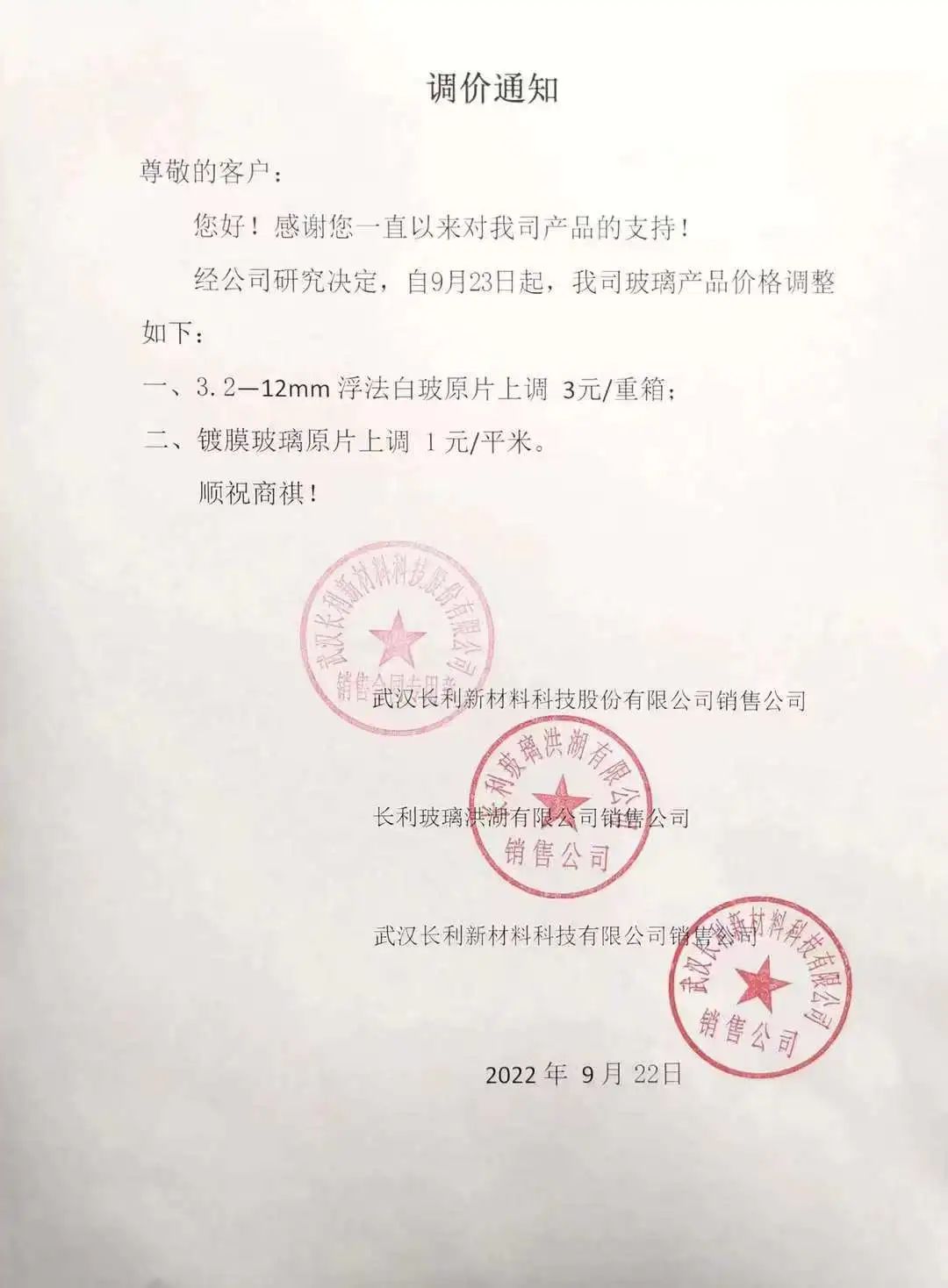

库存的下降也给厂家带来一定信心,尤其是华中地区本周产销持续向好,武汉长利、湖北三峡新材等厂家陆续发布涨价函。与此同时,玻璃期货价格与现货价格同步,也稳中上行。如何看待近日市场中释放出来的这些信号?下游是否已经有了补库的行动?

“这些信号体现了市场在传统年内周期内的逐渐转换,也说明了市场有走强的趋势。”霍东凯表示,近期,市场中出现了较多的玻璃产线冷修停产,其中不乏新线的冷修退出,阶段性地改善了市场的供应压力和信心。同时国家调控政策逐渐落地,需求也在边际转暖,这些双向的改善共同推进了近期市场走强的一个改变。但是否“反转”尚且难以下定结论,需要再去观察之后市场变化。在他看来,下游刚需性补库,以下游目前库存状况来看依旧有补库的需求。

在王泽康看来,最近的玻璃去库和涨价的确给市场带来了一丝希望。“背靠旺季,国庆节前,下游存在补库备货做库存的意愿,同时,经过8月份的一波反弹,玻璃厂相对库存压力不大,有能力,且有基本面支撑涨价。”王泽康认为,如果4季度还能继续看到较大力度的冷修,或是地产需求有所反弹,玻璃还是存在反弹的可能。“从绝对价格来说,玻璃向下空间有限,出现 真正‘反转’只是时间的问题。”

魏朝明表示,近期玻璃生产企业库存再度下行,玻璃销售能在市场心态偏弱的态势下稳步走高,是下游需求季节性回升的真实反应。

事实上,近期多地出台保交房措施,市场信心有一定回暖。中下游补库意愿增加,厂家本周库存下降。“企业能否持续去库涨价,还需要跟踪实际需求是否会持续改善,保交房的实际兑现。”周小燕称,对于玻璃而言,多地出台保交房的措施,竣工存在边际改善预期,加上近期玻璃冷修加快,供需是否会有边际改善,加之中下游库存低,存在补库的能力,厂家能否持续去库。“对于纯碱,目前下游玻璃厂原料库存低,节前存在补库意愿,纯碱高基差存在一定修复动力。”

“浮法玻璃及光伏玻璃企业原料纯碱库存均处于偏低状态,节前补库需求有集中释放的可能。由于当前纯碱基差高达400元左右,玻璃企业的补库动作可能部分以盘面补充虚拟库存的形式来实现。”魏朝明称。

“银十”成色决定权在于市场刚需

对玻璃产业来讲,“金九”落空,玻璃产业链“银十”是否会打一场“翻身仗”?

“从厂家角度来看,无论‘银十’成色如何,首先要解决的是库存管理问题,保证在市场下行趋势里现金流不出问题。其次是要想尽一切办法降成本,保证能在更激烈的市场竞争中存活下来。”在霍东凯看来,玻璃市场的“银十”成色更多的决定权在于市场刚需和投机性需求的绝对增量。“目前来看,这些依旧充满变数,绝大多数厂家都在做最坏的打算,同时也希望市场走的更好。”霍东凯称。

张凌璐补充说,今年8月初沙河贸易商同样出现一波集中补库、大量囤货的现象,以期待“金九”落地,但实际上的结果是产销不能长期保持高位、价格上涨也无法维持长久,最终导致“金九”落空。而近期的市场产销好转,是国庆节前的补库效应还是市场需求真的触底反弹,还是需要等待十一之后的进一步验证,而关键因素就在于“保交楼”的执行力度,和地产资金问题是否能够彻底解决。

王泽康表示,“银十”能否到来,现在还很难下定论,但就10月预期来看,会给市场传递一部分的信心。“国庆节前的成材成交放量,钢贸商对10月还是充满期待,贸易商同样对于玻璃的“银十”也还是较为乐观。”王泽康表示,“银十”能否启动更需要关注下实际下游订单承接情况和资金回款情况。反映到最终端就是地产实际竣工情况,保交房能否实际兑现。从最近多地对保交楼政策的支持以及钢材表需的数据反馈来看,需求的确在好转,“银十”需要看到表需维持较好的水平。

对此,魏朝明也认为,目前玻璃需求或受到地产保交楼政策提振,下游复工进度及玻璃订单状况是重要的观察点。“今年8月下旬以来,西南、华南等地疫情散发,限制了下游需求释放,西南地区玻璃生产企业库存持续累积,临近的华中市场也因此承受压力;四川等地疫情防控取得决定性胜利,西南地区玻璃需求的释放依然值得期待。”魏朝明表示,华北市场没有受到显著扰动,产销状况良好,价格表现较为坚挺。

在他看来,目前,除季节性因素外,市场逐步感受到保障已售商品房竣工交付,从政策方案到资金保障再到督促落实有了实实在在的进展。“在建住房工程实质性复工,意味着玻璃深加工企业将有更多门窗订单涌现,进而玻璃生产企业需求持续性向好、库存有效去化的前景有望变得清晰。”魏朝明说。

2022-09-25 08: 30

2022-09-24 22: 00

2022-09-24 21: 30

2022-09-24 21: 13

2022-09-24 20: 00

2022-09-24 17: 00