上周全球市场迎来美联储11月会议,决议加息75个基点,将联邦基金利率提升至3.75%至4%的新目标范围,虽未超市场预期,但美联储主席鲍威尔在会后新闻发布会中指出,现在谈论暂停加息“为时尚早”,并强调“终端利率水平可能会高于9月份的预期”。会前因资金观望,出现连续下跌的美股,在鲍威尔偏鹰派发言后尾盘跳水。11月4日,10月非农就业数据及失业率公布,好于市场预期,带动主要股指反弹。万得数据显示,上周全周道琼斯指数下跌1.40%,标普500指数下跌3.35%, 但仍站稳3700点之上,纳斯达克指数下跌5.65%。同时,截至11月4日,2年期美债收益率和10年期美债收益率分别升至4.66%和4.17%,美元指数则收在110.7839。

11月会议结果略偏鹰派

美联储11月会议决定升息3码,是连续第四次升息75个基点。委员会的会后声明表示,在决定未来升息的节奏时,将考虑货币政策影响经济活动与通胀的时间滞后因素,以及经济及金融的相关动向,持续提高利率的目标区间在当前是适当的。鲍威尔在会议上指出,近几个月来美国就业增长强劲,但通胀水平仍偏高,仍需“高度关注通胀风险”。美联储11月议息结果发布后,芝商所Fed Watch工具显示,市场预期11月会议升息50个基点的可能性为56.8%,再度升息75个基点的可能性为43.2%。彭博经济研究也预计,美联储将在12月加息50个基点,明年初再进行两次25个基点的加息,然后才会暂停。

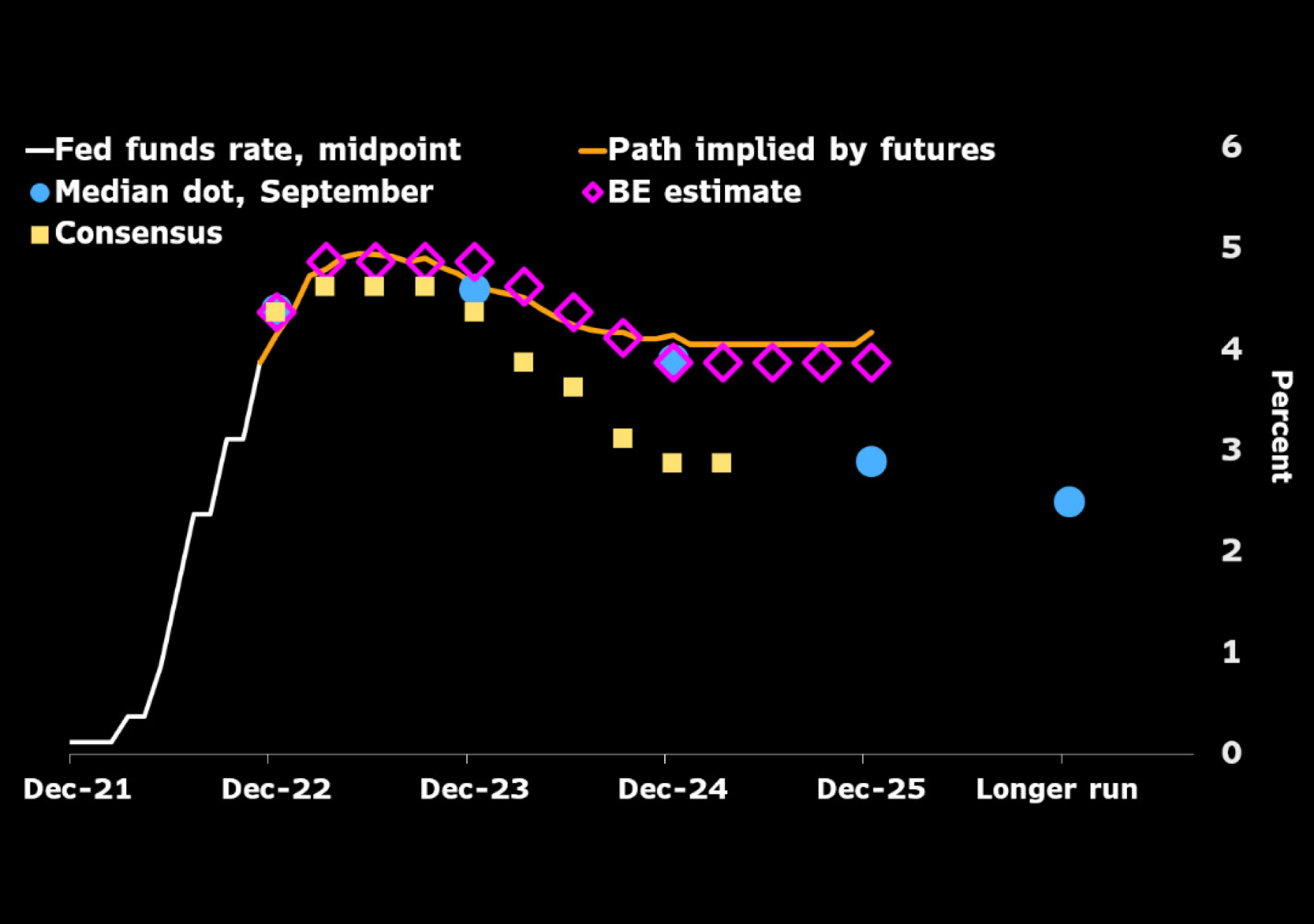

联邦基金利率预期已接近峰值

数据来源:彭博、美联储、彭博经济研究;资料日期:2022.11.03

美国就业暂无明显衰退迹象

11月4日,美国公布10月非农就业数据,结果新增26.1万,高于预期的20万人,但略低于上月的26.3万人。在失业率方面,10月失业率上升至3.7%,高于预期的3.6%,更高于前值的3.5%。从行业来看,只有政府部门新增就业人数显着攀升,商品生产、服务生产的新增就业人数环比均出现回落;总体来看,10月非农就业数据虽显示劳动力市场略有降温,但从幅度来看,仍无明显进入衰退的迹象;通胀和就业一直是美联储制定政策的重要依据,就业数据未明显恶化,市场大多解读为这将促使美联储更有余力可专心应对通胀,也为市场带来持续的压力。

官方报告揭示未来风险

11月4日,美联储公布《金融稳定报告》,报告指出,美国经济面临最大的短期风险是高企并持久的通胀,其他潜在风险还包括美国房价有可能出现大幅下跌,俄乌战争、能源价格上涨及美国国债市场近期流动性压力等。报告指出,美国房价在超低利率支撑下近年持续上涨,未来或有大幅下跌的风险,虽然启动升息以后,美国房价最近有所趋缓,但从房租等一些指标来看,估值仍处于较高水平,因此房价可能对冲击较为敏感。报告同时指出,自 5 月开始,美国 2 年期公债和 10 年期公债的收益率均冲破 4%,为 2008 年以来最高水平,公债市场的流动性显然出现扰动,目前美国国债市场的流动性持续低于历史水平,可能进一步造成资产价格的波动,也可能对部分衍生性产品带来连带效应。

展望未来,上投摩根认为,本次升息3码并未超出市场预期,但美联储主席鲍威尔在会后的发言仍然略偏鹰派,同时未来的升息路径仍然具有很大的不确定性。在资产配置方面,长期国债价格波动较大,交易性机会多,以及绝对收益率已具吸引力,加上具有防御性,可提供一定的风险保护,可适度提高配置比例;权益资产方面,美国年内及明年升息步伐或相对减缓,对于股市的冲击有机会边际减小;另外,经过持续的修正,彭博数据显示,包括纳斯达克及美国银行股的估值均已回到10年平均值之下,短期市场内或更多回归三季度财报基本面而呈现结构性走势,中长期则可寻底逐步布局。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

2022-11-08 14: 44

2022-11-08 14: 36

2022-11-08 13: 45

2022-11-08 13: 20

2022-11-08 12: 34

2022-11-08 12: 11