赚翻了!又有巨头盈利大曝光

方丽 陆慧婧 2023-03-28 12:55

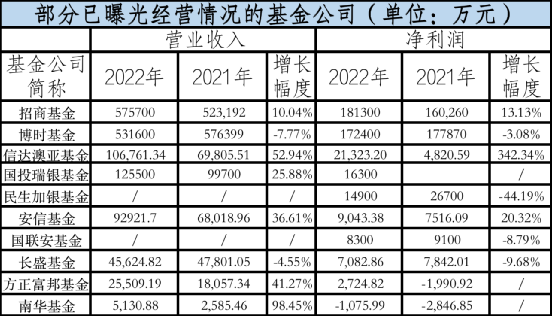

上市公司年报进入密集披露期,其控股参股基金公司经营情况也得以展现。近日,招商银行、民生银行、中国太保、国元证券等上市公司披露2022年年报,揭开招商、博时基金等10家基金公司2022年经营情况。整体来看,在去年A股震荡考验之下,基金公司营业收入和净利润增长呈现大幅分化的局面,部分中型基金公司实现逆势突围,但也有一些公司净利润下滑超过40%,少数小型基金公司2022年仍处于亏损状态。业内人士表示,震荡行情下更考验基金公司的盈利能力,2022年净利润出现增长的基金公司,不少是“固收+”领域实力较强,或是旗下部分基金逆市获得较好业绩,因此受到投资者追捧。整体来看,行业马太效应仍很明显,大型基金公司盈利能力强劲。招商银行、招商证券的年报披露,揭开“招商系”的两家公司——博时基金、招商基金的经营情况。招商银行年报显示,顺利跻身行业前五名的招商基金,2022年净利润也在稳步增长。数据显示,截至2022年末,招商基金总资产123.10亿元,净资产81.75亿元;报告期内实现净利润18.13亿元,净利润同比增长13.13%.从管理规模上看,截至2022年年末,招商基金的资管业务规模1.48万亿元,较年初增长10.40%。期末非货币公募基金规模达到5,608.91亿元,较上年末增长2.29%。年报显示,在提升投研能力方面,招商基金持续推动投研体系一体化建设,进一步完善投资管理制度,加强投研平台系统建设,并以产业链小组方式强化深度研究和投研互动。在完善产品布局方面,根据资本市场新的变化,主动、适当调整产品策略;推出北证50指数、政金债ETF、碳中和ETF等多个行业首批创新产品,报告期内,新发产品规模位居行业前列。与此同时,继续大力开拓公募REITs相关业务,实现不同资产类别多个项目的中标。而拥有博时基金49%股权的招商证券,所披露的年报揭开博时基金的2022年经营情况。凭借较强的投研能力和位居行业头部的管理规模,博时基金在2022年也交出不俗答卷。截至 2022年末,博时基金总资产117.88亿元,净资产83.03亿元;2022年实现营业收入53.16亿元,净利润17.24亿元。从管理规模上看,去年底博时基金资产管理规模达到1.5万亿元(不含子公司管理规模),较 2021年末减少 9.32%,其中公募基金管理规模9537亿元(剔除联接基金),非货币公募基金管理规模5097亿元,分别较 2021 年末下降3.59%、2.58%。根据Wind 统计,2022年末博时基金非货币公募基金规模排名第8,债券型公募基金规模排名第1。年报还显示,2022年博时基金坚持围绕“财富管理、金融科技、风险管理”三个能力建设的核心目标,聚焦投资能力建设,积极推进产品布局和模式创新,领先布局数字科技、绿色科技、生命科技等方向;积极探索个人养老金投资、基金投顾、理财净值化转型背景下的发展新模式,国开债ETF实现首批上市、首批入选个人养老金基金产品目录;深耕各类渠道客群,严格落实合规底线,提升风控质量,不断打造高质量发展的竞争优势。尽管2022年遭遇股债双杀,部分中型基金公司逆势突围,营业收入净利润继续保持正增长。信达证券2022年年报显示,截止2022年年末,信达澳亚基金总资产9.21亿元,净资产4.04亿元;2022年全年实现营业收入10.68亿元,利润总额2.90亿元,净利润2.13亿元,营业收入及净利润同比分别增长52.94%、342.34%,是目前已披露净利润的基金公司中,同比增长最高的一家。此前信达证券招股说明书也披露了信达澳亚基金近几年的营收情况,2019年、2020年、 2021年和2022年1-6月,信达澳亚管理费净收入分别为9771.46万元、3.11亿元、6.88亿元和4.69亿元。信达澳亚过去几年净利润飙升背后,公司旗下明星基金经理冯明远功不可没,凭借着过去几年优异的投资业绩,冯明远个人管理规模从2018年末不足10亿元快速增长至2020年末的204亿元,2022年6月末其个人管理规模更是一度超过400亿元,之后受行情影响有所下滑,截止2022年末,个人管理规模仍有314亿元,在信达澳亚基金非货规模占比超过4成。除了信达澳亚之外,国投瑞银及安信基金也是依靠明星产品带动公司规模营收增长的典型案例。例如,国投瑞银主投新能源的基金经理施成,个人管理规模在2020年末仅15亿元出头,2021年飙升至211亿元,2022年也继续维持在200亿以上;安信基金经理张翼飞管理的“固收+”基金在2022年提前布局稳增长主线,安信目标收益、安信民稳增长等多只基金逆势取得0.33%-8.81%的正回报。张翼飞的管理规模也从2021年末的440亿元增长至2022年末的570亿元。据国投资本2022年报披露,2022年底,国投瑞银基金管理各类资产规模约3470 亿(含公募、专户、专户子公司),同比增加 38%,在152家可比基金公司中排名32。国投瑞银2022年营业收入达到12.55亿元,实现净利润 1.63 亿元,营业收入同比分别增长25.88%,净利润同比实现翻番。安信证券年报显示,安信基金2022年营业收入、净利润分别达到9.29亿元、9043.38万元,同比分别增长36.61%、20.32%。 相比2021年是基金行业经营数据”最牛一年”,受到基础市场冲击的2022年可能会出现整体基金公司的净利润大分化现象。从目前已经披露的10家基金公司营收数据上看,尽管大型基金公司盈利能力依然强劲,但行业的“马太效应”依然明显,部分基金公司净利润出现下滑,一些小型公司2022年仍处于亏损状态。民生银行2022年年报显示,民生加银基金2022年实现净利润1.49亿元,同比下滑44%;中国太保2022年报显示,国联安基金2022年净利润8300万元,同比下滑8.79%;国元证券年报显示,长盛基金2022年净利润7842.01万元,同比下滑9.68%。南华期货2022年年报披露,其100%持股的南华基金2022年总资产16,097.56 万元,净资产14,745.13万元,2022年实现营业收入 5130.88 万元,较2021年大幅增长98.45%,而净利润仍为-1075.99万元,较2021年亏损额有所减少。如果以净利润除以主营业务收入来衡量基金公司的盈利水平,目前大型基金公司的净利润率多数在30%以上。不过,也有一批中小型基金公司的净利率较低,不少在10%左右,和龙头公司出现明显差异。业内人士表示,震荡行情下更考验基金公司的盈利能力,2022年净利润出现增长基金公司,其中有些是“固收+”领域实力较强,有些是旗下部分基金逆市获得较好业绩,因此受到投资者追捧。在一位基金公司高管看来,部分基金公司2022年净利润承压主要有两大原因:一方面是A股市场表现不佳,权益类基金规模缩水,影响基金公司管理费收入;另一方面是2022年底,债券市场也出现大幅调整,不少固收领域较有优势的基金公司规模也出现缩水,影响业绩。“基金公司的营收与管理规模及产品结构密切相关,在股债轮番震荡的 2022 年,对各大基金公司在权益类、固收类产品都有影响。”一位基金公司人士分析指出,估计2022年整体公募基金净利润较2021年会出现下滑,不过也有一批抓住市场机遇的基金公司获得规模业绩双丰收,实现了收入和利润的双增长。此外,还有业内人士表示,伴随着基金行业发展越来越成熟,行业龙头的地位越来越稳固,“马太效应”愈发明显,越来越多的优秀人才涌进行业龙头公司,这些公司也受到市场追捧,而小型基金公司面临发展困局,弯道超车的难度越来越大。