根据5月10日财通基金、蜂巢基金公告,旗下债基近日遭遇大额赎回。这一现象,5月以来还发生在申万菱信基金等公募旗下债基当中。

在债市风波渐趋平复之余,为何依然存在债基大额赎回现象?券商中国记者梳理获悉,这和今年以来净值回升后机构持有人抛售有关。一个“魔鬼”细节是,有基金一季度净值虽明显回升,但依然没能收复失地,仅有的一位机构持有人持有占比超99%,使得“乘机出货”成了格外显眼的大额赎回。

公募分析认为,在债市震荡逐渐平稳后,债基大额赎回只是个别案例。这虽折射出了个别债基的持有人结构等方面问题,但不会对今年债市投资产生明显影响。在今年宏观经济弱复苏态势下,债市行情依然会有作为。

单个持有人份额占比超99%

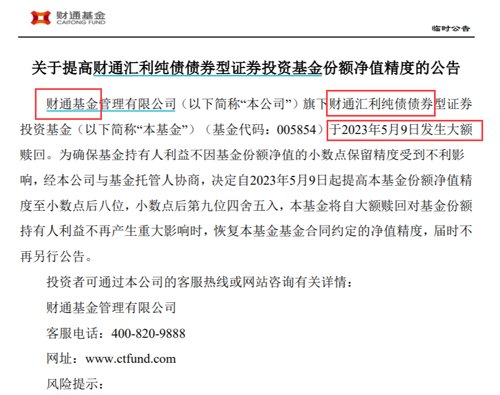

5月10日财通基金公告称,财通汇利纯债基金于5月9日发生大额赎回。为确保基金持有人利益不因基金份额净值的小数点保留精度受到不利影响,5月9日起提高份额净值精度。

(来源:基金公告)

此外,蜂巢丰嘉债券基金于5月8日发生巨额赎回,5月8日起提高A类及C类份额净值精度至小数点后八位,小数点后第九位四舍五入。同是在5月8日,泓德裕和纯债基金C份额发生大额赎回。而在5月5日,长城悦享增利债券基金C份额和申万菱信可转换债基金C份额发生大额赎回。

和去年底相比,今年以来市场已没有再出现大面积的债基大额赎回现象,但除了上述产品外,今年以来还有中银基金、九泰基金、东海基金、德邦基金、中信保诚基金等公募旗下债基遭遇大额赎回。

券商中国记者发现,这些基金之所以遭遇大额赎回,和今年以来净值回升后机构持有人抛售有关。甚至,有些基金只有一位机构持有人,持有占比超99%。

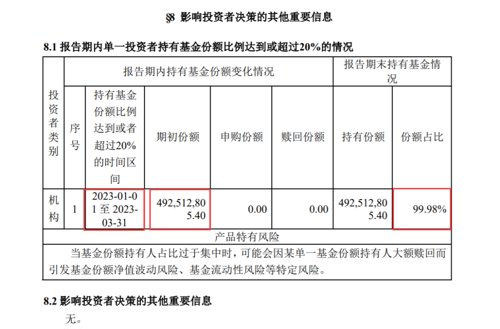

比如,5月9日遭遇大额赎回的财通汇利纯债基金,一季报显示在该基金49259.08万份份额中,有49251.28万份由1名机构投资者持有,份额占比超99%。一季度期间该持有人并没有任何申赎动作,如今在一季度净值回升后选择了大额赎回。根据该基金的2022年年报,截至2022年末该基金持有人为210户,一名机构投资者持有49256.24万份,个人投资者持有2.83万份。其中,基金管理人所有从业人员持有1.11万份。

(来源:基金一季报)

财通汇利纯债基金成立于2018年6月,截至今年一季度末规模为5.02亿元。今年一季度该基金净值增长率为2.58%,同期业绩比较基准收益率为0.28%,超额收益超过2%。一季度,该基金整体保持中性策略,在严控信用风险和流动性风险前提下平衡流动性和收益率,关注中短久期、中高等级品种,适当增加杠杆增厚组合收益。但即便如此,截至一季度末过去六个月该基金净值增长率为-0.34%,一季度的净值回升没有填补回此前下跌带来的净值敞口。

整体规模上升,细分规模分化

天相投顾在对主动偏债基金一季报的统计报告中指出,在经历了2022年四季度固收类公募产品赎回潮以及市场规模缩减后,今年一季度固收类公募基金规模得到了小幅上升。但各类产品中分化明显,如纯债基金从5.13万亿元上升到5.37万亿元,增幅为4.71%;混债基金规模小幅下降0.67%;偏债混合基金规模缩水逾500亿元,降幅超10%;可转债基金一季度规模增长37.48亿元,增幅超10%。

(来源:天相投顾)

天相投顾报告还指出,上述不同类型基金在一季度均获得正收益。其中,可转债债券基金一季度净值波动较大,增长率表现最好。固收+类基金季度末收益略高于纯债基金产品。

具体到单个产品方面,根据Wind数据,一季度有6只债基总申购超过100亿份,总赎回方面有5只债基总赎回超过100亿份。其中,有3只同业存单基金,一季度总赎回和总申购份额均超过100亿份,多空博弈尤为激烈。

在净申赎方面,一季度最大净赎回规模约为50亿份出头,相比之下在市场回暖情况下单只基金的净申购数量超过100亿份。比如长信30天滚动持有C一季度净申购高达136.69亿份,银华季季盈3个月滚动持有B净申购接近60亿份。另外,嘉实致元42个月定开、东证融汇禧悦90天滚动A等基金一季度净申购均超过50亿份。

今年债市行情依有作为

有公募投研人士对券商中国记者说到,去年那波债市震荡已在逐渐平稳,债基大额赎回也是个别案例。这虽然折射出了个别债基的持有人结构等方面问题,但基本不会对今年债市投资产生明显影响,这是可以肯定的。在今年宏观经济弱复苏态势下,债市行情依然会有作为。

前海开源鼎裕债券基金的基金经理易千认为,上半年经济并不是在所有行业都会全面复苏,行业间会存在显著的节奏和幅度差异。对债券市场而言,三季度可能比较谨慎,这不是说因为会有全面通胀导致货币政策收紧,而是债券市场可能越来越成为一个价格同步指标,当价格趋势向上时,债券收益率也应该或者有可能是向上走的,这是对利率谨慎的一个基础判断。

针对利率债配置,宏利基金展望5月指出,5月份债市利率呈现震荡上行的概率较大。目前10年国债利率已下行至较低水平,并连续突破了近期两个支撑点位,加上5月地方债供给继续增加,同业存单到期量较大,叠加汇算清缴等因素对资金面或有所扰动。另外今年3月已有机构开始陆续补仓追涨,随着利率的逐步下行,后期追涨的性价比逐渐降低。后期需继续关注经济修复的可持续性和资金波动可能对债市带来的扰动。建议谨慎追涨,中短端关注资金波动情况,关注短端配置价值,长端多空因素交织,维持区间震荡。

博时基金的基金经理过钧认为,当前股市和债市的定位都在过去三年的中枢均值位置,利率债收益率可能继续上行,信用债由于利差重回历史较低区间,将伴随利率债市场波动。基本面的改善将有利于大市值价值和周期股的表现,部分成长股在经历了一季度的良好表现后可能进入休整;转债市场同样看好部分行业的偏股型转债品种,有些品种可能会顺利转股了结。

2023-05-11 16: 00

2023-05-11 15: 41

2023-05-11 15: 24

2023-05-11 15: 19

2023-05-11 15: 18

2023-05-11 15: 00