自2007年2月26日,上证指数首次站上3000点,在随后的16年间,上证指数在3000点上上下下徘徊。

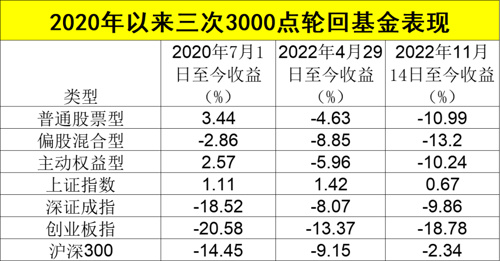

2023年10月20日,上证指数第52次跌破了3000点。但在上周五即10月27日,上证指数第53次站上3000点。一直以来,上证指数3000点一直是A股市场重要的整数关口,既是多空双方的心理防线,也是市场情绪的风向标。在A股市场波动中,每一次上攻到3000点,主动权益基金能否有较好表现?尤其是在这样震荡的时刻,期间有哪些基金凭借优异的主动管理能力,为持有人赚取了不错的正收益?长期持有到底能有多少收益?为此,基金君选取了近三年期间,三次大盘上攻到3000点附近的时点,选取的时点由近及远,分别为2022年11月4日、2022年4月29日、2020年7月1日。数据显示,由于近年来深证成指、创业板指调整幅度较大,在上述三个区间内,全市场主动权益基金的平均收益率只有2020年7月1日至今为正,达到2.57%,其余两个距离现在较近的区间均为负收益。“买到无人问津处,卖到人声鼎沸时”,这是投资界经常提及的话。在市场震荡之下,投资者入市热情降至冰点。而从每一轮牛熊更迭来看,在市场震荡之际的逆市布局往往有不错的投资效果,从2020年以来3000点轮回就可窥一二。近期不少投资人士也纷纷表示,市场大幅调整之下,市场向下空间已经不大,从全球范围来看中国市场投资性价比正在提升,目前正是中长期布局的好时机。从历史上证指数走势来看,在3000点上下起伏多次。基金君选择2020年以来三个上攻3000点的时刻。第一次受全球新冠疫情爆发影响,震荡近一年的A股市场继续下探,并于2020年3月23日,上证指数创出2646点新低,由于当时国内外流动性环境都较为宽松,世界疫情和经济环境中国一枝独秀,所以A股市场很快就从短暂的回调中掉头向上。2020年7月,沪指有效突破3000点,在此后近两年时间内,指数一直在3000点以上运行。第二次是2022年4月29日,收盘于3047.06点,2022年4月,沪指在经历了一段时间的下跌之后,跌破了3000点,这也是沪指自2020年7月以来第一次跌破3000点。市场情绪降至冰点,多方信心受到严重打击。4月27日达到2886点的阶段新低后展开了两个多月的反弹。 第三次则是2022年11月4日,当时利好和利空交织出现,市场处于震荡走势,10月底沪指再度跌破3000点,很快又掀起一波反弹。因此,基金君选取了近三年期间,三次大盘上攻到3000点附近的时点,选取的时点由近及远,分别为2022年11月4日、2022年4月29日、2020年7月1日。数据显示,由于近年来深证成指、创业板指调整幅度较大,在上述三个区间内,全市场主动权益基金的平均收益率只有2020年7月1日至今为正,达到2.57%,其余两个距离现在较近的区间均为负收益。具体来看,自2020年7月1日至今这一区间,基金君主要选择了普通股票基金、偏股混合基金、主动权益类(包括普通股票型、混合型)这三类来看,期间上证指数涨幅几乎为零,主动权益基金获得了2.57%的收益。表现最好的是最低仓位是80%的普通股票型基金,期间平均收益率达到3.44%,相比其他类型基金有一定超额收益。

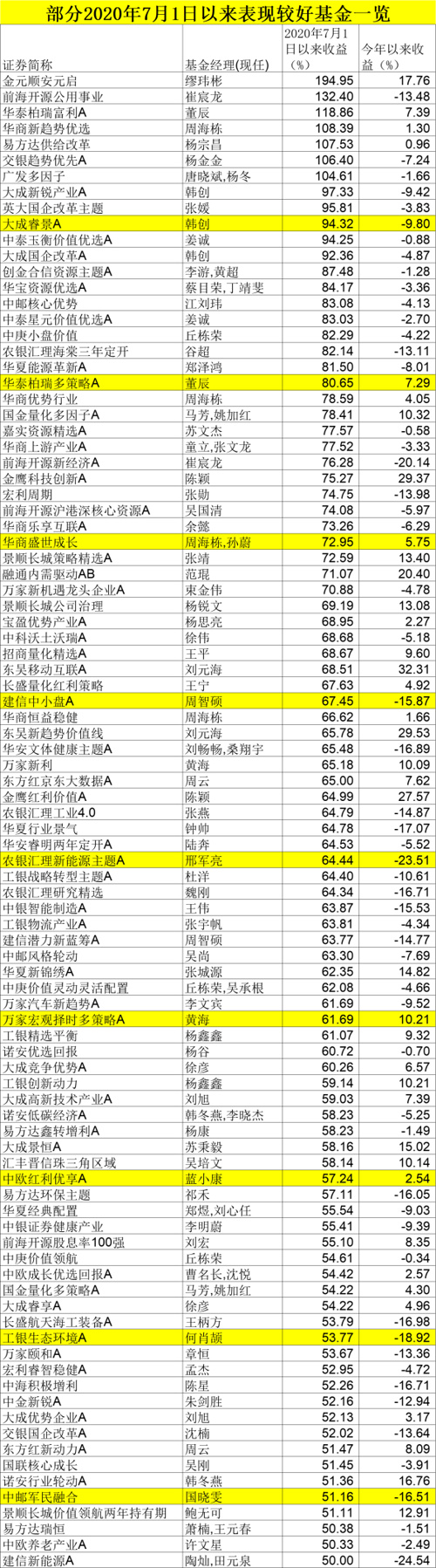

由于最近两次上攻3000点的距离时间较短,且均处于市场震荡调整期,难以看出基金的真正实力,重点看2020年7月至今的数据。这期间整体主动偏股型基金获得正收益,有不少基金抓住了市场给予的结构性机遇表现出色。 先看看基础市场走势,受全球新冠疫情爆发影响,2020年3月23日,上证指数创出2646点新低,由于当时国内外流动性环境都较为宽松,世界疫情和经济环境中国一枝独秀,所以A股市场很快就从短暂的回调中掉头向上。2020年7月,沪指有效突破3000点,期间资源品、国央企改革、低碳环保等表现较好。Wind资讯数据显示,截至2023年10月27日,上证综指自2020年7月1日以来指数涨幅几乎为零。但若仅统计2020年7月1日之前成立的2827只主动权益基金(含普通股票、混合型产品,仅算主代码,仅统计披露了10月27日数据的基金,下同),平均收益率达到2.57%,表现要好于同期各主流指数。这些基金中,1491只出现正收益,也就是意味着期间获得正收益的主动权益基金占比达到53.61%。而收益率超过100%、50%、30%的基金只数分别为7只、94只和276只。具体来看,表现最好的是金元顺安基金缪玮彬管理的金元顺安元启,2020年7月1日至今的收益达到约195%,显然是抓住了这3年的A股结构性机遇。相对来说,缪玮彬投资较有特色,他持股分散,从季报来看几乎每个季度末都同时持有100多只个股,十大重仓股占比也一般在1%左右;此外他持仓“不跟风”,基本都是较为冷门的中小盘股票,这样的投资风格让他管理的金元顺安元启最近三年业绩领跑。在金元顺安元启的2023年三季报中,缪玮彬表示,股票市场的估值水平和经济复苏前景,在三季度投资重心放在股票资产的配置上面,股票仓位始终保持在中高水平,继续保持较高的分散度,在股票和行业选择方面依然主要选择行业复苏导向的低估值品种。而紧随其后的是崔宸龙的前海开源公用事业、董辰的华泰柏瑞富利A,这两只基金期间收益率也超过110%,分别为132.40%、118.86%,此外,周海栋的华商新趋势优选、杨宗昌的易方达供给改革、杨金金的交银趋势优先A、以及唐晓斌、杨冬的广发多因子的收益率也达到100%以上。此外,韩创管理的大成新锐产业A、大成睿景A、大成国企改革A,张媛管理的英大国企改革主题(汤戈于今年4月离任),姜诚的中泰玉衡价值优选A等都表现较好。不过,在这段期间,也有一些基金表现一般,甚至有部分产品出现较大幅度的亏损,表现最差的跌幅逼近70%,也有国融融银、12只基金的跌幅超过50%。表现最差和表现最好的产品差异超过260个百分点,可以看出选择优秀基金经理的重要性。

巴菲特曾经说过:“在别人贪婪的时候我选择恐惧,在别人恐惧的时候我选择贪婪”。投资圈还有一句常说的话:“买到无人问津处,卖到人声鼎沸时”。在市场震荡之下,投资者入市热情降至冰点。而从每一轮牛熊更迭来看,在市场震荡之际的逆市布局往往有不错的投资效果,第一、在市场震荡之际逆市布局,需要调整心态,静待花开。从上述2020年以来3000点轮回来看,三次大盘上攻到3000点附近的时点下,时间更长一些的2020年7月1日至今,全市场主动权益基金的平均收益率为正,而其余两个距离现在较近的区间均为负收益。也就是说,从实际效果看,市场震荡之下布局,持有时间较长也不错收益。若拉更长时间维度看主动权益基金业绩,也呈现出持有时间越长,主动权益基金出现亏损的概率也下滑。无论过去与未来,优秀基金经理始终是市场中的稀缺品种,每一次基金业绩分化都非常大,首位差距较大,业绩好的基金经理创造出极为丰硕的业绩,但是也有一些平庸的基金经理收益不高甚至运作多年收益为负。因此投资者布局基金核心是选择基金经理。 每位基金经理都有自己独特的风格,也有适合的市场风格和环境。投资者选择基金经理时,要看过往业绩、个人风格、投资偏爱等等方面,不要因为短期业绩较好而跟风,最好选择长期业绩优秀的基金经理管理的产品。A股历史上,在震荡市或者小牛市、非大牛市行情中,板块之间的结构分化是比较明显的,投资者没有根据的集中持有单一风格或者单一行业基金,会错失权益市场的小牛市或者结构行情,因此最好明智的做法是均衡、分散化的配置。实际上,从过去两三年的市场环境看,一批不追热点、不押赛道的均衡配置型的基金经理获得更稳健的收益。不过,也需要指出,均衡风格的基金经理也有适应的市场环境,若是2019年至2021年,消费、科技等赛道风格明显的年份,这类基金经理业绩的锐度或许会相对不足。市场涨跌原本就是市场常态,在宏观总体环境基本稳定的前提下,经历大涨之后股市通常需要充分的震荡调整,才能走得更远。主动管理型股票基金,是基金经理精选个股构建的股票组合,虽然基金经理会根据市场情况进行一定的仓位控制,但仍难以避免地会跟随市场波动。 历史统计数据表明,和沪深300指数相比,主动管理的股票基金在市场反弹时恢复速度更快、上涨空间更大;长期来看,净值下跌只是基金收益增长过程中的小涟漪。过去常常出现“基金赚钱、基民不赚钱”的重要原因就是投资者频繁申赎,并且往往在市场高点进场,在市场低谷离场。持有基金的时间过短是持有人盈利体验不佳的主要原因。业内人士表示,目前市场震荡之下,投资者布局权益类产品可以采取定投的模式,坚持打持久战的思路,另外,在资产配置上也可以积极关注对冲类、纯债类产品,分散配置。