现年82岁的西蒙斯可谓是量化投资的一个传奇,不仅是目前身家最高的对冲基金投资人,也一直保持由其创下的最佳量化投资记录。但是,他也未能逃出去年量化基金投资业绩普遍不佳的魔咒。

西蒙斯几周前在给客户的一封信中说,于2021年1月1日辞去文艺复兴科技董事会主席一职。

尽管西蒙斯早在2010年就从首席执行官一职退位,随后其更多的精力放在科学教育和慈善事业上,但他从董事会主席的职位上退位,仍然可以视为量化基金在去年业绩滑铁卢的一个重大象征信号。

作为一位数学教授和二战时期的密码破解者,西蒙斯早在上世纪80年代便开创了一种新的投资方法,使用电脑并应用数学和科学统计方法,来发现市场中未能被识别的,可被机器捕捉的信号。作为量化基金最成功投资者,他已经累积了超过200亿美元的财富。

旗下的大奖章(Medallion)基金更可谓是量化投资业界的传奇。该基金并没有向外具体透露投资方式,但其标杆性的业绩仍被奉为量化投资的圣杯。截至2018年底的20年时间内,大奖章基金年均涨幅为39%,超过了巴菲特,索罗斯和达里奥等投资巨头的回报率。

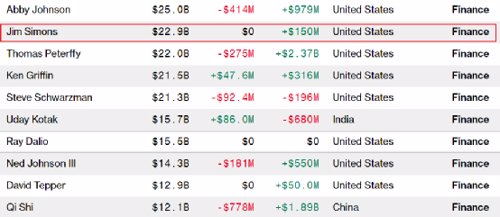

目前,西蒙斯身家229亿美元,是身价最高的对冲基金投资人,同时,位列彭博全球金融行业财富榜第二的位置,仅次于共同基金富达投资的董事长。从董事长卸任后的西蒙斯仍会在董事会任职。

外部基金暴跌30%以上 资管规模缩水150亿美元

但去年美股市场的暴跌暴涨,让他的机器预测算法有些措手不及。

据外部投资客户, 公司旗下的文艺复兴机构股票基金(Renaissance?Institutional?Equities?Fund)亏损至少20%,该基金这一表现比2008年16.5%的跌幅还要差,创下成立以来表现最差的一年。

此外,文艺复兴机构多元化阿尔法基金(Renaissance?Institutional?Diversified?Alpha?fund)2020年亏损约33%,文艺复兴机构多元化全球股票基金(Renaissance?Institutional?Diversified?Global?Equities?fund)亏损约30%。公司旗下两只基金表现如此之差,以至于被销售他们的汇丰银行列入了2020年的20大垫底基金名单。

像文艺复兴这样的对冲基金,通常会同时多空操作,对上涨和下跌的投资都进行了押注。这种投资方法会使投资回报尽量与整体市场不相关,不过,在市场出现极大震荡时,旗下部分基金也非常容易受到市场波动的影响。

历史数据显示,文艺复兴机构股票基金在上次金融危机时也遭受了大幅下跌,分别在2008年和2009年下跌16%和6.17%。该基金最大的回撤期间发生在2007年5月至2009年4月之间,下跌幅度达到35.73%。不过,随后业绩复苏,产品过去10年大部分时间内均实现了两位数的回报。

在对客户的信中,西蒙斯接受了投资者的批评。他表示,2020年是基金表现糟糕的一年,自己也受到了许多投资者的质问,公司正在对业绩进行分析。

据媒体报道,业绩不佳导致外部进行撤资,公司的资产规模从一年前的750亿美元,降至目前约600亿美元资产。

大奖章基金业绩飙升76% 投资回报内外有别引争议

在外部投资基金举步维艰的时候,自有资金和员工持有的大奖章基金却迎来巨额收益,这引起了部分投资者的不满。

2020年,文艺复兴旗下的旗舰基金大奖章仍然飙升了76%,创下最好的业绩年份之一,这与外部投资基金的大幅亏损形成了鲜明对比。

据了解,大奖章基金目前管理着约150亿美元的资产。该产品往往在动荡时候表现最好,2000年的回报率为98.52%,2008年为82.4%。但这就引发了一个问题:同为公司旗下产品,为何业绩差异如此之大?

外界分析认为,大奖章基金的持有投资时间很短,有的时候持股时间甚至只有几分钟,往往在市场震荡和交易量激增的时候表现很好。同时,该产品杠杆率更高,在市场反弹时能够显著提升回报。相比之下,包括机构股票基金等外部投资基金持仓平均资期限较长,有时甚至超过一年,更容易暴露在外部市场风险中。

这种内外有别的做法尽管引起了不小的争议。不过,这两只产品之间并没有关联交易和利益输送。据投资者反映,两只产品的共同点是,相同的管理团队使用相同的软件操作,此外其他一切并不相关。

西蒙斯在给投资者的信中表示,2020年是艰难的一年,公司之前也经历过充满挑战的时期。他表示,仍然相信现有的投资流程以及员工的能力。他指出,就像2008年遭受巨额亏损,并在调整后出现业绩反弹一样后,随后几年内业绩有望复苏。

新冠疫情冲击堪比金融危机 量化基金经历寒冬

外部将文艺复兴旗下量化基金投资失败,归结于突发的新冠疫情。由于新冠疫情的爆发以及随后央行刺激政策,导致市场出现了一种不可预测的风险行为模式,产生了一种前所未有的股价波动,这让量化策略难以适应。

在剧烈的市场回撤和反弹面前,量化基金没有能效预测新冠疫情的影响,也不能在各国央行祭出刺激政策后及时调整应对,量化投资所依赖的算法似乎手足无措。有量化分析师解释,量化模型均是建立在历史数据基础之上,而过去100多年来并没有疫情大流行,这种投资模式注定了无法用过往的数据,来预测未曾出现的新情况。

尽管量化基金发展势头越来越强,年复一年地吞噬原属于主动管理的资产,但2020年大部分量化策略不但没赚到钱,甚至也没能保护投资者免受亏损。

不少量化基金在2020年遇到了麻烦,不仅包括文艺复兴这样的量化投资巨头,Two Sigma以及元盛投资等知名量化投资机构均在2020年表现不佳。例如元盛旗舰基金2020年亏损约20.5%,旗下资产一年之内规模缩水达到125亿美元。

这场突如其来的疫情仿佛在告诉投资者:当遇到百年一遇的危机时,最好还是留给人类而非电脑程序去做投资判断。不过,量化基金表现滞后,主要还是在成熟的发达市场,一是机构主导的市场竞争更为充分;二是市场变化走势更为极端。相比较,中国疫情控制得当,市场率先反弹且走势相对平稳,加上量化投资规模较小且市场效率较低,量化基金的生存空间更大。

西蒙斯原本是数学教授、密码破译者,40岁那年他半路出家,蹚出了一条量化投资的路子,将复兴投资公司打造成历史上最成功的投资公司之一。