新能源近900亿大牛股——天齐锂业,近日一则公告让股民炸开了锅。

控股股东一边高位减持,一边低价定增,高卖低买的操作让市场议论纷纷,周末的时候,深交所出手,下发了关注函。

来看看到底发生了什么?

天齐锂业拟定增募资不超159亿元 发行价为35.94元 控股股东全额认购

15日晚间,天齐锂业公告称,拟定增募资不超过159.26亿元,将全部用于公司偿还银行贷款和补充流动资金,以优化公司的资产负债结构,提高资产质量,降低财务风险,改善财务状况。

本次非公开发行股票的发行对象为公司控股股东天齐集团或其全资子公司,发行价格为35.94元/股。

本次定增定价为35.94元/股,公告称,不低于定价基准日前二十个交易日公司股票交易均价(即44.92元/股)的80%(即35.94元/股)。

此次定增发行对象为天齐锂业自家控股股东天齐集团或其全资子公司,发行对象将通过自有资金和自筹资金以现金方式认购此次定增的股票。在扣除发行费用后,将全部用于上市公司偿还银行贷款和补充流动资金。

截至此预案出具日,天齐集团持有天齐锂业股票4.44亿股,占上市公司总股本的30.05%;待此次发行完成后,天齐集团预计将持有天齐锂业股票8.87亿股,不超过上市公司总股本的46.19%。

天齐锂业为何要巨额增发?

2020年以来,天齐锂业因并购SQM而陷入债务危机,接近19亿美元的债务于当年11月底到期。关键时刻,12月8日晚间,天齐锂业发布公告,天齐锂业与银团签署《修改及重述的贷款协议》,将并购贷款项合计18.84亿美元债务的偿还期限展期至2021年11月26日。

SQM从事智利阿塔卡玛盐湖的资源开发和利用。阿塔卡玛盐湖含锂浓度高、储量大、开采条件成熟且经营成本低,是全球范围内禀赋优越的盐湖资源和全球锂产品的重要产区。随着近年来对于该盐湖资源的开发利用,该地区已成为全球锂行业企业的重点发展区域和资源储备基地。为了从长远发展角度积极把握市场机遇,巩固公司行业地位,保持持续的市场竞争力,获取持续稳定的投资回报,2018年天齐锂业完成了SQM23.77%股权的购买。

随之而来的是财务费用的剧增,天齐锂业为完成收购SQM股权,新增35亿美元借款,并导致利息支出连增数倍。债务融资规模大幅增加,一定程度上影响了天齐锂业经营业绩,资产负债率高企也导致上市公司杠杆率过高,未来债务融资能力受限。

截至2020年9月30日,天齐锂业短期借款31.32亿元,一年内到期的非流动负债133.05亿元,长期借款130.26亿元,应付债券20.26亿元;最近三年及一期,财务费用分别为0.55亿元、4.71亿元、20.28亿元和12.86亿元。2019年全年、2020年前三季度公司分别净亏损人民币59.8亿元和11.03亿元。

如今,若天齐锂业能够顺利从控股股东天齐集团获得159亿元的定增资金,那么该上市公司无疑将有效的解决债务问题。天齐锂业表述,此次定增若顺利完成,将优化上市公司的资产负债结构,提高资产质量,降低财务风险,改善财务状况。

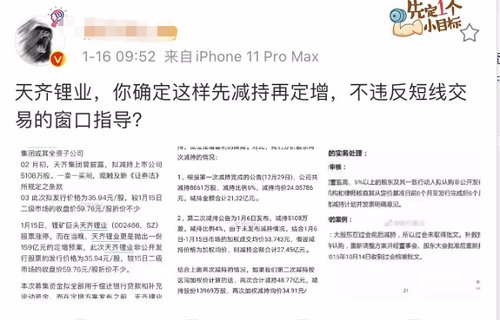

先减持再定增惹争议

受益于新能源汽车产业链的全面景气,又在此利好消息刺激下,天齐锂业股价近期强势反弹,最新数据显示,周五该股涨停,报收59.76元,成交85.58亿元,最新市值高达882.7亿元。此前一个月时间,天齐锂业股价启动上涨,截至今日累计涨幅超200%。

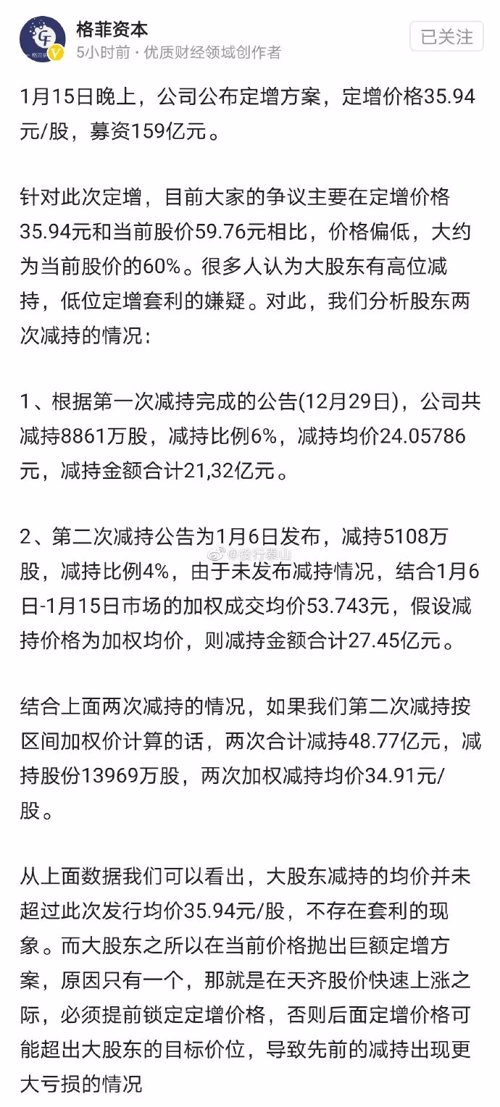

而值得注意的是,天齐锂业非公开发行股票的发行价格为35.94元/股,较二级市场59.76元/股的价格大幅折价。

在此次定增方案发布前,公司曾披露了一项减持计划。天齐锂业1月6日发布公告称,控股股东天齐集团及其一致行动人拟合计减持不超过公司总股本4%的股份,减持原因为:向公司提供财务资助及其他资金需求。

刚减持卖出股票,又发出本次定增认购预案,这也引发了市场关注,有观点甚至质疑其为短线交易。一边是高位减持,一边是低位定增把股份拿回来,中间的价差却如此之大。

不过随后有分析这么认为。

深交所火速下发关注函 是否短线交易,是否损害中小股东?

2021年1月16日,深交所向天齐锂业发出关注函。

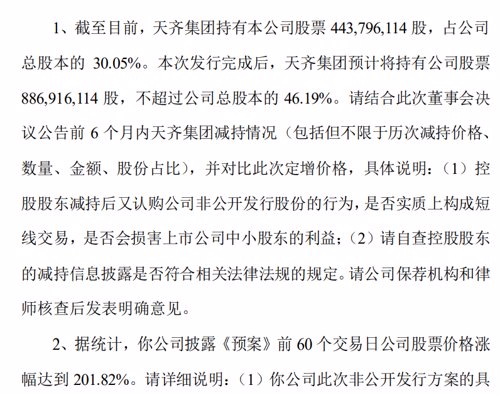

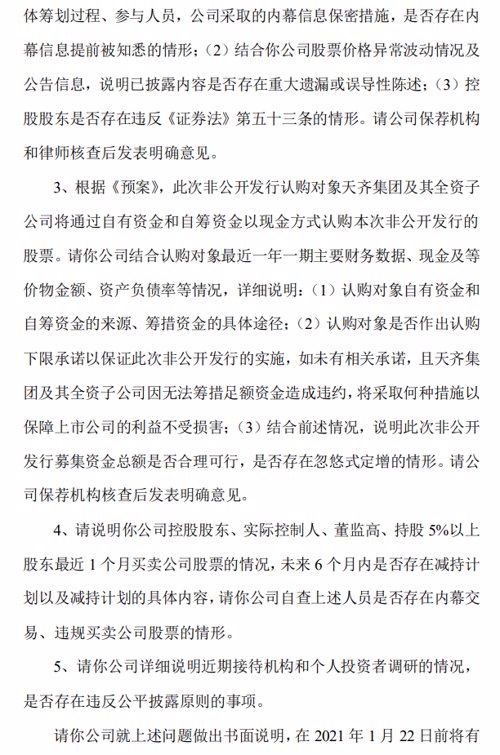

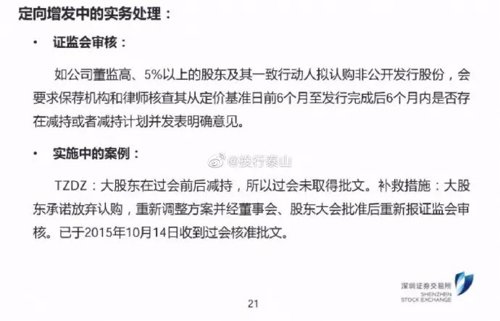

其中提到,截至目前,天齐集团持有本公司股票443,796,114股,占公司总股本的30.05%。本次发行完成后,天齐集团预计将持有公司股票886,916,114股,不超过公司总股本的46.19%。请结合此次董事会决议公告前6个月内天齐集团减持情况(包括但不限于历次减持价格、数量、金额、股份占比),并对比此次定增价格,具体说明:(1)控股股东减持后又认购公司非公开发行股份的行为,是否实质上构成短线交易,是否会损害上市公司中小股东的利益;(2)请自查控股股东的减持信息披露是否符合相关法律法规的规定。请公司保荐机构和律师核查后发表明确意见。