编者按:近期,基金一季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

王宗合,被认为是国内“巴菲特芒格”式投资的代表人物,是业内拥有10年基金管理经验的投资老将。对于投资,王宗合有着自己独特的认识,“投资要选择长期验证过的、有规律的、可重复的成功投资理念”、“精选头部行业优质公司,没必要为了分散而分散”、“犯错的时候认错也是一种艺术”等等。

目前,王宗合在管基金10只,总管理规模约为409亿元。截至2021年4月29日,王宗合的代表产品自其任职以来取得了408.5%的回报,排名同类型基金第14。(数据来源:Wind)

尽管一季度王宗合管理基金的规模、份额有所下降,但由于去年受到千亿资金的追捧,其背后的投资思路依旧备受关注。

本期【调仓风向标】,基金君将为大家详解鹏华基金明星基金经理王宗合的一季报及其调仓变化。

合理调仓应对波动 增强组合“防守性”

在代表产品最新披露的一季报中,王宗合表示,一季度市场出现了比较大的震荡。主要的背景有两个:

1、过去两年整个市场上的一些优质资产估值处于抬升状态,导致这部分资产目前来看静态估值处于一个相对较高的位置;

2、从全球的角度来看,去年在疫情背景下,全球央行的货币政策都很宽松,尤其美联储的宽松政策非常激进。现在在疫苗大面积推广的情况下,全球的货币政策出现一定不稳定预期。国内的货币政策的基调从边际角度来说也处于一个微变的过程中。在上述背景下,市场出现了一个较大的波动。

而对于短期由于市场情绪和交易性行为造成的市场波动,王宗合认为,这并不是关注的重点。未来,将一如既往地放在行业和个股的深度研究上,力争为投资者创造长期可持续的收益。

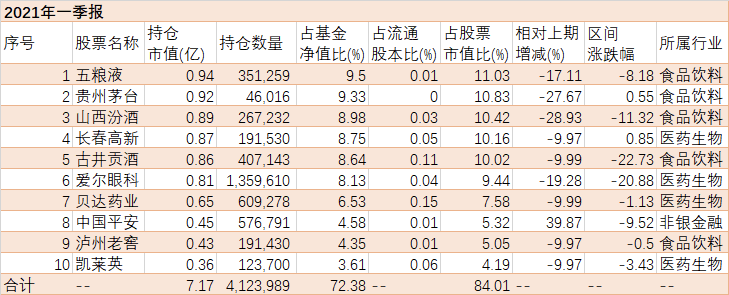

不同于去年四季度,一季度,王宗合的代表产品前十大重仓股变动不大,仅在配置比例上有所调整。

一季报显示,在前十大重仓股中,王宗合增持非银金融板块,为组合增强“防守性”。他将中国平安加仓至第八大重仓股,持仓数量达57.68万股,占基金净值比4.58%,而广联达则退出前十大重仓股。

(王宗合代表产品2021年一季报,数据来源:Wind)

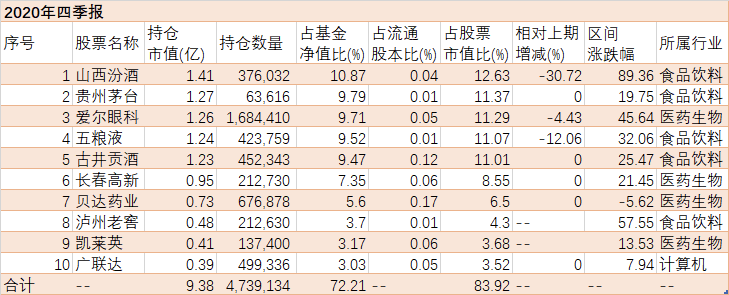

(王宗合代表产品2020年四季报,数据来源:Wind)

对于其他前十大重仓股,王宗合均有不同程度的减持。上季度的第一大重仓股山西汾酒,王宗合在一季度减持28.93%,降为第三大重仓股,持仓数量降至26.72万股,占基金净值比8.98%。

值得注意的是,去年四季度,王宗合同样对山西汾酒进行减持,相对去年三季度减少了30.72%。2020年四季度以来,山西汾酒一路走高,于牛年后达到历史高点。

随后,白酒板块出现调整,王宗合也在波动中卖出了不少白酒股,五粮液、贵州茅台、古井贡酒、泸州老窖均在其列。

其中,因减持幅度不同,五粮液由第四大重仓股变为第一大重仓股。截至一季度末,其持仓数量达35.13万股,占基金净值比9.5%,相对上期减少了17.11%。

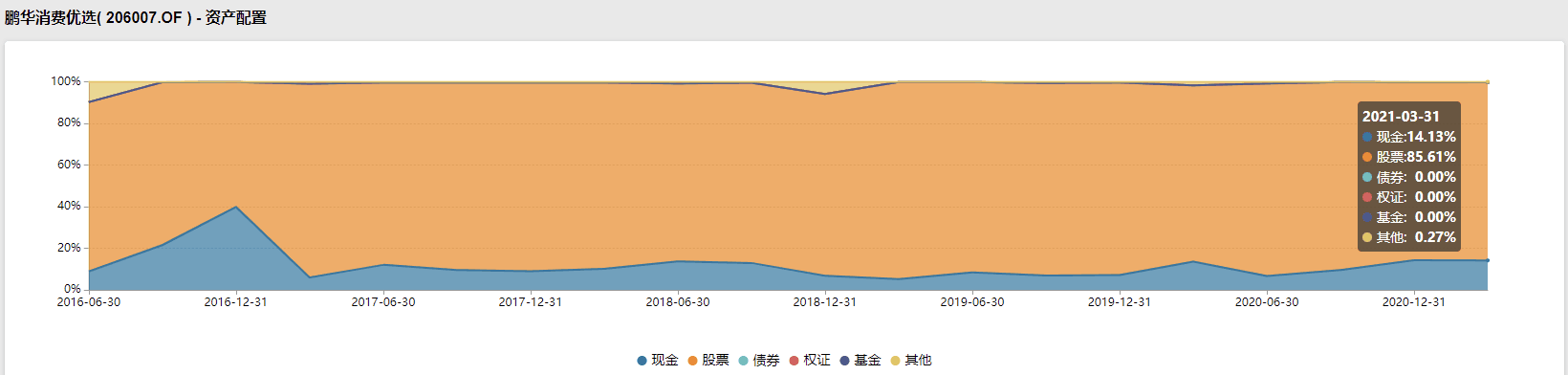

整体来看,一季度,尽管王宗合调整了前十大重仓股的单个占比,但持股集中度没有太大变化,较上季度反而略有升高,达72.38%。同时,依旧保持高仓位运行,股票仓位达85.61%。

(王宗合代表产品近5年资产配置,数据来源:Wind)

在行业配置上,食品饮料板块依旧占据了王宗合代表产品前十大重仓股中的半壁江山,对医药生物板块持股占比则略有下调。

追求长期价值 忽略短期震荡

从业多年,基于行业领先、研究领先、不受市场情绪影响估值这三个支点,王宗合始终坚持自下而上的研究方法,逐渐形成了“精选个股,专注价值,长期投资,穿越牛熊”的稳健投资风格。

在寻找公司时,王宗合偏好长期有竞争壁垒、有复利效应以及成长性的个股。在投资中,王宗合更注重追求长期的成长价值,对短期的波动不过分关注。

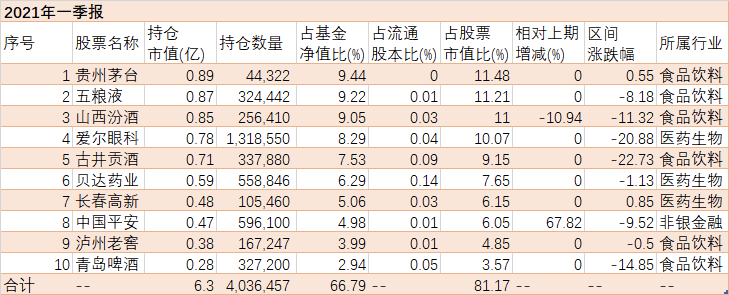

一季度,除了对代表产品在配置比例上有调整,对于其它3只管理2年以上的基金,王宗合均没有太多操作。

以其管理的一只普通股票型基金为例,王宗合仅对2只个股进行调整。其中,对中国平安大幅增持,相对上期增加了67.82%。

(王宗合普通股票型基金2020年四季报,数据来源:Wind)

一季度,上证指数下跌0.9%,“抱团股”集体回调,市场情绪低迷。对此,王宗合强调,“即使市场情绪会影响企业股价,即使公司短期股价出现一定程度泡沫化问题,但在长期成长的“价值锚”基础上,能做出基于持续创造价值的动能判断,短期估值泡沫并不影响长期持股。”

谨慎看待高估值资产 坚持价值投资

牛年以来,市场风格切换,A股大幅震荡。“从行业和个股的角度来看,在这个震荡的过程中,应该如何去看待和应对?”在一季报中,王宗合做出了解答。

在进行了深入的讨论和研究后,王宗合认为,核心在于持有的资产的长期价值增长曲线是否能够消化现在相对较高的静态估值,同时还能够带来一个不错的预期价值成长空间。如果判断未来该行业和个股的长期价值增值空间还非常大,具有长期的复利效应。

在王宗合看来,中间的市场波动会带来一定的净值波动率,但是不会成为一个永久性亏损。随着业绩和现金流的增长,这些资产最终都会再创新高。

王宗合指出,“对一些行业和公司,它们的产业生态环境和公司经营状态使我们对它们的长期价值增长并不非常确信,在静态估值较高的情况下,我们会对这类资产相对谨慎。”

王宗合表示,目前对市场看法偏中性,还是自下而上精选个股。从历史上来看,宏观经济政策的变化、流动性的变化等因素,是会对市场在一段时间内造成较大的波动。

对于个股,王宗合称,决定公司价值增长的核心还是在于公司自身的长期盈利和现金流的创造能力。未来,将继续坚持自下而上的价值投资的选股思路,看好篮子里的鸡蛋,同时努力发掘更好的行业及个股来充实组合。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-05-03 09: 34

2021-05-02 12: 34

2021-05-02 19: 53

2021-05-02 16: 29

2021-05-02 14: 23

2021-05-02 08: 50