经过“金三银四”跳槽季,公募基金行业人事变动也达到一个小高峰。Wind数据显示,截至2021年5月11日,来自65家基金公司的84位基金经理离任,较去年同期增加约8%。

业内人士指出,基金经理频繁变动,是行业大发展背景下人才加速流动的一个缩影,也反映出日益激烈的行业竞争现状。

尽管存在人事变更,年内公募基金行业依旧掀起了提拔优秀基金经理担任公司高级管理人员的风潮,多位基金经理从投研职位晋升至总经理助理、副总经理等更高级别的岗位。

业内人士认为,“投而优则仕”、“绩优则仕”是公司对基金经理投资成绩的一种肯定,也是行之有效的激励方式;对于基金经理而言,更是能够满足其个人诉求的职业发展路径。尽管岗位有别,但部分高管岗位并不一定需要执行管理职能,“升职”的绩优基金经理仍然能够专注于投资。

今天,基金君将为大家介绍3位年内晋升高管的明星基金经理,他们是平安基金李化松、景顺长城基金刘彦春、华夏基金蔡向阳,通过解析他们的投资风格与投资理念,来聚焦后市研判。

平安基金:李化松

李化松,北京大学经济学硕士,2018年3月加入平安基金管理有限公司,现任总经理助理兼权益投资总监。曾就职于国信证券经济研究所和华宝兴业基金管理公司,负责钢铁、环保等行业的研究工作。历任嘉实基金管理有限公司机构投资部投资经理助理、研究部高级研究员、基金经理。

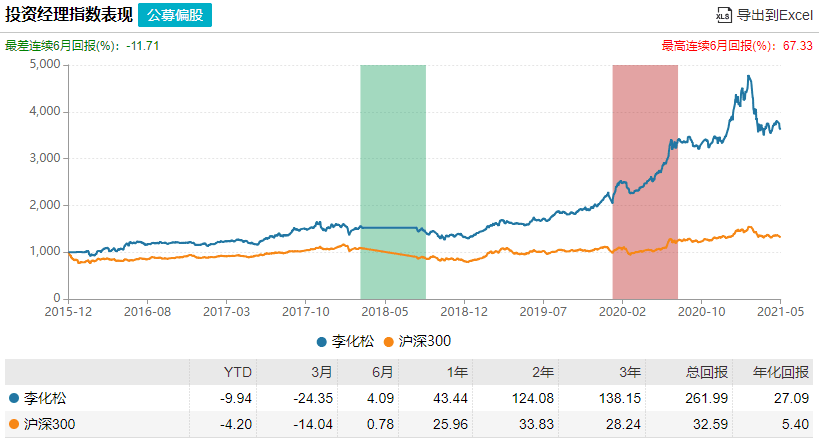

目前,李化松在管基金9只,总管理规模约为226亿元。其代表产品任职以来回报达133.08%,排名同类型基金前4%。据Wind投资经理指数(偏股型)显示,自2015年担任基金经理以来,李化松取得了261.99%的回报,最高连续6月回报达67.33%,年化回报达27.09%。(数据来源:Wind,截至2021年5月11日)

(数据来源:Wind,截至2021年5月11日)

据悉,李化松于今年3月升职为平安基金管理有限公司总经理助理。其中李化松第一次以总经理助理的身份出现在2月22日发布的一只权益新基金招募说明书中,此前其身份为权益投资中心投资董事总经理。

李化松拥有14年证券从业经验,其求学和从业经历横跨宏观经济、卖方研究和买方投资管理,并在每个领域都有斩获,可谓“跨界达人”。在北京大学求学期间,李化松参与合著的书籍曾获我国经济学界最高奖项“孙冶方经济科学奖”,2007年,李化松获评新财富钢铁行业最佳分析师;2009年,李化松主动从投资管理者转为研究员;2015年,李化松首次管理公募基金,其产品凭借出色的业绩回报于次年获奖2次。

多年以来,李化松坚持深度研究,从动态发展的角度挖掘企业价值。李化松认为,投资中最重要的是坚持自下而上选股策略,寻找能力圈范围内的公司,从中选择出新兴成长类型的企业和价值成长类型的企业,通过基本面和估值的相对比较,决定配置权重。

出色的业绩背后离不开李化松成熟的投资逻辑。近年来,李化松的研究能力圈不断拓展,以消费和科技为主线,不断寻找新的投资机会。对于调研公司,李化松尤为看重。“即使在目前的高强度工作下,仍然会花50%的时间在外调研,与公司管理层交流,把研究放在工作的优先顺位。”李化松表示。

在个股选择上,李化松拥有自己的选股拆解法,通常会从产业发展趋势、企业及管理层质地和盈利模式三个维度入手:

首先,看所处产业的发展趋势,从景气度高的行业中精选个股,即“选对赛道”;其次,看质地,优选那些企业文化、管理流程、管理层能力优秀、现金流和分红良好、持续提高竞争力的企业;最后,看盈利模式,优选具有规模优势、品牌定价权、网络效应等盈利模式好的企业。

李化松在最新披露的一季报中表示,2021年1季度,市场出现了较大幅度的波动,方向符合预期,波动幅度超出预期。未来,将坚持年初制定的策略,降低收益预期。降低高估值公司的比例,增加中低增长、中低估值公司的配置比例,以希望给投资者带来稳健的回报。

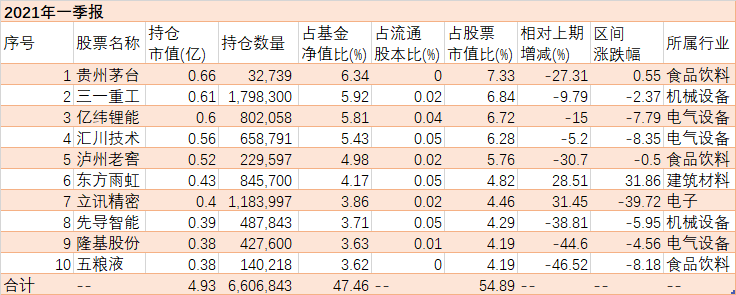

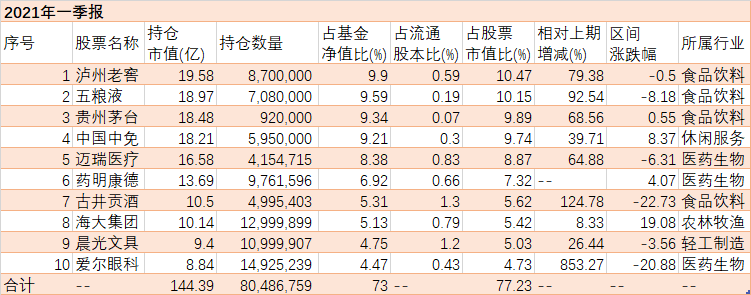

在李化松管理的一只灵活配置型基金的前十大重仓股中可以看出,一季度,李化松做到了言行一致,对高估值公司适当减持,通过灵活调整组合配置应对市场震荡。

(李化松代表产品2021年一季度重仓持股,数据来源:Wind,截至2021年5月11日)

对于市场,李化松认为,“今年市场更加分化,各种类型资产都会有机会,关键是坚持自下而上选股的策略,寻找基本面有明显变化、有明显竞争优势的低估值公司。”

景顺长城基金:刘彦春

刘彦春,北京大学管理学硕士,2015年1月加入景顺长城基金管理有限公司,现任副总经理。历任汉唐证券研究员,香港中信投资研究有限公司研究员,博时基金管理有限公司研究部研究员、基金经理助理、基金经理。

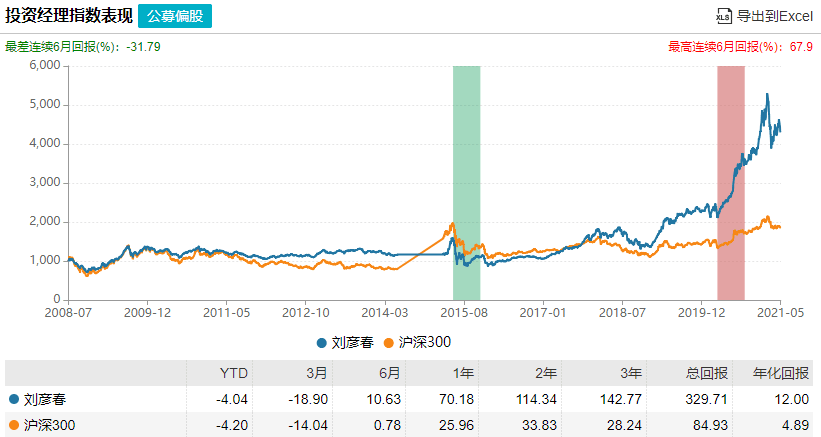

目前,刘彦春在管基金6只,总管理规模约为1016亿元。其代表产品任职以来回报达352.5%,排名同类型基金第2。据Wind投资经理指数(偏股型)显示,自2008年担任基金经理以来,刘彦春取得了329.71%的回报,最高连续6月回报达67.9%,年化回报达12%。(数据来源:Wind,截至2021年5月11日)

(数据来源:Wind,截至2021年5月11日)

今年3月30日,景顺长城基金管理有限公司发布高级管理人员变更公告,刘彦春从3月29日起升任景顺长城基金副总经理。

保持独立思考、不追逐市场热点、寻找一门好生意长期投资,是刘彦春的投资标签。自入行以来,刘彦春先后在券商、基金公司等从事投研工作,近20年的从业经历让他在投资中屡有独到之处。

刘彦春的投资理念是寻找具备高投入产出水平、高成长潜力的优秀公司长期投资。在实际操作中,他不追逐市场热点,不以宏观环境和行业景气变化作为组合决策依据。在刘彦春看来,“做投资是一个积累的过程,积累越多,犯错概率就越小,投资最终反映的是研究的积累,关键是要把公司看清楚,利用市场无效阶段择机买入,从无效到有效就是获利的过程。”

投资时,刘彦春更注重自下而上选股而非择时,选股上主要比较ROE、ROIC等财务指标,关注盈利质量和投入资本产出变化趋势,偏好通过市场化竞争形成竞争壁垒的公司。

对于行业选择,刘彦春并没有特别局限于行业,更看重企业的价值创造。他认为,无论新兴产业还是所谓的“夕阳产业”,只要企业可以持续为股东创造价值,且估值合理,就有可能持续关注,买入并长期持有。

刘彦春表示,做一个优秀的投资经理,非常重要的是坚持自己的投资理念。同时,做投资尽量只做能力圈范围内的事情,并且不断努力扩大自己的能力圈。

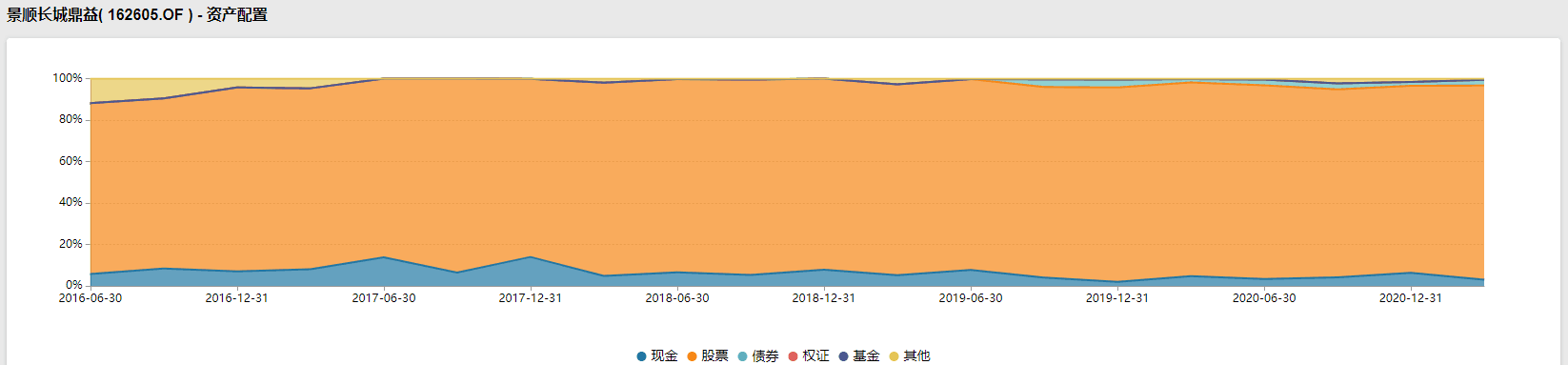

在资产配置上,以其代表产品为例,刘彦春常年保持高仓位运行,持股集中度较高,近1年来都保持在65%以上。同时,刘彦春的换手率较低,综合其代表产品近5年的季报来看,在前十大重仓股中,目前仍持有超4年以上的个股共有4只。

(刘彦春代表产品近5年资产配置,数据来源:Wind,截至2021年5月11日)

(刘彦春代表产品2021年一季度重仓持股,数据来源:Wind,截至2021年5月11日)

回顾一季度,刘彦春在近期披露的一季报中表示,一季度股票市场大幅波动,美债收益率快速上行对全球各大类资产都造成了较大影响,A股波动尤为剧烈,高市盈率板块回撤幅度较大。

对于市场波动,刘彦春称,“解释市场总是简单,但实际操作很难,哪怕对这个风险已经思考了很久,很难在享受前期盈利、估值双升的同时,又及时在估值收缩前迅速离场。现阶段我们继续依靠优秀企业穿越周期能力来应对市场波动,追求长期较好的复合回报水平。”

在刘彦春看来,“风险释放对未来的投资总是好事。资产定价也不是由利率或者货币政策单一因素决定。我们今年会面对一个高波动市场,但大概率不会是单边熊市。我国经济结构转型,资本市场发展空间广阔。低风险、高回报的大类资产非常稀缺,居民财富向权益类资产再配置才刚刚开始。经济发展前景乐观,估值下一个台阶之后自然会重新起步。我们会继续沿着效率提升方向寻找投资机会,工程师红利、全球化、消费升级仍然是我们最为看好的投资方向。”

华夏基金:蔡向阳

蔡向阳,中国农业大学金融学硕士,2007年10月加入华夏基金管理有限公司,现任高级管理人员。曾任天相投资顾问有限公司、新华资产管理股份有限公司研究员等,华夏基金管理有限公司研究员、基金经理助理、投资经理等。

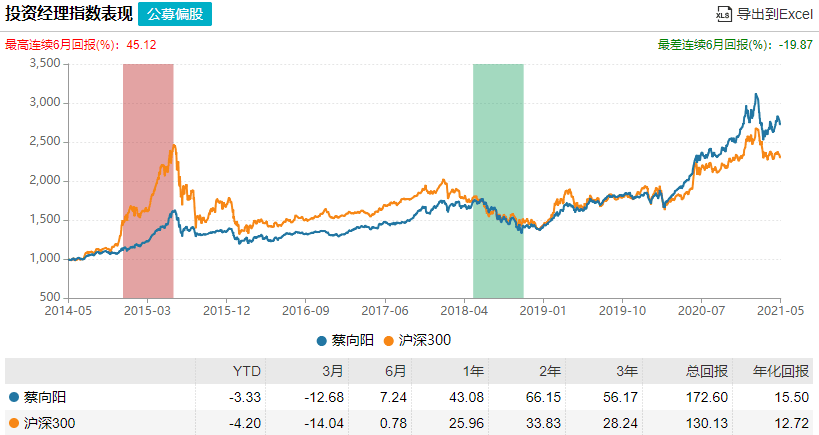

目前,蔡向阳在管基金8只,总管理规模约为469亿元,其代表产品任职以来回报达194.65%。据Wind投资经理指数(偏股型)显示,自2014年担任基金经理以来,蔡向阳取得了172.6%的回报,最高连续6月回报达45.12%,年化回报达15.5%。(数据来源:Wind,截至2021年5月11日)

(数据来源:Wind,截至2021年5月11日)

今年4月9日,华夏基金管理有限公司公告,蔡向阳新任华夏基金管理有限公司高级管理人员,任职日期为2021年4月7日。

拥有14年投研经验的蔡向阳,担任基金经理已近7年,是华夏基金的明星基金经理。

在蔡向阳看来,“投资观是认知观的一部分,如何看待世界、如何看待人生、如何看待社会都是投资观最重要的决定因素。”

在构建投资组合时,蔡向阳称,2017年大致形成了现在的投资观。在此前的采访中,蔡向阳曾表示,在2016年与2018年之间,对壁垒型价值投资方法论有了深刻认知,偏好投资该类公司,尤其是具有品牌壁垒的公司,寻找供给与需求端的错配,在供给端有壁垒,在需求端在快速增长,比如白酒、眼科服务等;而从2019年至今,对于互联网型的投资在不断提高,聚焦于具有颠覆性、爆发性的互联网公司,它们在新时代对于传统公司具有迭代性、侵蚀性,在发展过程中不断地扩大疆土,不断地进行管理输出。

从壁垒型投资过渡到互联网投资,蔡向阳表示,“我的投资方向就是,优势互联网型公司和不会被互联网颠覆的壁垒型公司。”蔡向阳认为,品牌是最难被颠覆的,因为品牌是历史的积淀,非一时能形成。比如海外的奢侈品品牌,它们都有着上百年的历史,是情感的基础。

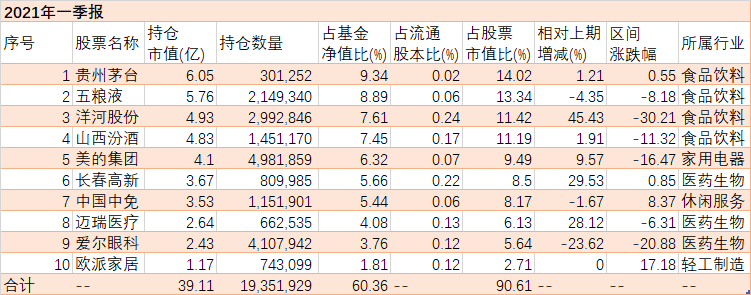

就目前的投资情况而言,蔡向阳依旧钟情于投资不会被互联网颠覆的壁垒型公司,且持有周期较长。综合蔡向阳代表产品近5年的季报来看,目前仍持有超过10个季度以上的个股共有5只,皆为各行业内的龙头股。

(蔡向阳代表产品2021年一季度重仓持股,数据来源:Wind,截至2021年5月11日)

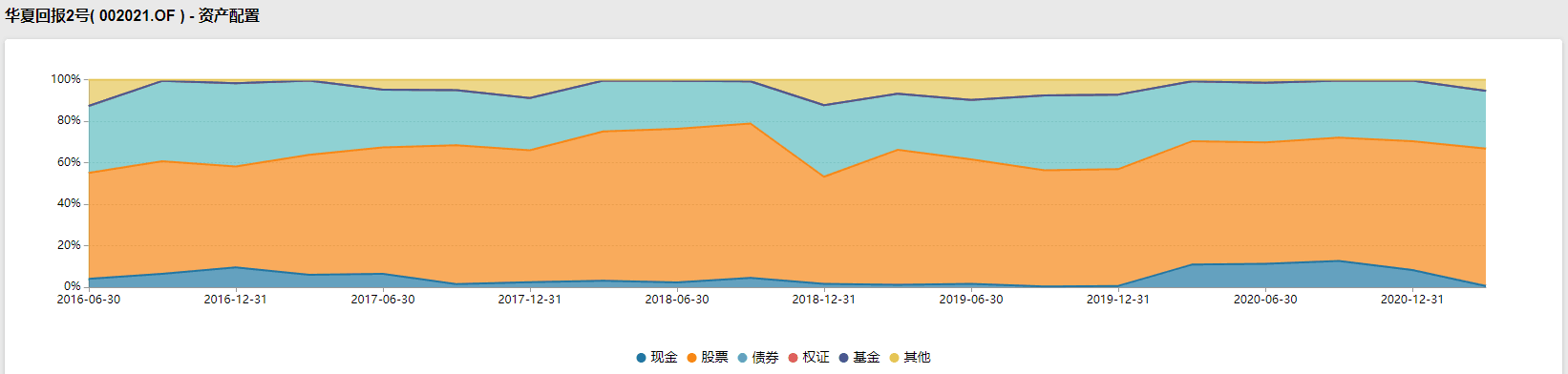

在持股集中度上,以其代表基金为例,自接管该只基金以来,蔡向阳的持股集中度逐渐提高。据该只基金的一季报显示,目前持股集中度在60%左右,相对集中。对于资产配置,近5年来,蔡向阳代表基金的股票仓位在45%-75%之间波动,余下部分部署债券、现金等,以期为基金持有人带来长期稳定的回报。

(蔡向阳代表产品近5年资产配置,数据来源:Wind,截至2021年5月11日)

在2021年一季报中,蔡向阳表示, 2021年一季度,市场呈现节前上涨节后调整的态势。节前上涨主要是延续2020年下半年以来持续演绎的经济复苏逻辑,周期性板块如有色、化工、银行、钢铁等轮番上涨,消费、医药、新能源车、光伏等成长行业核心标的也同步上涨。但节前短期的快速上涨导致估值快速提升,节后美债收益率快速上升引发市场对估值中枢的调整,市场整体呈现回调态势,只有碳中和相关的底部板块表现较好。

对于未来操作,蔡向阳称,长期看,将以“自下而上”选择ROE高、壁垒高、增长持续性强的个股为主,主要集中在消费、医药、高端制造业等领域,以期通过长期持股分享这些优秀公司的成长。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-03 00: 41

2021-10-02 20: 04

2021-10-02 19: 45

2021-10-02 17: 17

2021-10-02 13: 59

2021-10-02 12: 45