三月起市场逐渐震荡回暖,多只基金的收益也终于停止回吐,基民们在经历一路滑坡后也得以喘息。近两个月市场处于持续震荡上行阶段,阶段性止跌后,反弹的力度会否加大又能持续多久呢?

近期周期类资源品再次表现强势,医药类基金也一度回追,距离年初高点已并不遥远。基民犯难的时刻又来了,是强者恒强还是应该转换方向了?调整过后,市场逐渐开始向何种方向倾斜?近期反弹王者该看谁?

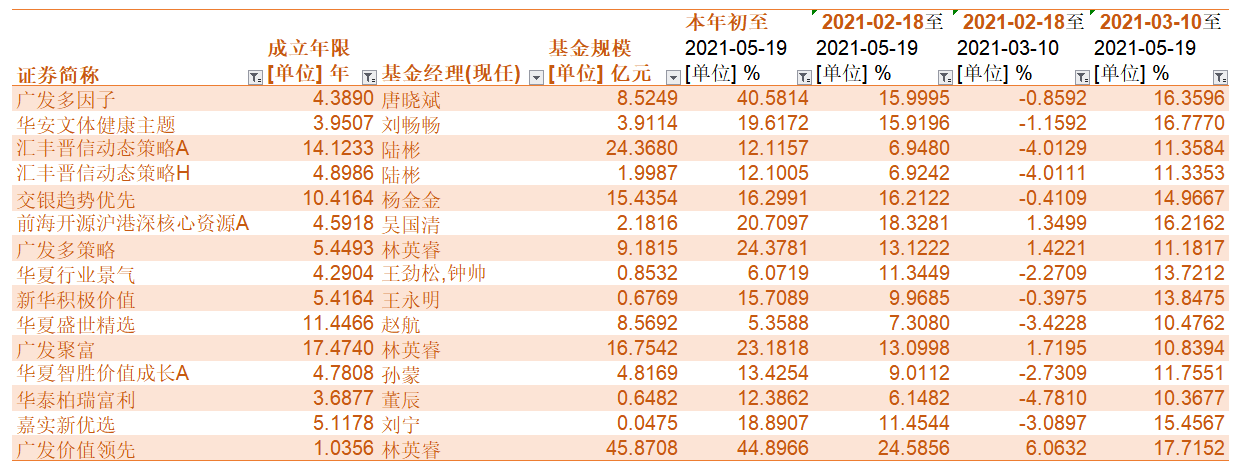

本期,基金君以春节至今的收益情况作为参考,选取了一波市场大幅下跌行情中(2月18日至3月10日)回撤控制佳,并且在3月10日至今的震荡行情中,收益呈现强势反弹的基金,看看他们的基金管理人的投资理念以及后市观点。

广发基金:唐晓斌

说起周期行业,不少基民不管吃没吃过亏都感慨一句“水深”:行情来的快去的也快,非专业人士很容易踩点挂在“山顶”。确实,想要在风格轮动的A股市场中把握周期行情,不仅需要有自己专注擅长的周期性行业,也要对其他周期行业具备较高的敏感度,得以在惨淡时稳住回撤,风起时博取收益。

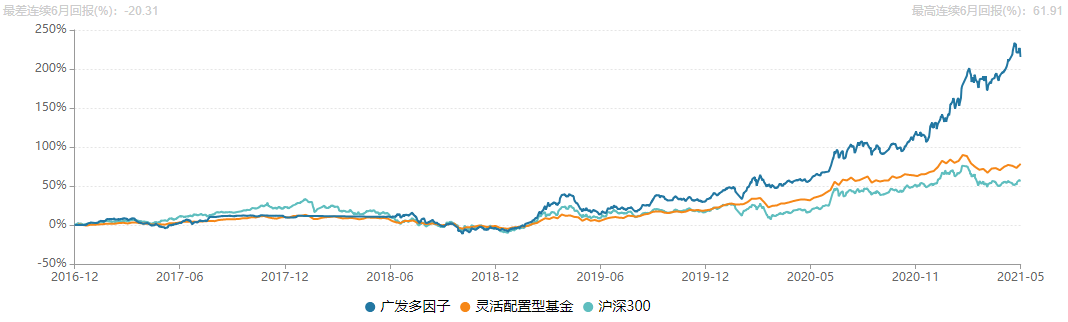

市面上历经多轮牛熊的周期选手并不多,且多数都拥有多年周期行业研究员经历。在周期领域中顺势而为固然容易,但是长期坚守却并非易事,广发基金唐晓斌就是这样一位基金经理。

唐晓斌曾在华泰证券任职行业研究员,主要覆盖电力设备以及新能源领域。2011年加入广发基金后,继续在电力、机械、环保等领域深入研究,2014年12月开始任职基金经理,产品主攻周期领域。

唐晓斌目前在管基金2只,总管理规模63.97亿元(截至2021年一季度),其管理代表产品近3年,实现任职回报183.84%,任职年化回报43.04%,在同类基金中排名前3%。(数据来源:Wind,截至2021年5月20日)

从历年的持仓情况来看,唐晓斌向来是专注于周期领域,并致力于从中选取低估值标的。在此前提下,在细分行业中精选具备高景气度兼备成长性的行业。其一季度持仓中以中小市值为主,少有配置热门的标的。

虽然是机械、能源研究员出身,但是唐晓斌的能力圈并不局限于某个固定领域。扎根于周期性行业,他总是能过够根据市场行情变化来不断调整自己的重仓方向,并坚持配置长期看好的行业,两方面结合获取稳定向上的收益回报。

具体来看,自从2018年6月份接管其代表产品以来,唐晓斌的重仓行业一直在进行轮动。在2020年下半年的周期行情中,唐晓斌调整了整体的配置方向,从建筑材料和轻工转移至采掘业、有色金属以及化工等方向。配合2020下半年以及2021年初的有色、化工行情,唐晓斌精准踏中了市场节奏,博取了出色的超额收益。在牛年以来的急转行情中,其代表产品更是成为了万绿丛中一抹红色。

一季度,唐晓斌依然维持周期风格的配置,只是在行业方面进行了适当调整。就前十大持仓来看,重点配置了电解铝、煤炭、钢铁等顺周期行业,以及可选消费品等低估值成长股。整体依然维持较高的换手率,前十大重仓中,相对去年四季度,换股高达六成。

地产行业在唐晓斌历年的十大重仓中出现的频率并不高,多只个股在重仓名单中也仅是昙花一现。本次唐晓斌直接买入482万股华侨城,将其买成了第一大重仓。

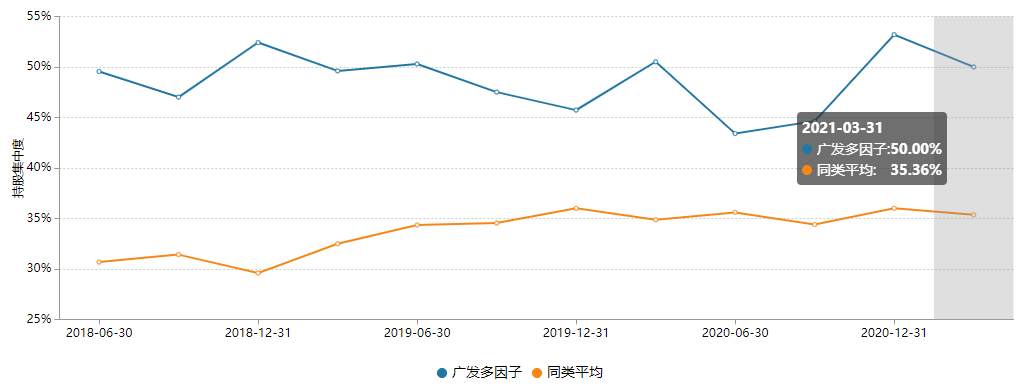

前十大重仓的配比相对均衡也是唐晓斌的特点之一。与同类平均相比,我们发现,其前十大的重仓股比例一向是高于同类平均水平的,基本在50%左右浮动,但是“头等舱”和“末等舱”的差距并不大,就一季报来看,相差仅1.78个百分点。

回顾2021年一季度,国内经济持续修复,市场出现了明显的分化。唐晓斌认为,A股的主要矛盾从估值扩张转为盈利增长,只有盈利增长的行业才能得到相应的业绩支撑。

唐晓斌认为,一方面,在疫苗广泛接种、全球经济复苏、油价回升等一系列因素的作用下,未来PPI大概率持续回升,与PPI具有强相关性的周期行业可能更容易获得相对沪深300指数的超额收益。另一方面,部分顺周期行业当前估值的分位数和绝对值相比上一轮PPI回升时期的数据仍有差距,未来存在估值提高的空间。

在此前的采访中,唐晓斌曾表示,从行业基本面看,上游很多周期行业处于供需紧平衡状态,产能很难在短期半年或一年内得到提升。因此,伴随全球经济复苏,周期行业产品的价格上涨和利润复苏有望经历更长的周期。体现在二级市场上,上游资源品的甜蜜期可能比我们预期的更长一些。

华安基金:刘畅畅

刘畅畅2010年7月作为应届毕业加入华安基金,曾任投资研究部研究员,基金投资部基金经理助理。自2020年1月起任职基金经理。

刘畅畅目前在管基金一只,总管理规模3.91亿元,其管理代表产品1年有余,实现任职回报120.55%,任职年化回报78.14%,在同类基金中排名前2%。(数据来源:Wind,截至2021年5月20日)

虽然管理年限并不长,但是刘畅畅在任职期间业绩较为惊艳,也是2020年较为突出一名“”“新生代”基金经理。

2021年的转折行情中,在一众跌幅高达10%甚至20%的前期热门产品里,刘畅畅管理的这只基金回撤稳健,在2月18日至3月10日的“崩盘”行情中,跌幅仅1.16%,并在随后的市场震荡企稳阶段,不断获取超额收益。牛年以来截至2021年5月19日,该只产品实现净值增长15.9%。

拥有十年制造业研究员经历,现在依然是华安基金制造业研究组组长,刘畅畅对制造业有着较为深入研究与理解,尤其是钢铁和机械行业。管理该只产品一年多以来,机械设备始终是刘畅畅较为钟爱也重仓持有的行业之一,该行业基本占据基金净值15%-20%。

在投资中,刘畅畅始终秉持均衡配置的思路,综合考量市场阶段性的风格与较为擅长的周期领域精选行业,通过自下而上的方式从中选取具备高估值性价比的标的。

以2020年一季度为例,刘畅畅在该季度坚持持有机械设备的同时,重配了较为风生水起的食品饮料与医药行业;随后在2020年三季度,迎合下半年的周期行情,刘畅畅调整方向回到她较为擅长的周期行业;在今年一季度中,刘畅畅专注制造业隐形龙头的特点也更加突出。在一季报中,刘畅畅表示,自己未来重点投资内需消费、现代服务、高科技、寡头制造等方向,选择风险收益比高的投资标的构建投资组合。

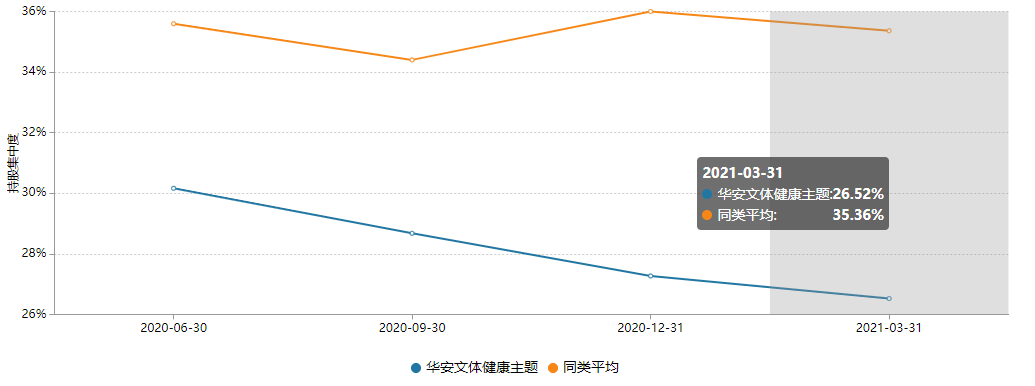

不仅仅在行业选择上注重攻守均衡,刘畅畅在重仓股的配置上也较为谨慎,她的持股集中度相对于同类基金较低,并且近一年呈现稳定的下降趋势,一季度已达到26.52%的历史低点。即便是其连续持有四个季度并的华铁股份,作为刘畅畅的第一大重仓,占基金净值比仅3.53%。(数据来源:Wind)

刘畅畅表示,在目前市场环境中,股票整体估值水位较高,部分板块处在历史最高的估值分位。尽管如此,自己依然相信经济中结构性成长、改善的机会十分丰富,部分细分行业的龙头仍具备比较好的估值性价比。

具体来看,一方面,很多领域仍然处在高速发展期,驱动力可能是消费升级、制造升级带来的全新市场,也可能是随着国产替代、集中度提高带来的份额提升。另一方面,不同的产业链在分工合作上出现了不同的变化,有一些产业链的分工加大,单个环节的规模效应提升,另一些产业则出现了纵向的整合,上下游合作更加紧密。“无论哪一种模式,都推动了产业链变得更加优化、高效。在这个过程中,也将持续产生新的投资机会。”

行业方面,刘畅畅认为新能源行业正处在渗透率加速提升的拐点阶段,军工行业在十四五期间迎来更好的发展水平,部分周期品由于需求的景气和持续多年的较低固定资产投资,带来价格和盈利的持续超预期等等。同时,制造业的很多细分子行业出现了明显的边际改善,或者正在处在新一轮成长的起点。因此,未来自己将围绕这些重点方向,继续加大对制造业的配置比重。

前海开源基金:吴国清

吴国清的经历可以说是成长为基金经理的范本:毕业于清华大学,2008年加入南方基金,历任南方基金管理有限公司研究员、基金经理助理、投资经理;2015年加入前海开源基金不久后就开始管理基金。

吴国清目前在管基金9只,总管理规模50.80亿元,其管理代表产品4年有余,期间实现任职回报123.21%,任职年化回报18.96%,在同类基金中排名前20%(数据来源:Wind,截至2021年5月20日)

长期以来维持稳定的业绩输出,2021开年至今,吴国清代表产品也可圈可点,实现20.7%的收益。在2月18日至3月10市场大跌期间,该只基金净值不降反升取得1.35%的正收益,随后在接下来的两个月中强势反弹,期间基金收益已扩大至16.2%,可谓后劲十足。(数据来源:Wind)

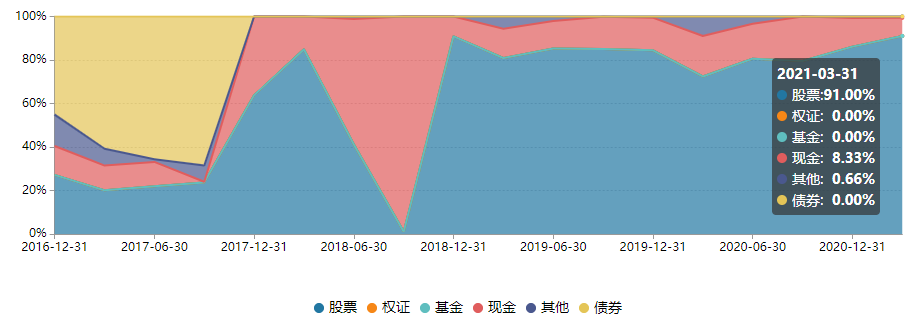

一季度,吴国清将代表产品的股票仓位升至历史新高,高达91%,接近满仓。从历年的仓位调整情况来看,吴国清整体配置思路十分灵活,善于通过仓位的增减来适应当下的市场风格。以2018年为例,受到A股市场整体影响,吴国清从一季度开始显著减仓,更是在2018年三季度将仓位降至1.12%,其余均以现金形式持有以备赎回;2020年初,受疫情影响,吴国清将仓位降至72.40%,达到近两年的历史低点。

根据吴国清代表产品的历年重仓情况来看,其管理产品的前后方向均产生了较大的转变。以2018年股灾为划分节点,该只基金成立以来至2018年一季度,重仓方向始终集中在大金融领域,包括银行、非银金融等细分行业;2018年四季度开始,重仓股中除了重点配置的牛市旗手证券股之外,陆续出现了有色金属的身影;2019年二季度开始,该只基金已经开始主攻有色行业,并持续至今。

坚守周期领域,并在细分行业中精心打磨,吴国清在2020年上半年凭借资源品行业的崛起收货不俗收益。但是在下半年更明显的周期行情中却连连回撤,参考其持仓情况,在四季度吴国清进行了标的的大调换,前十大重仓中仅保留两只。这番操作成效并不显著,于是在一季度,吴国清再次变动半数重仓。

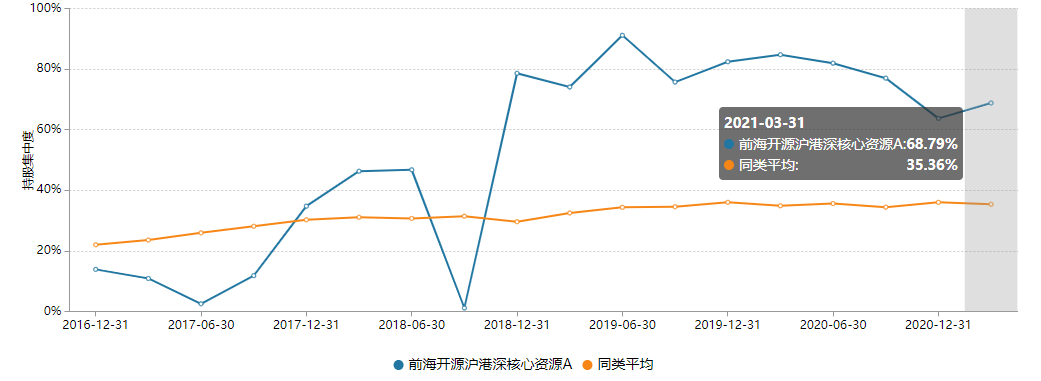

吴国清除了在行业方面聚焦有色外,其持仓情况同样具有较高的集中度。一季度,其前十大的持仓集中度已高达71.50%,远高于同类平均35.56%的平均水平。

吴国清在代表产品的一季报中表示,2021年一季度,由于去年疫情爆发之初造成的极低基数,一季度前两月各项经济指标同比增速普遍飙升,但剔除基数效应看,仅房地产投资和出口依旧偏强,消费和制造业投资、基建等出现明显走弱,由此可看出疫情阴霾对消费的冲击仍未根本性消除。

在流动性方面,吴国清表示,2021年经济量上复苏趋势确定,价格或成扰动因素。去年海外货币超发,随着市场乐观情绪,大宗商品价格已经启动通胀交易。海外大宗商品价格上涨将对我国造成输入性通胀,对经济复苏造成障碍。

吴国清认为,2021年宏观流动性可能面临边际收紧的态势,这也会给整体市场估值带来压力。在此背景下,2021年市场整体收益率预计会低于前几年。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-03 00: 41

2021-10-02 20: 04

2021-10-02 19: 45

2021-10-02 17: 17

2021-10-02 13: 59

2021-10-02 12: 45