从产品上报到获批发行,作为公募基金一大类全新品种,公募REITs问世的每一步都受到市场关注。

站在全市场聚光灯之下的首批9只公募REITs在5月31日终于迎来了公开发售,尽管“一日售罄”并无悬念,不过全部实现多倍超募的现象依旧超出市场预期。

5月31日傍晚,首批公募REITs通过交易所发布了提前募集结束公告,据记者不完全统计,9只公募REITs一日吸金合计至少超过300亿元,相比面向公众投资者合计初始发售金额20亿元,超募逾10倍。

据渠道透露,富国首创水务REIT单日认购金额超60亿,比例配售不到1.5%,更是刷新公募基金比例配售新低纪录。伴随着首批REITs配售比例公告的披露,可能不少产品都是极低的比例。

刷新公募基金配售比例新低

5月31日,首批9只公募REITs正式面向公众投资者发售,与网下投资者认购超募多倍的现象相似,公募REITs此次公开发售也“一如预期”火爆。

公募REITs发售中设有战略配售环节,从首批公募REITs公布的战略配售情况看,机构投资者参与战略配售的比例非常高,9只公募REITs平均战略配售比例为60%,即使是战略配售比例最低的华安张江REIT,其战略配售比例也有55.33%。

经过大比例战略配售及网下投资者认购之后,公募REITs面向公众投资者募集的份额均不多,根据认购价格计算,9只公募REITs面向公众投资者的初始发售金额合计大概在20亿元左右,拟募集金额最多的广州广河REITs面向公众投资者的销售金额也不到5个亿,因此,9只公募REITs“一日售罄”并无悬念。

5月31日上午开盘,多只公募REITs就陆续传出售罄的消息,上午11点左右,渠道就传来博时蛇口产园、富国首创水务REIT认购金额超过面向公众投资者初始发售金额的信息,截止上午收盘,博时蛇口产园募集金额超过40亿元,富国首创水务REIT募集金额超过30亿元,华安张江REIT募集约10亿,9只公募REITs半天募集超过150亿元。

而截止下午2点40分,华安张江REIT募集金额上升至30亿元,到了下午收盘,富国首创水务REIT募集金额更新至接近60亿元。多只公募REITs均呈现超募多倍的现象,全天合计募集金额至少达到300亿元。

根据初始发售金额计算,富国首创水务REIT的配售比例约1.5%,华安张江REIT配售比例或不到7%,北京某券商渠道人士反馈,博时蛇口产园的公众投资者最终获配率只有2.28%左右。

2019年12月发行的广发科技创新基金一日大卖300亿,最终配售比例低至3.3%,创下公募基金比例配售新低,公募REITs有望刷新这一纪录。

一位来自基金公司的人士表示,该公司的公募REITs面向公众投资者的部分,今天晚上将公告提前结束募集,将进行末日比例配售,而战略配售和网下机构销售还会卖到明天,公募REITs的发售截止日是明天。

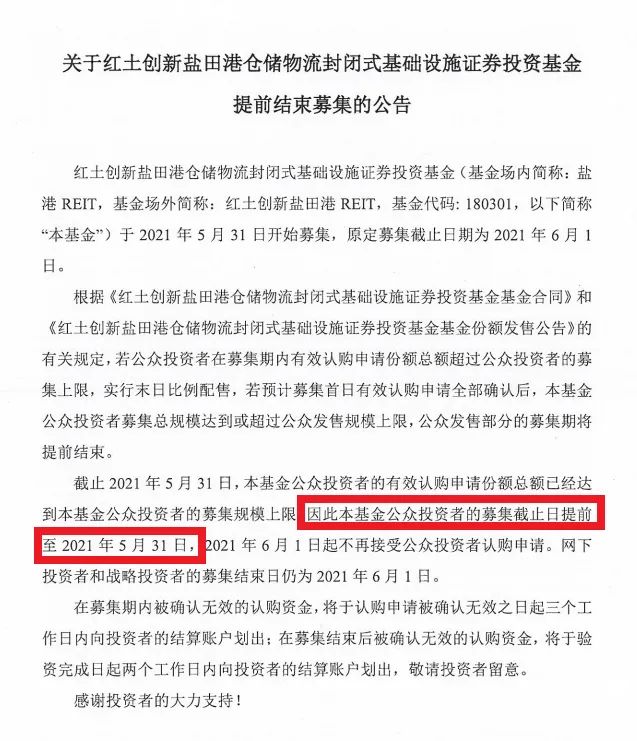

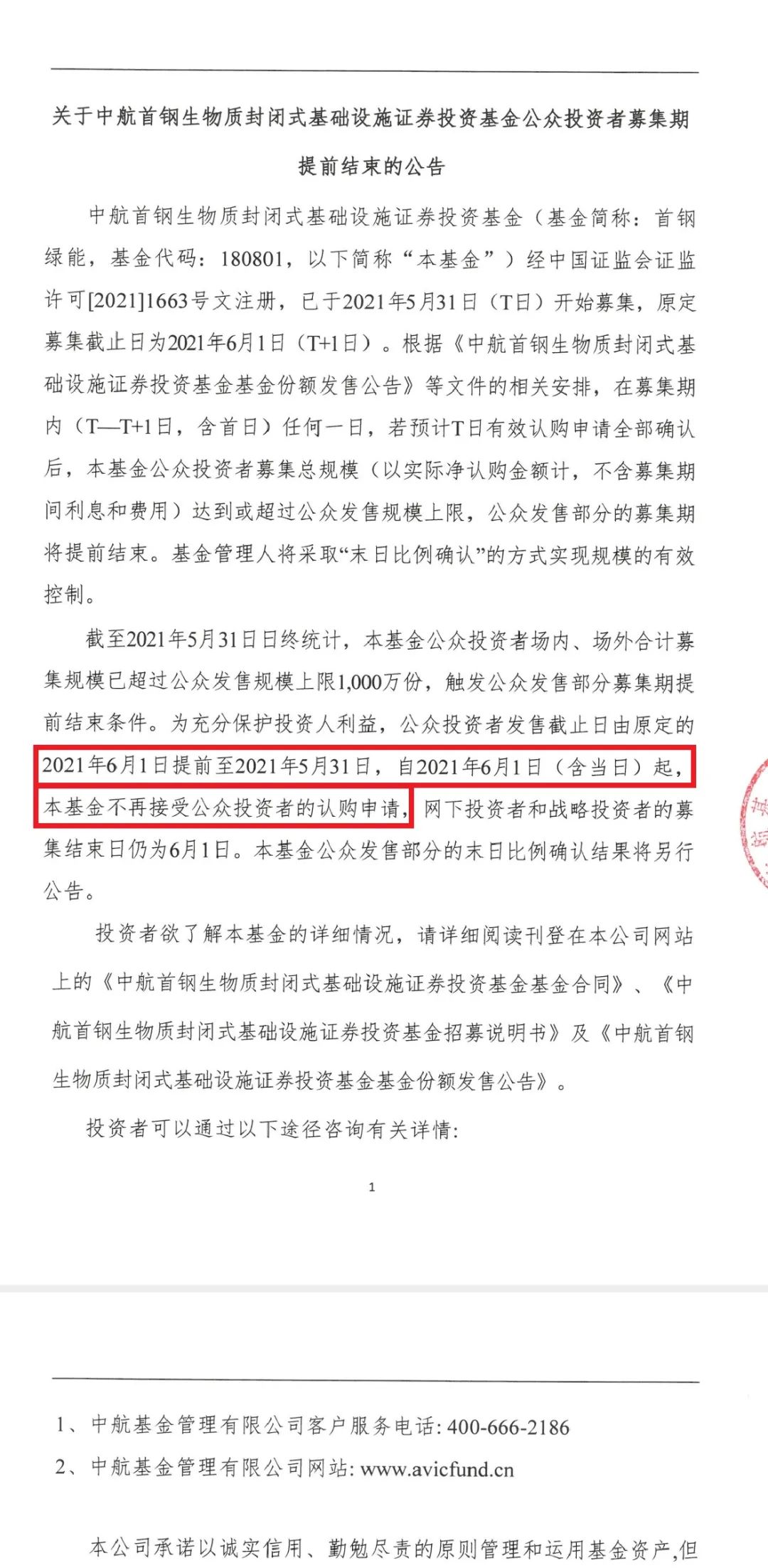

博时、红土创新、中航基金均在傍晚通过深交所发布公募REITs提前结束募集的公告。

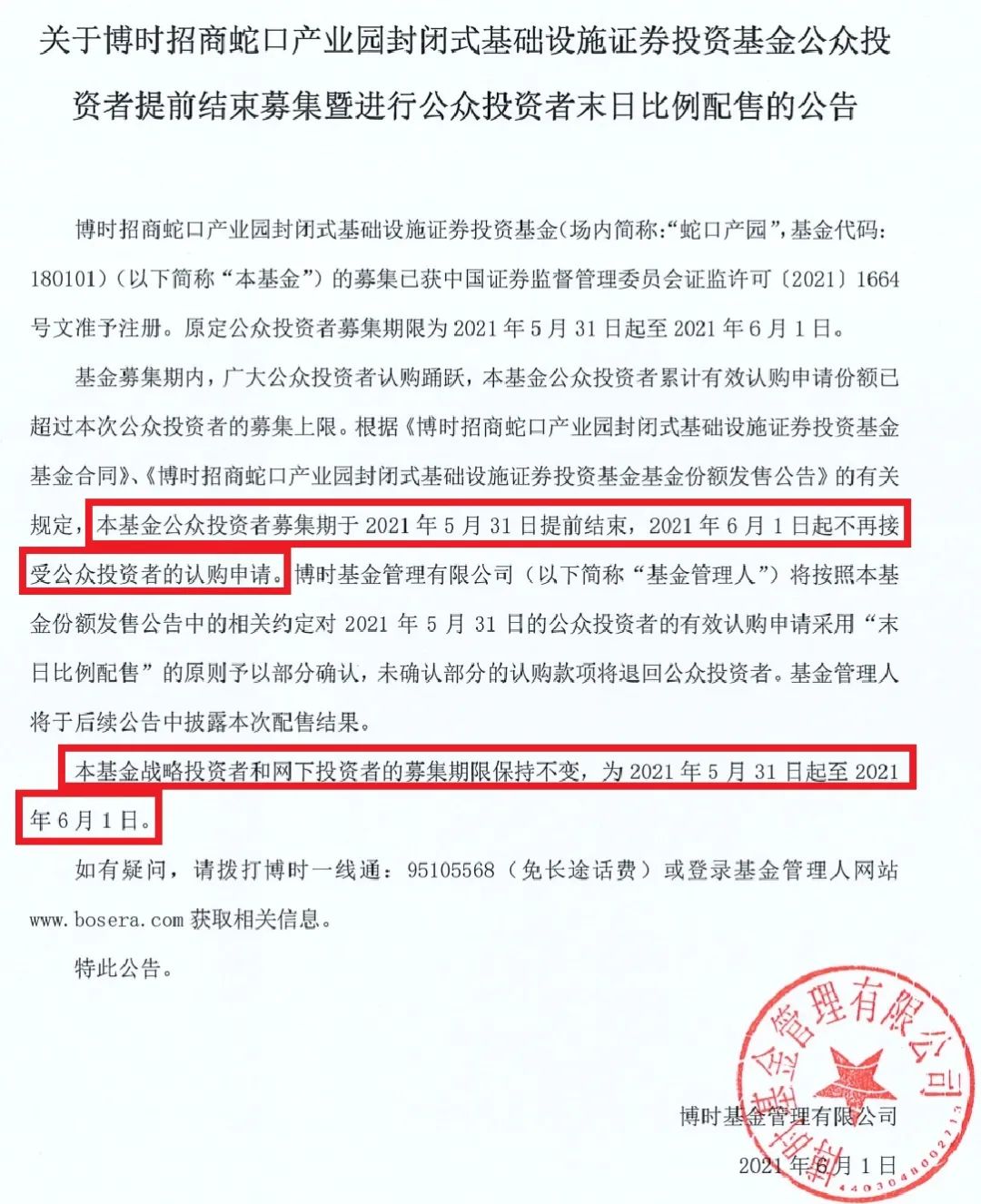

其中,博时基金表示,蛇口产园的公众投资者募集期于2021年5月31日提前结束,2021年6月1日起不再接受公众投资者的认购申请。基金管理人将对2021年5月31日的公众投资者的有效认购申请采用“末日比例配售”的原则予以部分确认,未确认部分的认购款项将退回公众投资者。基金管理人将于后续公告中披露本次配售结果。该基金战略投资者和网下投资者的募集期限保持不变,为2021年5月31日起至2021年6月1日。

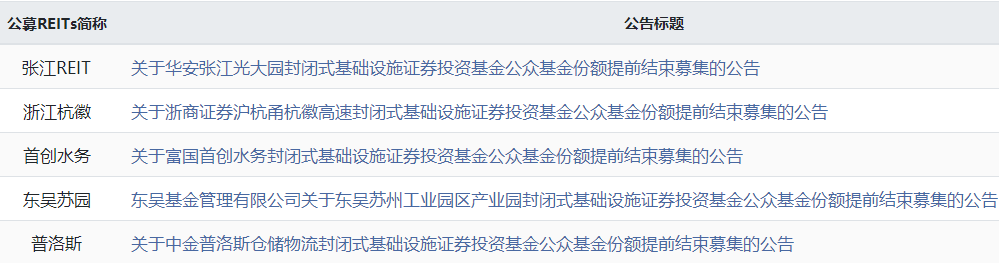

上交所上市的5只REITs也全部对外发布提前结束募集的公告,

有基金公司还对外发布了旗下公募REITs提前募集结束的海报。

成立后或尽快启动上市

此次首批9只公募REITs面向公众获得市场追捧,显示出这类产品较大的投资价值。

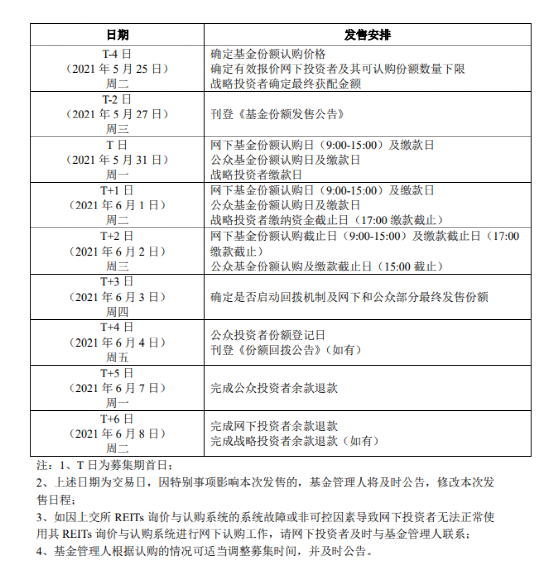

根据此前公募REITs发布的发售安排来看,在面向公众宣布提前结束募集,但针对网下机构投资者和战略投资者还在发售。

以下是一只REITs的认购安排,从后续看重点是会有一个份额回拨机制的设计。

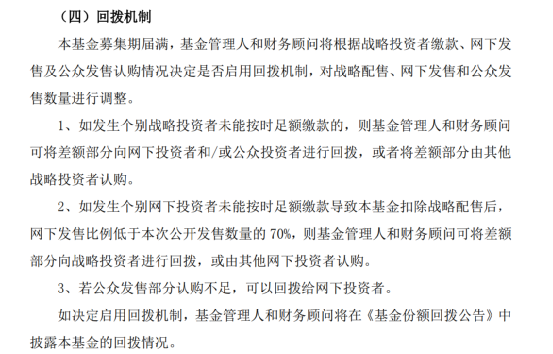

而这个回拨机制是指,在基金募集期届满,基金管理人和财务顾问将根据战略投资者缴款、网下发售及公众发售认购情况决定是否启用回拨机制,对战略配售、网下发售和公众发售数量进行调整。

其中有三个情况:第一、如发生个别战略投资者未能按时足额缴款的,则基金管理人和财务顾问可将差额部分向网下投资者和/或公众投资者进行回拨,或者将差额部分由其他战略投资者认购。

第二、如发生个别网下投资者未能按时足额缴款导致本基金扣除战略配售后, 网下发售比例低于本次公开发售数量的70%,则基金管理人和财务顾问可将差额部分向战略投资者进行回拨,或由其他网下投资者认购。

第三、若公众发售部分认购不足,可以回拨给网下投资者。而从这个方面看,目前应该公众发售部分应该不会不足。

而从后续来看,在这些完成之后会准备上市。而从目前基金公告来看,基本是用“在符合相关法律法规和基金上市条件后尽快办理”。

记者从业内了解到,不少人士表示首批REITs的上市时间可能会比较快,可能是在今年7月份之前。

上市首日涨跌幅为±30%

值得一提的是,因为基础设施REITs基金采取封闭式运作,不开放申购与赎回,在证券交易所上市,场外份额持有人需将基金份额转托管至场内方可卖出。也就是说,公募REITs成立之后只能通过二级市场买卖,届时需要注意基金的折溢价风险。

而从业内对此类产品上市的反馈来看,对出现折价和溢价成为各大基金论坛和朋友圈的重点话题。

一位REITs基金经理曾表示,上市后产品表现受到基本面因素、市场因素、流动性因素等多个因素的影响。因此REITs二级交易如果出现相对于评估值的折价的话,其原因也是多方面的,具体事情需要具体分析。在这种情况下,专业投资人对于REITs基础资产质量、上市后可能出现的情况等专业判断力很重要,也要有充足的风险防范意识。此外,因为REITs有做市商机制,能够起到一定缓冲器的作用,使得二级价格不会脱离资产价值太远,这也是REITs交易机制的一个亮点。

申万宏源证券研究所分析师邓虎、宋施怡在研究报告指出,根据《公开募集基础设施证券投资基金运营操作指引(试行)》,应当将收益法中现金流量折现法作为主要的评估方法,因此,公募 REITs 定价的锚主要是基于未来现金流和折现率确定的资产评估价值。针对特许经营权以及不动产产权 REITs 进行分别定价。

鹏华前海万科 REITs 是目前国内唯一的公募 REITs,基金通过增资方式持有目标公司股权 至 2023 年7月24日,获取自2015年1月1日起至2023 年7月24日期间前海企业公馆项目 100%的实际或应当取得的除物业管理费收入之外的营业收入。但目前基金所持股权市值占基金资产总值比例在逐步下滑。2021Q1 比例仅为 11.45%,与基础设施 REITs 规定的 80%以上的基金资产投资于基础设施 ABS有很大差距。基金上市初期为小幅折价,在 2016 年 1 月中旬转为溢价,在 2017 年 8 月起又出现折价,且折价幅度持续增加,2018 年至今折价幅度有所回调。截止到 2021/5/7,折价率为 6.40%。

由于基础设施REITs为封闭运作,封闭期限较长、流动性较弱,所以大概率在上市后折价交易。但从鹏华前海万科 REITs 以及香港领展(Link REITs)的经验看,上市初期往往是溢价交易,而后才转为折价交易。随着基金越接近到期日,则基金折价率逐渐缩窄。因此,可把握基础设施 REITs 上市后的投资机会。

不过,目前对折溢价还很难判断,等上市之后市场才能给出答案。

此外,香港领展 REITS上市初期也呈现溢价后期转为折价的情形,据悉,领展( Link REIT)是香港最大的 RETS公司,业务涵盖投资和管理多元化的物业组合,以购物中心等商业物业为主,资产分布香港、北京、上海、广州、深圳、伦敦及悉尼。领展主要通过优质资产的收购、提升和持有驱动公司的业务增长。截至2021/2/25,领展的总市值达1547.78亿港元,占香港所有 REITS产品总市值的62.44%,是香港 REITS领域的龙头公司。

而从基础设施公募REITs交易存在涨跌幅限制来看,上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%。

基础设施基金份额上市首日,其即时行情显示的前收盘价为基础设施基金发售价格。基础设施基金涨跌幅限制价格的计算公式为:涨跌幅限制价格=前收盘价×(1±涨跌幅限制比例)。

需要指出的是,投资基础设施基金可能面临的主要风险包括基金价格波动风险、基础设施项目运营风险、流动性风险、终止上市风险、税收等政策调整风险等。投资者在参与基础设施基金相关业务前,应认真阅读基金合同、招募说明书等法律文件,熟悉基础设施基金相关规则,自主判断基金投资价值,自主做出投资决策,自行承担投资风险。

中金公司研究部曾表示,考虑到资本市场对于REITs产品及其投资逻辑尚不甚熟悉,不排除首批产品上市后二级市场价格出现一定波动。从境外市场来看,出现过部分REITs产品上市后类似股票大幅上涨或者下挫的现象,建议投资者理性看待首批上市REITs投资价值,避免追涨杀跌,导致投资损失。对于公众投资者来说,切不可怀有炒公募REITs“一夜暴富”的心态。

2021-06-01 01: 28

2021-06-01 01: 26

2021-06-01 01: 24

2021-05-31 20: 26

2021-05-31 15: 53

2021-05-31 12: 25