A股市场,多空轮转,今天大涨,明天却也有可能重新调整。许多基民发现,账户收益总是不断波动,煎熬万分,希望能够做一些调整来改变现状。

今年开始,一个破圈的网络热词“躺平”,实际上十分合适用于基金投资当中。Wind数据统计发现,在过去近二十年的时间中,中证股票型、混合型基金指数均大幅跑赢沪深300。此外,中证债券型基金指数更是画出一条稳健的增长曲线,未出现过大幅波动。

因此,寻找到一位风格稳健,回撤控制优秀的基金经理,安心躺平,才能静待收益之花的绽开。

今日,基金君遴选全市场偏股型基金经理,选择了三位中长期业绩优异,并且在管产品最大回撤在36个月内处于同类前20%的基金经理。基金君将探寻他们的投资理念与后市研判,以飨读者。

工银瑞信:袁芳

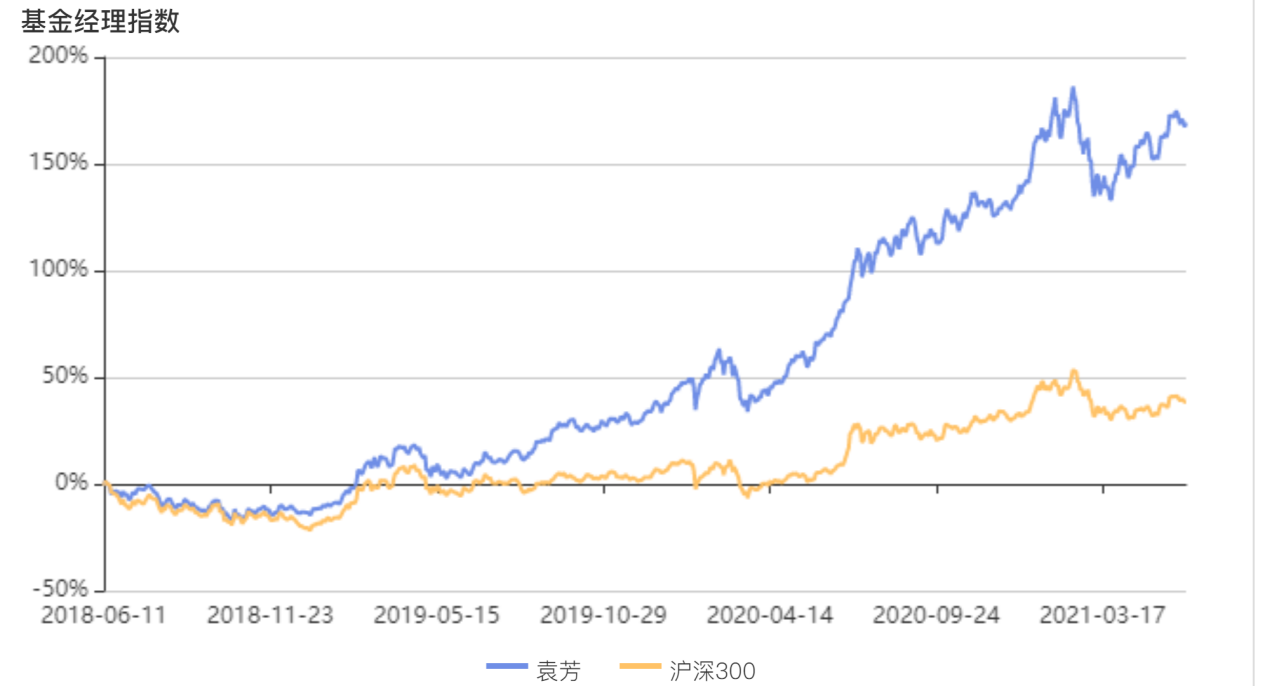

代表产品五年三倍,近5年年化收益率31.48%,最大回撤为20.43%;工银瑞信的袁芳凭优异的中长期业绩,成为市场聚焦的明星基金经理,基民在社交平台也给她起了个亲切的昵称:“芳芳”。

2007年,袁芳正式入行进入嘉实基金担任交易员;2011年,加入工银瑞信基金,并在4年后开始接管基金产品。

Wind数据显示,截至2021年一季度,袁芳在管产品5只,管理规模达385.58亿,从业5年半以来,在管产品综合年化达26.6%,最差连续6月回报为-16.08%。

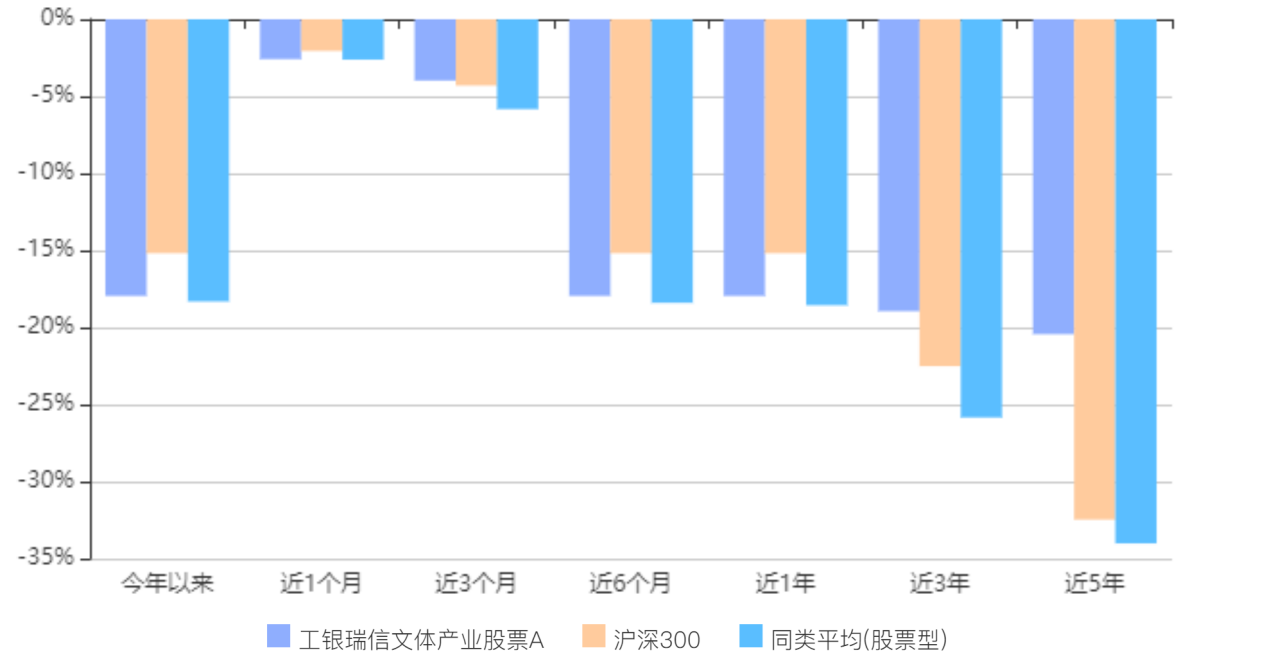

回顾历史业绩,可以看出袁芳投资风格的第一个特点:“牛市可攻,熊市善守,风控能力较为出色”。以其代表产品为例,Wind数据显示,该产品在2018年单边下行的熊市中,全年回撤为-10.16%,小于同类24.4%,以及沪深300 25.31%的跌幅。

今年节后的核心资产回调中,上述产品跌幅为2.54%,排名同类前1/3。值得注意的是,该产品一季度规模达148.03亿,股票仓位在一季度不减反增至92.56%。控制这样一只百亿高仓运作的基金回撤,对基金经理来说考验不小。

(数据来源:智君科技,截至6月10日)

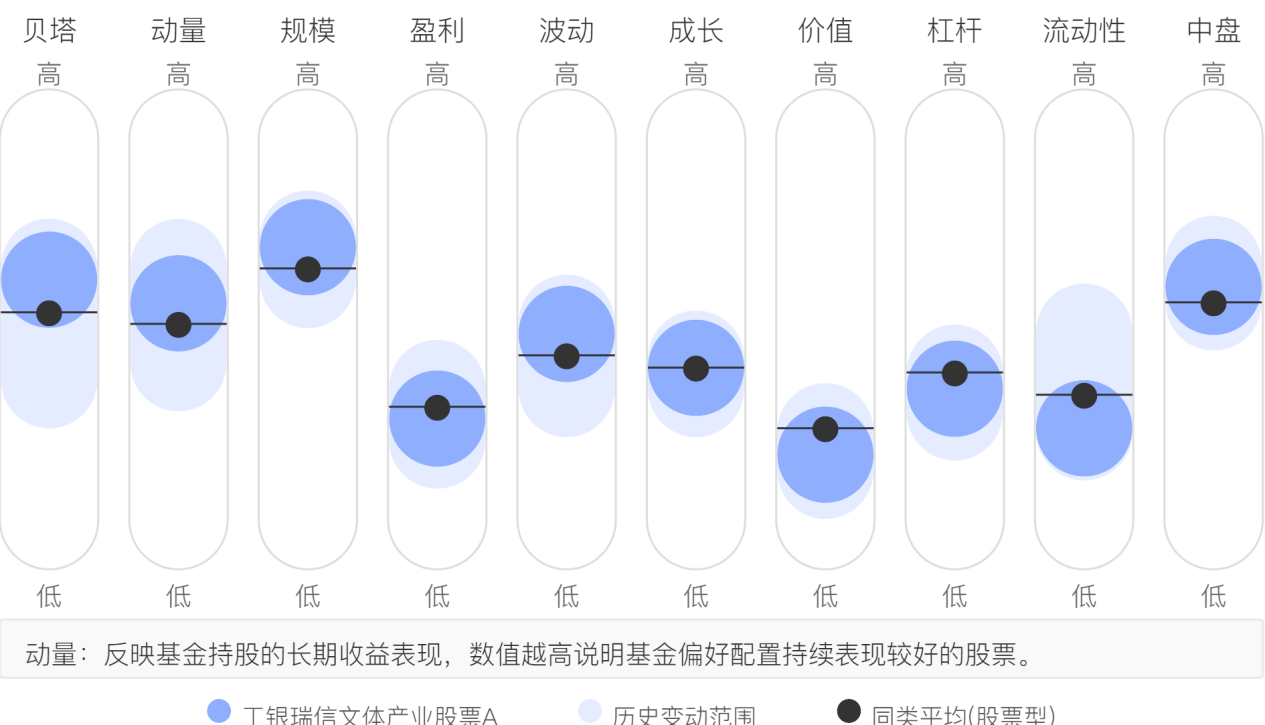

智君数据显示,袁芳的择股能力出色,择时能力并不显著,组合的超额收益主要来源于择股与行业配置。她曾用一句话来总结自己构建组合的方法:“坚持基本面选股,通过80%的阿尔法加20%的贝塔来构建组合。”

详解来看,投资中存在两种策略,阿尔法策略与贝塔策略。其中阿尔法策略是围绕基本面分析为核心,依靠对行业与个股的挖掘来获取超额收益,这体现了管理人的主动管理能力。而贝塔策略则以择时为核心,准确把握市场走势,被动跟踪大盘指数,通过精准择时获取超额收益。

目前市场中有许多中长期业绩优秀的基金经理,投资都以阿尔法策略为核心,但股市板块轮动,热点变换是常态,优秀公司股价的上行始终是一波三折的。这也让部分明星基金,虽然中长期业绩优异,但往往呈现较大的净值波动。

对于袁芳来说,构建组合的方法可以理解为,“将阿尔法与贝塔结合”,即通过深度的基本面研究,选取优质行业板块与个股,重仓配置长期持有以获取超额收益,但同时也会持续把握市场节奏,配置贝塔来平稳基金组合的波动。

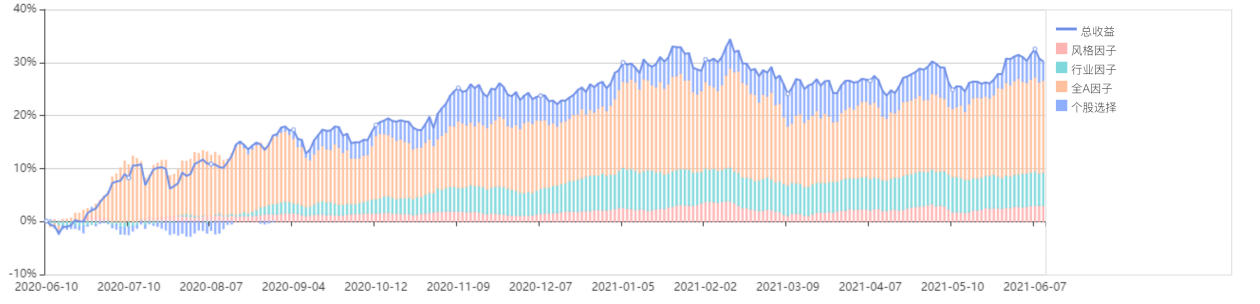

(数据来源:智君科技,截至6月10日)

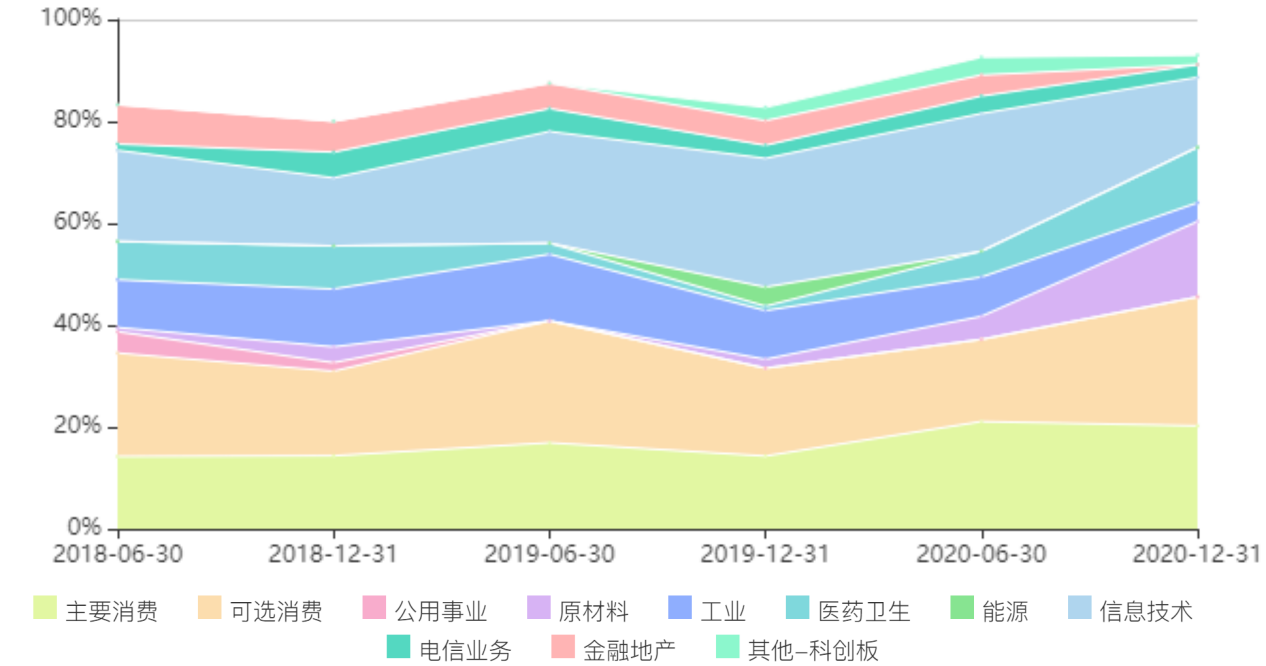

回到袁芳代表产品的组合配置,其股票仓位长期保持在85%以上,但是持股集中度不高。任职以来,其代表产品前十大重仓股占比最高时也仅有43.89%。同时,该产品的行业配置也比较分散,围绕“科技成长+消费价值”两大行业配置。其中,一季度主要重仓行业为食品饮料、汽车、电子,在持股风格上,偏向大盘平衡与中盘成长。

(数据来源:智君科技,截至6月10日)

总的看来,袁芳能力圈主要集中于消费和TMT两大板块,同时择股能力出色,更倾向于均衡、灵活的配置产品组合,将优选个股与市场趋势把握相结合,在管产品呈现能攻善守的特点。

当然这并不代表袁芳能够hold各类市场行情。在某次访谈中,她也坦言:“在一个大家普遍觉得比较难、偏震荡的市场,可能还是我的优势,如果是一个很单边很极致的市场,我不一定能跑的特别优秀。有的基金经理越涨越兴奋,我觉得就特别适合牛市,我是越涨越害怕的那种,性格上我是越跌越兴奋的。”

袁芳认为,自己不太善于应对极致的单边行情。这是因为单纯追求极致阿尔法的基金经理,重仓长期持有优质个股,在未来的单边行情中会给产品带来丰厚的超额收益,但付出的代价便是产品波动较大,回撤难以控制。而结合阿尔法与贝塔构建组合,行业配置分散,持股集中度较低,在突入其来的单边行情中,需要一定时间调整适应。

这也说明了投资中一个普遍的道理:并没有万金油般的投资策略,不同的基金产品与基金经理间不存在孰优孰劣,只是对不同市场环境与风险偏好的匹配程度不同。

(数据来源:智君科技,截至6月10日)

展望后市,袁芳表示,中长期看好中国资本市场。她认为,“经济转型动能+国内利率长期向下趋势”确定,这次的全球宏观经济扰动是配置优质成长股的一个机会,在微观层面上,能感受到很多新经济领域的公司空间很大。

大成基金:刘旭

如果说袁芳的特点是灵活与均衡,那么刘旭俨然是“惟精惟一”的价值投资者。他的代表产品一季度持股集中度高达74.66%,股票仓位通常控制在85%左右,并且近5年换手率都保持在110%左右,最低时达81.02%。

高持股集中度,高仓运作不择时,重仓长期持有优质个股,所有价值投资者的特点在他身上有着明显体现。可以看出,刘旭对自己选股眼光,和投资框架非常自信。

这两年,刘旭的代表产品业绩表现颇为不俗,并且对于回撤的控制也很出色。Wind数据显示,截至2021年6月10日,刘旭在管产品5只,管理规模为71.69亿。其代表产品取得227.61%的业绩回报,近5年年化收益率为25.16%,最大回撤为22.25%,均处于同类前30%的水平。

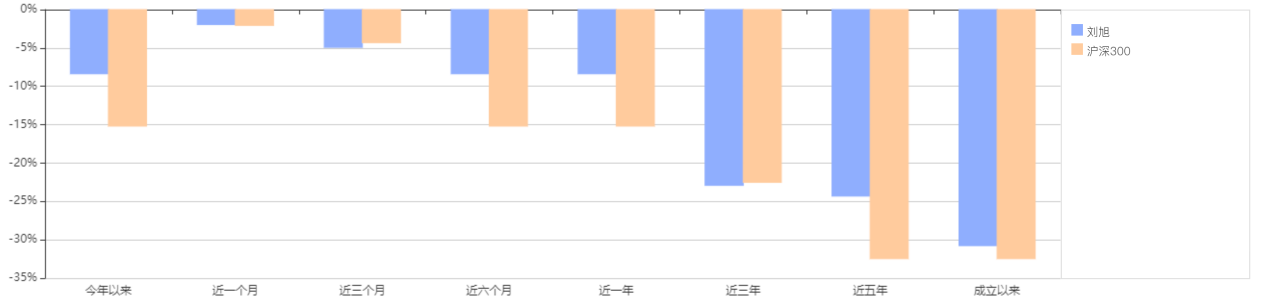

(数据来源:智君科技,截至6月10日)

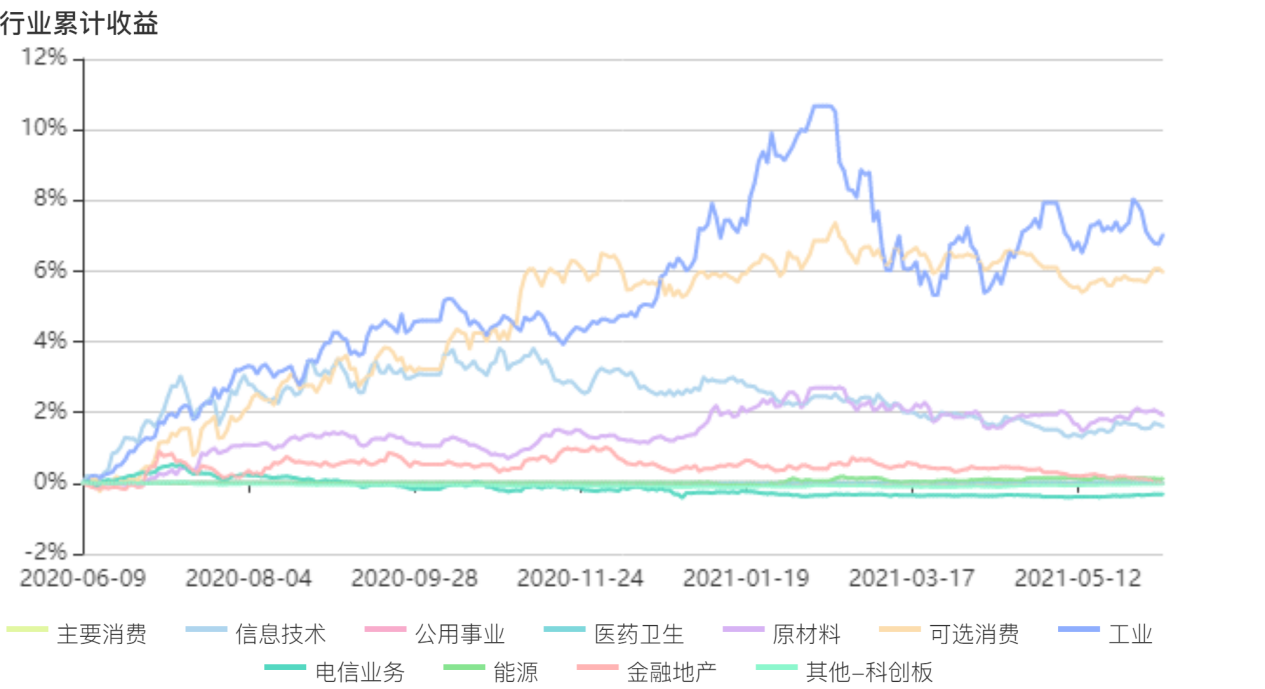

智君数据显示,刘旭的选股能力较强,择时能力并不显著。其代表产品Brinson归因显示,前十大重仓组合最近一年产生14.36%的超额收益中,行业配置效应为5.88%,选股效应为8.48%,该产品组合中配置的工业板块,是主要的收益来源之一。

(数据来源:智君科技,截至6月10日)

在持仓方面,刘旭的股票仓位常在80%至90%之间浮动,持股集中度长期保持在60%的以上;其组合主要配置行业为机械设备、食品饮料、电气设备,行业配置较为多元,持股风格偏向中盘价值。整体来看,低估值+高集中度是刘旭投资框架的主要特点。

刘旭曾在大成基金的投资策略会上这样说过,“过去十年茅指数涨幅20倍,这个很夸张,这也可以看到前瞻性的选择好公司带来巨大的收益,但前提是你需要有前瞻性。”

刘旭的投资策略,主要是按照自己的选股框架择出心中的好公司,在这些好公司低估值时重仓介入并长期持有,前瞻性的选择将为产品带来巨大收益。

关于自己的选股框架,刘旭引用了胡适名言:“大胆假设,小心求证”。首先,“大胆假设”意思是快速总结行业要素和生意本质的能力。通过研究案例积累,以抽象性的结构性思维能力,站在企业甚至社会发展的角度上,来想象研判行业发展的路径和空间,同时降低对经营细节的关注。

其次,在“大胆假设”之外,还需要“小心求证”。想象行业及企业发展空间需要脚踏实地,“通过很多的实证研究去论证我们想象的东西是不是对的。”刘旭解释道。

他指出,自己在“小心求证”方面会注意以下几点:

第一,要寻找最靠谱的企业和企业家。刘旭以茅台为例说明:“如果你认为,茅台不需要管理,那是因为茅台十几年管理都做得挺好,做了对的事情成为今天的茅台,好的企业家真的挺重要。”

第二,需要关注企业在行业内形成主导的地位,比如说可持续的低成本,形成绝对竞争优势等等。

第三,是刘旭个人的偏好,在他看来,一家企业最好不要将精力放在美化财报上,他表示:“我希望企业有一张保守的资产负债表,不希望一个企业在我面前展现的是在财务上使尽全力,我希望企业家精神使尽全力,而财务上有所余力。”

总的看来,刘旭的投资框架呈现“低估值+高集中度”的特点:前瞻性介入低估值的好公司,重仓持有赚取企业发展带来的丰厚收益,同时在选股上重点关注管理层能力、行业地位、竞争优势以及企业家精神。受益于优秀的择股能力,刘旭的产品回撤控制都较为出色。

展望后市,刘旭表示,在需求端方面,年轻一代的国民国家认同感不断提升,民族自信心与自豪感日益高涨,对于国产产品、传统文化认可度更高,相关消费需求在不断提高。

从供给端来看,国内企业的迭代速度较快,在新颖技术的加持驱动下,中国发展出许多,更快、更强大、更新型的公司,这些公司在出击全球市场,有能力做全球输出。

从近年来的实地调研与切身感受来看,刘旭对未来市场充满信心。

易方达基金:张清华

去年11月27日,由易方达基金基金经理张清华掌舵的新产品发布成立公告,成立规模高达198.5亿,跻身当年单只新基金成立规模第7名。

张清华拥有超13年从业经验,曾任晨星资讯数量分析师、中信证券研究员、易方达基金投资经理、固定收益基金投资部总经理,现任易方达基金副总裁、固定收益投资决策委员会委员。张清华十余次斩获基金业界权威奖项,擅长大类资产配置,是业内公认的股债混合领域的全能高手,尤其是其管理的股债混合型基金收益,甚至超过了部分股票型基金产品。

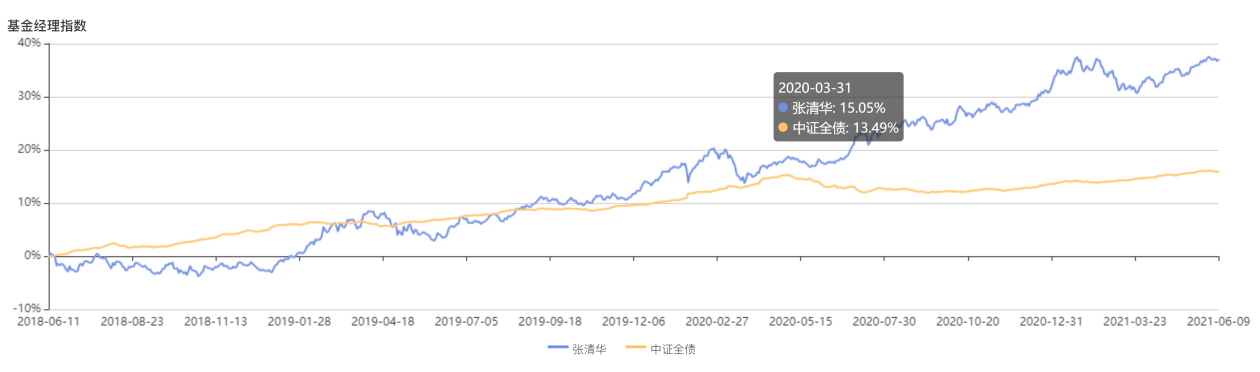

自2013年首次担任基金经理至今,近七年时间,张清华经历过各类市场行情,投资经验十分丰富。Wind数据显示,截至6月10日,张清华在管产品13只,管理规模达1557.45亿,代表产品自2013年任职以来,已取得229.64%的任职回报。

(数据来源:智君科技,截至6月10日)

对于产品收益的获取,张清华认为,只要资产配置做的精准,不出现大的错配,每一波行情都能相对把握到主流品种,长期下来就能斩获不错的收益。“我们的资产比例并不是一直不变的,会根据大类资产配置框架,围绕这个股债配置中枢比例进行调整。”

从其执行固收+策略来看,张清华善于在不同的市场环境下选择合适的资产进行配置,并在其他收益增强手段上持续积累收益。这实际上对基金经理把握大类资产切换时机、形成完善资产配置体系提出了较高要求。

张清华表示,资产配置的作用是使收益率的分布更加均匀。一方面能降低净值的波动性,另一方面能提高基金的持有体验,这是大类资产配置的优势。”通过大类资产配置获取收益,主要通过股债配比、股票行业选择、债券久期及类属选择等获取收益,不过度承担个券信用风险和个股风险。“

(数据来源:智君科技,截至6月10日)

张清华表示,当前做投资管理时,既会自上而下审视不同资产之间的比价、对冲关系,不割裂地看每一类资产,同时也会区自下而上的发掘超额收益。

在他看来,要抓住资产大Beta的机会,有选择性地放弃一些小机会,尽量不被情绪所引导,不在分类资产上赚最后一分钱,“虽然会损失一些收益,但是长期来看会显著提高组合风险收益比”。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-03 00: 41

2021-10-02 20: 04

2021-10-02 19: 45

2021-10-02 17: 17

2021-10-02 13: 59

2021-10-02 12: 45