今年一季度全国企业年金成绩单出炉。

尽管今年一季度基础市场巨震,但新一期数据也有亮点:企业年金逆市收获60亿元的投资回报,整体仍然斩获正收益。目前,企业年金总规模已经达到2.32万亿元,继续维持规模的攀升势头,行业龙头公司管理规模将向4千亿整数关口发起冲击,嘉实、国泰、工银瑞信基金等公募在一季度中,投资业绩表现优异。

A股震荡市斩获正收益 一季度投资总回报近60亿

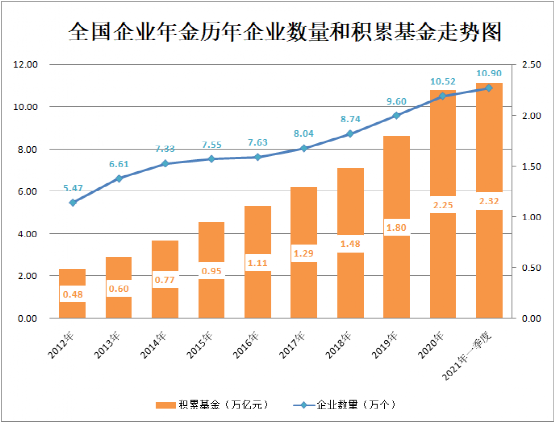

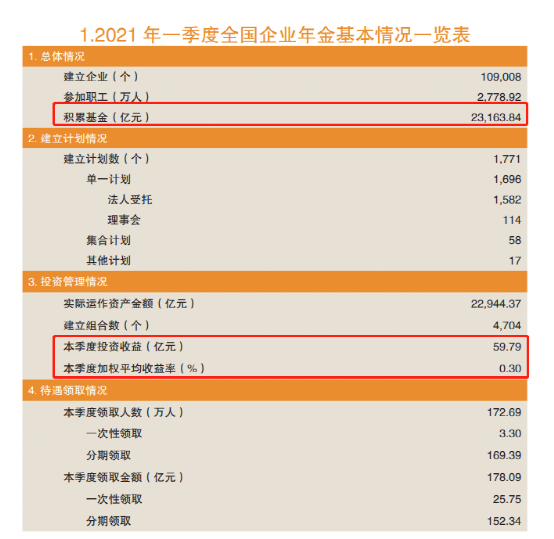

6月21日,人力资源和社会保障部公布全国企业年金基金业务数据,截至2021年一季度末,全国10.9万个企业积累企业年金总规模为2.32万亿元,再度刷新历史新高。目前,参加企业年金的职工人数增至2778.92万人。

从投资管理情况看,受一季度股债市场的大幅震荡影响,一季度企业年金投资总收益为59.79亿元,本季度加权平均收益率为0.3%,仍然在震荡市中斩获了稳健的正收益。

分类型来看,在A股“抱团股”大幅震荡中,一季度权益类组合收益率要明显逊于固收类组合。

数据显示,截至一季度,今年以来企业年金中的固定收益类组合加权平均收益率为0.86%,含权益类组合为0.2%,两者都斩获了正收益,但权益类组合的收益率也低于固收类组合。

保险机构管理规模居前 三家公募管理规模超千亿

在全国企业年金总规模不断攀升的同时,多家企业年金管理机构的管理规模也实现了稳步增长。

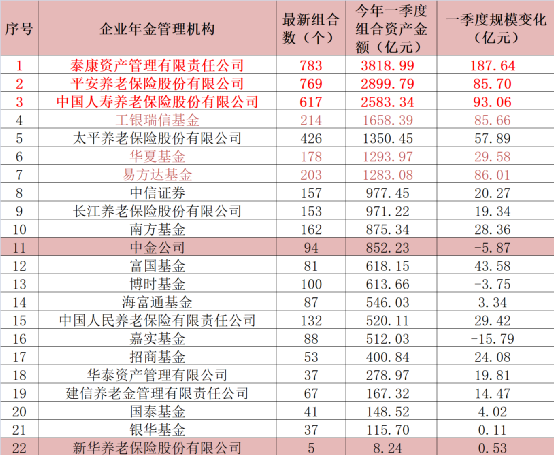

其中,泰康资产管理有限责任公司一季度规模增长188亿元,最新规模达到3819亿元,距离4千亿整数关口逐步逼近,中国人寿养老保险股份有限公司、易方达基金、平安养老保险股份有限公司、工银瑞信基金等,一季度规模增长也超过50亿元。

从各家机构规模增长情况看,虽然一季度基础市场巨震,但22家年金管理人中,有19家管理人规模实现了正增长,展现了年金养老金资产稳健增值的特征。

除了泰康资管外,平安养老保险股份有限公司、中国人寿养老保险股份有限公司等机构管理规模也都超过了2500亿元,分列二、三位,保险机构的企业年金管理规模在各类型机构中高居前列。

公募基金管理人中,工银瑞信基金管理规模1658亿元,在公募基金中企业年金规模居首,华夏基金、易方达基金分别为1294亿元、1283亿元,分居二、三名,但两家公募的规模非常接近。

上述三家“千亿”企业年金管理人之外,公募基金中还有南方、富国、博时、海富通基金规模居于500亿-1000亿元之间,位居企业年金管理规模的第二梯队。

表1:今年一季度企业年金管理规模排名和变化

(数据来源:人社部官网)

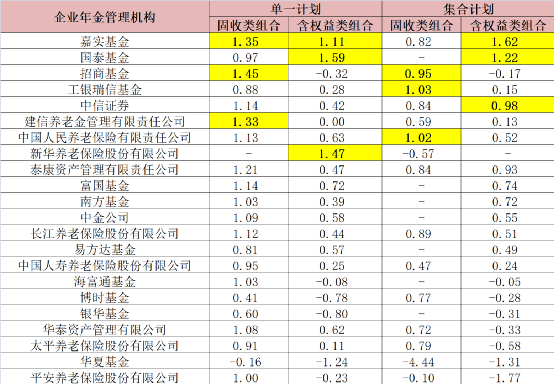

投资业绩两极分化 嘉实、国泰基金业绩相对靠前

从投资业绩来看,一季度股债市场大幅震荡,正是考验各家管理人回撤控制能力的关键时刻,绝大多数企业年金管理机构依靠稳健的投资管理水平,实现了组合的稳健增值。

从单一计划固收类组合业绩看,招商基金一季度加权平均收益率最高,达到1.45%,嘉实基金、建信养老金管理有限责任公司也超过1.3%,分列2-3名;而集合计划固收类组合中,工银瑞信基金、中国人民养老保险有限责任公司相对占优,组合收益率超1%。

含权益类组合的收益率则相对逊于固收类组合,部分管理人还在一季度股市巨震中录的负收益。

数据显示,单一计划含权益类组合中,国泰基金、新华养老保险股份有限公司、嘉实基金相对靠前,加权平均收益率在1.11%-1.59%不等;而在集合计划含权益类组合中,嘉实基金同样领先,国泰基金、中信证券收益率也在前列。

谈及业绩分化的现象,北京一位养老金投资部经理告诉记者,企业年金等养老金资产都是以绝对收益为投资目标,虽然短期业绩会随着基础市场波动,但长期业绩都相对稳健。

据该投资部经理分析,在今年一季度市场中,债市相对震荡攀升,中债总财富指数上涨0.68%;而同期上证综指大幅震荡,一季度市场收跌,如果企业年金的权益类组合做了较多的风险暴露或在持股机构上相对偏重“抱团股”,就可能在组合中出现阶段性的负收益。但从长期维度看,他认为养老金的资产配置策略会发挥效果,因为绝大多数仓位投向了稳健类资产,权益市场的短期波动,并不会影响企业年金获得稳健的投资回报。

表2:今年一季度机构各类企业年金组合加权平均收益率一览

(数据来源:人社部官网 单位:%)

2021-06-24 12: 55

2021-06-23 16: 30

2021-06-23 12: 50

2021-06-23 12: 46

2021-06-23 09: 07

2021-06-23 08: 57