编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

近日,银华基金明星基金经理李晓星管理的产品公布第二季报。他在这次季报中,以一贯详尽分析的态度写下自己对2021年二季度投资的总结和对下半年投资市场的展望,具体分析了消费和科技的投资策略。

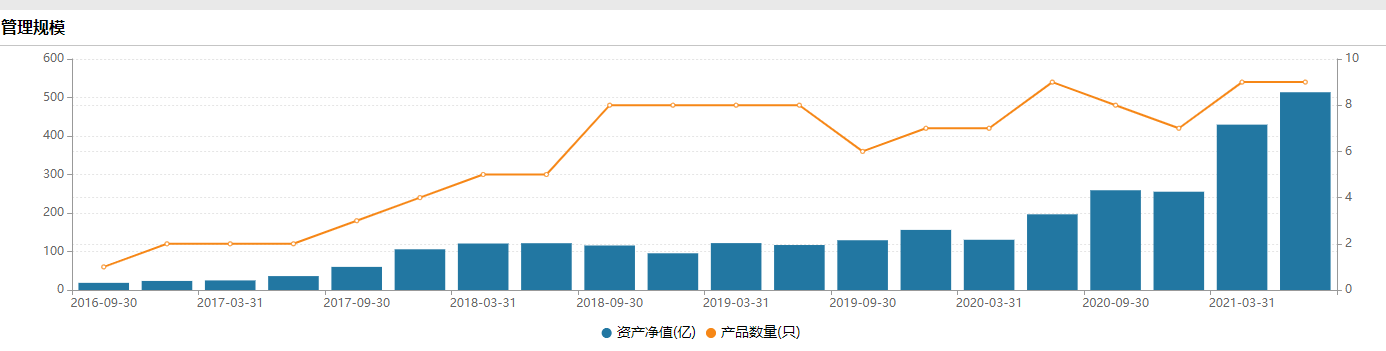

截至2021年二季度,李晓星管理的9只基金,总管理规模达513.66亿元,超一季度4.14亿元。其中,今年一季度成立的两只新基金季度份额净值增长率在众产品中领跑,均超21%,规模分别达147.46亿元和115.81亿元。二季度,李晓星成功加入500亿基金经理俱乐部。

(数据来源:Wind,截至2021年7月27日)

回顾二季度,市场在震荡中上行艰难,不少行业在第二季度进入调整期,李晓星季报中表示:“从结构上看,消费方向的医药、可选消费,科技方向的新能源和半导体涨幅居前,房地产相关行业表现较差。”

这也点明了李晓星的调仓方向——“保持高仓位,配置相对均衡,以科技为主,兼顾消费,重点配置新能源、电子、传媒、食品饮料等行业,精选高景气行业中高增长的个股。”

本期【调仓风向标】,基金君将为大家详细解读银华基金明星基金经理李晓星的二季报及其调仓变化。

保持高仓位运行 持续投入“消费+科技”

二季度,李晓星近半数基金增加了股票在资产配置中的总占比,保持高仓位运行。其中,今年年初成立的两只基金的股票仓位分别达93.43%和92.56%。剩余的几只基金略微降低股票仓位,但并不影响李晓星以高仓位持股来管理基金的一贯特色。

对于高仓位运作,李晓星也表示,虽然是一个挑战,但好在这让他管理的基金整体都取得了不错的收益。

“我们在上半年抓住了消费、医药和科技板块优质公司的投资机会,特别是在2-3月份在市场极度担心流动性和风格切换的时候大胆加仓,坚持以合理的价格买入聚焦景气度上行的朝阳行业里的优质公司。”

李晓星指出,在2021年的下半年,指数总体平稳,结构行情会显著。上半年的大起大落会慢慢随着情绪的平稳和对流动的预期平稳,指数逐渐收复失地。但市场经济在总体增长的过程中,仍旧会因为消费,投资和出口这三大马车的不同驰骋方向而面临一些挑战。

他认为:“消费跟居民收入相关,并不会有剧烈的变动,体现平稳;房地产投资和基建投资会面临一些压力,投资整体负面;随着海外产能竞争国的疫苗接种率的提升,欧美的通航逐渐恢复,我们目前没有明确的打开国门的时间,出口会面临不确定性。”

基于对下半年市场的预期,李晓星强调,他会在“消费+科技”这一投资组合持续投入。不过他也在二季报中详细分析了这两大行业中具体景气的子板块,并表示这才是真正的投资重点。

集中砍仓白酒?重仓医药和新能源

具体来看,李晓星在二季度重点调整了他管理的9只基金中新能源、电子、食品饮料等行业的股票。一方面,他提高了新能源、医药、传媒等个股的持股比;另一方面,他也大幅度下调了9只基金中白酒股的占比。

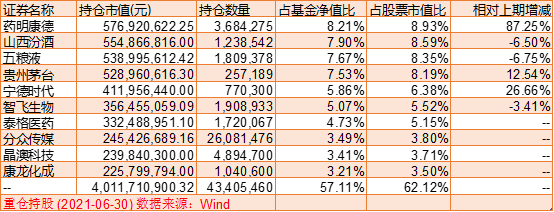

从持股集中度来看,在李晓星管理时间最长的代表产品中,前十大重仓占比达62.48%,较之一季度增加6.9%。二季度,广联达、通威股份、卓胜微跃入前十大重仓股行列,兆易创新则被减持,相较一季度减少26.62%。同时,李晓星大幅度增加汇川技术和赣锋锂业的持股比。

二季度,上述代表基金的第一大重仓股、第二大重仓股分别为新能源两大龙头股——宁德时代和汇川技术,其余个股的行业以科技为主。

对于其管理的9只基金,李晓星在二季度调仓中提高了新能源行业的龙头股宁德时代的持仓率。截至6月30日,宁德时代在李晓星所有产品前十大重仓股中名列第一,占净值比达7.41%,近三月涨幅达54.91%。

李晓星选择在二季度增持该股的原因正如他所言:“结合目前的股价、估值和公司竞争力,我们认为优质赛道里的龙头公司的吸引力显著强于二三线公司。”

在李晓星看来,虽然芯片、半导体在第二季度也存在一定程度的震荡幅度,但只要长期投资价值是显著的,那么短期的震荡波动不过是“一定的时间去换空间”而已。

再来看李晓星管理期间回报率最高的另一只具有代表性的基金。一季度,该基金的前十大重仓股所属行业以日常消费为主,前四只股票都属白酒股。

二季度,该只基金前十大重仓股的所属行业结构经历大调整,医疗保健行业的几只强力个股跻身前十大重仓股行列。其中药明康德相对一季度增持87.25%,成为第一大重仓股。白酒股的占比被削减,泸州老窖退出前十大重仓股行列,山西汾酒和五粮液减持皆近7%。

这只基金二季度的前十大重仓股中新增了传媒、太阳能电池、医药行业的个股持仓。从战略布局来看,这也符合他第二季报中所言:

“下半年我们依然会聚焦在消费和科技两大行业中景气度上行的子板块。消费我们看好长期受益消费升级的可选消费和大众持续提升健康需求的医疗保健板块,科技里面我们看好渗透率快速提升的电动车、低碳清洁能源的光伏风电以及同时受益于智能化硬件和国产化率提升的半导体行业。”

理性看待“核心资产” 关注医药、科技行业

在二季报中,李晓星指出了下半年市场会面临的一些挑战。他认为,下半年市场驱动力量跟上半年相比可能正好有逆转,这意味着,在下半年经济增速没有上半年块的情况下,一些行业和公司可能因为业绩的低预期而带来一些点的下跌。

基于此,李晓星直言了他下半年的投资策略:“依然会以合理的价格买入优质的公司,通过公司的业绩增长实现股价的增长。”

“核心资产”一直以来都是市场中的热点。去年白酒、医药市场向好,一路上行,稳坐核心资产的两把宝座。而今年,面对震荡下行的白酒和不断波动的医药行业,下半年“核心资产”是否会转移,白酒作为“核心资产”还能不能投入?“核心资产”何去何从,成为不少投资者心中的牵挂。

对此,李晓星表示,“核心资产”只是一个称号:“核心资产是市场里的三好学生,短期景气度好,长期空间大。市场对于核心资产有个误区,认为核心资产是不变的,但如果我们仔细回溯过去几年的核心资产,其实迭代的速度并不慢。”

不过,李晓星还是对白酒这一“核心资产”进行了一定量的减持。他对此表示:“在传统消费领域,上半年我们错过了一些疯狂,当然在没有看清楚前,我们宁愿少犯错,不追风。下半年我们会继续坚守业绩稳定性较好,预期相对合理,长期成长逻辑清晰的高端白酒,回避高预期、高估值,以及增速确定性下行的行业和个股。对于上半年由于库存、基数等原因,一直在消化估值的调味品板块逐步提升关注。”

消费是永恒的主题,升级永远是消费的主题。在消费这一行业中,李晓星未来看好餐饮供应链和医美两大新兴消费赛道。

在二季报开篇时,李晓星率先陈述了他对未来市场的看法。首先,他点出了中国未来人口老龄化的趋势,医药整体板块不可避免地成为未来消费的重点。不过他也表示,目前医药板块内部分化严重:“我们需要从中挑选符合产业趋势、增长确定性高、成长空间大的优质企业。下半年,我们重点关注的细分领域是医疗服务、医药研发外包、医美等。”

李晓星特别点出:“我们看好长期受益消费升级的可选消费和大众持续提升健康需求的医疗保健板块。”

其次,除了医药,李晓星下半年投资布局的另一个重点则是新能源和半导体的两大行业。他表示,新能源、碳中和、5G、电动车在下半年将继续迎接红利期,新能源、芯片、新能车、半导体等相关个股受政策利好和市值上扬,在二季度都收获了不错的成绩。

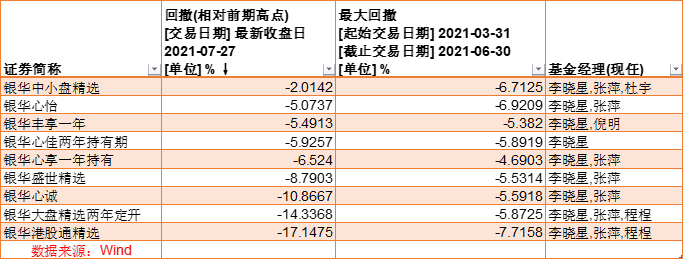

严格控制风险 坦然面对波动

李晓星对风险把控一向较为严格,二季度他的动态回撤率低于沪深300的回撤率。他在季报中指出,现阶段投资中需要回避强周期行业,他认为:“2021年下半年整体经济增长降速,我们要选择业绩增速受影响较小的行业,同时匹配合适的估值。具体来讲,我们认为强周期股一定程度受损,因此我们会规避钢铁、煤炭、有色等行业。”

作为行业内备受关注的基金经理,李晓星目前管理市值超过500亿的基金。对他来说,面对如此庞大的资金帝国,详细严谨的投资策略部署尤为关键。市场经过二季度的上涨,目前很多股票的估值并不便宜,可能需要一些时间来消化估值。

经历上半年波动较大的市场走势后,李晓星表示,投资者对于后市可以适当降低投资收益率的预期。

他接着也表达了自己的信心和责任:“对于市场的波动,特别是持有期的产品,我们内心是比较坦然的。从长期角度讲,每一次的波动都会是一次超额的机会,我们对于我们的投资方法有信心。”

“把我们的收益率曲线真正转化为持有人的收益率曲线,是我们未来最大的追求!”李晓星如是说道。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-07-30 18: 02

2021-07-30 17: 33

2021-07-30 15: 56

2021-07-30 12: 42

2021-07-30 12: 28

2021-07-30 08: 26