编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

日前,景顺长城旗下基金公布二季度报告。“小作文大赛”优秀写手、明星基金经理杨锐文的6269字超长二季报映入眼帘,众人感叹“杨文长”名不虚传。

到底这篇季报长文说了啥?不妨和基金君一起来看下。在6269字中,杨锐文用了593字回顾本季度,1325字展望未来,2631字描述选择半导体和电动智能汽车的原因,1068字叙述如何投资,报告内容可谓丰富精彩。

本期【调仓风向标】,基金君将为大家详解景顺长城基金明星基金经理杨锐文的二季报及其调仓变化。

二季度业绩高速增长 不忘规避风险

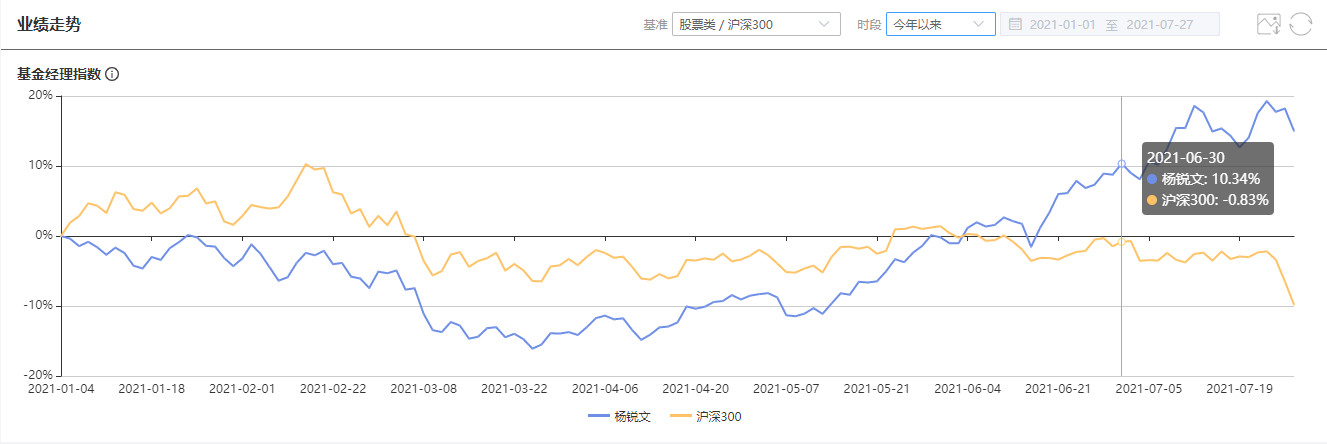

一季度,杨锐文的收益和大多数基金经理一样,遭遇市场的用力“摩擦”——他的基金经理指数于一季度末定格在-14.14%,比沪深300多跌了近10个百分点。

不过,杨锐文依然选择了坚持。二季度报告显示,杨锐文代表产品的十大重仓股变动较小,他在坚守之中迎来了曙光。根据智君科技数据显示,截至今年二季度末,杨锐文基金经理指数为10.34%,同期沪深300指数下跌近1%,超额收益明显。

(来源:智君科技)

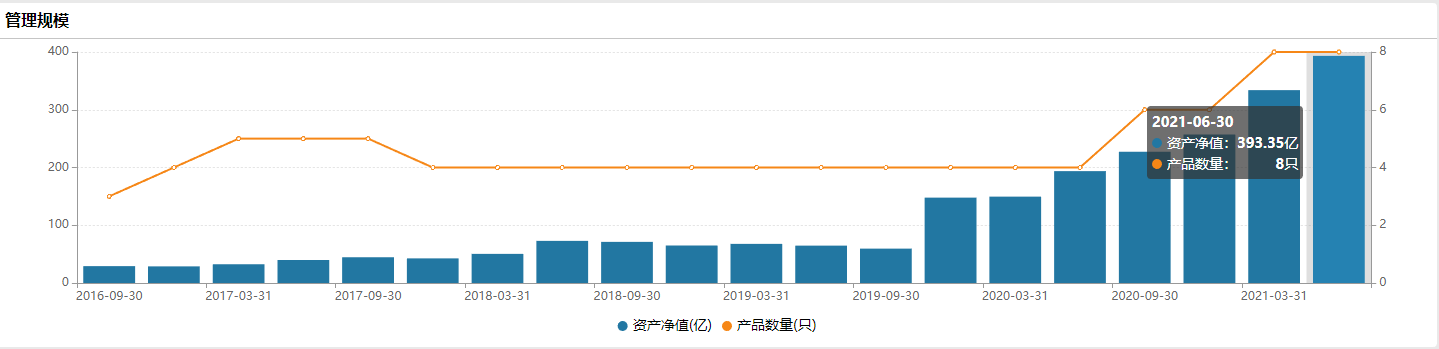

另一方面,杨锐文的管理规模也随之“水涨船高”。Wind数据显示,杨锐文在管产品8只,管理的基金总规模在二季度达到了393.35亿,环比增长17.74%,这可能意味着业绩增长带来了显著的规模增效。

(来源:Wind)

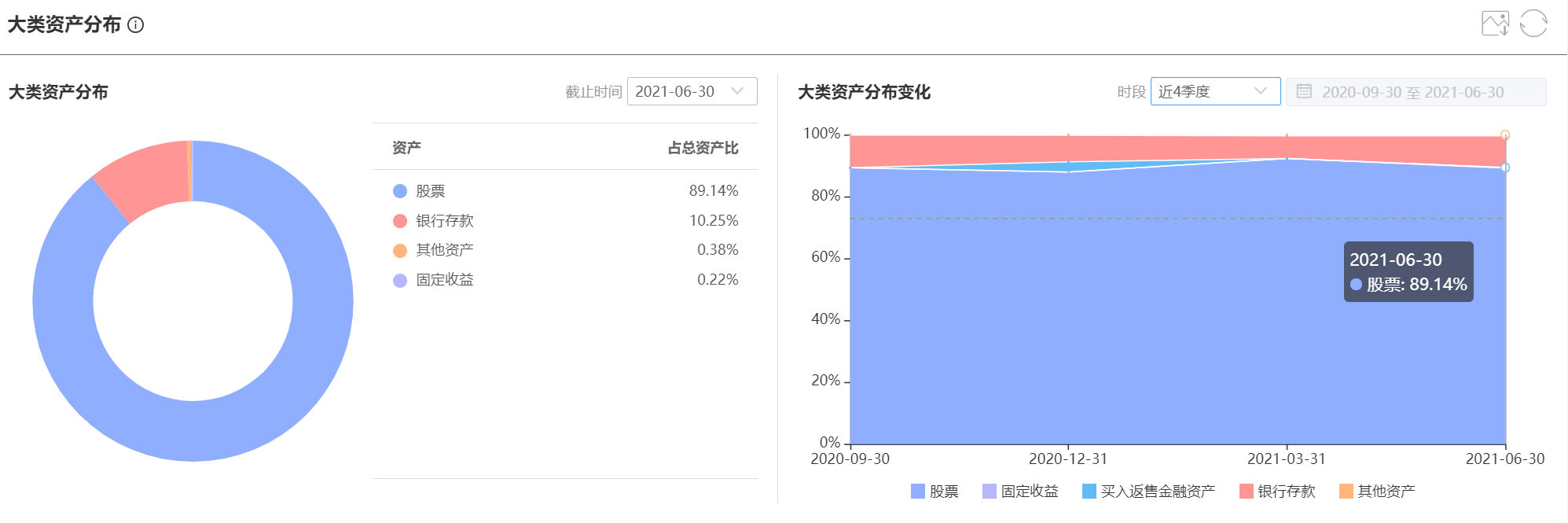

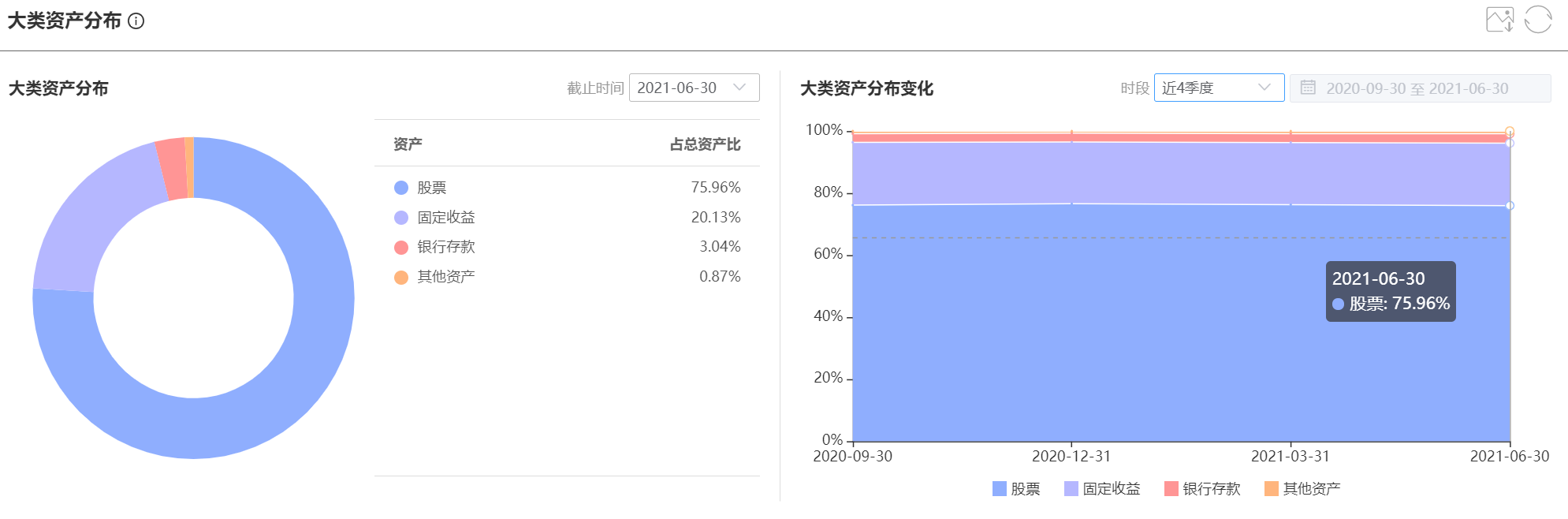

在仓位管理上,杨锐文的大部分在管产品股票仓位出现了较小幅度的降低。其两只代表产品的股票仓位分别从92.25%与76.27%降低至89.14%与75.96%。降低幅度虽然不大,但却有可能是规避二季度市场情绪过热以及个股估值过高的一种风险防范手段。

(来源:智君科技)

事实上,杨锐文的减仓有迹可循。杨锐文在二季度报告中提到当下的市场表现已经十分极端,核心资产出现了明显的分化,市场已经为更长远的美好愿景付出了更高的溢价,有鉴于此,短期内的规避风险举措就显得自然而然了。

调仓换入半导体新能源 投资范围“既窄又宽”

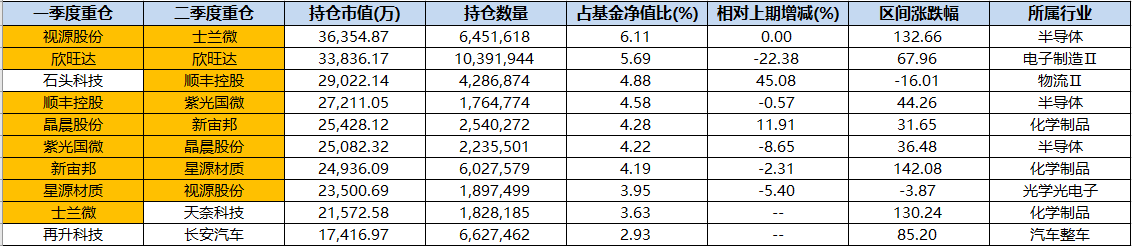

如上文所述,杨锐文代表产品在二季度持仓变动较小,诚如一季度判断,接下来仍将继续专注半导体、新能源汽车及相关上下游企业。其中,专注纳米材料领域的天奈科技与汽车行业知名企业长安汽车进入重仓股名单,而家用智能清洁机器人个股石头科技与微纤维玻璃制品个股再升科技从十大重仓股中失去踪影。

(来源:杨锐文代表产品2021年度二季度报告)

在一季度报告中,石头科技与再升科技占杨锐文代表产品基金净值比分别为5.51%、3.3%,但如今换入的天奈科技与长安汽车仅占3.63%与2.93%,换入的两只个股总和占基金净值比相对减小。

天奈科技目前在国内碳基半导体领域有较强的话语权,而长安汽车则更是中国汽车四大集团之一。杨锐文将这两只个股换入十大重仓股之中后,他的“半导体+新能车”组合毫无疑问被进一步“强化”了。

而原有的十大重仓股中,士兰微环比上期没有增减变化,顺丰控股的增持幅度达到45.08%,幅度之大令人吃惊。新宙邦则被小幅增持,其他重仓股均有不同程度的减持,欣旺达减持幅度则达到了22.38%。

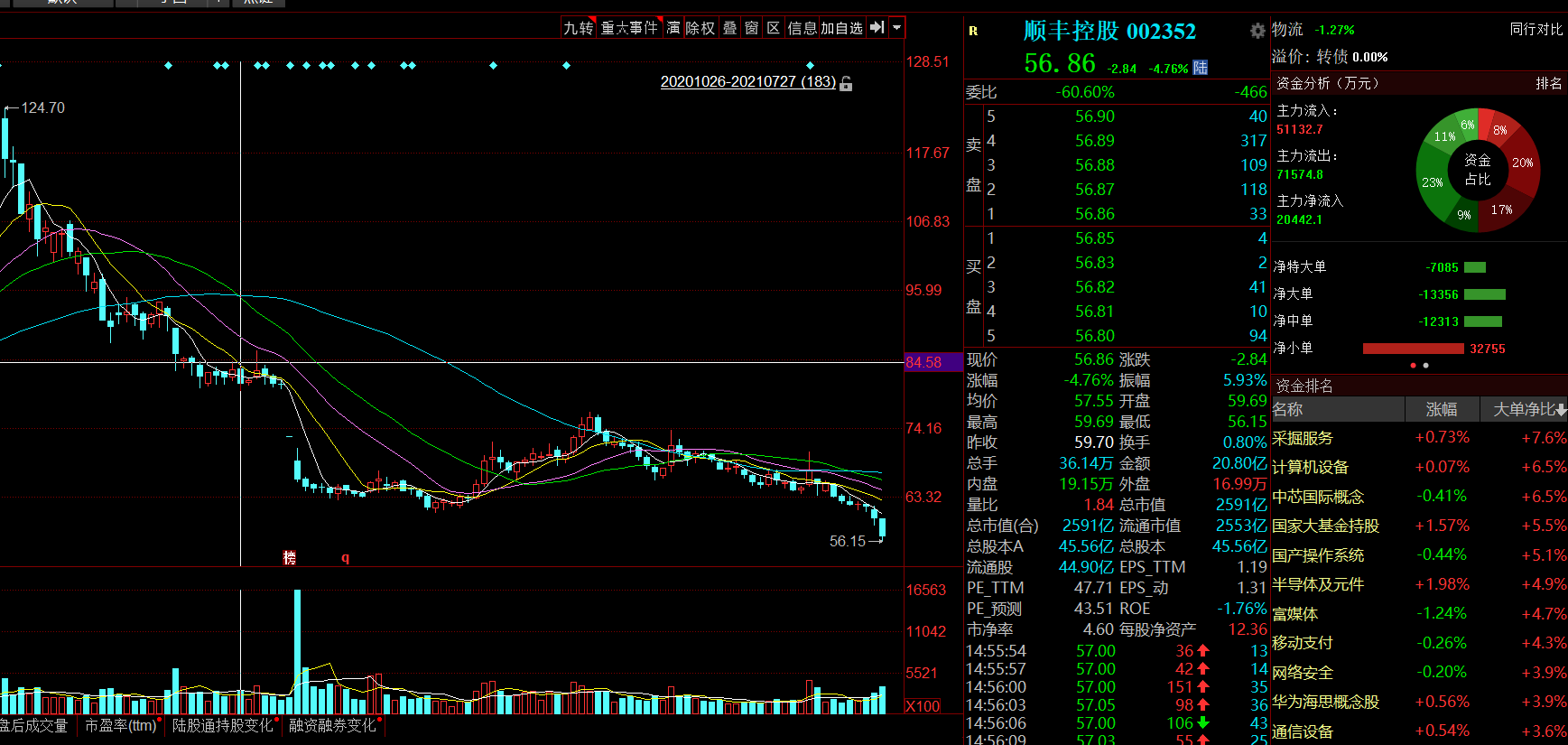

值得注意的是,顺丰股价在公布一季报前就已一路下行,一季度净利润预计亏损9-11亿的公告发布后更是遭遇市场“用脚投票”,开盘封死跌停,区间涨跌幅在杨锐文的十大重仓股中更是倒数第一,为-16.01%。

在这样的背景之下,杨锐文在二季度对顺丰控股的增持力度,也让市场猜测顺丰在杨锐文后市战略布局之中的定位。

从顺丰的主营业务来看,顺丰除了提供物流服务,其本身积累的品牌效应及其在安全性上的核心竞争优势则提供了较高的附加值。或许杨锐文对于顺丰的定位不仅止于此,我们留待后市再作分解。

(数据来源:iFind)

杨锐文曾表示有三个关键要素决定他挖掘机会:第一,企业所处的行业在时代的风口;第二,企业本身和其所在的行业拥有较大的潜在发展空间;第三,企业有出色的管理层和不断进化的管理能力。

此外,二季度报告显示,杨锐文的投资范围“既宽又窄”。

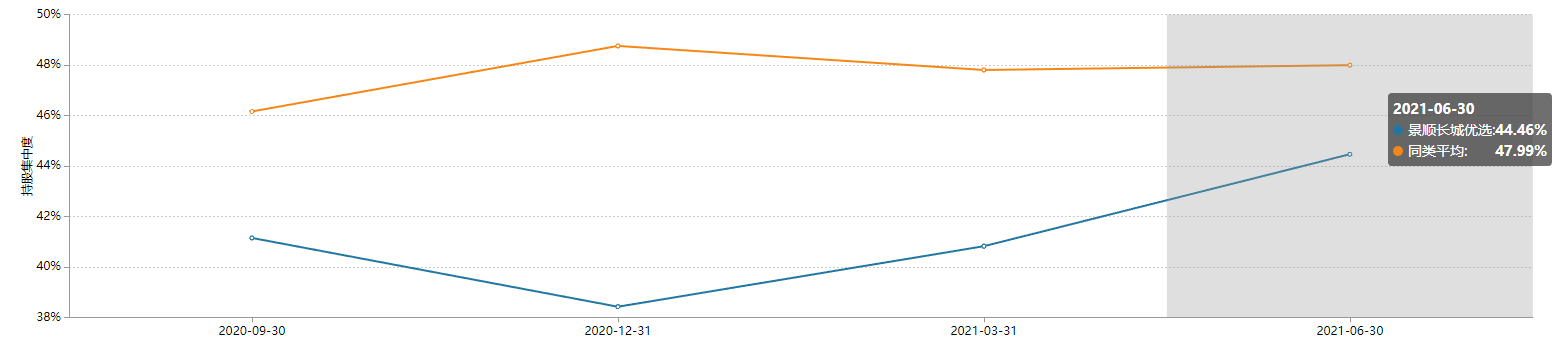

“宽”是表现在杨锐文的持股集中度较低,仅有44.46%,相较同类平均低出3.53个百分点。在二季度杨锐文的持股集中度环比一季度甚至还有小幅提高,但仍然比市场平均要低不少,其持股之分散可见一斑。

(来源:Wind)

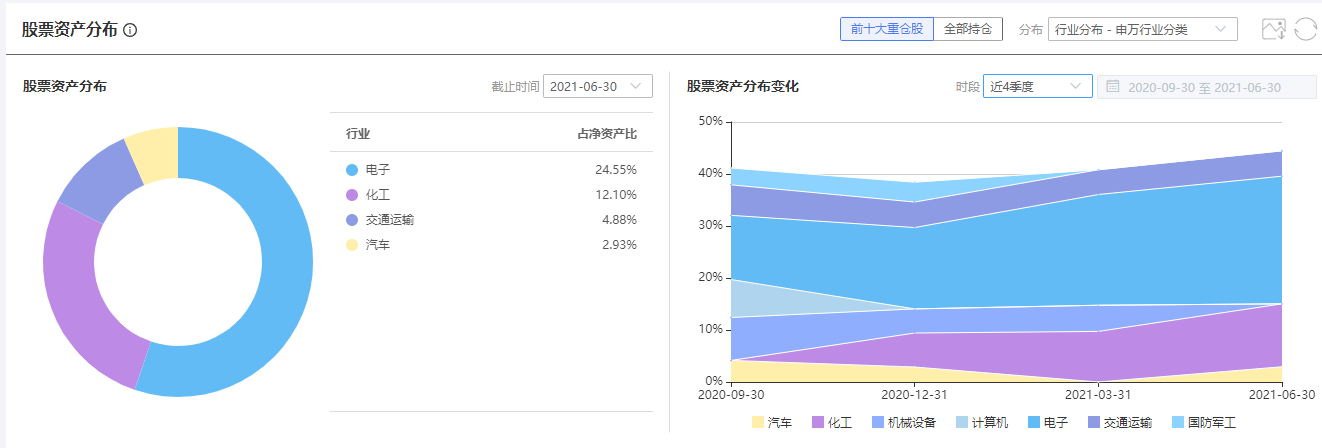

“窄”则体现在杨锐文的行业与概念集中度上,按照申万一级行业分类,杨锐文的十大重仓股中仅有电子、化工、汽车和交通四大行业。而在证监会分类里,杨锐文的十大重仓股近三个季度以来则全部都属于制造业资产,行业集中显而易见。

(来源:智君科技)

半导体是长期机会 新能车将成新的“入口”

为何杨锐文会如此重视半导体和新能源汽车?杨锐文在二季报里重点讲述了自己选择这两个领域的根本原因:

投资半导体是因为杨锐文长期看好中国半导体的未来。杨锐文表示目前国内半导体在很多领域和产品的市场份额很低,具有很大的成长空间。另一方面,中国超过千亿的半导体公司数量稀少,这在美国、欧洲和日韩都是极其少见的。

杨锐文在二季度报告中还表示,目前半导体的投资围绕着三个方面展开:

1.产能为王,优选功率半导体;

2.技术壁垒与产品特性是选择芯片设计公司的关键,偏好高技术壁垒的长周期产品芯片设计公司;

3.在同样估值的情况下,优先选择半导体材料公司。

在挑选半导体企业方面,杨锐文表示关键点在于“技术壁垒”,即企业是否具备更强大的核心竞争力,以打造更优势的竞争格局。

“半导体的机会不是一次性机会,而是长期机会。本次半导体量价齐升的重要意义是中国半导体企业走向高端化的进程在加速。正因为这次芯片危机,中国芯片企业才能在不同产品和领域出现零的突破,国产全面突围已成无可争议之趋势。”

另一方面,面对新能源汽车,杨锐文表示,新能源汽车会成为新一代的入口级产品,就好比智能手机之于电视。智能手机之所以能成为最重要的入口级产品而电视不能,核心在于通信功能是日常最高频使用的功能。同理,人每天都要出行,都需要从A点到B点,那么汽车就是能满足高频使用场景的产品。”

杨锐文认为,电动智能汽车的定位会从单纯的汽车变身为集办公与娱乐为一体的活动中心,其内部沉浸式场景和私密的封闭体验空间将是重要的环境构造基础,而自动驾驶释放的个人闲余时间则极大地促进了社会生产效率。

对于目前市场认为新能车板块普遍估值较高的问题,杨锐文则从另一个角度做出了解答,他提到汽车是私密与专属的代表,智能化进一步强化了私密性和专属性,当汽车依托智能化升级能够进一步承载除出行以外的其他功能时,汽车的需求量只会增加不会减少。

杨锐文表示,目前中国的智能电动车产业链基本完整囊括了所有环节,规模也足够庞大。产业链优势会带来品牌优势,而品牌优势会进一步加速国内车企走向世界的脚步。随着产业链不断成熟,杨锐文相信未来十年将会是中国智能电动车爆发的十年,这也将会是他未来最重要的投资领域。

“杀估值还未结束” 投资早中期成长股

回到对市场整体的看法上,杨锐文指出,下半年的风格依然是结构性的,机会更有可能来自估值压抑多年的中小市值龙头与科创板。科创板经过两年的估值消化,逐步涌现出一批估值合理且高成长性的标的,机会就可能蕴藏在这里。

“现在是最好的时候,也是最坏的时候。最好的时候是因为有很多便宜的优质中小市值股票,这些股票一直趴在底部一动不动,这给我们足够时间从容地选股。最坏的时候就是长期前景美好的股票过度透支远期空间,这也给市场带来一定的风险。”

在杨锐文看来,如果有任何变数,那么新冠疫情是影响市场最核心的变量。目前疫情对各国的生产和消费带来了巨大的冲击和破坏,天量放水进一步加剧了贫富差距,全球范围仍然看不到大幅回收流动性的可能性。

杨锐文解释道:“流动性会不断地寻觅高收益资产,再为市场带来各种各样的机会。但是这种流动本身仍然在加剧市场的波动。”

对于某些行业,杨锐文表示“杀估值还没结束”。他以地产行业举例,08年以来地产行业保持稳健增长,但公开数据显示龙头万科过去13年利润增长超7.5倍,可股价只比07年高点涨了37%,地产如此,保险也如此。

“这两个企业不优秀吗?他们一直都保持超出行业的增长不是吗?但事实上估值并不完全由成长性决定,更大的影响因素是产业趋势的预期。以我们过去的经验总结,只有拥抱代表未来趋势的新兴产业,伴随时代的发展才能确保投资过程中不被估值反噬,从而赚取利润增长的钱。”

“今天无数的中国企业都在疯狂的投入研发,寻求各式各样的突围。我们可以看到星星之火可以燎原的态势。当我们看到一批又一批正在崛起的科技企业,我们对未来是充满着信心的。”杨锐文如此说道。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-07-30 08: 26

2021-07-30 00: 17

2021-07-29 20: 19

2021-07-29 19: 58

2021-07-29 18: 41

2021-07-29 16: 40