编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

7月23日,嘉实旗下基金公布二季度报告,此前争议较大的嘉实基金基金经理归凯也受到了不少人的关注。

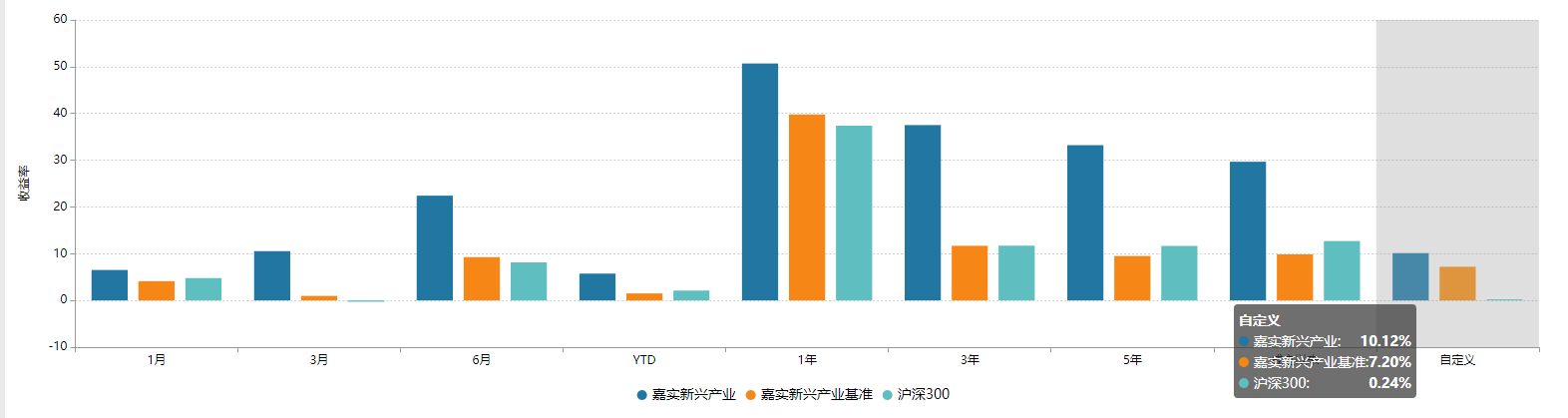

据Wind数据显示,一季度中,归凯的代表产品回撤幅度较大,达到25.14%。但从一季度末起计截至二季度末,该产品净值一路上行提升约18.33个百分点,今年以来产品业绩回报回归至10%以上。

归凯在二季度的收益如何实现扭转?面对业绩压力他做了哪些调整?他又是如何看待后市的市场波动?本期【调仓风向标】,基金君将为大家详解嘉实基金明星基金经理归凯的二季报及其调仓变化。

500亿管理规模继续扩大 坦言“收益预期需适当调低”

一季度的大幅回撤,令归凯代表产品的收益遭到猛烈蚕食。据Wind数据显示,今年以来至一季度末,该产品的净值增长率仅为-9.14%。

但在进入二季度后,该代表产品表现提升,一路震荡上行,于二季度末达到今年以来累计10.12%的正向回报。

(来源:Wind)

或许是获利达到预期就立刻离场、或许是终于解套后选择跑路、亦或许是对归凯的看法发生了一些变化,二季度归凯的代表产品净赎回达到了1.47亿份,市场情绪的表现令人吃味。

事实上,归凯对二季度的市场波动也已经有了一定的心理预期,并坦言:“过去两年基金的业绩表现普遍比较亮眼,基金重仓的行业或者个股估值也大幅抬升,长维度来看,其隐含的复合回报率在下降,应当对今年基金的收益率适当降低预期。”

(来源:归凯代表产品2021年度二季报)

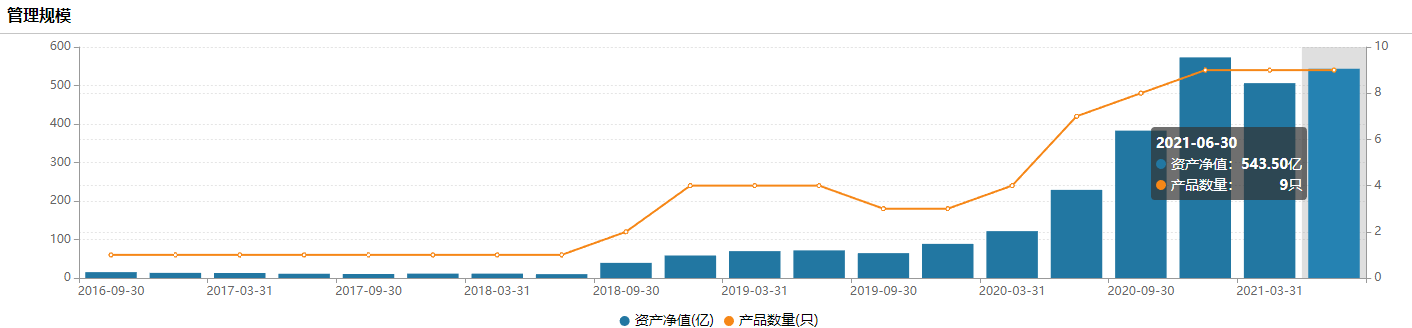

尽管出现了大批赎回,从管理规模来看,归凯仍属于500亿基金经理的队列,甚至在二季度还有小幅扩大的态势。据Wind数据显示,从一季度末到二季度末,归凯管理基金9只,管理总规模达到543.5亿元,环比一季度末增长了37.7亿元,增长幅度约为7.45%。

(来源:Wind)

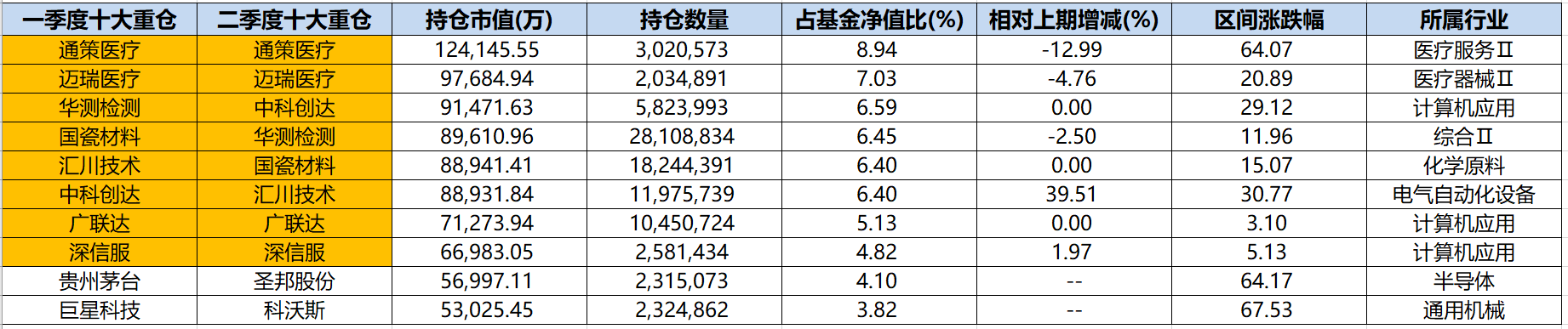

茅台离开重仓股 大幅加仓新能源

从归凯的代表产品十大重仓股来看,相较一季度末,二季度报告中贵州茅台和巨星科技失去踪影,换入的是圣邦股份与科沃斯。二季度“核心资产”光环消失的讨论火热异常,而贵州茅台从归凯的十大重仓股中“离开”似乎也反应了归凯在二季度发生的投资变化。

同时,归凯还对现有的前两大重仓股进行了不同幅度的减仓,第一重仓股通策医疗减仓幅度接近13%。

(来源:归凯代表产品2021年度二季度报告)

追溯调仓轨迹来看,早在一季度,归凯就已开始对医疗与白酒“下手”。

归凯在一季度减持了通策医疗和贵州茅台,减持幅度分别为7.95%与7.84%。进入二季度,虽然通策医疗和迈瑞医疗仍然占据十大重仓股前二之位,但归凯还是进一步对两只个股进行了减持。

不过,虽然出现了明显的减持动作,但归凯却并不掩饰自己对医药板块的持续看好,这也意味着此次二季度,归凯出现了明显的换股动作。

归凯在报告中提到:“本基金二季度持仓总体稳定,半导体和医药板块略有增持,消费股略有减持。”

公开数据显示,医药股在归凯的基金净值整体占比中略有增加,不排除一种可能:归凯虽然在十大重仓股中减少了两只医疗股份的仓位,但其仍然增持了不少医药方面的“隐形重仓股”。到底归凯在医药赛道如何布局,或许在半年报的详细持仓中方能揭晓。

另一方面,专注工业自动化与新能源领域的企业汇川技术在二季报中相较上期增持幅度达到了39.51%,这与一季报中被减持27.99%形成了鲜明的对比。

从中长期来看,归凯持仓汇川技术已达8个季度,该股于2020年年报中更是成为归凯代表产品的第一重仓股。从市场表现来看,汇川技术在一季度的区间涨跌幅为-8.35%,而在二季度的区间涨跌幅则为30.77%。

对于部分重仓股的调整,归凯在一季报和二季报中都有对应的解释:“我们在一季度对部分持仓结合公司基本面做了微调,但并未因市场风格的阶段性变化而发生大的改变,而基金在二季度持仓结构总体稳定。”

(来源:Wind)

归凯的操作关键点就在“结构总体稳定”之中。一季度汇川技术的占基金净值比为5.89%,而二季度则为6.4%,在两个季度中占十大重仓合计基金净值比例分别为10.18%与10.72%。

这也意味着,归凯在两个季度对汇川技术进行大幅且不同方向的调整后,该个股在最近两个季度基金十大重仓股中的净值占比始终保持在一个较为恒定的范围之中。

再看新进重仓股圣邦股份与科沃斯,圣邦股份专注于高性能、高品质模拟集成电路芯片设计及销售,而科沃斯主营各类家庭服务机器人相关零部件的研发。归凯并未在二季报中直接解释换入的原因。

不过,归凯在一季报中曾表示:“截止本季度末,本基金大类板块占比依次为科技、医药健康、制造、消费。”而在二季报,这句话变成了“本基金大类资产持仓比重分别为科技、医药、先进制造和消费”。

归凯认为,虽然周期类板块在上半年表现领先,但成长类资产中的新能源、医药CXO、半导体表现一样突出,圣邦股份无疑代表了归凯对半导体的看好,而科沃斯则是科技板块的又一块拼图。

整体而言,归凯在持仓的大方向上仍然以上述四大类为主,只是在部分方向的细节上进行了一定的调整。

市场预期正在转向理性

归凯在表达自己对市场的看法时,惯常结合宏观环境角度进行分析。在一季度报告中,归凯对于流动性收紧的预期持乐观态度,他认为政策部门表态货币政策从宽松往稳健中性过渡不会发生急转弯,反映至市场之上则会使得权益市场环境温和,态势相对震荡。

进入二季度后,归凯则表示,影响市场的关键点在于疫情和疫苗。“随着疫苗接种率的提高,发达国家疫情开始缓解,主要经济体经济进入复苏通道。”归凯在二季报策略开篇如是写道。

另一方面,在国内疫情得到很好控制,经济率先复苏的前提下,归凯认为市场在二季度迎来了显著的反弹。在此期间,市场的风格切换十分剧烈,从去年就开始表现的周期股在今年先涨后跌,而前期涨幅较大的成长类“核心资产”则先跌后涨,其中更有部分优质公司股价创下新高。

具体到板块上,归凯表示上半年钢铁、新能源、化工、采掘、有色金属领涨,而非银金融、军工、家电、农林牧渔、传媒则表现较差。

展望后市,归凯说道:“随着疫苗接种的推进,全球经济复苏仍然是全年的主旋律。市场风格的变化反映了市场对疫情后经济强复苏的乐观预期已开始转向理性。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-07-30 18: 02

2021-07-30 17: 33

2021-07-30 15: 56

2021-07-30 12: 42

2021-07-30 12: 28

2021-07-30 08: 26