编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

8月3日,蔡嵩松再次站上风口浪尖,而这一次大家已习以为常——想必今天又是芯片股大起大落的一天。

以all in芯片半导体闻名的诺安基金基金经理蔡嵩松,以堪称“网红”的速度打破以往收益与规模的枷锁迅速出圈,这位顶流基金经理总能牵动市场的关注。

二季度,蔡嵩松依然坚定看好芯片半导体方向,并未有大幅换股操作,仅针对个别标的进行了仓位的增减。

展望未来,蔡嵩松在二季报中指出,半导体芯片此轮景气时间维度很可能超预期。他相信,随着国产相关技术产品陆续攻克,国产替代的加速推进这一因素叠加,行业即将步入市场总量和国产市占率双升的红利期。

本期【调仓风向标】,基金君将为大家详解诺安基金明星基金经理蔡嵩松的二季报及其调仓变化。

快速进入“350亿”俱乐部 自带热搜体质

15岁进入中科大少年班,学习计算机专业,随后进入中科院计算机技术研究所继续深造,年仅25拿到芯片方向博士学位的蔡嵩松,毕业后便加入中国科学院计算技术研究所从事芯片研发工作。

几经辗转,蔡嵩松跨界进入金融行业从事行业研究,2017年加入诺安基金,2019年2月开始任职基金经理,短短两年时间内凭借一己之力搅动了整个芯片行业的风云。

任职之初,蔡嵩松便将基金中原有的科技、互联网、AI企业等股票悉数换成半导体。随着芯片国产替代呼声渐起,他也成为2019年押注半导体的大赢家,该只基金份额 净值增长率高达95.44%。(数据来源:Wind)

蔡嵩松此前曾表示:“我希望做锋利的矛,当行业机会到来时,力争给持有人带来丰厚的超额收益。”相信蔡嵩松做到了,他在行业机会到来时成为一支锋利的矛,极具进攻性地把握住了赚取超额收益的时机。

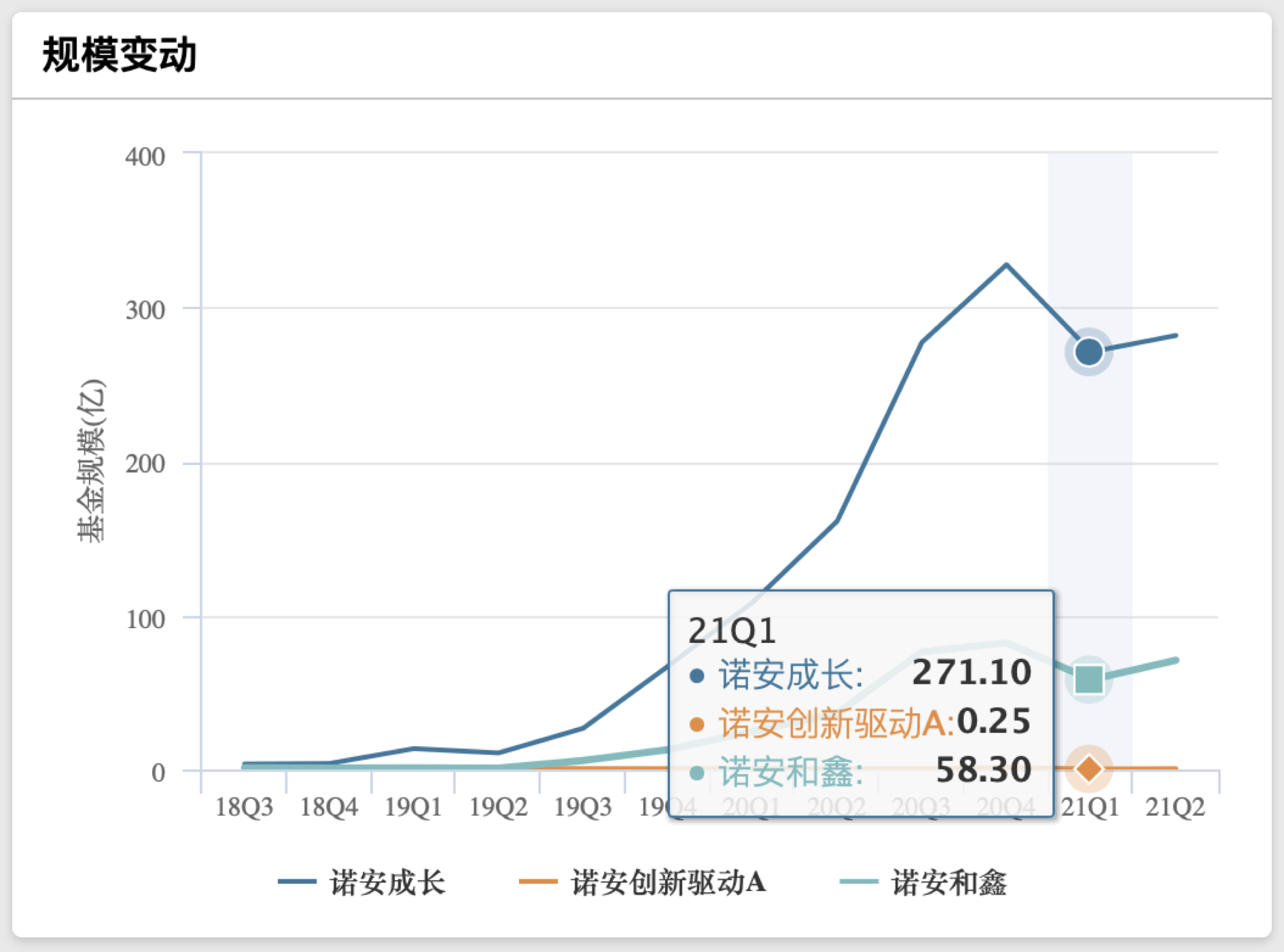

接管至今,蔡嵩松的代表产品规模可谓是平地起飞——任职初期,该只代表产品季末规模仅3.8亿元,一年之内直线上扬迅速突破百亿,2020年底更是一举突破300亿,俘获700万户持有人,成为一只名副其实的明星产品。截至目前,蔡嵩松个人管理规模已经超350亿元。

(数据来源:Wind)

在备受关注的同时,该只基金也饱受争议。行业配置高度集中,A股行业众多蔡经理却唯爱芯片,半导体行业涨跌凶猛,也带动一波心惊肉跳。与此同时,蔡嵩松也常带热搜标签,市场大涨大跌微博热搜必有它的身影,2020年基金热出圈,蔡嵩松着实贡献了一大波流量。

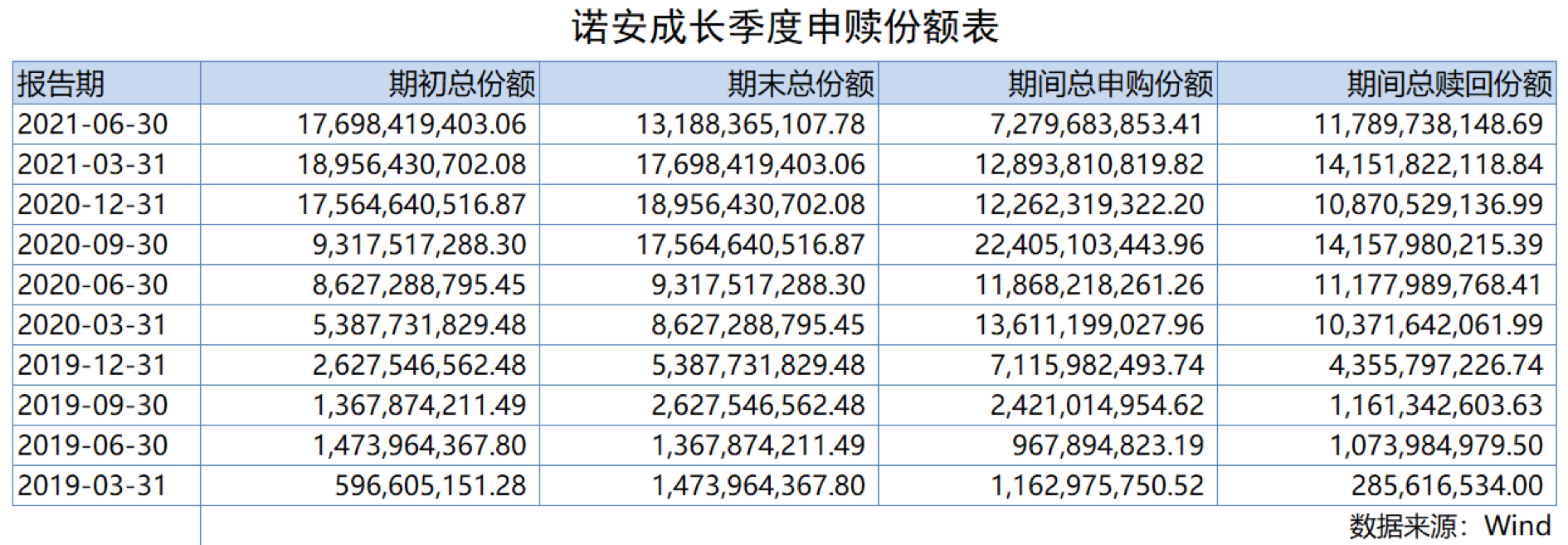

很多基金持有人对蔡经理是“又爱又恨”,这一点在季度申赎数据中更是体现地淋漓尽致。自2020年一季度以来,该只产品季度内申购和赎回份额基本常年维持在100亿份以上,2020年三季度申购份额一度突破200亿份。不同时期都有基民慕名而来,同期也有不少持有人选择退出。据Wind数据显示,管理期内的10个季度中,有7个季度基金份额实现净增长。

不过二季度,蔡嵩松管理的几只产品均斩获不俗收益,代表产品基金份额净值增长率达到39.49%,超越业绩比较基准35.81%,业绩排名同类基金的前12%,一改此前季度业绩低空飞行状态。(数据来源:Wind)

(数据来源:智君科技)

十大重仓“纹丝不动” 产品差异化显现

入行以来,始终坚守自己的能力圈,蔡嵩松信奉产业趋势投资。他的偏好行业单一且稳定,遵循自上而下的选股逻辑,倾向于选择高景气周期的细分赛道,并从中挖掘具有较大发展空间龙头公司。

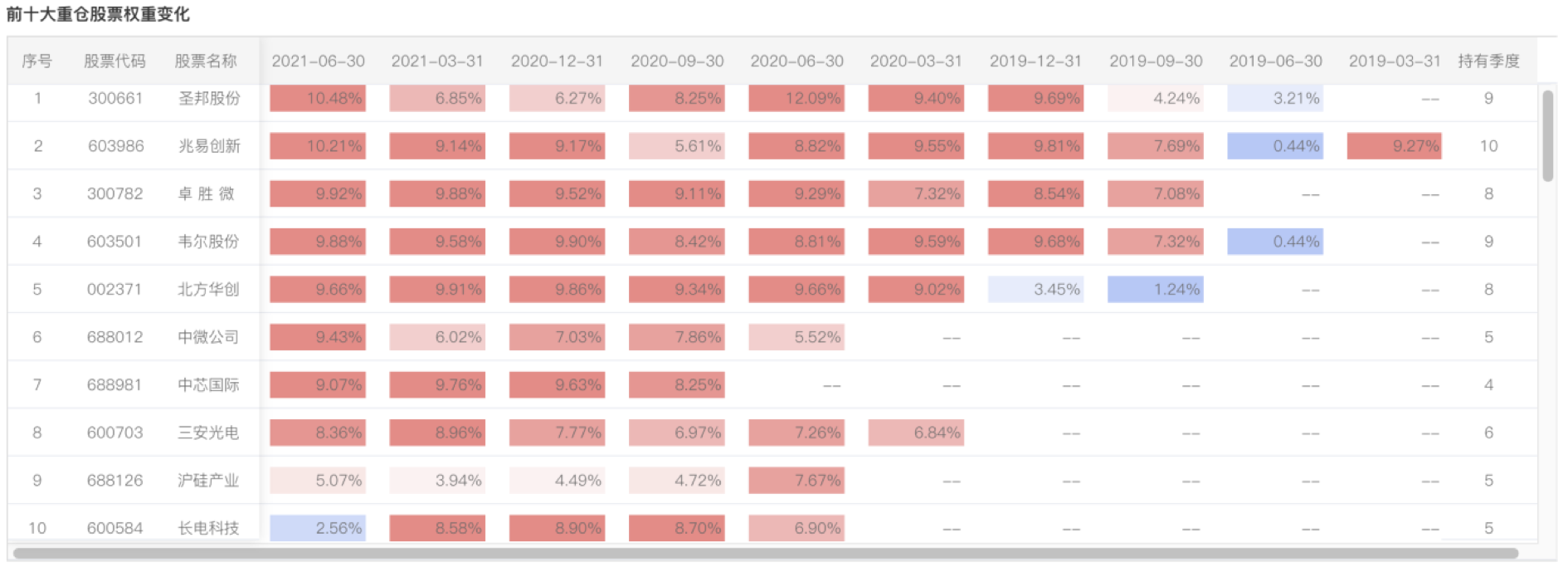

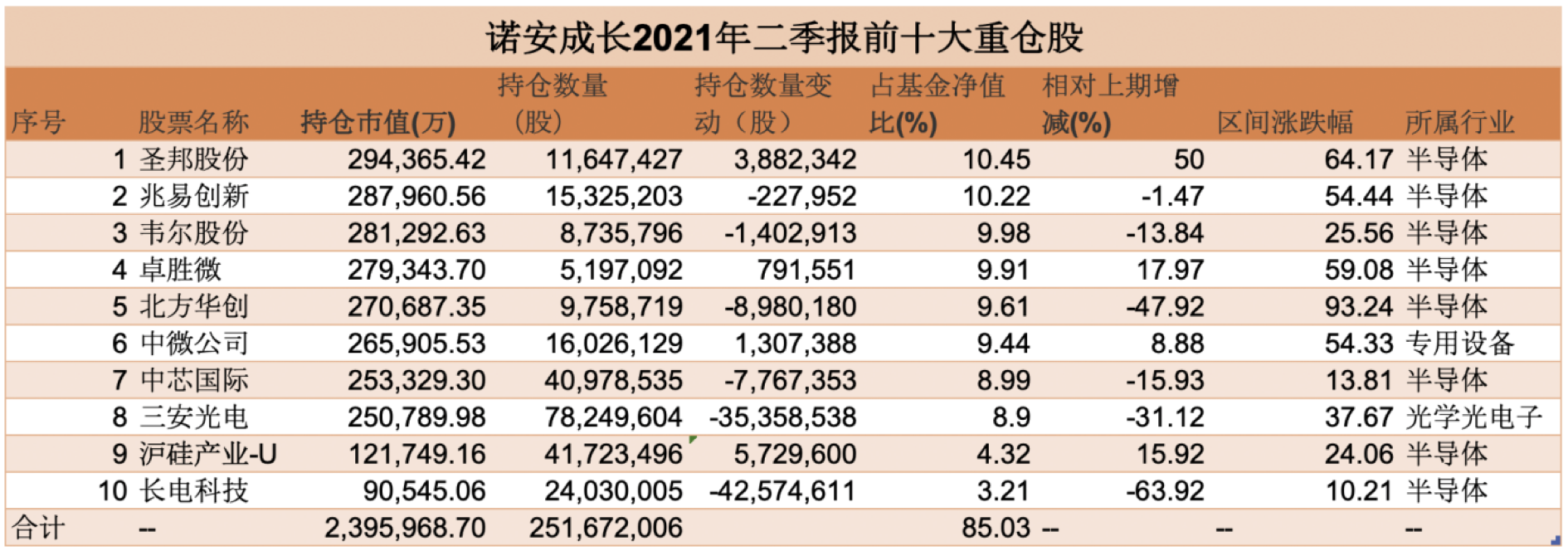

二季度,蔡嵩松的综合前十大重仓与上一期相比并未有个股进出,仅持仓占比排名略有浮动。他对其中五只个股进行了增持,分别是圣邦股份、兆易创新、卓胜微、中微公司以及沪硅产业;对剩余五只进行了减持,分别是韦尔股份、北方华创、中芯国际、三安光电以及长电科技。

(数据来源:智君科技)

其实从各个季度的重仓情况可以看出,蔡嵩松的换手率较低,持股周期普遍较长。最新的前十大重仓中,连续重仓超5个季度的有9只,其中有4只已连续重仓8个季度,也较为符合他“伴随产业成长”的投资定位。

(数据来源:智君科技)

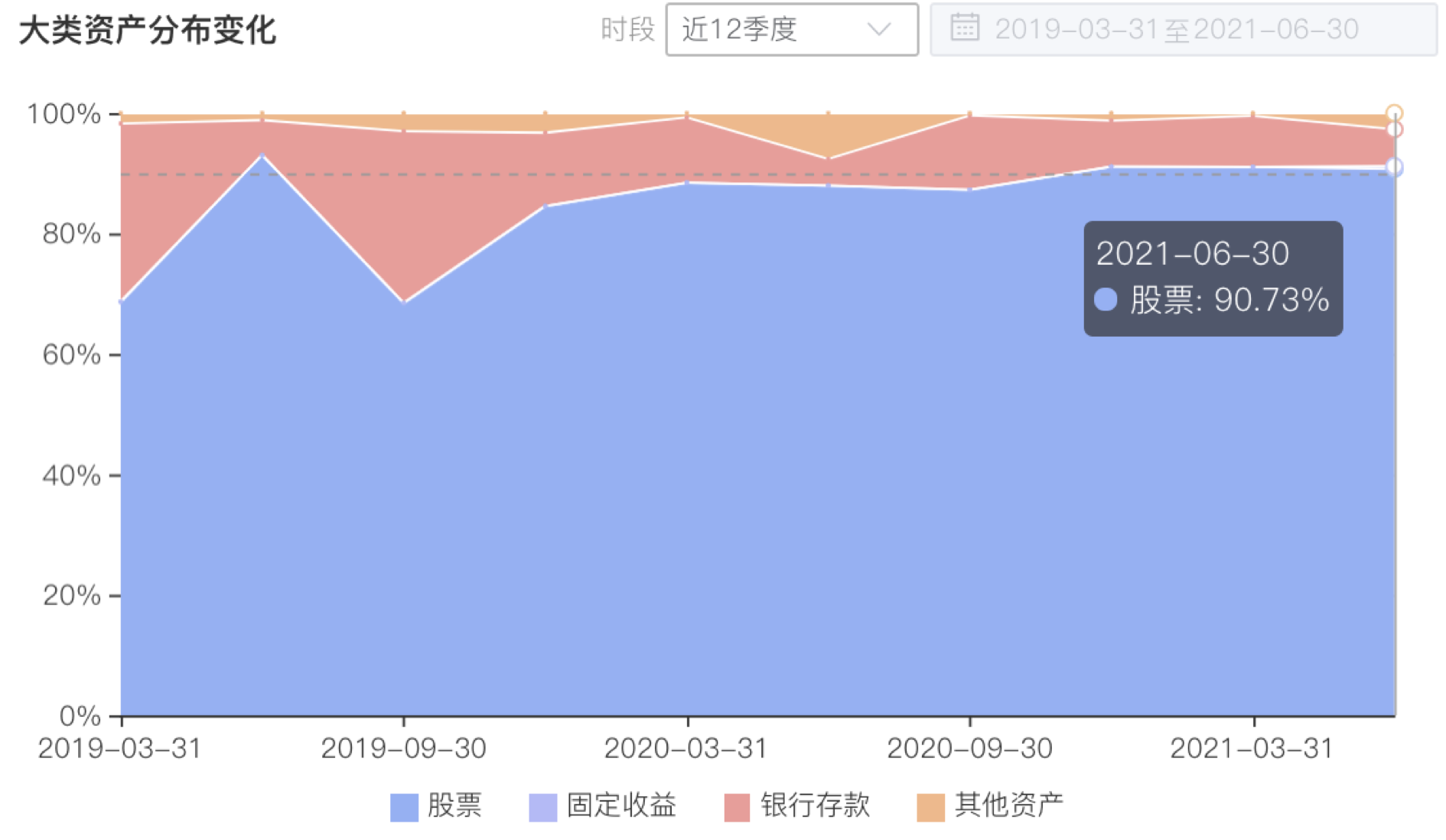

二季度受核心资产杀跌影响,不少知名“酒庄”都减持白酒并降低了仓位,然而芯片博士蔡嵩松依然对芯片行业爱得深沉,不仅没有减仓,二季度股票仓位依然维持在90%的高位。

(数据来源:智君科技)

其代表产品的最新持股集中度达到85.03%,相较一季度略有提升。从十大重仓股所属行业看,依旧全部是半导体个股。

报告期内,蔡嵩松增持幅度最大的当属模拟芯片龙头圣邦股份,增持388万股成为头等仓,增幅达到50%。而圣邦股份的表现也没有让蔡嵩松失望,该股的区间涨幅高达64.17%。同时,减仓幅度较大的有长电科技与北方华创,减仓幅度达到63.92%和47.92%,分别减持423万股和898万股。

与代表产品相似,蔡嵩松在管的另一只基金也大幅增持了圣邦股份。但不同于一季度的是,该只基金的重仓顺序已开始异于蔡嵩松的代表产品,两只基金的配置重点差异化逐渐显现。该只基金在大幅增持兆易创新86.99%和卓胜微40.51%的同时,新晋了氢燃料电池概念股亿华通,取代了长电科技。

“本轮半导体景气时间维度或将超预期”

经历去年芯片行业的跌宕起伏,以及一季度半导体缺货潮等事件,蔡嵩松在一季报中曾提出,这或许是“黎明前的黑暗”,半导体板块的反弹“一触即发”。而情况也正如他所料,该行业果然在二季度迎来了爆发。

回顾二季度市场表现,本轮半导体芯片展现出较高景气度,但是股价却没有表现出相应的走势。蔡嵩松认为,主要是受几个手机厂商砍单的消息影响,市场对于这轮景气周期的持续性再次感到担忧。

蔡嵩松指出,全面创新周期触发了本轮景气周期的需求端。6月中旬,以芯片为首的科技板块全面爆发,而后随着芯片公司的中报业绩预告拉开序幕,业绩增速彻底点燃市场,整个6月产业的高景气与股价的剪刀差越来越大的修复进行了完美演绎。

在此前的采访和年报中,蔡嵩松曾表示,自己的理想状况是持仓的公司到了成熟状态,我国的硬核科技腾飞,不再被卡脖子。但目前,芯片产业尚处于早期发展阶段,股价时常会出现较大的波动,对于投资者来说难挨短期浮亏在所难免。

面对市场上的各种声音,持仓集中行业单一的蔡嵩松面临的压力无疑是巨大的。但蔡嵩松对这条高景气赛道充满信心:“股价是受多方面因素影响的,会有波动,但最重要的是抓每个时期的主要矛盾,在产业逻辑不发生变化的情况下,陪伴优秀公司成长。

而这个过程,要求基金经理仔细甄别、密切跟踪、抓主要矛盾。其中最重要的就是对产业的理解,既要有对产业周期的把握,也要有对个股技术壁垒和产品护城河的理解。换言之,既要格局够大,高度够高,又要对细节有充分的认知和敏锐的洞察力。”

展望未来,蔡嵩松在二季报中表示,本轮半导体行业的景气度,根源在于5G带来的创新周期,创新需求侧的提升是线性向上的,而产能资本开支的扩张是非线性的,这就导致了供给侧和需求侧的矛盾。而新冠疫情、美国对中国科技的封锁等因素又使之加剧,短期之内这一矛盾无法缓解,只能在新增产能陆续达产之后再动态观察供需关系。

因此,蔡嵩松认为,半导体芯片的这轮景气度,时间维度很可能超预期。另外,随着国产相关技术产品陆续攻克,国产替代的加速推进这一因素叠加,行业即将步入市场总量和国产市占率双升的红利期。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-09 12: 35

2021-08-09 08: 26

2021-08-08 19: 53

2021-08-08 19: 41

2021-08-08 19: 27

2021-08-08 15: 11