随着基金中报披露完毕,今年上半年基金持仓换手率数据开始登场。不过,基金君今天想跟大家分享的重点不是基金换手率的高与低,而是通过高、中、低三个维度进行盘点,寻找隐藏在换手率背后的真正高手。

结果显示,在今年以来A股市场风格轮动频繁、个股分化显著的行情下,低换手阵营整体表现远不如高换手和中换手阵营。不过,从中长期看,每类阵营中都涌现出一批风格鲜明且收益稳定的基金经理。比如,高换手代表有栾超、梁皓、曾国富等;中换手代表有周应波、冯明远、郑澄然等;低换手代表有姚志鹏、张剑峰、李巍等。

在业内人士看来,高、中、低换手率并无绝对优劣之分,关键在于背后是否有自洽的逻辑支撑,以及能否坚持适合自己的风格特点,并获得长期稳健收益。

高换手高手:注重趋势的栾超、梁皓、曾国富

鉴于过去五个完整年度,基金持仓换手率中位数在350%左右,我们将高换手率定位在5倍以上区间,将低换手定位在2倍以下区间,中换手率定位在2-5倍区间。

基金君通过筛选2018年至今每个报告期均保持稳定高、中、低换手率特征,且能持续获得理想回报的主动偏股基金,以挖掘出隐藏背后的高手基金经理。

据Wind统计,在有数据统计的全市场主动偏股基金中(含普通股票型、偏股混合型、平衡混合型、灵活配置型),满足2018年-2020年年换手率均超5倍、2021年上半年换手率超过2.5倍,且今年以来回报、近一年回报、任职期间年化回报均超过15%,以及近三年回报超过45%等约束条件的有近百只,剔除量化基金,有90多只,共涉及40家基金公司共70余位基金经理。

在高换手阵营中,华商基金梁皓高兵、新华基金栾超、诺安基金李玉良、平安基金神爱前、信达澳银曾国富、中邮基金国晓雯、银河基金张杨、建信基金邵卓、中海基金左剑等基金经理都在其中。

以栾超为例,其所管理的新华鑫益今年以来回报为35.07%,过去一年回报为56.39%,过去三年回报为230.68%,过去五年回报为280.18%,任职期间年化回报为38.19%;曾国富管理的信达澳银中小盘今年以来回报为63.78%,过去一年、三年、五年回报分别为102.60%、308.44%、290.41%。

这些基金经理中有的已是投资老将,有的渐成团队中坚,但在顺势而为、应对风格切换方面则有些不约而同。

值得一提的是,华商基金、华安基金、新华基金、建信基金等公司旗下多只基金在列,分别涉及6位、6位、2位、2位基金经理,此外,银华基金、长城基金、银河基金、浦银安盛基金、国投瑞银基金等公司均有基金在列。

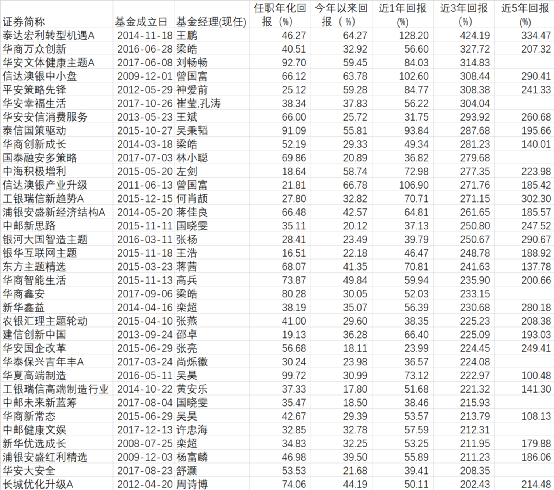

部分表现突出的高换手基金一览(截至9月1日)

低换手高手:专注持有的姚志鹏、李巍、张剑峰

在统计样本中,满足2018年-2020年年换手率低于2倍、2021年上半年换手率低于1倍,且今年以来回报、近一年回报、任职期间年化回报均超过15%,以及近三年回报超过45%等约束条件的只有11只,涉及9家基金公司共10位基金经理,数量上远不及高换手基金。

在低换手阵营中,今年以来回报超过15%的基金只有15只,工银瑞信新材料新能源行业基金经理张剑峰、嘉实新能源新材料基金经理姚志鹏、广发制造业精选基金经理李巍尤具代表性。比如姚志鹏管理的嘉实新能源新材料今年以来、过去一年、过去三年的回报分别位23.32%、62.35%、319.12%,任职年化回报为32.17%。

这些基金经理在做出重仓的决策前,会花费相当长时间进行观测和研究,通过时间和积累来夯实自己的标的,一旦确定,便会重拳出击,买入并持有。

部分表现突出的低换手基金一览(截至9月1日)

中换手中的高手:稳扎稳打的周应波、冯明远、郑澄然

在统计样本中,满足2018年-2020年年换手率在2倍-5倍区间、2021年上半年换手率在1倍-2.5倍,且今年以来回报、近一年回报、任职期间年化回报均超过15%,以及近三年回报超过45%等约束条件的有81只,仅次于高换手基金数量,涉及36家基金公司近70位基金经理。

其中,中欧基金周应波、信达澳银基金冯明远、景顺长城杨锐文、汇丰晋信陆彬、广发基金郑澄然、林英睿等知名基金经理管理的产品都有在列。

以周应波管理的中欧明睿新常态为例,该基金今年以来、过去一年、过去三年、过去五年的回报分别为50.30%、78.95%、260.56%、357.78%,任职年化回报为37.27%;冯明远管理的信达澳银新能源产业今年以来、过去一年、过去三年、过去五年的回报分别为42.68%、46.74%、302.83%、419.50%。

这些在市场磨砺中愈来愈老练的高手,不再追求主题炒作、概念投资,也不再频繁择时交易,而是专注于理解优秀的企业,专注可靠的成长。正如周应波之前受访时所说的:现在很多钱就不挣了,能挣的钱要挣够。

值得一提的是,工银瑞信、易方达、广发、宝盈、南方、景顺长城、交银施罗德、汇添富、华夏、鹏华等多家大中型基金公也司都有多只产品在列。

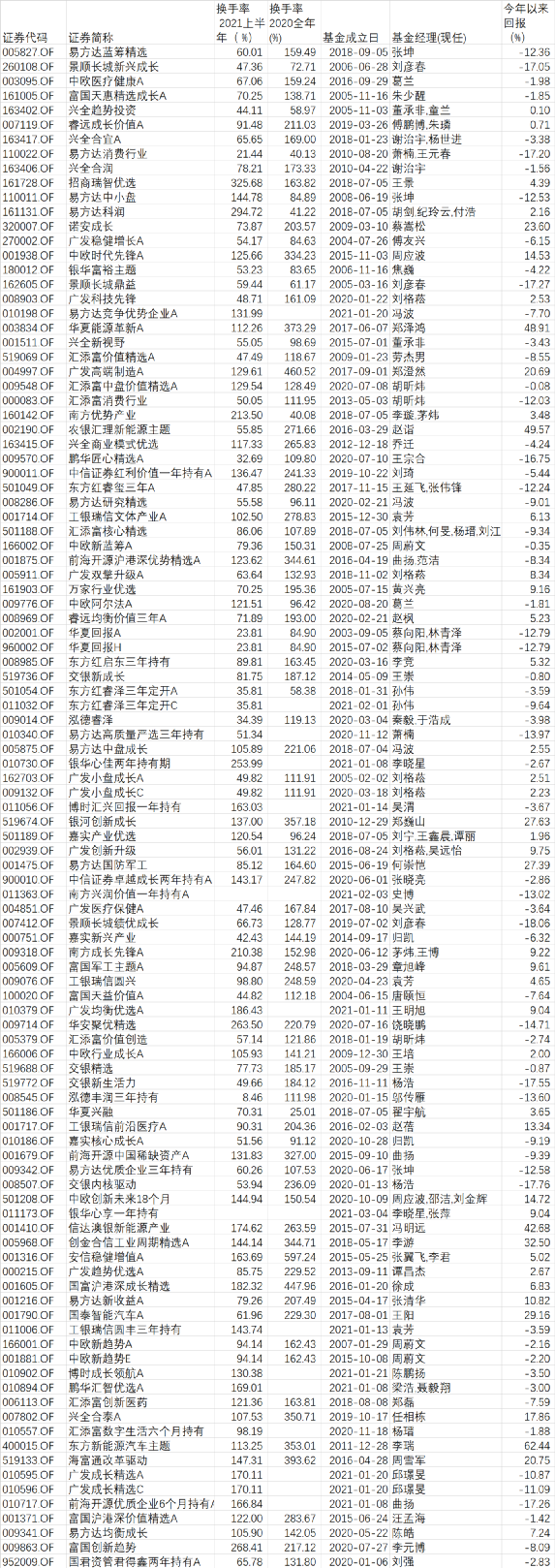

部分表现突出的中换手基金一览(截至9月1日)

高低换手无绝对优劣之分

结果显示,在今年以来A股市场风格轮动频繁、个股分化显著的行情下,低换手阵营整体表现远不如高换手阵营和中换手阵营。不过,即便如此,从中长期来看,每类阵营中都涌现出一批风格鲜明且业绩稳健的基金经理。

在某资深基金经理看来,高、中、低换手率并无绝对优劣之分,关键在于操作背后是否有自洽的逻辑支撑,以及能否保持适合自己的风格特点,并获得长期稳健收益。

以该基金经理本人为例,其擅长仓位择时,平均年度换手率为4倍多,他虽然长期看好科技+消费行业,但并不认同“买入并持有的理念”,在他看来,市场会受诸多复杂因素的影响,有时调整会来的猛烈持久,趋势为王才是提升投资体验的最好方式。此外,他表示也会参与一些市场热点,比如去年四季度的白酒行情、今年下半年的“元素周期表”行情,不过并非一时兴起,而是对基本面已经有了深入理解和认同。

值得一提的是,换手率差异明显的基金经理,在践行自身投资理念时也各有侧重。比如,姚志鹏会围绕中观景气层面选择景气度上行的资产,然后通过估值比较和竞争格局分析明确核心配置的行业赛道,对6~7个核心赛道进行配置实现组合可持续领先收益。在他管理的组合中,第一大重仓股或者大部分重仓股都是跟踪很久且很早前就一直重仓的,后面才慢慢被证明是行业里最伟大或最重要的企业。“过去几年,组合里就那七八个公司给我们创造最大的回报,每个公司都是好几倍涨幅,这是我们一个比较大的特点。”

邵卓则经常根据市场情况进行适度的仓位调整,也会根据行业景气度变化,通过比较行业性价比进行行业切换。

华商基金资产配置部总经理孙志远曾表示,投资基金时,选人比选基重要。在他看来,市场风格不断切换,而基金经理各有所长。结果,绩优基金业绩延续性较弱。因此,基金经理的风格特征要远比简单的历史业绩重要。

百亿基金经理换手率一览

2021-09-03 20: 12

2021-09-03 19: 43

2021-09-03 19: 28

2021-09-03 13: 17

2021-09-03 13: 07

2021-09-03 08: 40