今年是全球对冲基金的复苏之年,不仅整体业绩创下多年新高,规模也逼近4万亿美元关口,可是,顶级对冲基金却没有完全从阴霾中走出来:

被誉为量化之神的西蒙思所创立的文艺复兴,日前被爆出将缴纳高达70亿美元(约合450亿人民币)的补缴税款、利息和罚金,这可能是史上基金与监管机构之间达成的最大规模的和解金额。

这涉及了投资界尤其是量化界不败的神话——大奖章基金(Medallion),该基金收益常年保持高水准,回报几乎高于其它所有同期基金。不仅在去年拿下76%的回报,今年一季度继续保持高增长,单季上涨9.7%。这只基金的管理规模约350亿美元。

西蒙思的从业故事也常被人津津乐道:从一名前数学教授和密码破解者,西蒙思转型基金管理,成功发现了市场中隐藏的财富密码,利用量化发掘的投资诀窍至今无人完全明了。这只业界知名的大奖章基金也只对内部员工和早期客户开放。

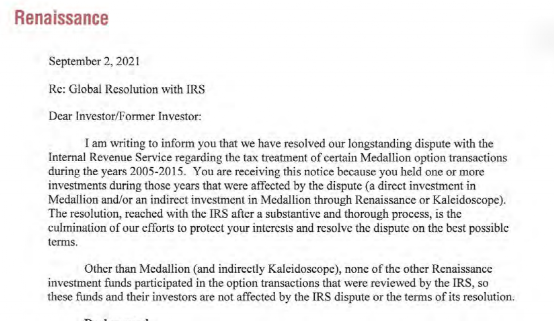

达成和解协议后,文艺复兴现任首席执行官布朗给大奖章投资者发了一封信,称与美国国税局之间的诉讼已经进行了好几年,达成和解是董事会拍板决定,更符合相关投资者的利益。

和解协议涉及了大奖章基金收益的税收部分,不影响该基金的历史业绩,且缴款由文艺复兴的投资者支付,其中就包括了现任和前任高管,今年从董事长职位卸任的西蒙思也将支付其中的6.7亿美元。

缘何需要交纳罚金?这要从该基金复杂的交易结构说起。

大奖章的投资模式与高频投资联系在一起,一些股票持有时间甚至只有数秒。从2005年开始,该基金决定采用投资银行所创造的复杂衍生工具,一种叫做一篮子期权的产品来跟踪大批股票的收益,并指示投行来交易底层股票。这种期权带有杠杆,不仅交易更加便捷,更重要的是可以放大大奖章基金的短期收益,在税务上也可以将短期收益转而视为长期收益。

这种做法无疑具有相当争议,因为按照美国税法,短期收益和长期收益的税率明显不同,而这部分收益的来源却可能是持股时间超短的高频交易。

2014年,美国政府称文艺复兴滥用了复杂的衍生品,这种做法可使文艺复兴避税超60亿美元,并就此开始追诉。按最新达成的协议,从2005年到2015年,文艺复兴从这一做法中获益的相关投资者需要支付相关税款和利息,其中7名文艺复兴董事会的高管还需要支付罚金,如西蒙思所需支付的6.7亿美元就有罚金部分。

另一全球顶级对冲基金也可能遇到麻烦:全球规模最大对冲基金桥水旗下的产品,因为业绩不达标,重要主顾萌生了退出的念头。

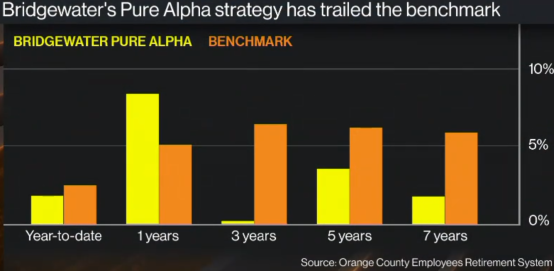

桥水旗下Pure Alpha的长期业绩不及基准(黄:基金业绩,橙:基准)

加州橙县规模 210 亿美元的退休金,正考虑是否从达里奥的旗舰对冲基金撤回资金,这只基金在过去 16 年的大部分时间里表现不如人意。

根据退休金顾问美凯塔的备忘录记载,自 2005 年以来,橙县雇员退休金在桥水 PureAlpha 基金的投资年化回报率为 4.5%,比其基准水平低约 2.5 个百分点,在过去五年中仅一次超过了退休金设定的目标,七年和十年期限里都表现落后。

截至今年6月30日,该基金3年年化回报率为0.20%,5年回报率3.60%,7年回报率1.80%,均低于养老金设定的基准(无风险回报+5个百分点的收益)。

该养老金的首席投资官莫利 · 墨菲建议将Pure Alpha 列入观察名单。根据备忘录,美凯塔的顾问表示将根据需要评估潜在的替代品。

虽然橙县雇员退休金持有规模不大,不到2亿美元,但这一做法可能引起其它机构跟风。美凯塔作为机构投顾也有较大影响力,基金咨询所覆盖的规模有1.6万亿美元。且一家机构将特定基金列为观察名单后,其它机构也可能会考虑同样做法。

桥水基金不是首次被机构抛弃:2019年1月,旗下Pure Alpha II 对冲基金被加州圣华金养老金抛弃,理由是产品收费高、回报低。

去年疫情以来,桥水基金遭遇了多年来业绩最大幅度回撤。Pure Alpha II 去年1至8月曾深跌18.6%。去年也有不少资金从其基金中撤资,不过,今年随着业绩好转,不少资金出现回流。

据了解,Pure Alpha于1989年成立 ,是一只利用分散化原则进行多元投资的宏观策略基金。该基金通过计算机模型和算法预测宏观经济趋势,在各种市场(包括股票、债券、大宗商品和汇率)进行投资,达里奥也是业界最早利用计算机模型,来验证经济模型与资产价格反应之间关联的先锋人物。

2021-09-14 09: 02

2021-09-14 08: 56

2021-09-14 08: 43

2021-09-14 00: 26

2021-09-14 00: 22

2021-09-13 19: 47