围绕有望成为未来资管新风口的业务,华尔街正掀起一股并购潮:

晨星公司将紧随贝莱德、Vanguard和摩根士丹利行业巨头的脚步,成为最新一家进入“直接指数化”(direct indexing)领域的大公司。

这家总部位于芝加哥的资管集团,正在收购专业指数公司Moorgate Benchmarks,以开发定制化和个性化的指数。

这并非是一家公司的心血来源,自从去年以来,几乎所有的资管巨头都盯上了这个新兴的领域,因为这一领域可能成为资管巨头未来发展的关键。

2020年,摩根士丹利收购了投资集团伊顿万斯旗下的Parametric,该公司是这一领域的全球领军企业。

2020年11月,贝莱德收购了行业排名第二的公司Aperio; 摩根大通资管在今年6月份收购了Open Invest,该金融科技平台基于ESG指标进行投资组合的个性化;今年7月,Vanguard集团收购了加州财富管理精品公司Just Invest,这是其46年历史上的首次收购。

全球资管排名前二的公司加上顶级投行资管频频出手,似乎在预示着这一领域的重要性,或许,指数投资的新时代就要到来。

什么是直接指数化?

投资顾问Cerulli Associates在今年二季度推出了一份《直接指数化白皮书》。依照其定义,直接指数化是指通过定制的独立管理账户,以类似指数化的解决方案为投资者提供单个证券的直接所有权。

依照其解释,这种定制主要是为了获得类指数的收益,但可以针对不同因子、不同主题和ESG等各类需要来定制。这种策略与共同基金或ETF不同,给予投资者对投资组合更大的控制权,可以落实到单只个股的买卖上,具有相当的灵活性。

用通俗易懂的方式来理解,可认为基金公司使用专门的账户,用指数DIY的方式最大程度满足不同客户的独特需求,同时组合保持了个股级别的灵活性,剔除了基金等产品形式及相关费用,更重要的财务结构上可以少缴税。

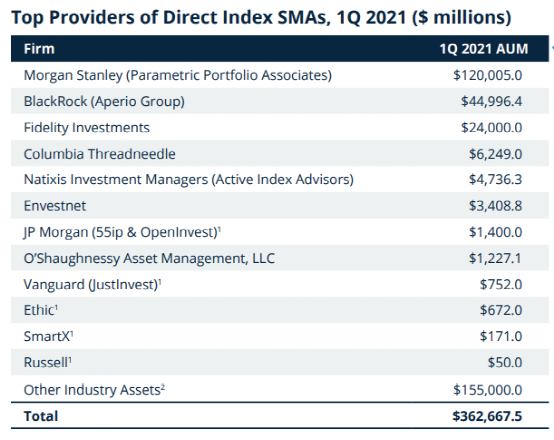

这一领域已经发展成为3620亿美元的市场,在2020年占据了整个零售独立账户资产管理规模近五分之一,大型资产管理公司通过并购的方式纷纷进入,抢占头部位次。

通过近期的并购,直接指数化的头部公司分别为摩根士丹利、贝莱德,前2家头部公司就几乎控制了这个市场的一半,富达、摩根大通和Vanguard等公司也位列前茅。

直接指数化将成为投资的未来

传统上,直接指数化这一领域是利基市场,主要针对高净值和超高净值客户。税收目的仍然是许多资金设立直接指数化账户的主要目的。这一目的占主流有其历史缘故,因为30年前直接指数化诞生,主要目的就是为了家庭办公室避税。有家庭办公室就表示,其财富增值是一个长期过程,有可能是代代相传的时间跨度,通过这种安排可以很好避税。

举一个简单的例子来理解其避税原理,股票下跌时直接指数化账户会通过定期主动管理,卖出部分股票锁定亏损,主动控制最后账户的资本利得来控制总税收。这有点类似于我国现行所得税累进税率框架下,部分员工工资多拿一点,反而要缴更多个人所得税,不如在某个档位少拿一点最终少缴税的道理类似。在拜登提议增加美国资本利得税的情况下,这种避税手段就更加难能可贵。

不过,各大头部资管入主这一领域,绝非只看到了现在3000多亿美元的市场,要知道贝莱德的资管规模已经突破9万亿美元。通过并购方式“跑步”进入这一领域,巨头一定是看到未来巨大的发展空间。

按照资管公司对这一投资策略的重要性排序,可以发现直接指数化不仅可以通过算法实现账户有效节税,更多考虑环境、社会和治理(ESG)因素、采用动量、价值、波动性等因子投资,及主题投资等为目的。受到目前全球投资行业的三大趋势推动,即逐渐转向被动投资、重视税收管理及强调环境、社会和治理,从这个意义上来说,直接指数化是投资的未来。

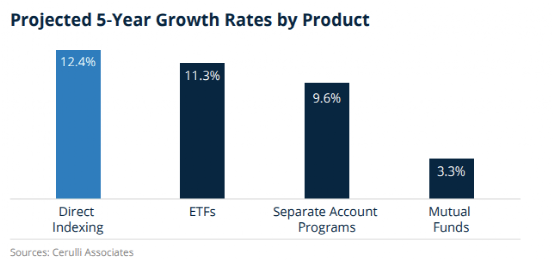

依照Cerulli预测,直接指数化未来5年内的增长空间将超过传统的共同基金、其它单独账户及ETF,成为发展最快的产品。一些乐观机构预测,这一领域正处在爆发式增长的前夜。

随着技术的进步和设立账户门槛的降低,这一技术有可能向更加低端的市场转移。不少投资者都希望对自己的投资有更多的控制权,而不是购买基金或ETF后只能任凭基金经理的摆布。

这种定制化也更能满足许多细微的个人需要。如对于许多大公司的高管,由于其收入已经和公司发展前景绑定,在投资中避开持有其所在公司,就能增加组合抵御风险的能力。例如,苹果或亚马逊的高管可能希望通过投资一个没有公司持股的指数来实现多样化投资。

晨星ETF全球研究主管约翰逊就指出,随着零碎股票交易盛行、零佣金出现、对算法构建组合的广泛接受,及投资者对指数收益的追求的影响下,直接指数化投资会逐步下放,成为未来大众富裕阶层投资的新选择。

2021-09-14 00: 26

2021-09-14 00: 22

2021-09-14 00: 03

2021-09-13 19: 47

2021-09-13 19: 45

2021-09-13 17: 32