中小基金公司太难了!

公司成立满8年,旗下基金产品清盘殆尽、管理规模归零,今年上半年亏损接近800万元的国开泰富基金,近日再遭大股东挂牌转让股权。

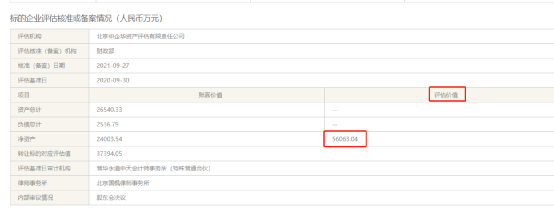

9月29日,北京金融资产交易所官网显示,国开证券挂牌转让国开泰富基金66.7%股权,转让价格为3.74亿元,对国开泰富基金这家“壳公司”的整体估值为5.6亿元。

据行业知情人士向记者透露,国开证券转让的国开泰富基金股权有意向的受让方,可能是另一家国有企业,目前由国开证券的董办和高管在具体负责相关事宜。

国开泰富基金66.7%股权被大股东转让 接盘方或为另一国企

9月29日,北京金融资产交易所官网显示,国开证券挂牌转让国开泰富基金66.7%股权,转让价格为37394.05万元,项目截止日期为今年11月1日。

国开泰富基金是成立于2013年7月16日的公募基金公司,注册资金3.6亿元,目前职工人数45人,经营范围包括基金募集、基金销售、特定客户资产管理、资产管理和中国证监会许可的其他业务。

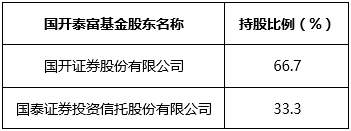

从目前国开泰富基金的股权结构看,国开证券持股比例为66.7%,为公司第一大股东;国泰证券投资信托股份有限公司持股比例33.3%,是公司第二大股东。

行业知情人士透露,国开证券转让的国开泰富基金股权有意向的受让方,可能是另一家国有企业,目前由国开证券的董办和高管在具体负责相关事宜。

谈到转让国开泰富基金股权,国开证券发文表示,这是公司深化战略转型,进一步聚焦机构业务之举。

国开证券表示,转让所持国开泰富基金66.7%股权,是公司继去年出售9家营业部以来,在剥离零售业务板块方面做出的又一举措,标志着国开证券在优化业务布局、推动战略转型的路径上迈出新的一步。

国开证券有关负责人表示,下一步该公司将依托母公司国家开发银行开发性金融优势,充分发挥资本市场中介在重点领域的资金引导作用,在畅通资本市场和实体经济的循环领域精耕细作、做出专长,努力成为业内打造特色精品投行的先锋力量,为经济社会提供更高质量、更加精准的金融服务,为助力证券行业高质量发展作出贡献。

据介绍,本次国开泰富股权转让过程中,国开证券高度重视保障国开泰富平稳运营及员工权益保护,确保转让工作依法合规。在权益过渡方面,国开证券将稳妥推进本次转让工作,全力做好业务连续性管理和投资者利益保障,确保平稳过渡。在员工安置方面,国开证券秉承“以人为本”的原则,尽最大努力保障员工利益。在推进转让工作过程中,国开证券积极与监管机构沟通,得到相关指导和支持。

官网资料显示,国开证券是由国家开发银行直接控股的证券公司,是开发银行在收购原航空证券全部股权基础上增资更名而来。2010年8月25日,国开证券正式成立。2016年12月15日,国开证券引进中广核资本控股和湖北省交通投资集团两个战略投资者,注册资本达到92.125亿元,资本实力进一步得到充实。2017年9月25日,国开证券正式变更为股份有限公司,注册资本95亿元,标志着公司股份制改造顺利完成。

上半年亏损近800万 国开泰富基金整体估值5.6亿元

国开泰富基金的挂牌转让,也让这家中小公司的经营情况也正式披露。

截至2021年6月末,国开泰富基金营业收入为1053.36万元,营业利润-727.94万元,净利润亏损793.04万元。目前,公司资产总计3.27亿元,负债总计5280.15万元,所有者权益为2.74亿元。

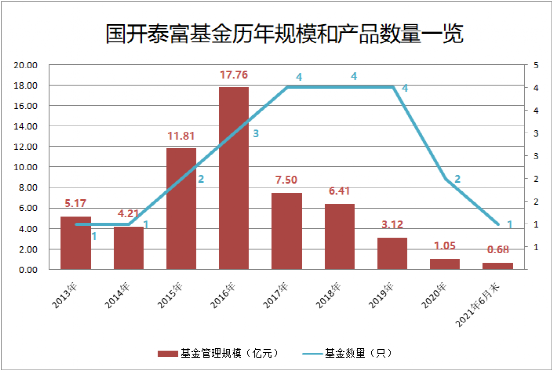

而从年度数据看,截至2020年末,当年营业收入2724.08万元,营业利润-794.25万元,当年净利润为亏损999.03万元。而在去年末,国开泰富基金旗下两只产品规模合计1.05亿元,已经沦为“迷你”基金公司。

国开泰富基金的官网信息显示,截至今年6月末,国开泰富基金旗下还有国开泰富货币一只基金产品,公司管理规模也仅为0.68亿元。

而在今年7、8月间,上述存量基金也遭遇清盘,国开泰富基金成为一家没有公募基金产品的基金公司。而据业内人士向记者表示,公司旗下的专户规模也不大,没有公募、专户较小的国开泰富在成立满8年之际,沦为一家“壳公司”。

Wind数据显示,成立于2013年的国开泰富基金,一直处于基金产品线欠缺、规模滞涨的状态。从2013年起步,公司在2016年底规模最高17.76亿元,达到公司历年规模最高峰,并在此后规模不短缩水,直到2021年8月份,公司在管公募产品全部清盘,规模清零。

“公募基金‘壳公司’也是不错的,没有存量业务清理的负担,在公募基金行业大发展的背景下,公募牌照依然是有价值的。公募基金是倚重人才的行业,关键是找到好的股东,好的管理团队和优秀投研人才,依然可能把公募业务重新做起来。”华南一位中型公募高管表示。

49家基金管理人规模不足200亿 18家沦为“迷你”基金公司

国开泰富基金的财务数据,掀起了中小基金公司运作艰难的“冰山一角”。

据一位中小公募基金总经理告诉记者,由于尾随佣金的存在、行业头部现象的凸显,规模排名相对在尾部的中小公司面临发展动力不足的难题。据他测算,目前基金公司管理规模需要达到200亿元以上,才能实现大体的盈亏平衡。

“比如尾随佣金的存在,中小基金公司新发基金管理费的约一半要给到渠道,由于难以吸引优秀投研人才,基金业绩乏力,没有纳入核心银行渠道的‘白名单’,新发基金难度较大,创新产品也很难落到中小公司,公司发展的难度较大。”上述总经理坦言中小基金公司发展面临的困难。

Wind数据显示,截至今年6月末,全市场有49家基金公司公募管理规模不足200亿元,在全市场公募基金公司数量占比33.79%。其中,还有18家基金公司总规模不足20亿元,数量占比12.41%,沦为“迷你”基金公司。

从上述中小公司名单看,既有近年来成立不久的次新基金公司,比如成立于2020年的兴华基金、瑞达基金。也有成立多年规模滞涨的老基金公司,比如成立于2003年的天治基金,2004年成立的中海基金,2013年成立的江信基金,都是运作管理多年,公募管理规模没有明显起色的基金公司。

而部分公司股东为上市公司的公募基金,也在2021年中报披露了相关公募的财报情况。

数据显示,截至今年6月末,中信建投基金、江信基金、南华基金等公司今年上半年净利润亏损都在1000万以上,包括东海、国融、先锋基金在内的8家公募今年上半年也是净利润告亏,在71家具可比数据的基金公司中,数量占比11.27%。

“虽然基金行业竞争非常激烈,但在基金行业发展的黄金时期,市场并没有给中小基金公司关上成长之门”。沪上一位公募高管表示,中小基金公司需要以“业绩为王”,依靠产品和业务的差异化发展,依靠核心管理团队和投研人才,依靠良好的投资业绩带动公司规模的增长,仍然可以走出自己的特色化发展道路,对持有人、对股东、对渠道可以有很好的交待,并进入发展的良性循环之中。

2021-10-01 00: 41

2021-10-01 00: 33

2021-10-01 00: 28

2021-09-30 21: 37

2021-09-30 21: 31

2021-09-30 16: 10