全球最大的对冲基金之一——千禧基金管理公司(MillenniumManagement)正向投资者返还约150亿美元资金。

这并非基金业绩不好:作为全球为数不多的顶级基金之一,自1990年以来,千禧年仅有在2008年金融危机时期出现过年度亏损,2020年面临新冠疫情的冲击时,仅在三月出现业绩下滑,年度回报仍达到了25.6%,今年前10月回报达10.9%。

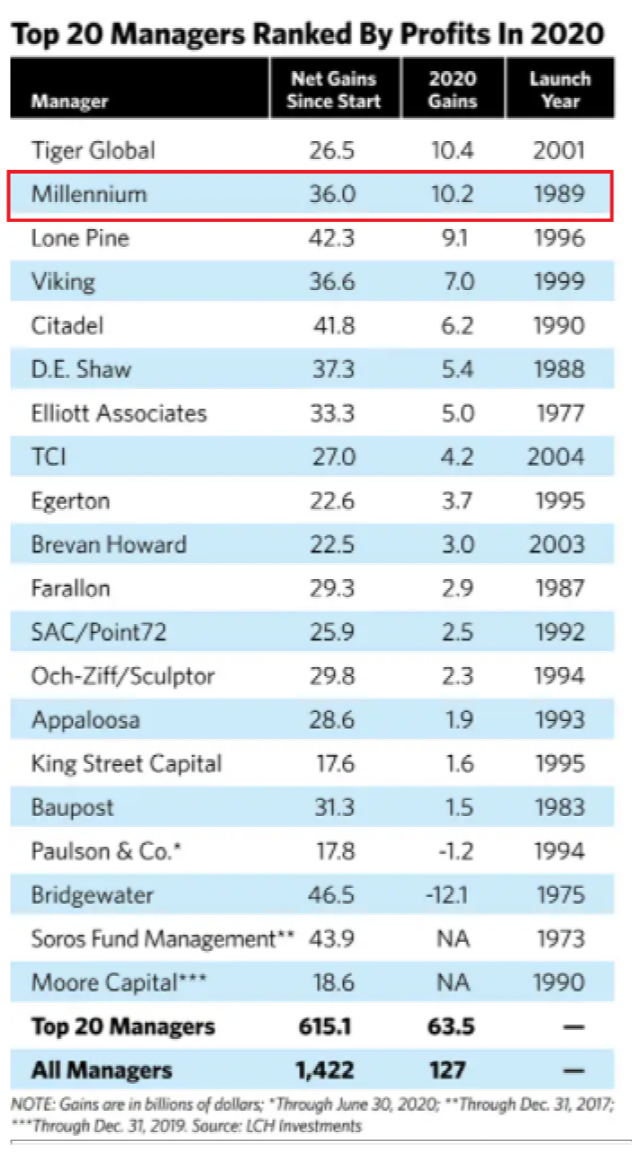

在2020年的全球对冲基金二十强榜单中,创始人英格兰德管理的千禧年基金大赚102亿美元排名第2,规模约500亿美元。

退出外部资本,也不是基金转型为理财办公室,从公共投资领域抽身。因为千禧年的基金管理模式别具一格,很难像普通对冲基金一样,依赖个别明星基金经理全身而退。

这家顶级对冲基金通过“多策略”的管理方式,雇佣了240个独立团队,超过1500名资产管理人士,这些小型交易团队各自为政,交易策略五花八门,包括相对价值、统计套利、量化策略和固定收益等。

2019年,千禧年近40%的配置分配在相对价值股票策略,19%分配给量化策略和股票套利,22%分配给固定收益。2020年,股票相对价值仍然是最大的战略,但是,该公司一直在逐步发展其量化部门,并扩大固定收益招聘。

公司四大投资策略

实际上,这次返还资金是基金决定更好的进行投资管理,大幅改变资金的投资期限。这家基金正在把较短投资期限的股票投资资金返还给客户,如果不想转化为长期投资资金,可在一年内全部退出。如果要把资金转为长期投资,就需要5年的时间才能完全退出。

同时,千禧年还在募集高达百亿美元资金用于长期投资,产品持有期限类似于私募股权。2020年初基金宣布,自此任何额外筹集的资金都会被视为3年期的承诺资本,客户每季度只能赎回5%的资金。

目前,公司已经于10月初完成70亿美元的募集,近期完成百亿资金募集后,千禧年管理的长期资本将占到其总资本的四分之三。

千禧年资金转向长期投资是有内在原因的。

一方面,基金管理往往需要面对赎回压力。投资者在赎回时需要提前通知基金,赎回窗口期往往也是季度或月度才有,但由此带来的短期业绩波动,还是会困扰一些比较有长远投资目光的基金经理。

一个明显的教训就是,2008年受到金融危机动荡冲击时,尽管千禧年基金当时业绩并没有特别差,但公司的资产管理规模骤减,几乎下降一半。重要原因就是当时约70%的管理资金为只承诺投资一年的短期资本。

另外一个重要原因是,如果资金停留时间太短,基金就难以践行长期投资,也难以押注流动性较差的资产。同时,长期资金也是吸引一些长期价值投资基金经理的重要因素。

千禧年也一直在探索能够锁定长期资金的方法。三年前,它延长了部分客户资金的赎回期限。公司发现,长期资金有利于留住专业投资人才,利于改善内部投资流程,提高技术门槛。

2021-11-12 00: 28

2021-11-12 00: 19

2021-11-12 00: 15

2021-11-11 19: 06

2021-11-11 16: 50

2021-11-11 12: 59