周二(11月16日),A股三大股指午后悉数翻绿,全天维持窄幅震荡走势,个股涨多跌少,两市超3100只个股下跌。

截至收盘,沪指跌0.33%,深证成指跌0.15%,创业板指跌0.24%。盘面上,酿酒、医疗保健、医药、日用化工、家居用品、家用电器、传媒娱乐等板块涨幅居前,航空、船舶、电器仪表、有色、钢铁、半导体、煤炭等板块跌幅居前,元宇宙概念持续活跃。另外,昨日北交所81只股票中仅有7只上涨。

那么今日盘前有哪些值得划重点的资管大事:

高瓴500亿美股持仓大曝光!狂买这些股,最全名单来了

万亿外资巨头新动作!桥水发新品:要募30个亿

扎堆调研!“公募一哥”张坤也来了,这个板块要火?

首批"北交所"基金开卖:1元起售!

什么信号?又见银行"打折促销"卖基金,最高降费90%!

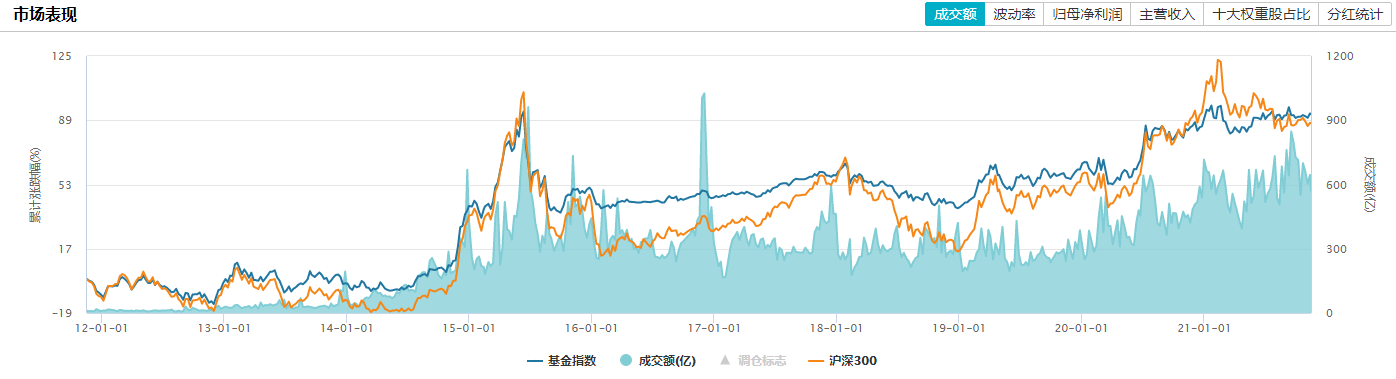

Wind数据显示,周二(11月16日),上证基金指数收报7552.71点,跌0.25%。LOF基金价格指数收报4898.15点,跌0.07%;ETF基金价格指数收报1361.14点,跌0.12%。

高瓴500亿美股持仓大曝光!狂买这些股,最全名单来了

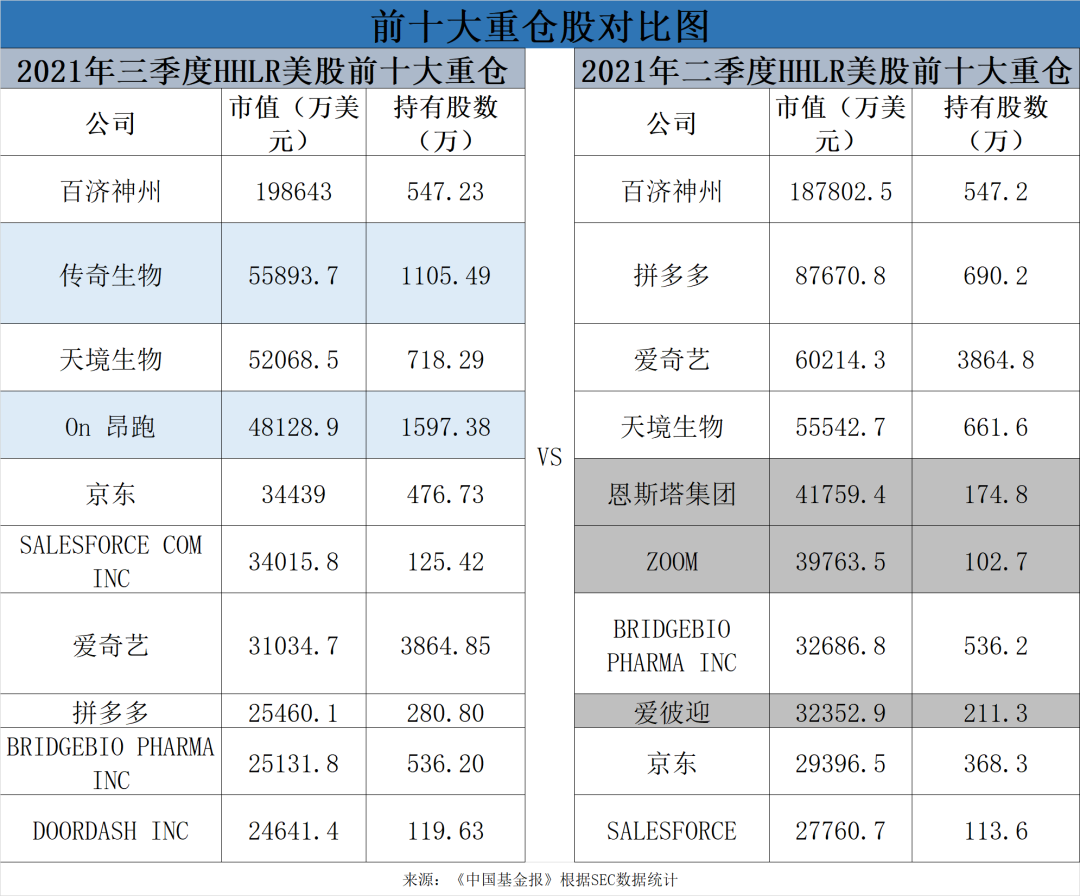

北京时间11月16日,美国证券交易委员会(SEC)网站显示,高瓴旗下专注于二级市场投资的基金管理人主体HHLR Advisors公布了2021年三季度美股持仓数据。据了解,HHLR Advisors由高瓴独立的二级市场投资团队负责投资决策。

截至三季度末,HHLR Advisors在美股市场持有83只证券投资标的,持仓规模达76.5亿美元(近人民币500亿元)。具体来看,持仓变动非常大,前十大重仓股中,不仅仅有2只长期持有的“心头好”直接被清仓了,超1000万股加仓传奇生物,一级市场投资的On 昂跑也直接冲至第四大重仓股。

而在83个标的中,生物科技、云计算和新能源等科技型企业超过60家,占比超过七成。中概股、生物科技、创新经济与科技依旧是高瓴二级市场团队的投资主线。

万亿外资巨头新动作!桥水发新品:要募30个亿

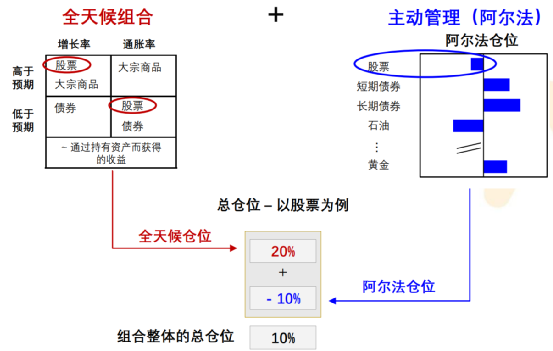

11月,全球知名对冲基金桥水基金(Bridgewater)又有新动作,其在上海的外商独资私募基金(WOFE PFM)桥水(中国)投资管理有限公司(简称桥水中国)发行了一只新产品,200万起认购,封闭一年,最近正在多个渠道火热销售,计划募资超30亿元。

据了解,桥水中国本周开始将在中信证券、平安银行、好买财富等代销渠道,向高净值客户发售这只新产品。

扎堆调研!“公募一哥”张坤也来了,这个板块要火?

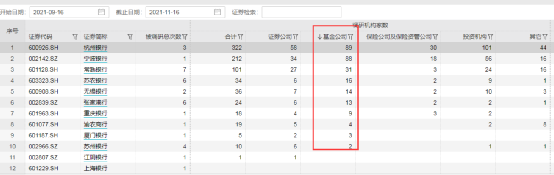

数据显示,今年下半年以来机构对银行股的热情骤升,而公募基金也在扎堆调研上市银行。“公募一哥”张坤日前现身一家上市银行的调研名单中,引发较高关注。

业内人士认为,尽管近期部分房企境外债券价格明显下跌对银行股表现形成拖累,市场对息差的担忧情绪也较浓,银行股已迎来较佳配置机会。零售银行龙头,以及公司治理完善、管理层能力突出、战略清晰的银行有望迎来估值修复行情。

首批"北交所"基金开卖:1元起售!

11月15日开市的北交所火爆全市场,10只新股上市首秀全部翻倍,北交所主题基金也来了。

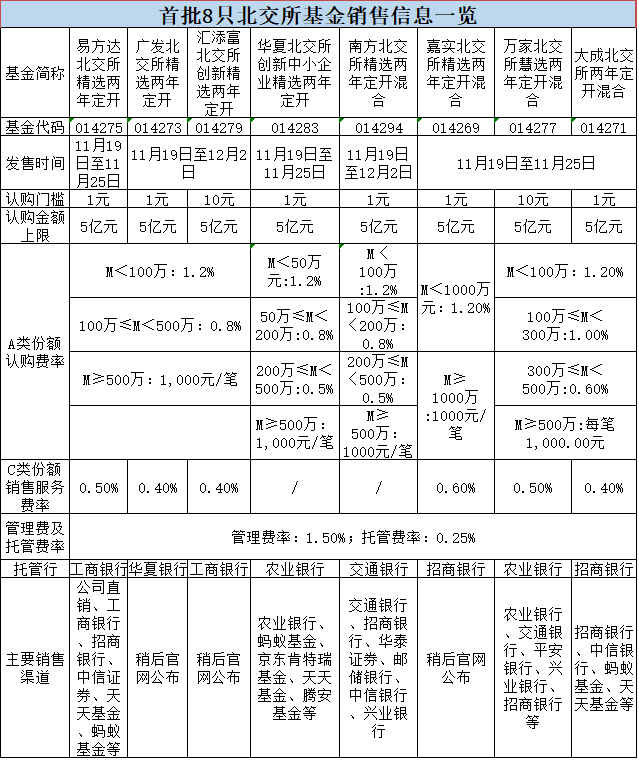

11月16日,华夏、广发、汇添富、易方达、南方、嘉实、大成、万家基金等首批8家公募旗下的北交所主题基金,纷纷发布招募说明书和份额发售公告:最低1元认购,每只产品5个亿限购,总共40亿元限额的发行大战,即将在11月19日(本周五)正式打响!

什么信号?又见银行"打折促销"卖基金,最高降费90%!

基金销售市场白热化不仅体现在不同代销渠道之间,也体现在代销主渠道——银行。这不,又有银行主动降低代销公募基金费率,以期抢占更多的公募基金销售份额。

11月15日,华夏银行发布公告称,将于2021年11月18日起调整该行代销的指定公募基金申购及定投手续费率,此次“打折”涉及该行所代销的65家基金公司旗下超过1000只产品,不同渠道的手续费降价幅度在75%-90%,优惠期限长达2年。

无独有偶,近期兴业银行也发布类似公告,对旗下代销的26家基金公司355只基金开展申购和定投的1折优惠活动。

有银行研究人士对记者表示,近年来互联网平台强势崛起,市场竞争加剧推动着银行申赎手续费率的下降。也有观点认为,目前银行的大财富管理将逐步从销售导向的“卖方销售”模式,升级为客户服务导向的“买方服务”模式,业务模式加速转型。(券商中国)

九泰基金

风格严重分化之后回归主线

总体而言,我们认为目前是一个货币平衡偏松、信用较弱、经济减弱的组合。展望未来,可能会出现更加宽松的财政与货币政策。在中国经济下行、政策预期向好的背景下,权益市场具有一定配置机会,并有望出现明显的结构分化和风格转换。

展望未来,在全年的震荡市中把握结构性机会。在经历了较长一段时间的风格切换后,预计未来一段时间可能进入风格再平衡的状态。

南华基金

后续地产的变化值得重点关注

总体来看,经济仍在低位,边际出现改善。地产数据全面走弱,销售、土地购置、新开工、施工、竣工面积单月增速均低于-20%,成为经济下行的最大拖累项。为避免硬着陆,近期地产政策已有微调,后续地产的变化值得重点关注,超预期的下行或触发政策进一步宽松。

在地产持续下行、信用周期未见明显回升之前,债券收益率不存在大幅上行的基础,若利率持续回调,可择机关注配置机会。

国金基金

个股分化将是中长期趋势

进入11月份,接近年底,我们认为部分业绩增长稳定的行业和公司将进入估值切换行情,同时前期政策刺激力度较大的新能源、高端制造等行业仍将延续高景气。

另外由于今年整体消费面临成本上涨压力,部分消费品开始提价转嫁成本,我们将沿着这三条主线进行相关子行业布局。

从跟踪的宏观经济指标上看,宏观经济在季度依然处于降速周期,而且与经济降速同行的是经济转型改革依然坚定,比如碳中和背景下的限电措施、坚持“房住不炒”的方向不动摇等。因此,四季度依然会面临较多的不确定性。

在不确定性中,我们更应该看到几个长期确定的机会:

第一,在限电背景下,碳中和的决心将主导对新能源发展的长期趋势不变;

第二,中国经济虽然减速,但高端制造带来制造业效率的提高在延续;

第三,中国居民收入水平依然在持续提高,消费升级的趋势还在延续。因此四季度依然会在高端制造、新能源、医药、消费中寻找机会。

从中长期角度,在注册制和退市新规实施背景下,优胜劣汰机制提升资源配置效率,个股分化将是中长期趋势,龙头企业和优质成长企业将持续受益。

11月17日 晚上19点00分:

广发基金 如何布局2022年投资风口?投资大佬来解密

感兴趣的用户可以登陆中国基金报APP预约观看

2021-11-17 19: 20

2021-11-17 17: 25

2021-11-17 16: 19

2021-11-17 12: 38

2021-11-17 08: 57

2021-11-17 08: 41